こんにちは〜🌤️おりおりです🙋♀️

2025年9月30日の寄付完了分まで

2024年6月に見直された総務省の指定基準により、2025年10月1日から、ポータルサイトによるふるさと納税へのポイント付与ができなくなります。

・ 寄附に伴いポイント等の付与を行う者を通じた募集を禁止すること。(募集適正基準の改正)【令和7年10月1日から適用】

・ 「区域内での工程が製造等ではなく製品の企画立案等であるもの」や「区域内で提供される宿泊等の役務」について、当該地方団体で生じた付加価値や、地域との関連性をより重視した形で、基準を見直すこと。(地場産品基準の改正)

総務省|報道資料|ふるさと納税の指定基準の見直し等

ポータルサイトと言えば、ふるなびや楽天ふるさと納税などをはじめ数多くありますが、全てでポイントは廃止となります。

ふるさと納税の改悪は過去にもあったのですが、今回(ポイント廃止)が一番影響が大きいと思います。

-

-

ふるさと納税が2023年10月から改悪に~返礼品の量が減る!?~

続きを見る

ですので、今年の分がまだの人は9月30日までに全て完了させたいところですが、ふるさと納税の限度額を(12月末時点で)超えると損なので、チキンレース状態です。

(給与が分かっていても、医療費(控除)などで限度額が減る可能性はあります)

しかし、10月以降(ポイント廃止後)でもふるさと納税のメリットは十分あるため、心配無用です。

10月末までにギリギリの金額までやらなくていいのね

ふるさと納税は遅い方が良い

また、税金の先払いになる期間を考えると、12月にふるさと納税を行うのは合理的です。

(本来、税金を払うのが翌年6月とすると、年末だと約半年ですが、年始だと約1.5年です)

その理由は、もし、ふるさと納税をしなければ、その分のお金は投資(積み立て)に回して、増やしたあとに払えるからです。

(実際は、売却するわけではなく、給与からの天引きですが、結果は同じです)

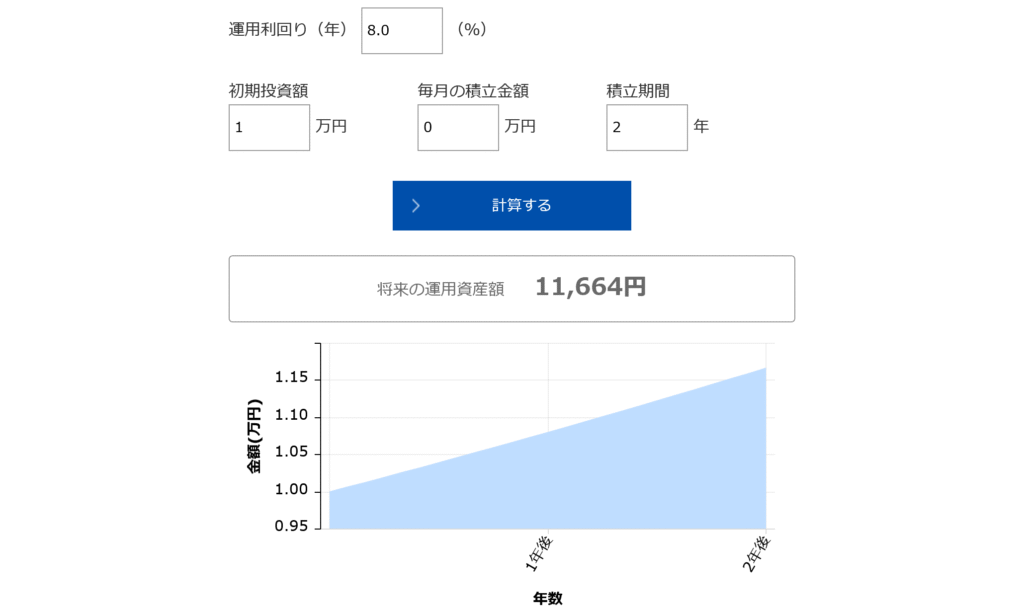

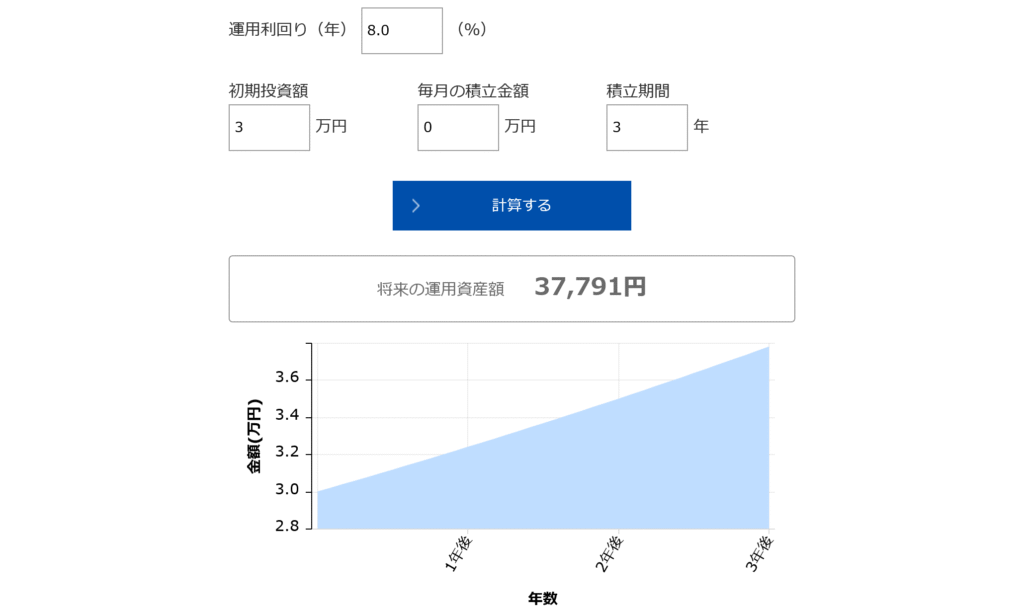

もちろん、1年や2年のレベルだと運用で減る可能性も十分にありますが、期待値としては年率6%なり8%なり増えるはずです(でなければ投資する意味がありません)。

さらに、運用を加味しなかったとしても、インフレが進む今の日本では、今年の1万円と来年の1万円では価値(買えるもの)が若干ですが違います。

もし、給与がそれに連動して増えるのなら、今年払うよりも来年払う方が良いはずです。

ふるさと納税 vs 税金の先払い(運用機会損失)

それに対して、ふるさと納税のメリットは「寄付金額の(最大)3割」ぶんの返礼品がもらえることです。

厳密には、自己負担額の2,000円があるため、最大で「寄付金額の3割 - 2,000円」が、ふるさと納税でお得になる金額です。

寄付金額が3万円の場合、30,000 × 0.3 - 2,000 = 7,000円 で、7,000 / 30,000 × 100 = 約23.3%ですから、その効果は先払い(ふるさと納税)をやめて運用に回すよりも大きいです。

(逆に、3万円を元手に利益7,000円を得るためには、年率8%でも3年近くの期間が必要です)

ポイント廃止後も、先払いのデメリットを差し引いても十分お得なんだね

これからは返礼品選びが重要

しかし、これはあくまで、ふるさと納税の返礼品で(ふるさと納税がなくても買っていたであろう)必要なものをもらった場合だけです。

極端な話、返礼品で全く必要がないものをもらった場合、単に2,000円多く払っただけでなく、税金を先払いしたことによる見えない損失(運用に回していたら得られていたはずの利益)のぶん、損になります。

もちろん、普段買わないようなぜいたく品をもらえる(買える)のもふるさと納税のメリットですし、それ自体にも数字では表せない価値がある(数字だけで言えば生活必需品以外の費用(遊興費など)は全て無駄、という話になってしまう)のですが、

節約にはなっていない、という認識は持っておいた方が良さそうです。

(「ふるさと納税の損益分岐点」については、下記の記事でも詳しく解説しています)

-

-

【悲報】ふるさと納税に課税~返礼品の価値をめぐり最高裁判決~

続きを見る

ふるさと納税の返礼品でカニや和牛などが人気なところを見ると、かつてGoToトラベルで高級なホテルの方が人気があったのと、ある意味似ているかも知れません。

(蛇足ですが、私はあえて元々安いところにさらに格安で泊まっていましたが、他にほとんど客がおらず、部屋に露天風呂が無くても大浴場が独占状態でした)

それでも、これまではポイント付与があり、場合によってはポイントだけで「2,000円+先払い(運用機会損失)分」をペイできたため、本当の意味で「タダでもらう」が可能でしたが、

これからは、この対価としての返礼品となるため、返礼品で何を選ぶか、がより重要になってきそうです。

その返礼品が市場価格の半額だとしても買うか

そこで、返礼品を選ぶ際の基準としておススメなのが、(実際の損益分岐点は別として)仮にその商品が市場価格(ネット通販の最安値)の半額で買えるとしたら、買うか?と、自問することです。

もし、それでも買うというのであれば、ふるさと納税した方が良いですし、それなら買わないとなるのであれば、しない方が良い(もしくは他の返礼品にした方が良い)と思います。

たとえば、普段食べるものの2倍以上する高級食材は迷うところ(多少、自腹を切ってでも贅沢をするか)ですが、トイレットペーパーやお米などが半額で買えるのであれば、利用した方が絶対にお得になります。

ふるさと納税が無くても絶対に買う、生活必需品をもらうと(生活費が浮いて)確実にお得になるわね

ふるさと納税で損をするケース

ですが、いかに返礼品を有効活用したとしても、「ふるさと納税しない方が良かった」となる可能性はゼロではありません。

なぜなら、運用で損をする可能性もありますが、ものすごい利益が出る可能性もまたあるからです。

極端な話、ふるさと納税で30%得をしても、(本来)税金を支払うまでの期間で、S&P500などがそれ以上に上がったら、ふるさと納税をせずに投資に回して、普通に税金を払った方が良かった、となります。

しかし、これはあくまで「たられば」の話で、どちらを選ぶかは期待値で考えるべきですし、そういう意味では過去30年の平均リターンで11.9%程度ですから、ふるさと納税を選んだ方が良いと思います。

| 累積 | 年率平均 | |||||||||

| 年初来 | 3か月 | 6か月 | 1年 | 3年 | 5年 | 10年 | 15年 | 20年 | 30年 | |

| リターン (%) | 2.6 | 11.2 | 8.6 | 18.3 | 19.2 | 21.5 | 16.4 | 19.1 | 12.2 | 11.9 |

| リスク (%) | 3.8 | 2.3 | 11.2 | 13.8 | 15.3 | 15.9 | 17 | 16.8 | 18.3 | 18.3 |

| シャープレシオ | 0.7 | 4.9 | 0.8 | 1.3 | 1.3 | 1.4 | 1 | 1.1 | 0.7 | 0.6 |

| 100円 投資 | 103 | 111 | 109 | 118 | 170 | 265 | 456 | 1376 | 998 | 2903 |

運用機会損失が無い神制度

このように、(絶対ではないが)高確率でお得になるのがふるさと納税ですが、中には理論上100%お得になる制度もあります。

それは、iDeCo(イデコ、個人型確定拠出年金)です。

確かに、これも先出しではあるのですが、(NISAや特定口座などに)投資に回すのと同じなので、ふるさと納税とは違って「運用機会損失」というデメリットがありません。

しかも、お得になる金額は所得次第(下記の税率に10%(住民税(一律))を加えた率)ですが、課税所得が330万円(家族構成などにもよりますが、おおよそ年収600万円)以上であればふるさと納税と同じく30%(3割)となります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

もちろん、原則、60歳まで引き出せない(資金ロック)というデメリットはありますが、数字(金銭)上の損失ではありません。

その代わり、出口の課税はあるのですが、節税分を投資(積み立て)に回して、増やしてから払える(しかも、こちらは数十年先の話なので、ほぼ100%プラスになる)ことを考えると微々たるものです。

さらに、企業型DCであれば社会保険料まで削減できますし、税金と社会保険料を合わせた国民負担率がほぼ「五公五民」と言われる昨今ですから、逆に言うとこれを使ってお得になる金額はふるさと納税もびっくりの50%近くです。

-

-

【iDeCoの上位互換】企業型DCの拡充について~iDeCo2.0の一部が先行で施行~

続きを見る

どこで始めるのが良いか

また、企業型DCに加入できない会社員でも、iDeCoの掛金上限が現在の月2.3万円から6.2万円に拡充されることが決まっています。

-

-

iDeCo2.0について~最後の資産所得倍増プラン?~

続きを見る

先ほどの通り、還元率がふるさと納税と同じであれば、(返礼品のように目に見える「得」がなく、分かりにくいものの)iDeCoをやらないのは、2.3 × 12 = 27.6万円(拡充後は74.4万円)分ものふるさと納税のチャンスを逃すのと実質的に同じです。

また、退職所得控除額(iDeCoの拠出年数=勤続年数)を考えると、拡充を待たずに早く始めた方が良いでしょう。

| 勤続年数(=A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × A (80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (A - 20年) |

しかし、実際始めるにも、どの金融機関(運営管理機関)で始めるのが良いか、悩む人も多いと思います。

そこで、おススメなのがマネックス証券です。

業界最大手で、NISAでも利用者が多いSBI証券や楽天証券が良いと思われがちですが、手数料はどこも同じで、取り扱い商品のラインナップや拡張性(商品数の空き)を考えると圧倒的です(詳細は下記の記事で解説しています)。

-

-

マネックス証券iDeCoのメリット・デメリット~SBI・楽天証券と徹底比較~

続きを見る

また、「eMAXIS Slim」シリーズの数が最多で、ポイント(投信残高ポイント)もある松井証券もおススメです。

-

-

松井証券iDeCoのメリット・デメリット~SBI・楽天証券と徹底比較~

続きを見る

これを機に、検討されてみてはいかがでしょうか。

投資をしている人であれば、「箱」を変えるだけだしね

それでは皆様、よきフィットネスライフを〜🏃♀️