こんにちは〜🌤️おりおりです🙋♀️

企業型DC拡充の内容

企業型DC(企業型確定拠出年金)をやっている、もしくは会社に制度がある人に朗報です。

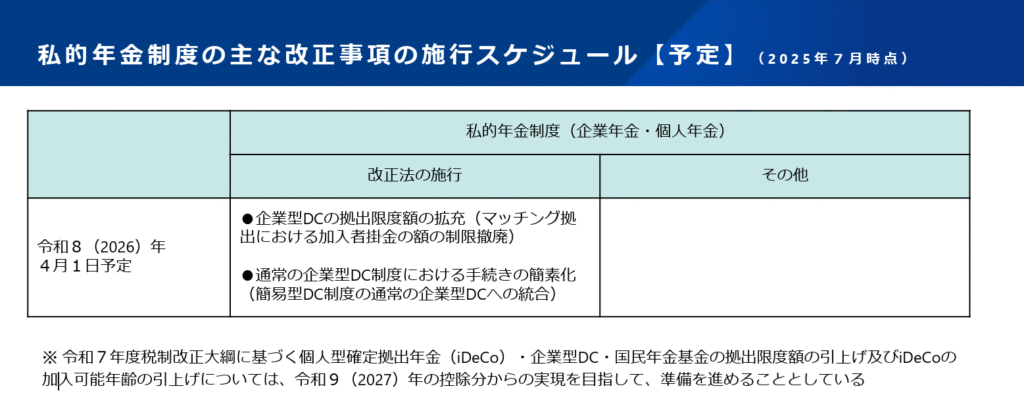

2026年(令和8年)4月1日に、企業型DCの拡充が施行されることになりました。

具体的には、2027年の年初から施行される予定の下記改正(いわゆる「iDeCo2.0」)の一部(赤字の部分)が、先行して施行される形になります。

○第2号被保険者の企業型DCの拠出限度額を月額6.2万円に引き上げる(現行:月額5.5万円)。

○第2号被保険者のiDeCoの拠出限度額を月額6.2万円に引き上げる(現行:月額2.0万円又は2.3万円)。

○第1号被保険者の拠出限度額(iDeCoと国民年金基金で共通)を月額7.5万円に引き上げる(現行:月額6.8万円)。

○ iDeCoについて、60歳以上70歳未満であって現行の個人型確定拠出年金に加入できない者のうち、個人型確定拠出年金の加入者・運用指図者であった者又は私的年金の資産を個人型確定拠出年金に移換できる者であって、老齢基礎年金及び個人型確定拠出年金の老齢給付金を受給していない者を新たに制度の対象とすることとし、その拠出限度額を月額6.2万円とする。

○企業型DCのマッチング拠出について、加入者掛金の額が事業主掛金の額を超えることができないとする要件を廃止する。

令和7年度税制改正における企業年金・個人年金制度の見直しについて|厚生労働省

企業型DCと言えば、iDeCoと同様に掛金が全額所得控除される(節税になる)のですが、実は企業型DCには社会保険料も軽減できる(iDeCoは不可)、という大きなメリットがあります。

マッチング拠出について

このように、併用する場合は大原則として、「企業型DC(マッチング拠出なし)+iDeCo」か「企業型DC(マッチング拠出あり)のみ」の、二択しかありません。

(マッチング拠出は、会社が制度として認めている必要があります)

マッチング拠出とはお勤め先が拠出する事業主掛金にさらに上乗せしてご自身の給与の一部を加入者掛金として積み立てることです。

マッチング拠出制度とは | よくあるご質問 確定拠出年金インフォメーション

なお、企業型DCでマッチング拠出制度を利用する場合、iDeCoに加入はできません。

しかし、現状マッチング拠出では事業主掛金の金額(または合計で月5.5万円)以下しか拠出ができず、企業型DCとiDeCoの併用だとiDeCoは月2万円(または合計で月5.5万円)が上限です。

つまり、事業主掛金が月2万円未満の会社員の場合、(税制上有利な)マッチング拠出よりも、iDeCoとの併用の方が多く拠出できる、という歯がゆい状態でした。

今回の改正で、これが解消される(事業主掛金が月2万円未満の人も気兼ねなくマッチング拠出が使える)のとともに、事業主掛金が月2万円~2.75万円未満の人も、マッチング拠出で今まで以上(月4万円~5.5万円未満 → 月5,.5万円)に拠出が可能になります。

ちなみに、企業型DCとiDeCoの併用も、2022年10月1日から始まったばかり(マッチング拠出は2012年1月から)ですし、確定拠出年金まわりの制度はどんどん改良されています。

NISA(最大で年360万円)に比べると物足りなかったのが、少し改善されるのね

iDeCoよりも企業型DCの方が良い理由

しかし、iDeCoか企業型DCか、となると(特にある程度の投資知識がある人は)iDeCoを選ぶ人が多いと思います。

その理由は、ほとんどの場合、企業型DCで選べる商品はコスト(信託報酬)が最近の投資信託(eMAXIS Slim シリーズなど)と比べて割高だからです。

ですが、結論から言うと、(海外株式の商品自体が無い、などの例外は除いて)企業型DCの方が良いです。

月収50万円までは、税金の軽減額<社会保険料の軽減額

この、企業型DCの「社会保険料も軽減できる」という効果は軽視されがちですが、じつは多くの場合、(所得控除による)節税額よりも大きいです。

上記のサイトでは、年齢(開始・終了)や掛金(月額)、月額給与(各種手当を含んだ金額)などを入力すると、税と社会保険料の軽減額を計算してくれるのですが、

これで試してみると、月額給与が上がるほど税負担軽減額は増える(社会保険料負担軽減額は一定(60万円あたりから減っていく))のですが、

逆転する(税負担軽減額 > 社会保険料負担軽減額 になる)のは52万円から、ということで、社会保険料の軽減効果はかなり大きいのが分かると思います。

ちなみに、この金額に利回り(年率)は関係ありません。

(勤務地の都道府県では若干変動するため、上記のサイトで試してみてください)

信託報酬1%の差でも逆転する

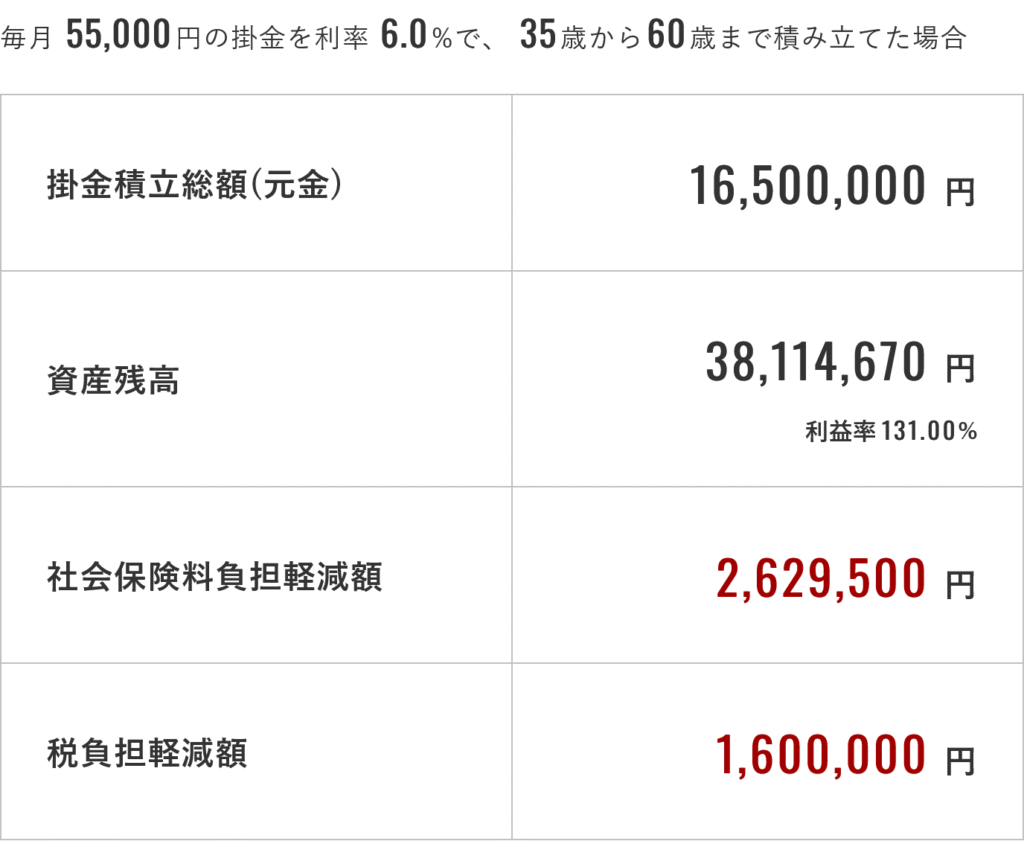

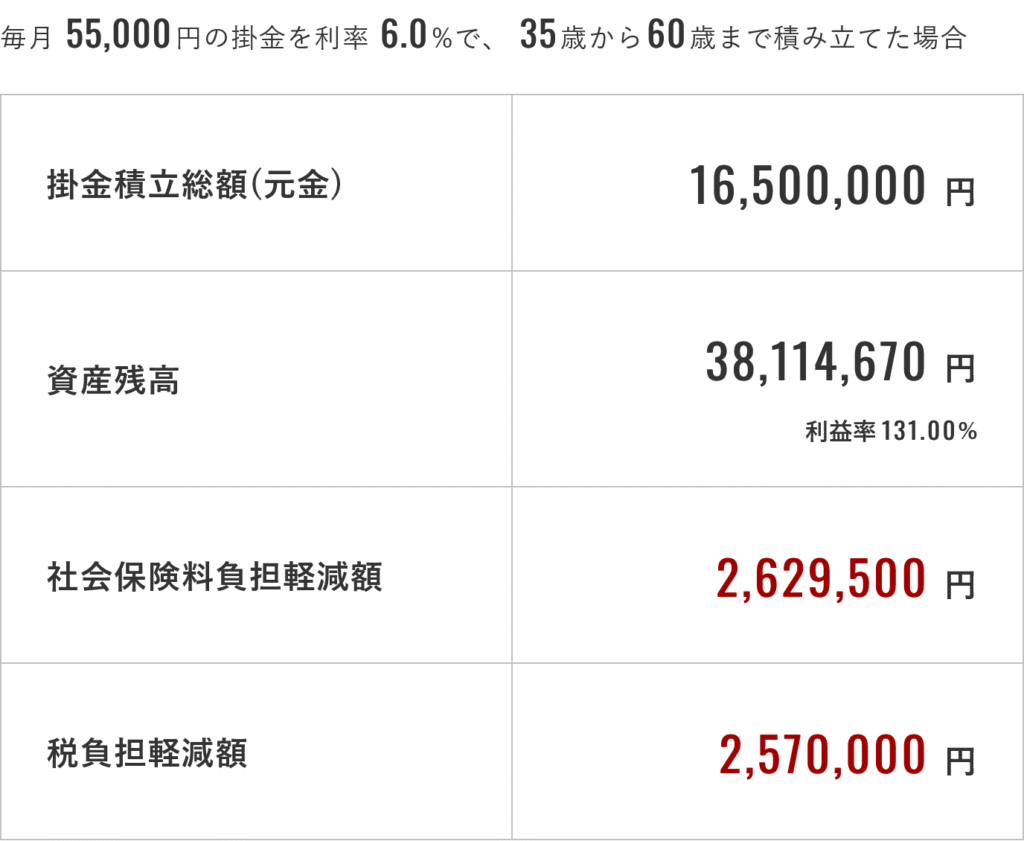

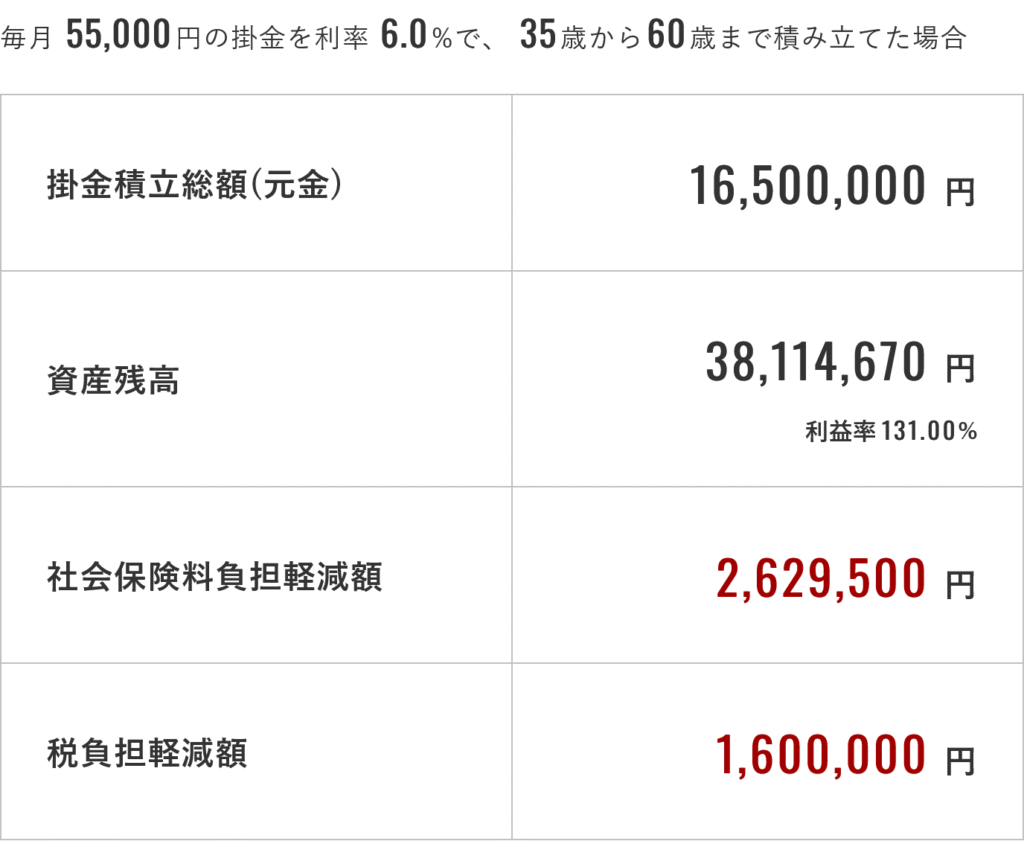

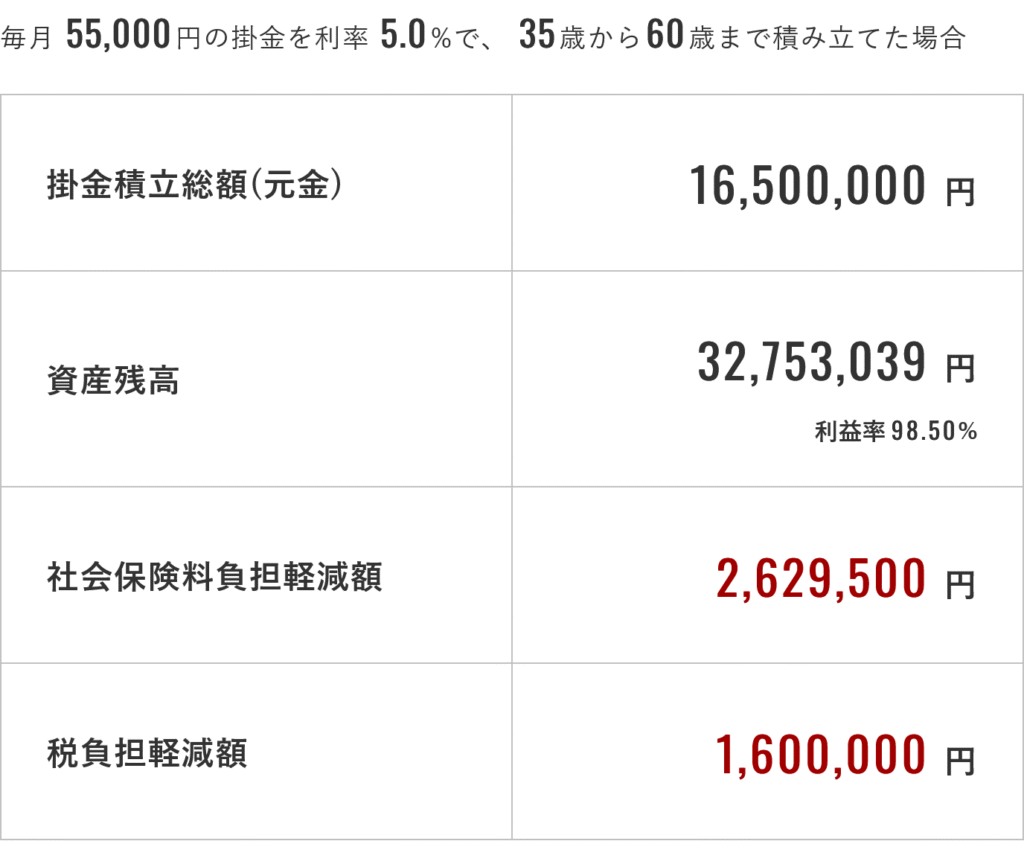

確かに、企業型DCとiDeCoでコストの差が1%(たとえば、同じ運用利回り6.1%でも、iDeCoは実質コストが0.1%(6.1 - 0.1 = 6.0%)、企業型DCは1.1%(6.1 - 1.1 = 5.0%))の場合、

上記のように資産残高の差は 38,114,670 - 32,753,039 = 5,361,631円 となり、社会保険料負担軽減額(2,629,500円)の有無よりも大きいです。

しかし、資産残高は最終(上記の例では60歳)時点の話ですが、社会保険料に関してはそれまでの間にも恩恵があります。

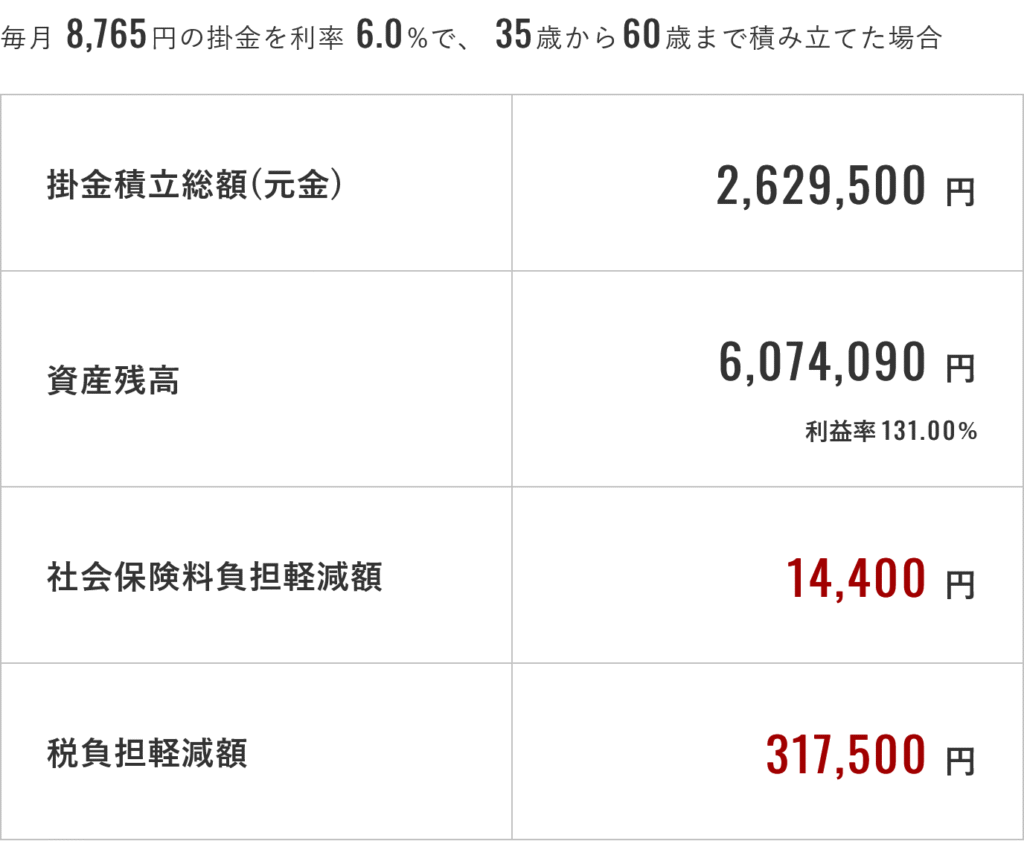

このように月額にすると 8,765円(ちなみに、月額給与20万円~60万円くらいまで同じです) で、これは元々無かったお金ですから、投資(積み立て)に回すことができます。

| 前払金で受け取った場合 | 掛金として拠出した場合 | 負担軽減額 | |

|---|---|---|---|

| 厚生年金保険料 | 32,940円 | 27,450円 | 5,490円 |

| 健康保険料 | 17,838円 | 14,865円 | 2,973円 |

| 雇用保険料 | 1,952円 | 1,650円 | 302円 |

| 合計 | 52,730円 | 43,965円 | 8,765円 |

しかも、ここでの運用商品の縛りはない(自由に選べる)ため、コストは最安です。

(もともとの積み立て可能額が月5.5万円に満たない場合、浮いた保険料を企業型DC(の加入者本人上乗せ分)の掛金に回し(増やし)ても良いですが、それだと保険料がさらに浮きます)

その結果、同じシミュレーションサイトで、同じ年齢(年数)・利回りで計算すると資産残高(元本を含む、社会保険料の軽減があったからこそ得られた金額)は 6,074,090円 となって、先ほどの利回り6%と5%の差(5,361,631円)よりも大きくなります。

信託報酬が1%の差でも企業型DCの方が有利になるくらいだから、それよりも少なければもっと有利だね

NISAよりも企業型DC(iDeCo)の方が良い理由

しかし、企業型DCやiDeCoの場合、拠出時の節税効果(所得控除)の代わりに、受け取り時に(一時金、または年金のどちらでも)課税され、

(拠出額や運用結果次第では)その金額が節税額の合計より高くなる可能性があるため、NISAの方が良い(もしくは企業型DCやiDeCoは少額にとどめておいた方が良い)、という意見もあります。

ほとんどの場合、節税(軽減)額<出口課税 になる

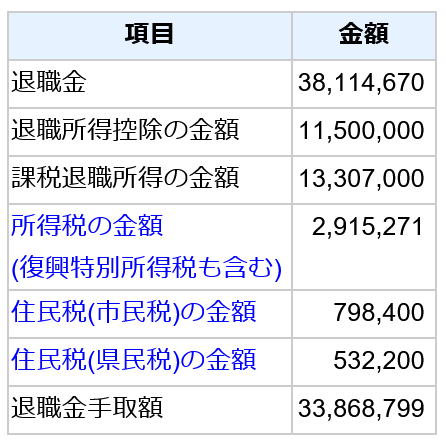

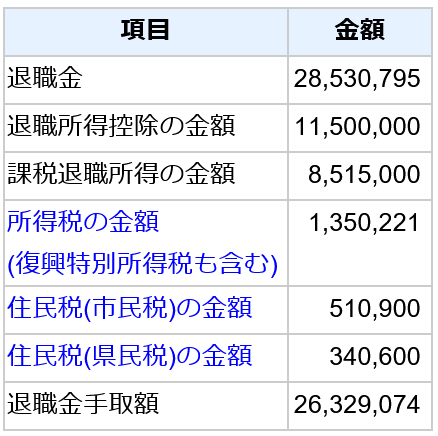

先ほどと同様、月5.5万円を25年間、利回り6%で運用した結果(38,114,670円)を、一時金で受け取った(退職所得になる)場合、税金は 2,915,271 + 798,400 + 532,200 = 4,245,871円 で、

iDeCo(税負担軽減額のみ)の 1,600,000円 はおろか、企業型DC(社会保険料負担軽減額も含む)の 2,629,500 + 1,600,000 = 4,229,500円 をも上回ってしまっています。

(NISAだと入口も出口も0円(トータルで±0)なので一見、NISAの方が良い、となる)

さらに、利回りが高ければ高いほど、加入年数が長ければ長いほど、この差は広がります。

節税(軽減)額>出口課税 にするには

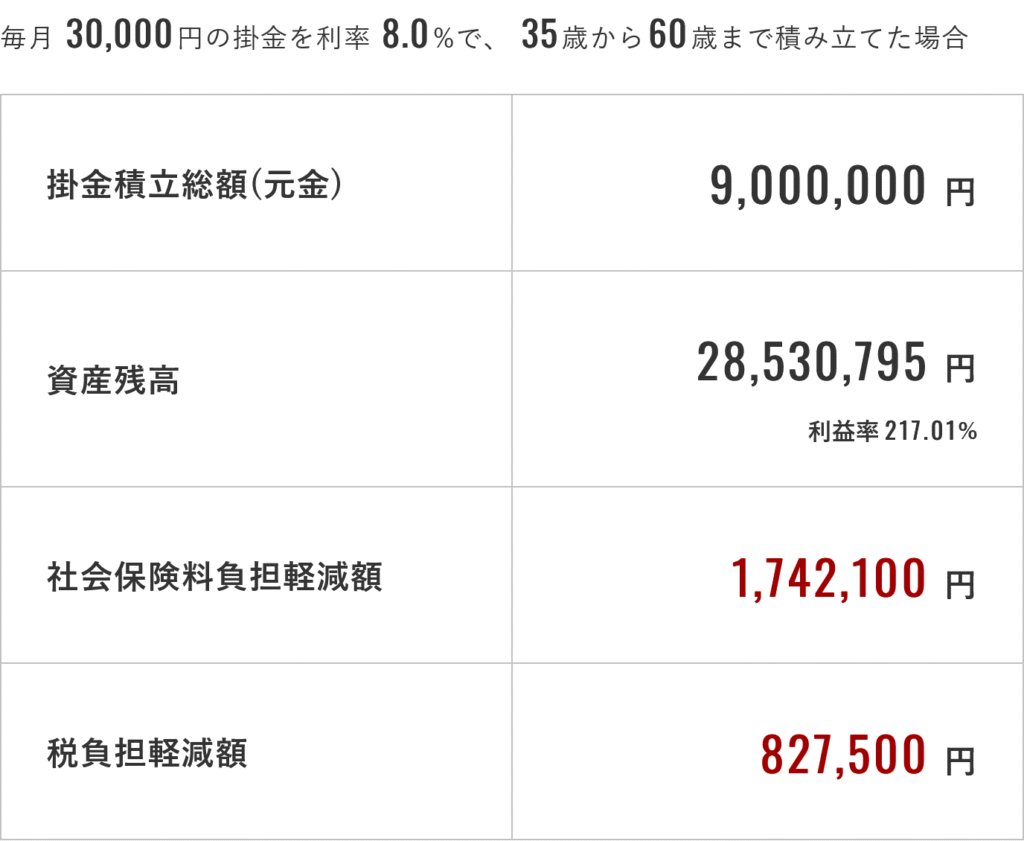

これを解消するには、毎月の拠出額を減らすのが一番です。

上の例では、月3万円にしていますが、これだと利回りが8%だったとしても「節税(軽減)額(2,569,600円)> 出口の課税額(2,201,721円)」になります。

拠出額を減らした分、NISAか(空きが無ければ)特定口座に積み立てる(投資額が減るわけではない)のであれば、全く問題ないように見えますが、これは全くおすすめできません(他に積み立てる余力があるのなら、上限まで拠出した方が良い)。

「先」に軽減し、「後」で払う、の効果は絶大

その理由は、この浮いた税金は(企業型DCなら社会保険料も)運用に回して、受け取るまでの数十年間もの間、増やしてから払えるからです。

| 前払金で受け取った場合 | 掛金として拠出した場合 | 負担軽減額 (月額) | |

|---|---|---|---|

| 所得税 | 89,500円 (税率 5.105%) | 67,900円税率 5.105% | 1,800円 |

| 住民税(所得割) | 188,000円 (税率 10.0%) | 145,600円税率 10.0% | 3,533円 |

| 合計 | 277,500円 | 213,500円 | 5,333円 |

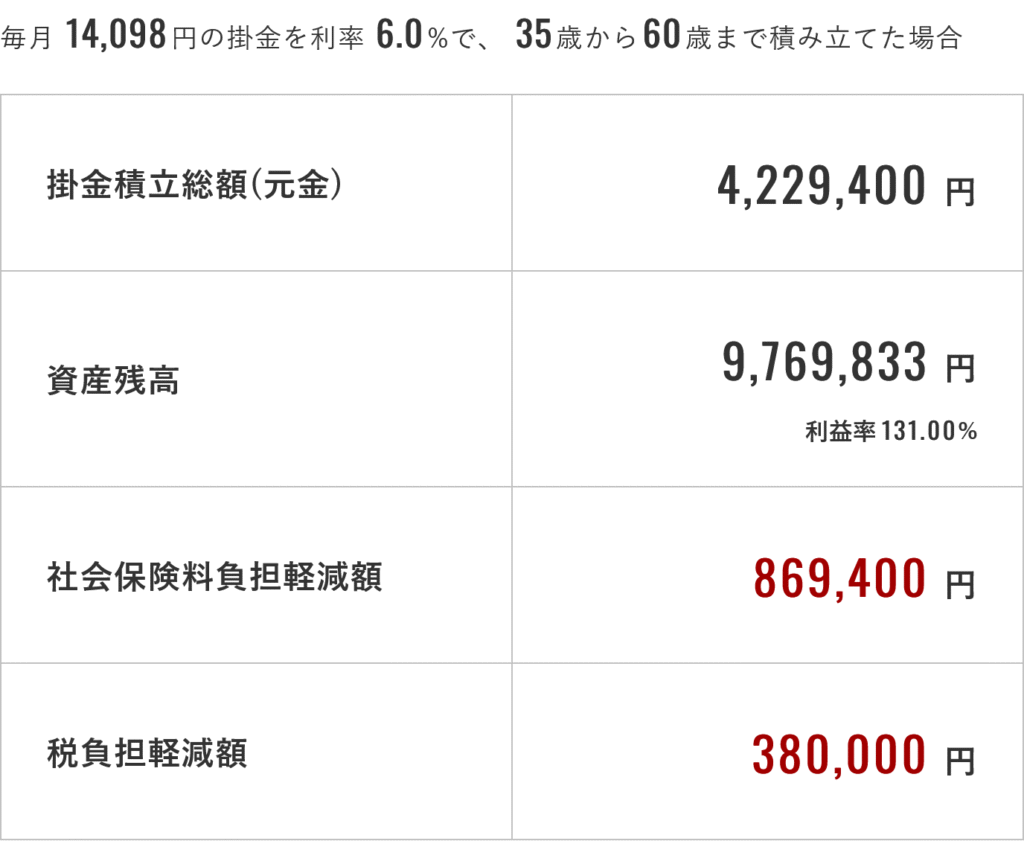

企業型DCの場合、先ほどの税金(8,765円)と合わせて、月14,098円を(代わりにNISAに積み立てた場合と比べて)余分に積み立てることができます。

その結果(9,769,833円)は、出口の税金(4,245,871円)の2倍以上になります。

しかも、利回りが高い(出口の税金が増える)ほど、この後払いの(運用に回して増やせる)効果も上がりますから、ほとんどの場合、「企業型DC >NISA」になると思います。

(iDeCoとNISAの損益分岐点はこちらで検証していますので、興味がある方はどうぞ)

-

-

iDeCo拡充と損益分岐点~拠出しすぎると損に!?~

続きを見る

税金だけのiDeCoでもかなり有利だから、社会保険料も軽減できる企業型DCなら間違いないわね

自分で選べるiDeCoは最適解を

このように、企業型DC(マッチング拠出含む)は、NISAなどと比較してもかなり優秀な制度ですので、会社に制度があれば積極的に活用した方が良いと思います。

また、今回の制度改正(加入者掛金の額が事業主掛金の額を超えることができないとする要件を廃止)は、一部の人にとってはさらに掛金を増やすチャンスとなりますし、

令和9(2027)年の控除分からの実現を目指す、とされている令和7年度税制改正大綱(iDeCo2.0)では、国民年金の第3号被保険者(専業主婦など)を除くほぼ全ての人にとって、掛金の上限アップになります。

iDeCoの軽減効果は企業型DC(社会保険料も軽減)ほどではないですが、その代わりに金融機関(運営管理機関)も運用商品も自分で選べる、というメリットがあります。

ですから、そのメリットを最大限生かして、老後資金を効率よく蓄財していきましょう。

(特に、下記の2社をおすすめしています)

-

-

マネックス証券iDeCoのメリット・デメリット~SBI・楽天証券と徹底比較~

続きを見る

-

-

松井証券iDeCoのメリット・デメリット~SBI・楽天証券と徹底比較~

続きを見る

退職所得控除額は、拠出期間(年数)で決まるから、(上限が上がる前に)早く始めた方が良いね

それでは皆様、よきフィットネスライフを〜🏃♀️