こんにちは〜🌤️おりおりです🙋♀️

トリニティスタディの謎

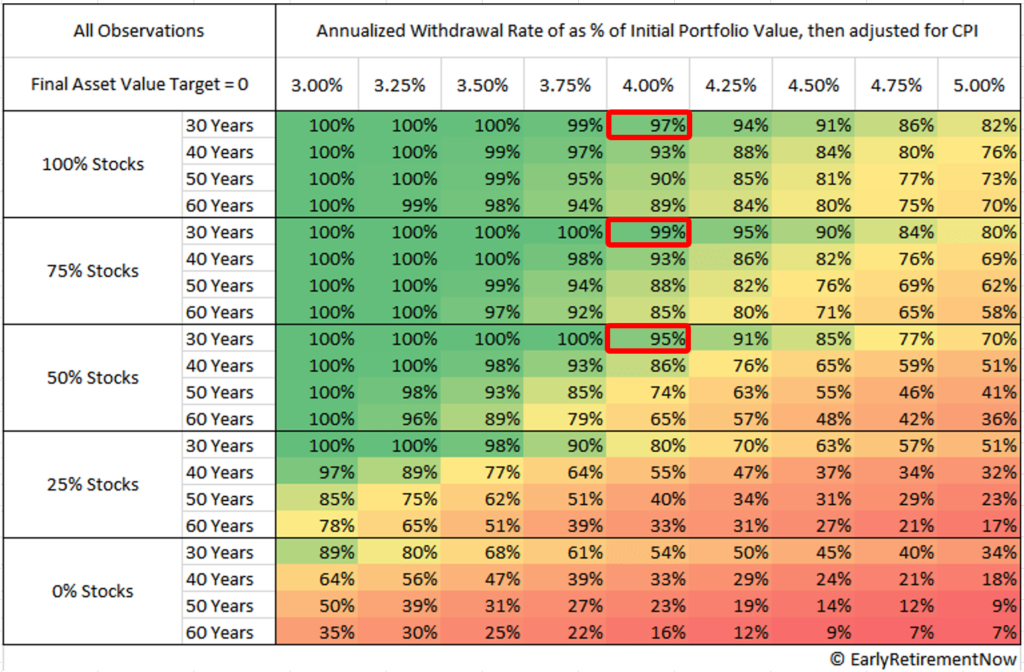

これまで債券についてお話してきましたが、債券(とりわけ取り崩し)と言うと、トリニティスタディを思い浮かべる人も多いと思います。

トリニティスタディとはトリニティ大学の3人の教授によって1998年に発表された有名な論文で、導き出したシナリオの1つにいわゆる「4%ルール」があります。

(その後も検証が行われ、現在でも成立することが分かっています)

今でこそ、S&P500やオルカンを積み立てた後、老後に取り崩す基準として使われることが多いですが、元々は各アセットアロケーション(資産配分)における成功確率を示したものになります(Stocks=株式、でそれ以外は債券で運用した場合、という意味です)。

これを見ると30年後に資産が枯渇していない確率が最も高いのは、株式100%でも、債券100%でも、株式と債券50%ずつでもなく、株式75%債券25%です。

(上記は、1871年~2015年のデータを基に計算しなおしたデータですが、元のトリニティスタディ(1925年~1995年)でも同じような結果になっています)

でも、これって不思議ですよね。

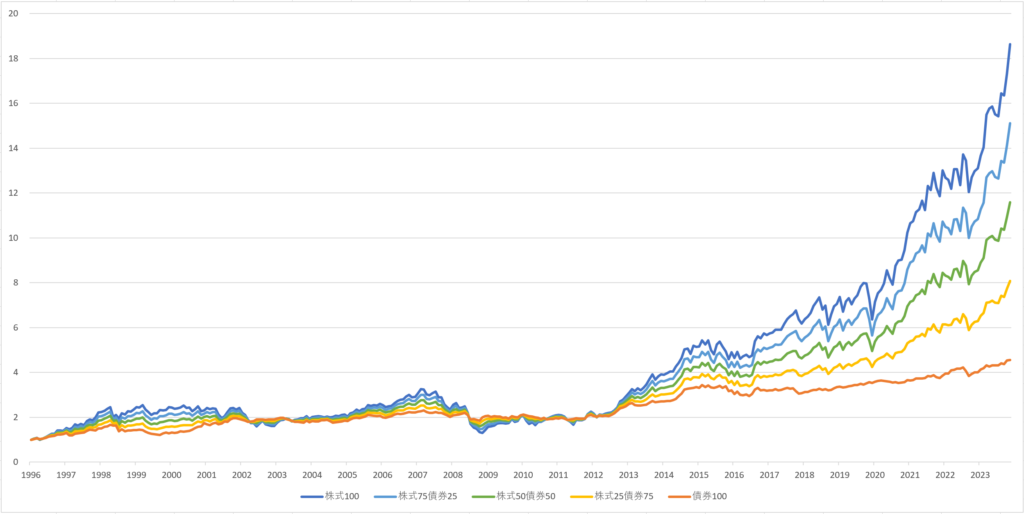

単純にそれぞれの指数(S&P500とブルームバーグ米国総合債券インデックス(どちらも配当込み・円ベース))に割合(0~100%)を掛けて足し合わせると、このように、

(株式が有利な期間)

(債券が有利な期間)

株式が有利な期間では

株式100%>株式75%債券25%>株式50%債券50%>株式25%債券75%>債券100%、

債券が有利な期間では

債券100%>株式25%債券75%>株式50%債券50%>株式75%債券25%>株式100% で、

これらの期間が混在したとしても、どちらかの100%がベスト、という結果になるはずです。

なぜ25%なのか、20%や30%ではないのか、気になるね

値動きと取り崩し結果は違う

では、実際に4%ルール(定額)で取り崩しを行った場合の資産額の推移を見てみましょう。

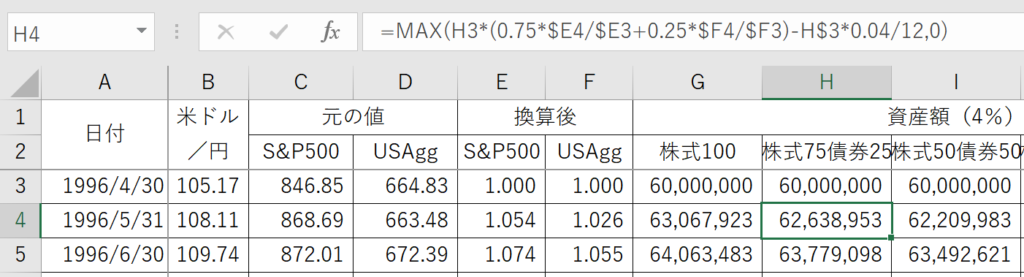

今回はこちらの定額取り崩しの数式を改造します。

-

-

取り崩しは「定額」か「定率」か~順序リスクに備える~

続きを見る

例えば、株式75%債券50%ではこうなります。

0.75 × [先月の株式価格] / [今月の株式価格] + 0.25 × [先月の債券価格] / [今月の債券価格]

を残りの資産額に掛けて、今月の取り崩し分(6,000万円 × 0.04 / 12 = 20万円)を引いた額が残りの資産額(次の月に持ち越し)となります。

(「MAX([計算結果],0)」は資産が枯渇した後にマイナスにならないようにするため)

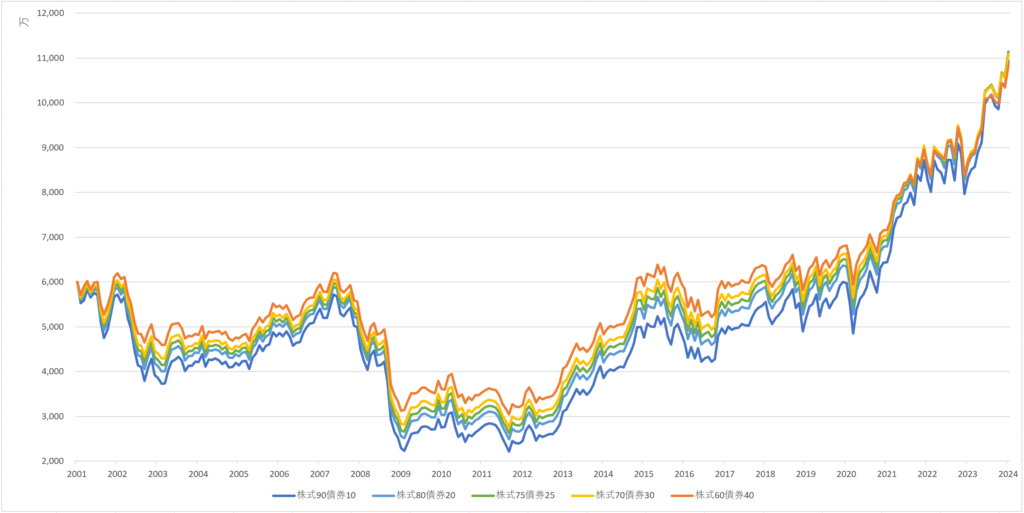

その結果、(債券のデータがある)1996年4月~の結果は値動きと同じような感じ(株式の割合が多ければ多い方が、資産額が大きくなる)になるのですが、2000年8月をスタートとすると驚きの結果になりました。

最終的な(現時点の)資産額ではなんと、株式100%に次いで債券100%が少なく、株式と債券を混ぜた方が多く(中でも株式75%債券25%が最高に)なりました。

ちなみに、この傾向は開始時期を少しずらしても同じでした。

2001年開始だと、より株式75%債券25%が有利になるわね

株式と債券の黄金比とは

では、この株式75:債券25の比率が、100:0 や 50:50 と比べてだけではなく、もっと細かい単位で見てもベストなのか、見てみましょう。

表にするとこうなります。

| 資産額 | 順位 | |

|---|---|---|

| 株式90:債券10 | 109,341,697円 | 4位 |

| 株式80:債券20 | 111,346,666円 | 2位 |

| 株式75:債券25 | 111,404,160円 | 1位 |

| 株式70:債券60 | 110,900,089円 | 3位 |

| 株式60:債券40 | 108,406,363円 | 5位 |

(6,000万円から4%ルール(月20万円)で定額取り崩し)

その結果、80:20や70:30と比べても、株式75:債券25の方が良い、という結果になりました。

ちなみに、上記は米国コンビ(S&P500とブルームバーグ米国総合債券インデックス)でしたが、全世界コンビ(オルカン(MSCI ACWI)とブルームバーグ・グローバル総合インデックス(どちらも配当込み・円ベース))にしても同じ結果になりました。

こちらも含めて全てのデータを公開しますので、色んなパターンで試してみて下さい。

こうやって、期間を少しずつずらして全期間で検証した結果がトリニティスタディなのだと思います。

資産が枯渇しないかどうかは直感的には分からないから、総当たりするしか無さそうね

黄金比を実現するには

しかし、この黄金比(株式75:債券25)ですが、問題もあります。

まず、この比率は過去のデータを元にシミュレーション(バックテスト)した結果であって、(上記は2001年、元の研究では1925年~1995年、1871年~2015年と広範囲にわたるものの)今後もそうなるとは限りません。

また、これはあくまで取り崩し期だけの話で、積み立て期(単純にリターンが高い方が資産額も多くなる)に関しては株式100%の方が良い、というのもあります。

つまり、株式100%で積み立てを行いつつ、取り崩し期までに株式75%債券25%に移行していく必要があるのですが、ここでネックになるのがNISAです。

例えば、NISAの1,800万円を株式で埋めて3,000万円になった後、その25%(750万円)を債券に変えようと思って売却しても、750 × 1800 / 3000 = 450万円の枠しか復活しないため、

残りの300万円は特定口座で買い直すしかなく(非課税機会の損失)、復活する450万円も再購入するのに年360万円の縛りがあるので、全てを入れ替えるのに、1年強(年末に売却した場合)~2年(年始に売却した場合)かかります。

なので、現実的にこの比率に出来るのはNISAの1,800万円に加えて、最低でも 1800 × 25 / 75 = 600万円 以上を(NISAを積み終わるまでに増える分を考えるともっと)追加投資できる人のみ、となります。

(しかも、この場合(特定 → 特定 で買い直し)でも、利確自体の(税金を先払いすることによる)デメリットはあります)

しかし、この悩みを一気に解決してくれるのがiDeCoです。

例えば、月10万円をNISAに積み立てている人が、NISAに月7.7万円 + iDeCoに月2.3万円 とすれば、取り崩し開始直前にiDeCoを株式から債券にスイッチングするだけで、株式77:債券23のポートフォリオが完成です。

(これ以下の積み立て金額(NISA 5.2万 + iDeCo 2.3万、NISA 2.7万 + iDeCo 2.3万円など)でも、一部だけスイッチングすれば良いだけなので問題ありません)

これに必要な積み立て期間は20年、積み立て金額のトータルは 2,352万円、所得控除(税率20%の場合、2.3 × 0.2 × 12 × 20 = 110.4万円)を含めると実際の手出しは 2,241.6万円 ですから、かなりハードルは下がりそうです。

-

-

iDeCoを併用すべき理由~NISAの1800万円が埋まらない場合も~

続きを見る

しかも、その後、NISAから取り崩すとしても、減った株式の比率分だけiDeCo側で一部だけ株式に戻して調整(比率の維持)もできます。

(下記記事のとおり、税制面からも原則、NISAからの取り崩しが推奨です)

-

-

NISA+iDeCoの出口戦略~どちらを先に使うべきか~

続きを見る

これ以外にも、iDeCoのメリットは多々ありますから、資金ロックがどうしても気になる人以外は、やらない手は無いと思います。

途中で黄金比が変わったり、やっぱり最後まで株式100%で行こう、ってなっても、柔軟に対応できるのがいいね

それでは皆様、よきフィットネスライフを〜🏃♀️