こんにちは〜🌤️おりおりです🙋♀️

債券とは

債券とは、国や企業などが必要な資金を調達するため、投資家からお金を借りる際に発行するもの(有価証券の一種)で、いわば借用書のようなものです。

お金を貸す側にもメリットが無いと貸してくれませんから、利息があります。

つまり、借りる側が潰れるなど(デフォルト(債務不履行)と言います)がない限り、「貸したお金(元本)+ 利息」は必ず返ってきます。

また、その利率は購入時から変動する事なく、毎年(通常は年2回)同じ利息が得られます。

ですので、期間3年で利率5%の債券があった場合、100万円を投資すると、3年後には 100 + 5 × 3=115万円 になります。

その利率はと言うと、発行元の格付けや期間によって変わってきます。

| 格付け | デフォルト率 |

|---|---|

| AAA | 0.00% |

| AA | 0.06% |

| A | 0.35% |

| BBB | 2.31% |

当然ながら、格付けが低いほど、期間が長いほどリスクが高くなりますから、利率も高くなります(BB以下(BやCやD)もありますが、BBB以上が投資適格債となっています)。

また、これ以外にも一般的に国の政策金利が高いほど債券の利率も高くなる、という傾向もあります(国債(国の発行する債券)が政策金利に連動していて、国債が上がると社債も上げないと誰も買ってくれなくなるため)。

以上も踏まえると、債券のおすすめの買い方には、

の2つがあります。

投資について調べていると債券の話もちらほら出てくるわね

債券の値動き

一口に債券と言っても、生債券と債券ETF(もしくは投信(ファンド))があり、

生債券こそ、上記のようにデフォルト(債務不履行)が無い限り、必ず購入時の利率で利息が支払われ、償還(満期)日に元本が返って来る、というものですが、こちらはNISAでは買えない、という最大の欠点があります。

これに対して、債券ETFはNISAでも買えますが、株と同じような値動きがあり、償還も無いので元本割れもあり得ます。

とは言え、中身は債券の詰め合わせのようなものですから、値動きは株式と比べるとずっとマイルドです(暴落・暴騰がない)。

しかし、生債券にも一応、値動きは存在します。

償還を迎える前でも、投資家の間で売買ができ(既発債)、(利率は発行時に決まるため)新規に発行される債券(新発債)と利率に差が出る場合があるからです。

基本的に、利率が下がると債券価格は上がり(新発債より高くても売れるため)、逆に上がった場合は下がります。

とは言え、(政策金利が上がる等で)債券価格が下がったとしても、売らなければ「元本 +(購入時の利率の)利息」は得られるわけですから、デフォルトさえ無ければ損をすることはありません。

価格が上がったら、償還を待たずに売る、という選択肢も出てくるだけです。

ちなみに利率(クーポン)とは、額面金額に対する毎年受取る利息の割合のことで、利回りはこれに償還時に受け取る金額(額面金額)と購入価格の差額(1年あたりに換算したもの)も加わっています。

以前は、株式と債券は逆の値動きをしていたため、組み合わせて持つとかなり安定でしたが、最近は株式が下がると債券も下がるようになってきたため、魅力は低下したと言われています。

とは言え、取り崩し期においては、安定した緩やかな右肩上がり、というのは相性が良いため、年齢とともに債券の比率を上げていくというのは理にかなっていると思います。

資産が枯渇する最大の要因は、取り崩し期間に暴落(それも長期間)を食らう事ですから。

年齢%(40歳なら40%、50歳なら50%)だけ債券を組み込む、というやり方もあるね

債券と為替の関係

先ほどの、国の政策金利と債券の利率が比例するという話ですが、そうなると超低金利政策を続けている日本より、2年前くらいから政策金利を上げ続けているアメリカの債券(米国国債など)の方が魅力的です(金利の天井で買えるとさらにお得)。

しかし、そうなると切っても切れないのが為替です。

利息を得られても(債券価格が上がっても)、買った時よりも円高ドル安になってしまうと(円ベースでの)元本が減ってしまうため、利益が相殺されて下手をすると損をする、という可能性もあり得ます。

(株式よりも値動きが小さい分、相対的に為替の影響が大きいとも言えます)

ですが、円高の大きな要因の一つが日米の金利差であり、ここ最近もアメリカの金利が上昇しているからこそ円安になっているのであって、逆に言うと円高になるという事はアメリカの金利が下がっている可能性も高いです(もちろん絶対ではありませんが)。

という事は、先ほどの理屈から、債券価格は上がりますから、ある程度は相殺してくれることになります(ドル円も米国の債券価格も下落、のような状態にはなりにくい)。

ちなみに、債券ETFには為替ヘッジありのものも存在しますが、おすすめできません。

アメリカの金利下落局面では円高のデメリットが無くなり、ヘッジコスト以上に債券価格が上昇して美味しいのですが、上昇局面では債券価格が下がる代わりに円安になるのに、そのメリットも得られずに、債券価格の下落にヘッジコストだけが乗ることになります。

つまり、為替ヘッジを掛けるとハイリスク・ハイリターンになって、債券のメリットが薄れてしまうのです。

それなら株式の方がいい、ってなってしまうわね

債券と株式の比較

最後に、債券ETFと株式の比較をしておきましょう。

まず、債券ETFにはこのようなものがあります。

| 順位 | 銘柄 | 信託報酬 | 純資産 | 運用期間 |

|---|---|---|---|---|

| 1 | バンガード・米国トータル債券市場ETF (BND) | 0.04% | 15.6兆円 | 16.9年 |

| 2 | iシェアーズ・コア 米国総合債券市場 ETF (AGG) | 0.03% | 15.1兆円 | 20.4年 |

| 3 | バンガード・トータル・インターナショナル 債券ETF(米ドルヘッジあり) (BNDX) | 0.08% | 8.1兆円 | 10.7年 |

| 4 | iシェアーズ 米国国債 20年超 ETF (TLT) | 0.15% | 7.5兆円 | 21.6年 |

| 5 | iシェアーズ iBoxx 米ドル建て投資適格社債 ETF (LQD) | 0.15% | 5.5兆円 | 21.6年 |

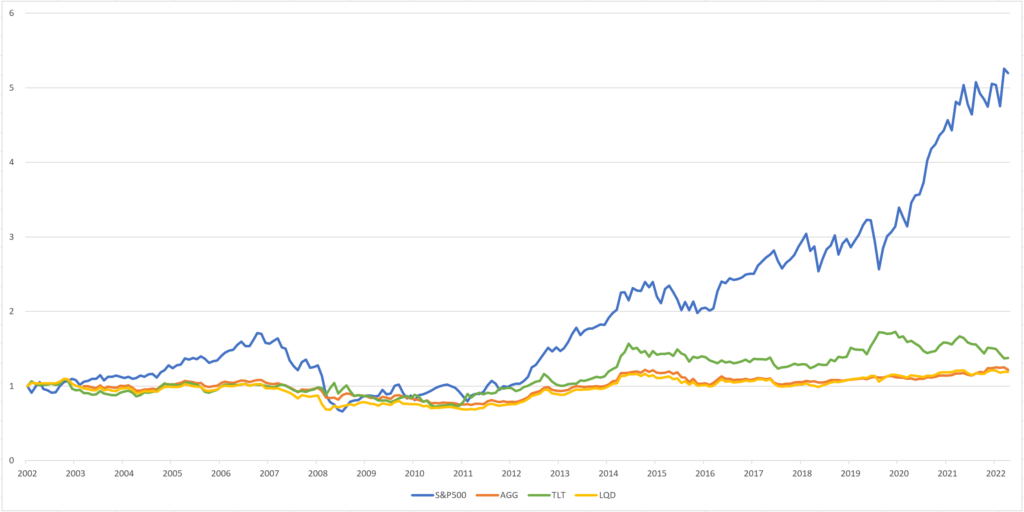

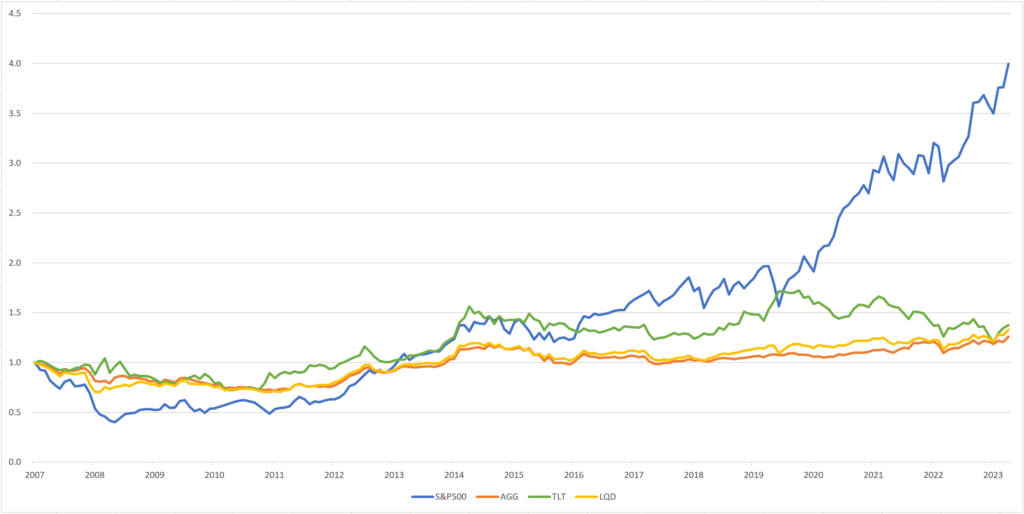

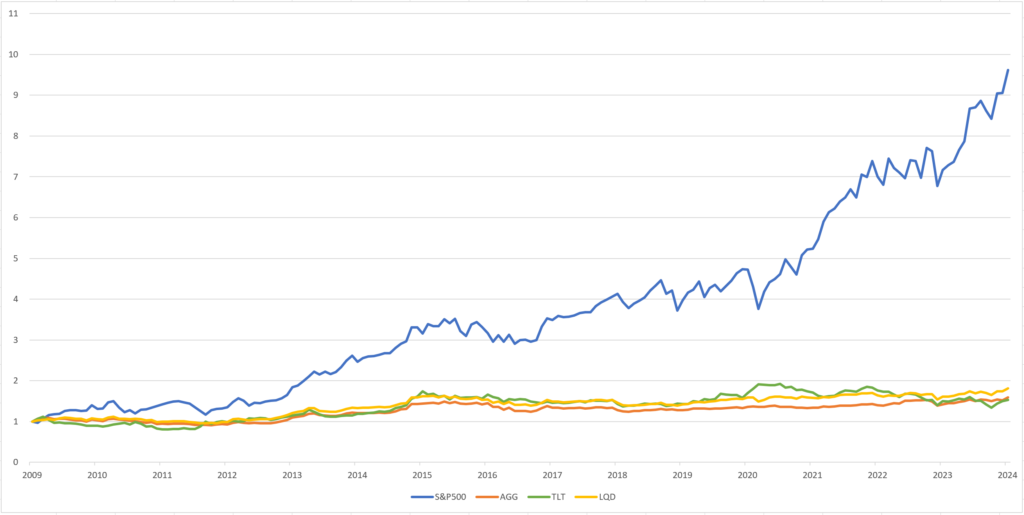

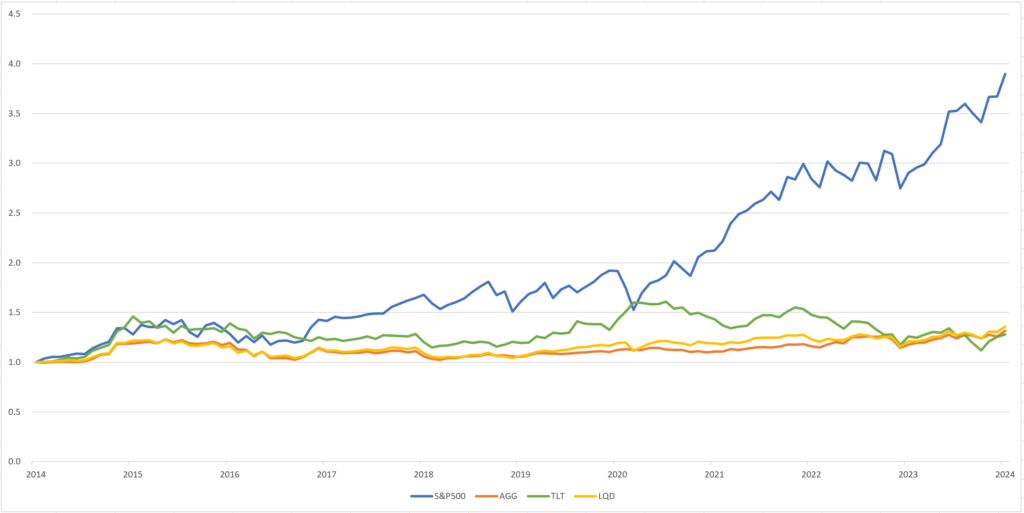

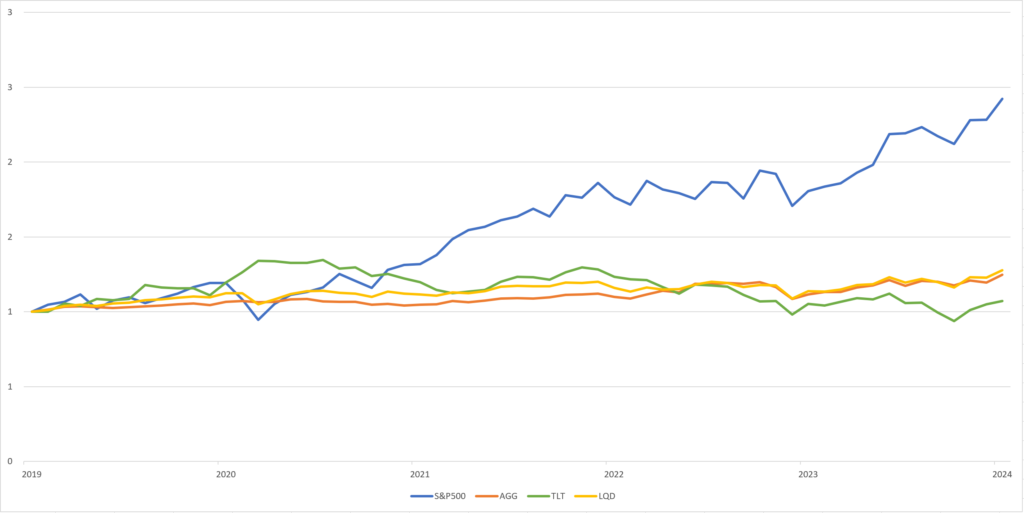

このうち、運用期間がある程度長いものをピックアップしたのが先ほどのグラフです。

(BNDはAGGと同じ指数(ブルームバーグ米国総合債券インデックス(LBUSTRUU))に連動するため、ほぼ同じ値動きになります)

ちなみに今回はyahoo! financeからデータを取得しました。

(指数かETFのティッカーを入力して検索、「Historical Data」を押下、「Time Period:」の右側の矢印から「Max」を選択、「Frequency:」から好きな周期を選んで、「Apply」→「Download」押下で全期間のデータが取得できます)

では、この表示期間を変えてみましょう。

株式(S&P500)と債券ETF(AGG・TLT・LQD)の比較(クリックで拡大できます)

2007年10月はリーマンショック(世界金融危機)前の最高値で(ITバブル崩壊(2000年)はデータが無いため)、それ以外は過去15・10・5年間になります。

-

-

積立投資で暴落後の回復年数は半減~ドルコスト平均法の威力~

続きを見る

こうしてみると、下記のような株式同士の比較と違って、何かが何かの上位互換というわけではなく、ちゃんと債券が有利な場面も存在していることが分かります。

グラフで見ると、2007年から逆転するまでの6年間、ないしは9年間でしかありませんが、ここが資産の取り崩しのスタートと重なったとすれば、この差は大きいです。

(前半で大きく目減りすると、後半でいくら伸びても、(元本が少ないため)その恩恵を享受できないからです)

とは言え、長期で見ればどの期間も株式の方がリターンが良いので、運用期間(使うまでの年数)が長い若い間、もしくは収入でのリカバリーがしやすい資産が少ない間は株式100%で良いかと思います。

ついでに、今回作成したデータを公開しますので、色々試してみて下さい。

NISAが埋まってかつ50歳以降というのが、債券を組み込み始めるひとつの目安になりそうだね

それでは皆様、よきフィットネスライフを〜🏃♀️