こんにちは〜🌤️おりおりです🙋♀️

4%ルール対決

前回、債券(ETFや投信)は値動きがマイルド(緩やかな右肩上がり)で、取り崩し期と非常に相性が良い、というお話をしましたが、今回は実際に様々な条件で取り崩すことを想定してシミュレーションしてみたいと思います。

-

-

債券について~メリット・デメリットを完全解説~

続きを見る

結果から言いますと、このようになりました。

最悪のタイミングで取り崩しを開始した場合、株式(S&P500)は4%ルールこそ成立していますが、一時的に資産が1/3にまで減っており(この時点で見れば12%ルールで取り崩している)、ここ数年の好調があったからこそ何とか持っているのに対し、

債券は米国総合にしろグローバル総合にしろ、ほぼ全期間で取り崩し開始時の資産額以上をキープしており、その安定性がうかがえます。

株式は暴落期がもう少しでも長引いたら、という不安があるわね

債券の指数データ

初めに、先ほどのグラフを出すまでの経緯をお話しておきます。

まず、債券のETFや投信は運用期間が長くても21~22年で、S&P500を取り崩すのに一番厳しい条件だった、2000年からの取り崩し開始がシミュレーション出来ません。

そこで、連動する指数のデータでシミュレーションするにも、MSCI(オルカンの指数を含む)のように公式サイトから簡単に取ることもできず(多くの債券ETFで採用されている、ブルームバーグはデータ参照に登録(法人向けかつ電話確認あり)が必要のようです)、

-

-

NASDAQ100は全期間で最強なのに買ってはいけない理由~数字で解説、データ公開あり~

続きを見る

他のサイトを探してもなかなか見つからなかったのですが、ようやく見つけたのがこちら(Bloomberg US Aggregate (^BBUSATR) - YCharts)(ユーザー登録は必要ですが、見るだけなら無料(メールアドレス登録のみ)で出来ます(ダウンロードは有料))です。

「BBUSATR」という略称が本家の「LBUSTRUU」(ブルームバーグ米国総合債券インデックス(Bloomberg USAgg Index))と違うのですが、

Return Type が Total Return となっているため、おそらく配当込みの指数と思われます。

(プライスリターン:キャピタルゲイン(あるいはキャピタルロス)により得られる収益、

トータルリターン:キャピタルゲインのほか、インカムゲインも含まれる)

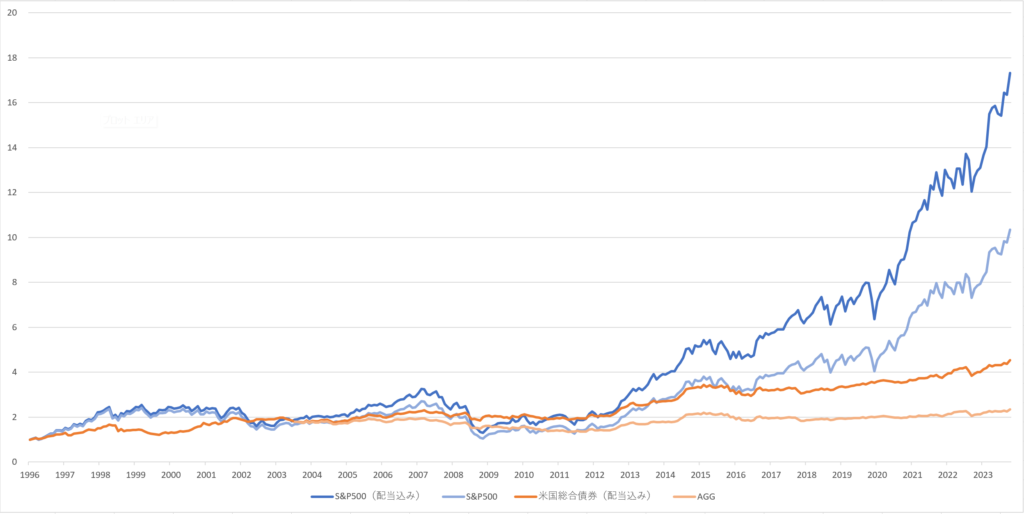

この指数と連動するETFであるAGGの値動きと比較すると、おおむね同じようなアップダウンをしながら上方に振れたようなグラフになっていることからも分かります。

しかし、これとS&P500を比較して、リターンも遜色ないとするのは早計で、S&P500もトータルリターン(略称はSP500TRやSPXTRなど)で比較する必要があります。

(こちらはyahoo! financeから取得できます(なぜかS&P500にはある「Download」リンクが無いですが、手動で表を選択してExcel等にコピーすれば普通に扱えます))

eMAXIS Slim 米国株式(S&P500)や SBI・iシェアーズ・米国総合債券インデックス・ファンドのように原則、分配金を出さない(配当金は内部で再投資を行う)ファンドは、むしろトータルリターンの方が近い結果になるはずです。

(厳密には(NISAであっても)配当金は外国税(10%)が引かれた後に再投資になるため、これよりも若干リターンは下がります)

配当込み同士で比較しても、ここまで長期だと株式のリターンが際立つね

債券の全世界バージョン

先ほどのブルームバーグ米国総合債券インデックスは、AGGやBNDなど有名な債券ETFに採用されているのですが、他にも有名なものにブルームバーグ・グローバル総合インデックス(Bloomberg GlobalAgg Index)というのもあります。

こちらはETFにこそ(少なくとも日本で買えるものには)あまりありませんが、全世界債券インデックスファンドや、下記のようなバランスファンド(国内外の株式、債券、リート(不動産)等に分散投資する投資信託)にはよく使われています。

全世界株式および投資適格債券の代表的な指数に連動する投資成果を目指します

全世界株式の運用はFTSEグローバル・オールキャップ・インデックスに連動する投資成果を目指して運用を行い、投資適格債券の運用はブルームバーグ・グローバル総合インデックスに連動する投資成果を目指して運用を行います。

楽天・インデックス・バランス・ファンド(均等型) | 楽天投信投資顧問

こちらも先ほどのサイト(Bloomberg Global Aggregate (^BBGATR) - YCharts)に1999年以降のデータがありましたので、比較してみましょう。

ちょうどS&P500とオルカンの関係のように、同じような値動きをしつつ、ほとんどの期間で少しだけ米国のみの方がリターンが良い、という結果になりました。

もちろんこれは過去の話だから、未来はどうなるか分からないし、世界に分散しているという安心のためのコストとも言えるわね

不敗神話の崩壊!?

では、実際に色んなパターンで見てみましょう(ここからは米国株式(S&P500)と揃えて米国総合債券の方を使います(共に配当込み))。

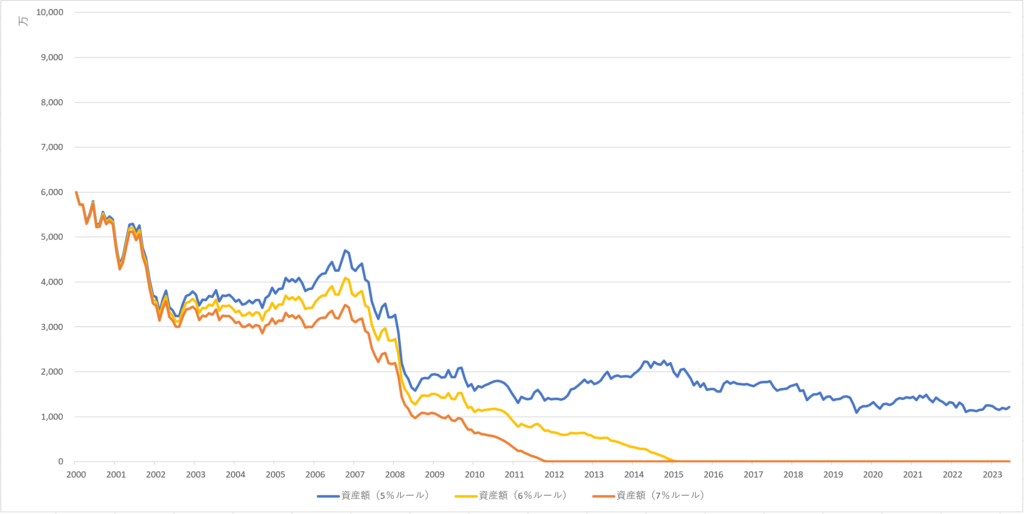

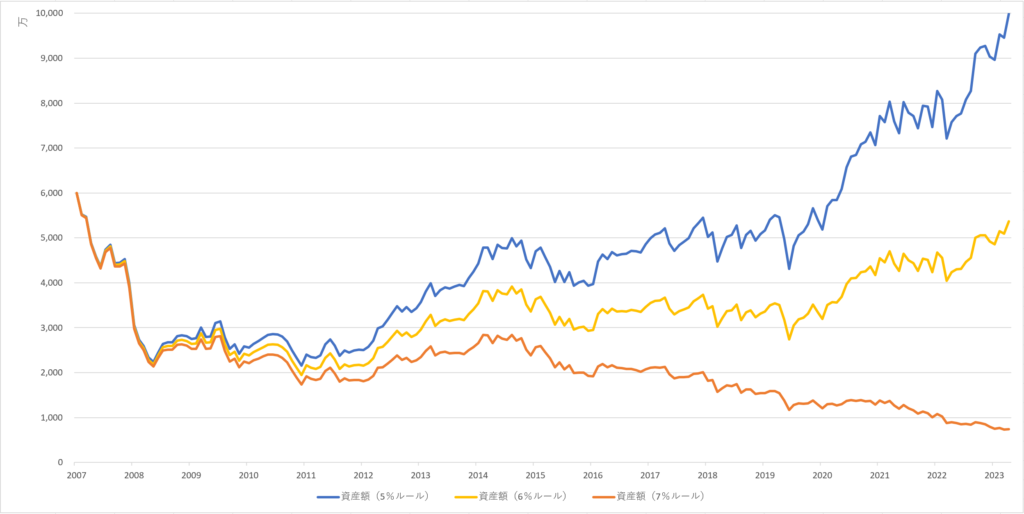

まずは、始めのグラフ(4%ルール)を5%・6%・7%ルールにしてみましょう。

(左が米国株式(S&P500)、右が米国総合債券です)

ITバブル崩壊直前(2000年8月)から定額取り崩しを開始した場合の資産推移

(クリックで拡大できます)

これぞまさに債券の真骨頂、という場面で、株式では6%以上は早々に枯渇、5%でも危うい(少しでも成長に陰りが出たら終わり)ですが、債券では7%ですら現時点(約24年後)でも枯渇せず、6%だと少なく見積もっても40年は持ちそうです。

(貯金だと、100 / 6 = 16年あまりで枯渇なので、すごい事です)

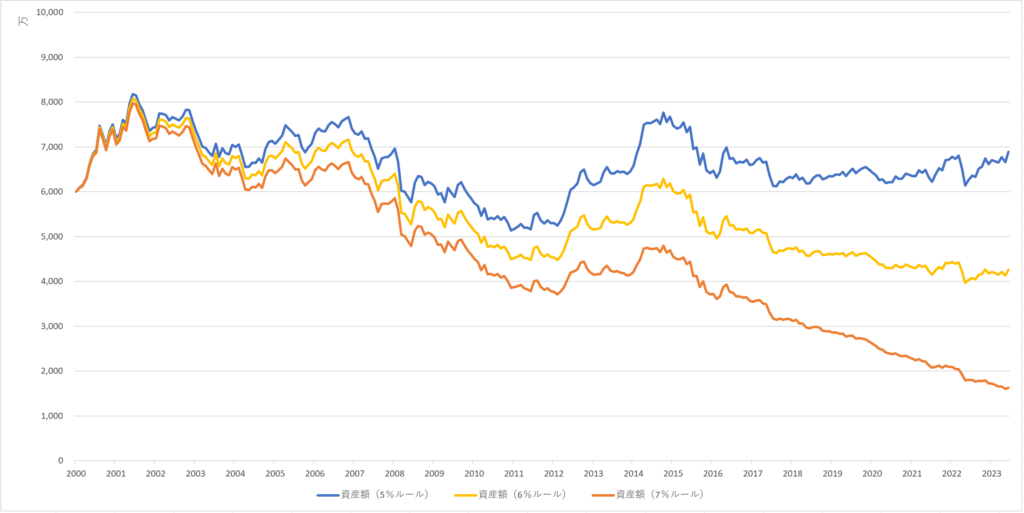

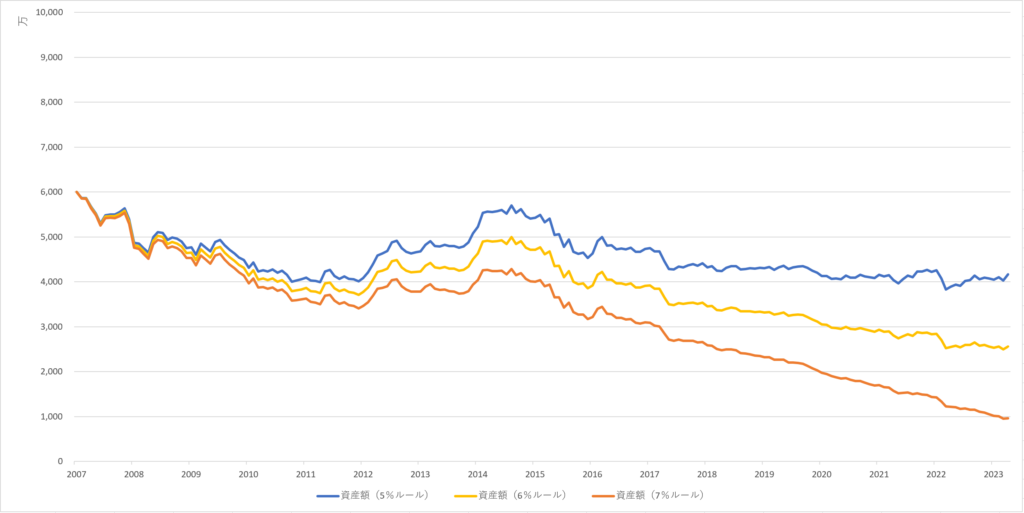

しかし、これをリーマンショック(世界金融危機)直前にするとどうでしょうか。

リーマンショック直前(2007年10月)から定額取り崩しを開始した場合の資産推移

(クリックで拡大できます)

こうすると、現時点で残っている資産額が、5%と6%では株式が大きく上回る(7%は債券の方が若干上)、という結果になりました。

これは、ITバブル崩壊では株式だけが下落(債券はむしろ上昇)し、その後のリーマンショックでは株式と債券の両方が下落している(その後は株式の方が急激に上昇している)からです。

かつては逆の値動きをしていた債券ですが、この傾向(株式が落ちると債券も落ちる)は2020年のコロナショックでも継続し、これが債券の人気が無くなった要因の一つになっているようです。

ですが、先ほどのグラフ(債券にとって最悪のパターン)でも、約17年しか経っていないとは言え、4%はおろか、5%~7%でも枯渇していないわけですから、取り崩し期においては、債券はまだまだ強いと思います。

最後に、今回作成したデータを公開しますので、色々試してみて下さい。

NISA(売却すると非課税枠が減る)を考えると債券100%は無理でも、一定年齢からは新規積み立てを債券に切り替えるとかは出来そうだね

それでは皆様、よきフィットネスライフを〜🏃♀️