こんにちは〜🌤️おりおりです🙋♀️

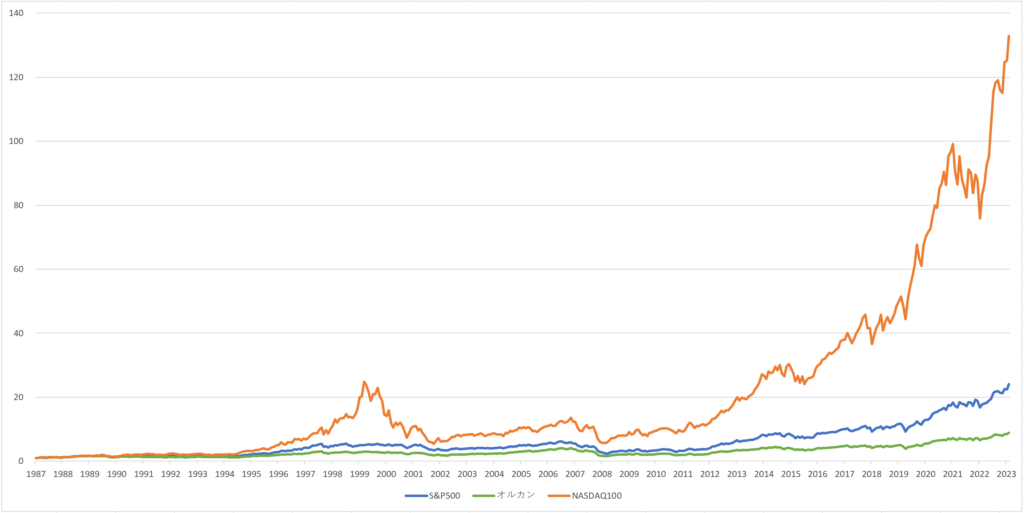

S&P500・オルカン・NASDAQ100の比較

新NISA開始に合わせて再注目されているものにNASDAQ100(に連動するファンド)があります。

NASDAQ100とはS&P500などと同じく指数の一種で、ナスダックに上場する時価総額上位100銘柄(金融を除く)の時価総額加重平均によって算出される株価指数ですが、

GAFAMをはじめとしたハイテク企業の銘柄が多く含まれ、S&P500と比べてハイリスク・ハイリターンである、とされていることが多いです。

以前から知る人ぞ知る良指数なのですが、再注目されるきっかけとなったのは、ニッセイNASDAQ100インデックスファンド(通称:ニセナス)でしょう。

こちらは2023年3月に設定されたばかりのファンドですが、信託報酬が高いものばかりだったNASDAQ100に連動するファンドの中にあって、0.2035%という安さです(NASDAQ100に連動するETFである、QQQの経費率ですら0.20%なので破格と言ってもいいでしょう)。

しかも、成長投資枠限定とは言え、新NISAでも買えます。

(ちなみに、つみたて投資枠で買えるNASDAQ100連動ファンドはiFreeNEXT NASDAQ100インデックス(信託報酬0.495%)のみです)

では、そのリターンとはどのようなものなのか見てみましょう。

NASDAQ100連動ファンドは歴史が浅いものが多いですが、指数自体は1985年からあり、こちらのサイト(「^ndx」で検索)からダウンロードできます。

ちなみにオルカン(eMAXIS Slim 全世界株式(オール・カントリー))の指数であるMSCIオール・カントリー・ワールド・インデックス(MSCI ACWI)は無いので、MSCI公式サイト(ACWIをクリックしてTermを「Full History」に変更)からダウンロードしました。

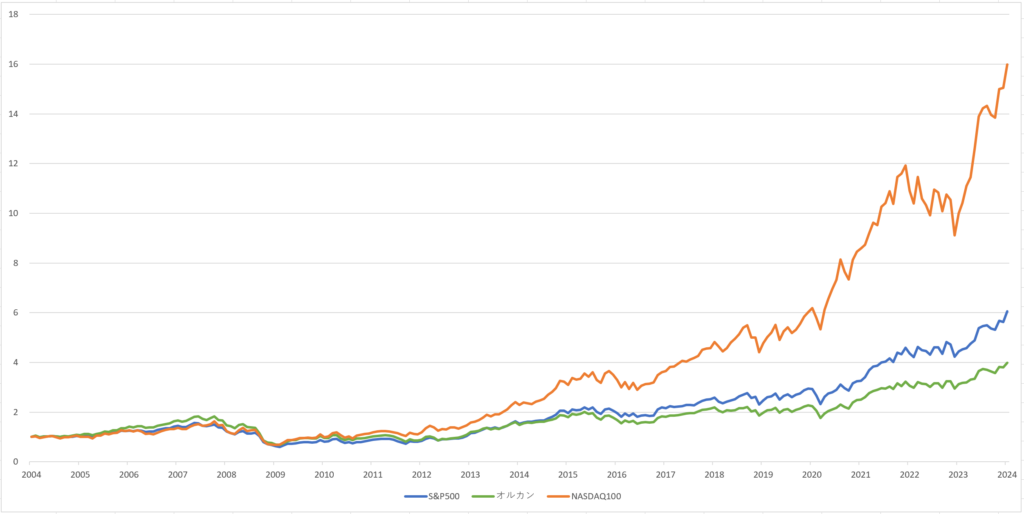

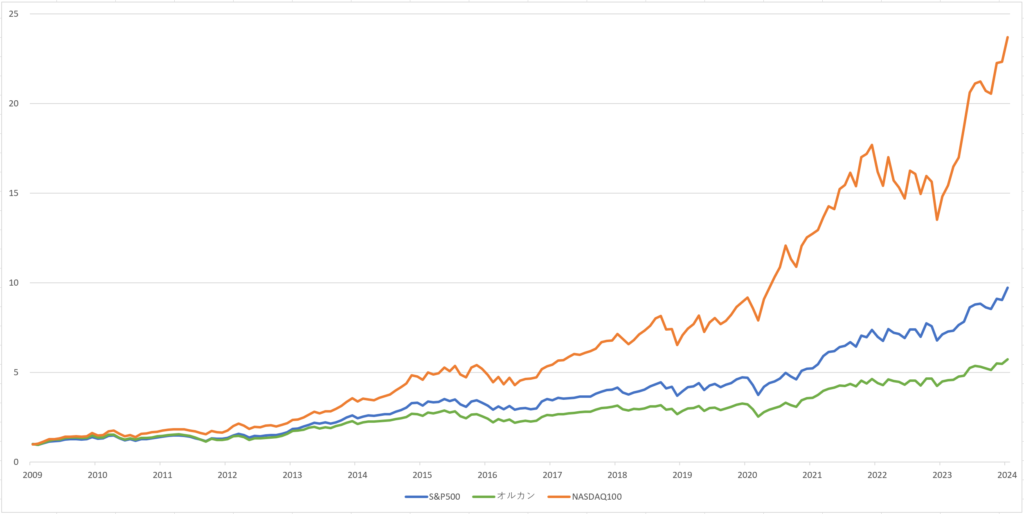

そして、一番短いオルカン(1987年12月~)に合わせてチャートを並べるとこうなります。

(この先のグラフも含めて、全て円ベースです(為替も考慮))

予想どおり、「NASDAQ100 > S&P500 > オルカン」の順でリターンが良い、という結果になりました。

S&P500とオルカンの差が霞むくらいNASDAQ100が圧倒的ね

どの期間でもNASDAQ100が最高リターン

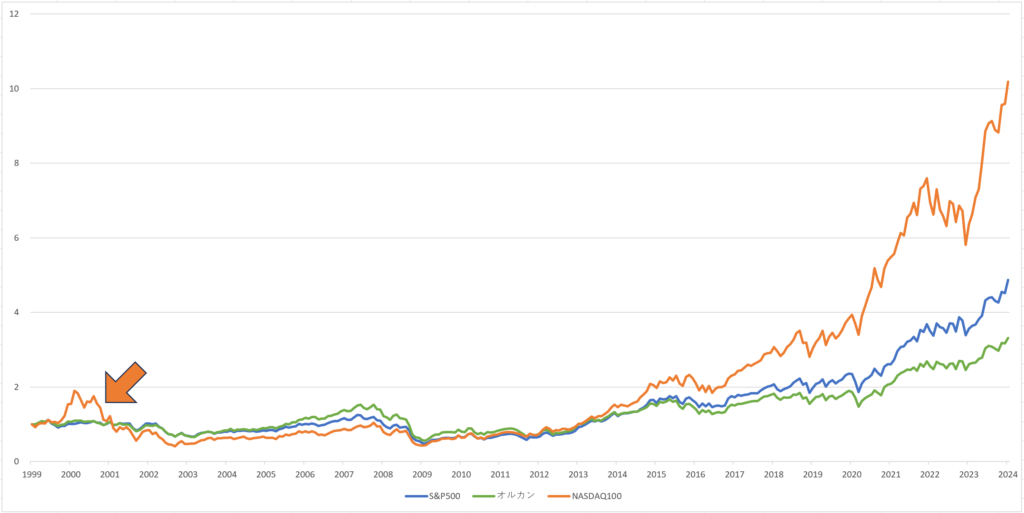

しかし、表示期間によって全く結果が変わるのがチャートマジックです(都合が良い時期から開始する(嘘は言っていない)のがアクティブファンドの常套手段だったりします)。

この1987年12月~というのが、たまたまNASDAQ100にとって有利な期間だっただけという可能性もありますから、開始時期を少しずつずらして見てみましょう。

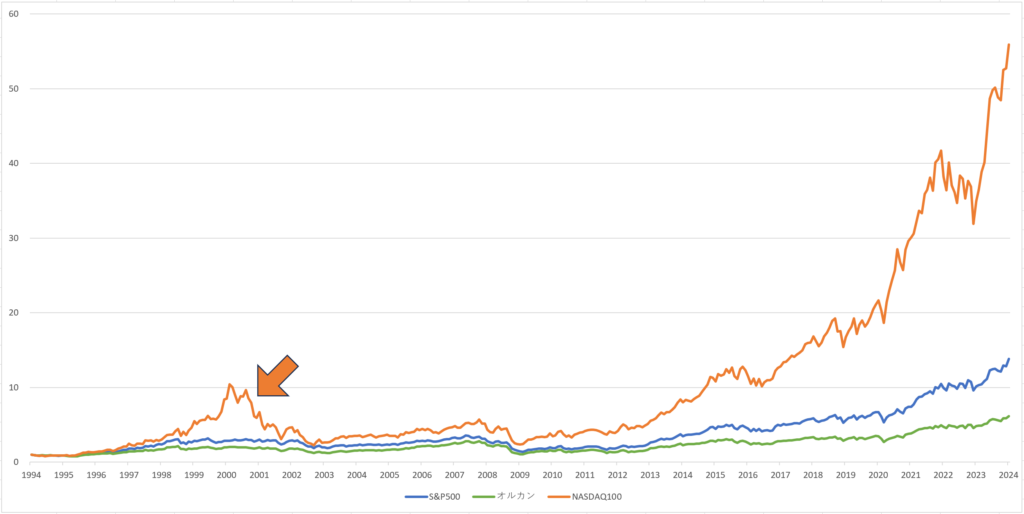

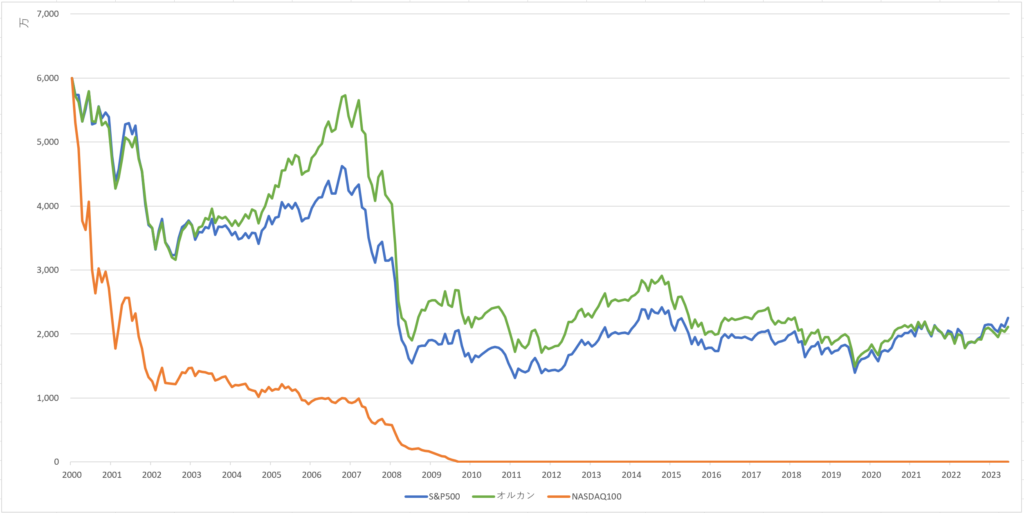

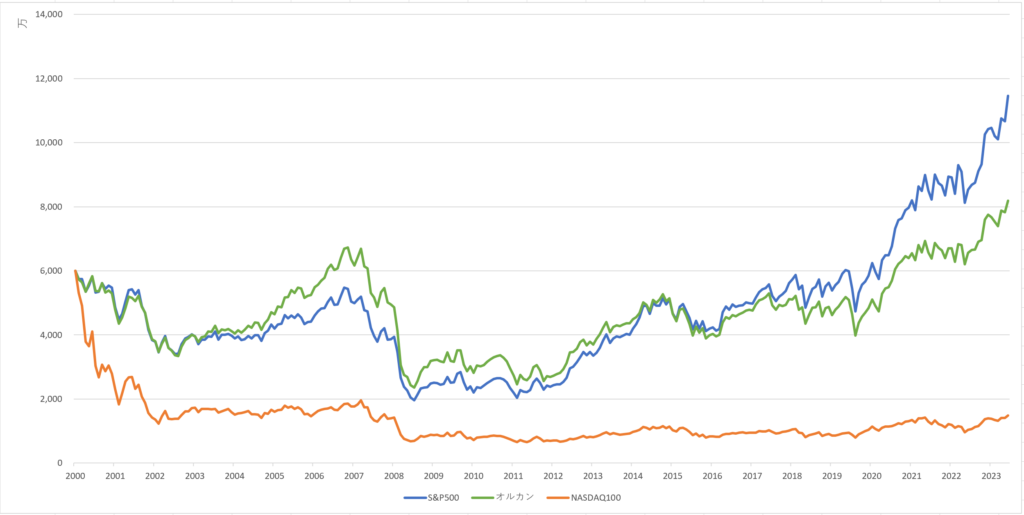

S&P500・オルカン・NASDAQ100のリターン比較(クリックで拡大できます)

その結果、過去30年・25年・20年・15年のどの場合でも、「NASDAQ100 > S&P500 > オルカン」の順は変わりませんでした。

ですが、少し気になるのがNASDAQ100だけに存在する、1995年からの急激な伸びと2000年からの急落(矢印の箇所)です。

上がった分が下がっただけなのでトータルでは影響なし、といった所でしょうが、さすがにこの山の頂点を開始時期とする(わざとNASDAQ100が不利な条件にする)と結果は変わりそうです。

しかし、なんとこれでも(差は縮まったものの)NASDAQ100の優位性は揺るがないのです。

(オルカンがS&P500と比べて特に暴落に強いわけでもない、ということも分かります)

ここ15年くらいの上昇を含めたら、どこを開始にしても逆転しそうだね

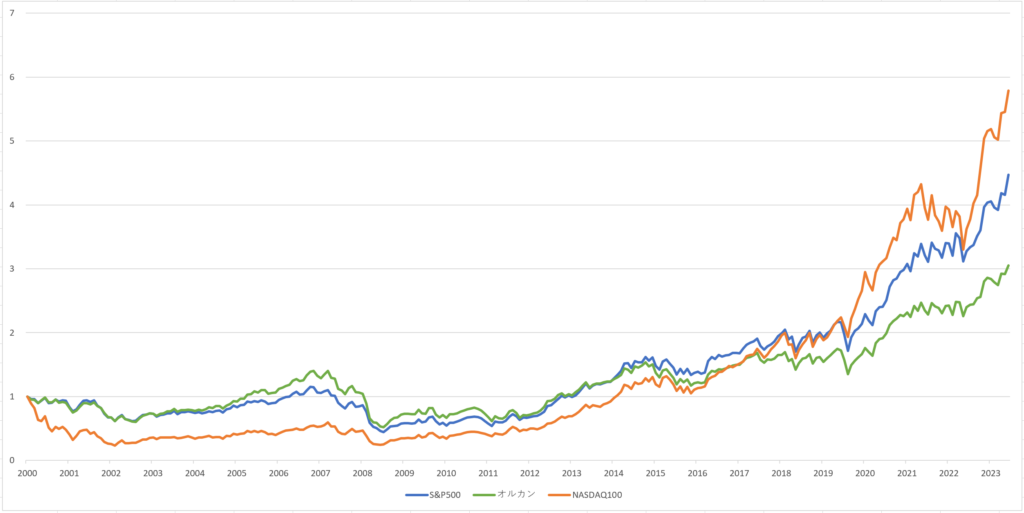

NASDAQ100で4%ルールは成立しない

とは言うものの、NASDAQ100は2014年に元の価格に戻るまでの約14年間もの間、低迷が続くというのが、取り崩し期においては致命傷です。

(逆に積み立て期なら安く買えてラッキーなのですが)

低迷中に大きく目減りして元本が少なくなってしまっては、その後いくら伸びたところで恩恵もあまり受けられないからです(そもそも伸び始める前に無くなったら終了です)。

実際、4%ルール(定額)で取り崩した場合の資産額の推移はこうなります(計算方法は下記の記事をご覧ください)。

その結果、S&P500とオルカンは約24年後の現在も枯渇していませんが(1 / 3 にまで減っているので危険ではありますが)、NASDAQ100は10年も持たずに枯渇してしまっています。

ちなみに、3%ルールですら成立しません(2.5%でギリギリです)。

2000年8月から取り崩しを開始した場合の資産の推移(クリックで拡大できます)

3%ルールでも枯渇するなんて、衝撃的な結果ね

途中で乗り換えもNG!?

では、低迷の影響が少ない積み立て中はNASDAQ100にして、取り崩し開始前(引退前)にS&P500やオルカンに乗り換え(売却して一括購入)すれば良いのでは、となります。

最悪の場合(上記のようにNASDAQ100が14年間低迷)を想定しても、取り崩し開始の15年前に乗り換えれば大丈夫な(乗り換え時期を逃すことは無い)ように見えますが、ここにも罠があります。

仮に利回り(年率)がS&P500(またはオルカン)は6%、NASDAQ100は8%として、NISAで月7.5万円を20年間(合計1,800万円)積み立てた結果は、こちらで計算すると前者は約3,465万円、後者は約4,418万円にもなりますが、

乗り換えようにも、売却しても枠は1,800万円分しか復活しないため、残りの約2,618万円は特定口座でS&P500(またはオルカン)を買うしかありません(厳密に言うと、年間360万円ずつしか買えないため、残りの1,440万円も1年~4年は特定口座での運用になります)。

これだけの金額に対する、取り崩し開始までの保険期間+取り崩し期間中の運用益に税金が掛かるようになるわけですから、馬鹿になりません(下手するとせっかくのNASDAQ100のリターンも吹っ飛ぶかも知れません)。

また、特定口座だとしても、途中で利確をすると(税金を先払いしたぶん)運用元本が減るため、同じ銘柄をずっと保有し続けるより損になってしまいます。

いずれにせよ、(S&P500やオルカンとの)リターン差次第ではNASDAQ100で積み立てた方がトータルで得になるかも知れませんが、税金はリターン差に関わらず確実に掛かって来ますから、精神的にも難しいと思います。

唯一、大きなデメリットなくNASDAQ100からS&P500やオルカンへの乗り換えが可能なのはスイッチングが出来るiDeCoですが、

NASDAQ100連動ファンドが買えるのはマネックス証券(iFreeNext NASDAQ100)や au(eMAXIS NASDAQ100)など、限られています(SBI証券や楽天証券では不可)。

(どちらにせよ独立管理なので、NISAと同じ証券会社で合わせる必要は無いと思いますが)

とは言え、NISAや特定口座ではS&P500かオルカンを買うのに、iDeCoだけNASDAQ100にするというのも抵抗があると思いますのでNASDAQ100の出番は基本的に無い、という結論になるでしょう。

最後に、今回作成したデータを公開しますので、色々試してみて下さい。

下手にNISAでNASDAQ100を買ってしまうと、取り崩し期までリスクを負うか、税金を飲むか、しか無くなるんだね

それでは皆様、よきフィットネスライフを〜🏃♀️