こんにちは〜🌤️おりおりです🙋♀️

定額取り崩しと為替

4%ルールとは、毎年、資産額の4%未満を生活費として切り崩していれば、30年以上が経過しても資産が無くなる確率は非常に低い、というものです。

ここで言う、4%とは毎年その時の評価額の4%(定率取り崩し)ではなく、引退時の評価額の4%(定額取り崩し)です(そもそも定率なら理論上、枯渇することは無いので)。

これは、1998年にトリニティ大学のグループによって発表された資産運用に関する研究によるものですが、現在においても成立すると言われています。

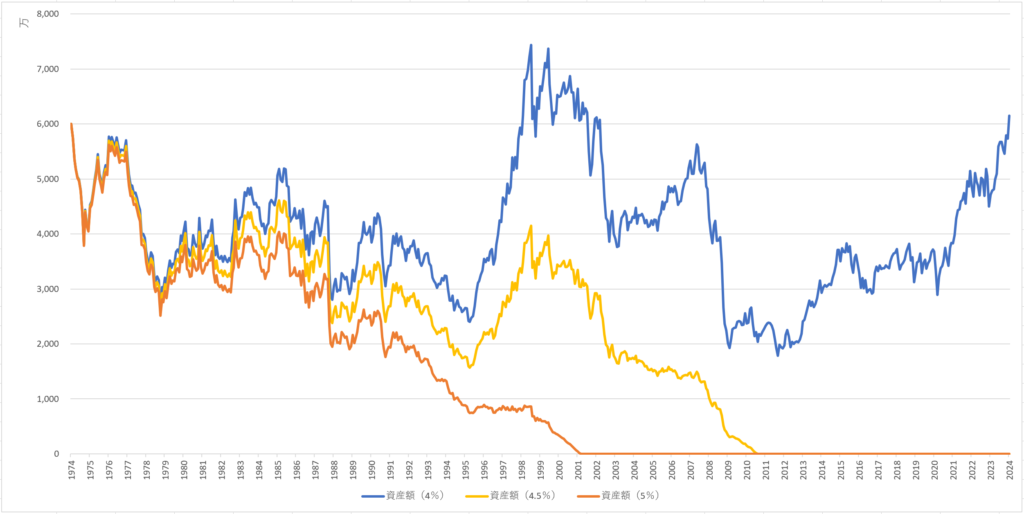

しかし、これはあくまで米国に住んでいる(ドルで生活している)人が前提で、日本人が米国株(全世界株でも同じ)を取り崩して生活する場合、為替にも左右されます。

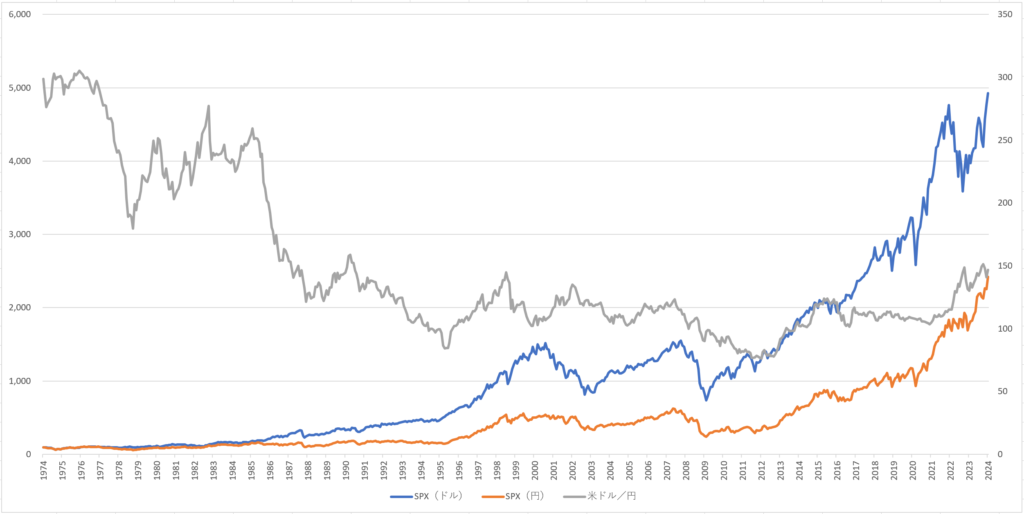

このように、S&P500に為替を加味する(米ドル/円を掛ける)と違った値動きになります。

(米ドル/円のデータも、(1971年以降であれば)こちらのサイトで「jpyusd」で検索すればダウンロードできます(手順は下記の記事をご覧ください))

-

-

積立投資で暴落後の回復年数は半減~ドルコスト平均法の威力~

続きを見る

これを見ると、為替を加味した(円ベースの)方が成績が悪いので、日本でも4%ルールが成立するのか、というのが気になります。

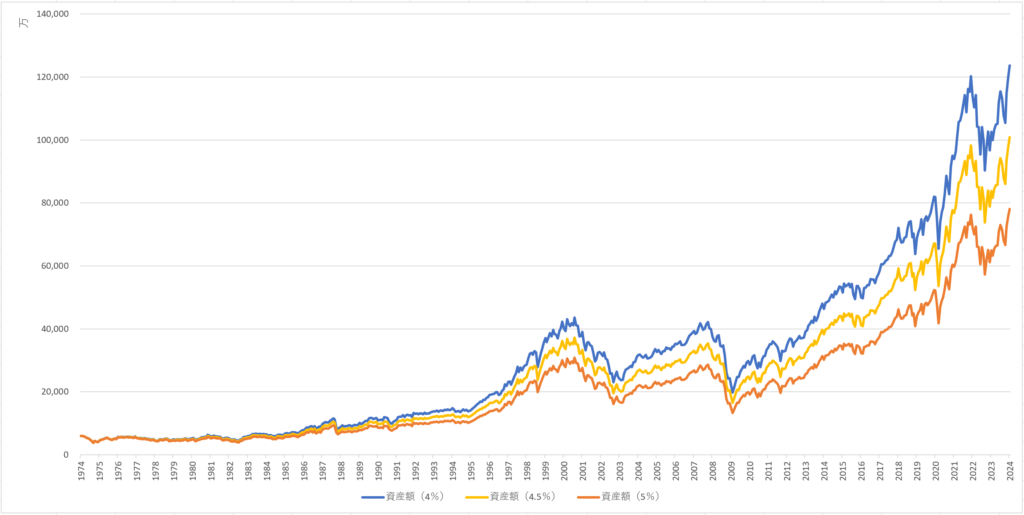

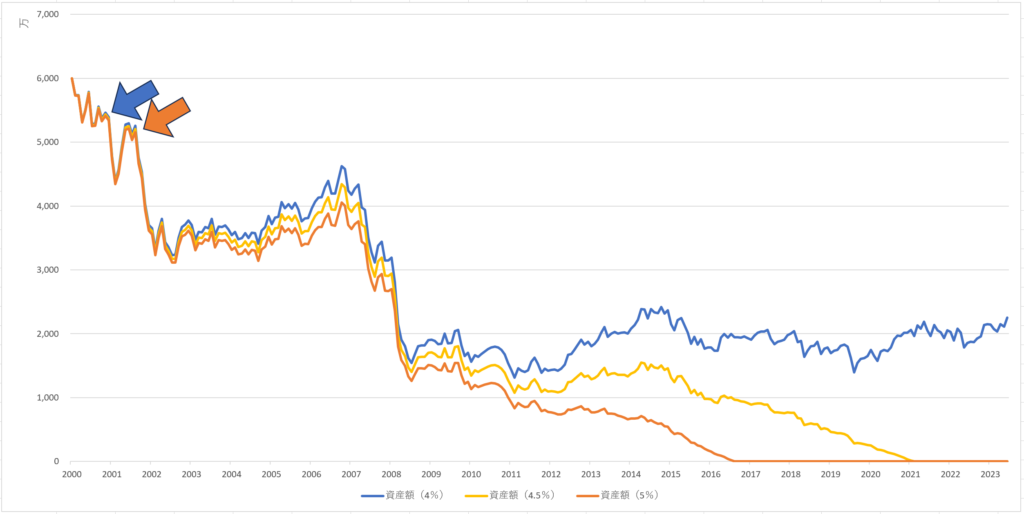

今回は定額取り崩しのみで、4%・4.5%・5%の3パターンで検証してみます(計算方法は下記の記事をご覧ください)。

-

-

取り崩しは「定額」か「定率」か~順序リスクに備える~

続きを見る

こうしてみると、米ドルベース(為替なし)では4.5%と5%でも成立していますが(枯渇しませんが)、円ベース(為替あり)だと4%でしか成立しない事が分かります。

しかし、過去30年でみるとどちらも5%でも成立していて、これは50年前~40年前が1ドル200円~300円だったのが、それ以降は200円以下で推移しているからと思われます。

(最近は円安と言われていますが、40年以上前から見たらずっと円高です)

取り崩しを開始してから円高になるとかなり不利になるんだね

次のリセッションで4%ルールは崩壊する

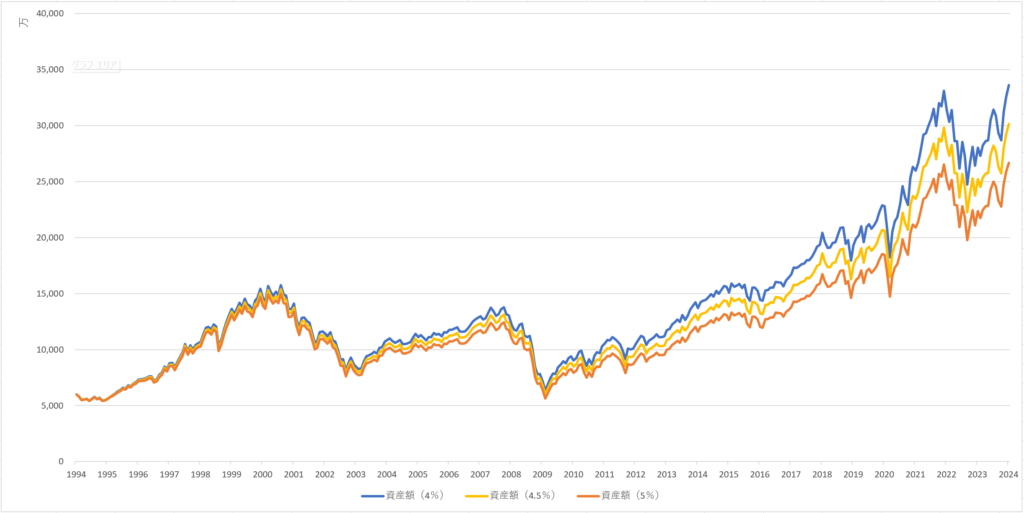

とは言うものの、資産が一番枯渇しやすいのは、取り崩し開始直後に暴落が始まった場合ですから、それで考えると過去30年というのはあまりに出来すぎた結果です。

先ほどのグラフを見ても、最初の6年間(1994~2000年)でスタート時に6,000万円あった資産が、5%ルールで取り崩しながらも1.5億円近くにも増えていますから、その後で暴落が来たところで問題ありません。

何せ、2000年に1.5億で2%ルールの取り崩し(6,000万円 × 0.05 = 1.5億円 × 0.02)をスタートさせたのと同じなのですから、枯渇するわけがありません。

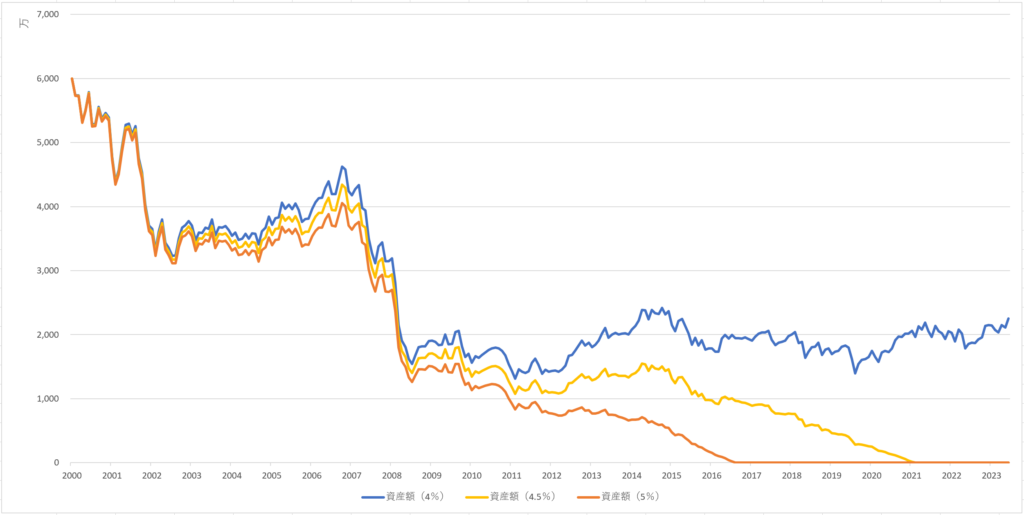

では実際、取り崩し開始が最悪のタイミング(ITバブル崩壊前に最高値を付けた月(米ドルベースと同じく2000年8月))になった場合はどうでしょうか。

4%ルールでは枯渇せずに済んでいますが、6,000万円からスタートした資産額が、2008年くらいから2,000万円付近で上下しています。

これは、2,000万円の12%ルールの取り崩し(6,000万円 × 0.04 = 2,000万円 × 0.12)を15年もの間、続けていることを意味します。

ちなみに、スタート時の資産が6,000万円じゃなくても(これより多くても少なくても)、4%ルールで取り崩せば資産が 1 / 3 になるわけですから、取り崩しの割合が 3倍(4% → 12%)になることに変わりはありません。

つまり、たまたま好調が続いているから何とか保っているだけであって、次にリセッションが(というか、そこそこの局面でも)来たら4%ルールは崩壊することになります。

(30年以上枯渇しない、という定義ならあと6年以内に来たらアウトです)

数年後には4%ルールは無くなっているかも知れないのね

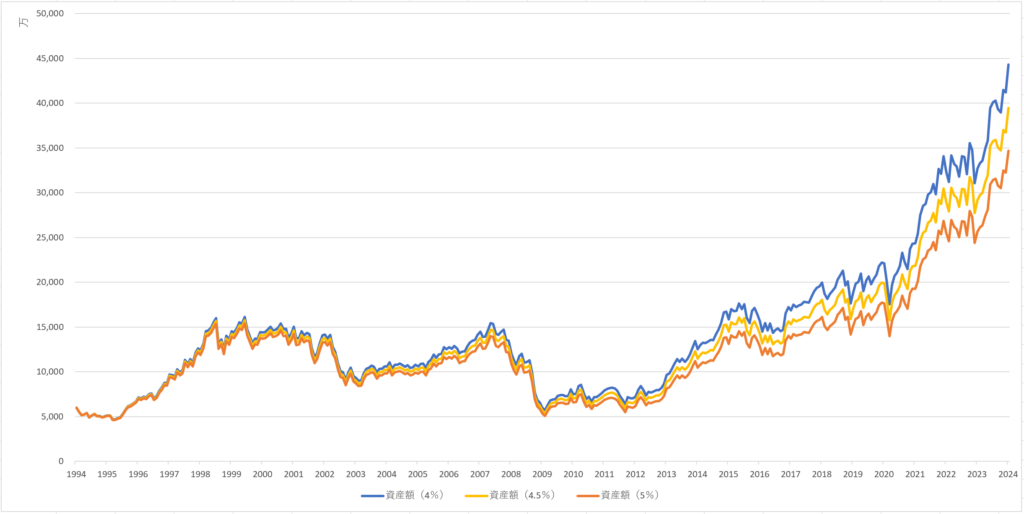

暴落直前=最悪ではない

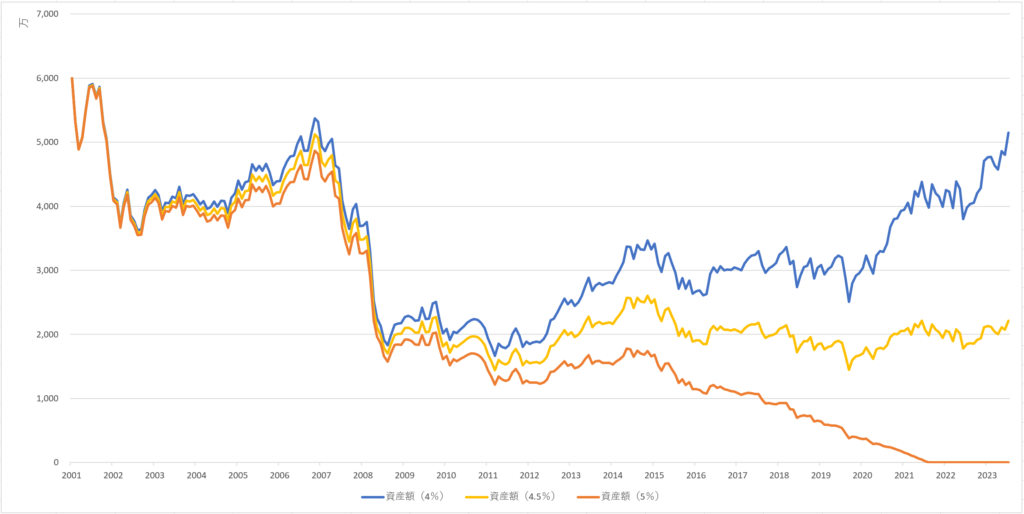

先ほどのグラフをよく見てみると、2000年8月が最高値ではあるのですが、最も激しく急落したのはそのもう少し後(下のグラフの青色と赤色の矢印の箇所)のように見えます。

ですので、ピンポイントでここから取り崩しを開始した場合を見てみましょう。

すると、意外にも先ほど(2000年8月から開始)よりも資産が持っている事が分かります。

(ちなみにリーマンショック前の最高値(2007年5月)や急落直前(2007年12月や2008年8月)にスタートを合わせると資産は持つどころか増えていきます)

というか、4%なら前者で約5,200万円、後者で約5,800万円の資産が残っていますから、リセッションどころか、もう一度、ITバブル崩壊&リーマンショック(数年の間に二度の暴落)みたいな最悪な事態が起きたとしても枯渇しないでしょう。

注目すべきは、取り崩し開始をたった数ヶ月~1年数ヶ月遅らせただけで(しかもそれが終わるタイミングが最悪だったとしても)これだけの差が出た、ということです。

これより少し早かったり遅かったりしたら、もっと資産は増えてたね

取り崩しを開始すべきタイミング

とは言え、ここから暴落が始まった、というのは後から見たから分かることであって、これから暴落が来るかどうかはもちろん、(過去から見て)すでに下落局面だとしても、ここから低迷が続くか、上がっていくか、ここからさらに下がるかも分かりません。

ですが、一つだけ言えることは、(今までの)史上最高値で取り崩しを開始しなければ最悪のタイミングは避けられる、ということです。

もちろん、その時は史上最高値であっても、その後さらに更新し続けることもありますが、逆に2000年8月みたいな状態になる可能性もあります。

そこで、最高値を避けて(できれば最高値から1割減などで)取り崩しを開始すれば、先ほどのように4%ルールでも余裕を持って、もしくは4.5%ルールや5%ルールでも成立するかも知れません。

仮に、そうやって下がるのを待ってる間に、最高値を更新し続けたとしても、それはそれで資産が増えて余裕を持った割合で取り崩せるので、最悪のタイミングになってしまっても大丈夫です。

もちろん、(退職金や相続などで急に大きな金額が入った場合は除いて)通常の積み立て投資において、下落局面で目標金額に到達するケースは稀かと思いますが、

目標金額に到達した後も、少し待ってみるのも手かも知れません。

また、最高値で目標金額に達成してすぐに取り崩しを開始したとしても、(数ヶ月の間、下がり続けたりして)最悪の事態になりそうな感じなら、少し働いて補うというのもアリでしょう。

最後に、今回作成したデータを公開しますので、色々試してみて下さい。

資産が持つ・持たない以前に、資産額が大きく減ると精神的にキツそうだから、その保険にもなるわね

それでは皆様、よきフィットネスライフを〜🏃♀️