こんにちは〜🌤️おりおりです🙋♀️

平均点を取るのが目的

永遠の話題である「オルカン vs S&P500」ですが、今回もまた別の視点で見てみたいと思います。

まず、そもそもオルカンとS&P500でリターンを比較する事自体が間違い、という考え方があります。

S&P500はオルカンよりも高いリターンを出すことが目的かも知れませんが、オルカン側から見るとS&P500よりも高いリターンを出すのが目的ではない、というものです。

| 累積 | 年率平均 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 年初来 | 3か月 | 6か月 | 1年 | 3年 | 5年 | 10年 | 15年 | 20年 | 30年 | |

| リターン(%) | 8.9 | 12.2 | 12.4 | 38.7 | 23.1 | 20.9 | 16.7 | 19.1 | 11.4 | 11.6 |

| リスク (%) | 1.4 | 1.7 | 9.4 | 11.2 | 16.1 | 17.6 | 17.0 | 17.5 | 18.1 | 18.4 |

| シャープ レシオ | 6.4 | 7.2 | 1.3 | 3.5 | 1.4 | 1.2 | 1.0 | 1.1 | 0.6 | 0.6 |

| 100円 投資 | 109 | 112 | 112 | 139 | 186 | 258 | 468 | 1375 | 873 | 2670 |

| 累積 | 年率平均 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 年初来 | 3か月 | 6か月 | 1年 | 3年 | 5年 | 10年 | 15年 | 20年 | 30年 | |

| リターン(%) | 6.7 | 10.7 | 11.4 | 33.7 | 18.8 | 17.4 | 13.0 | 15.7 | 9.8 | 9.0 |

| リスク (%) | 0.9 | 1.1 | 8.5 | 10.7 | 14.7 | 16.8 | 16.1 | 17.5 | 18.3 | 18.0 |

| シャープ レシオ | 7.5 | 9.8 | 1.3 | 3.1 | 1.3 | 1.0 | 0.8 | 0.9 | 0.5 | 0.5 |

| 100円 投資 | 107 | 111 | 111 | 134 | 168 | 223 | 340 | 890 | 649 | 1331 |

2024年2月末時点データ - 『myINDEX』 マイインデックス

このように、現在までのリターンという意味では過去30年間、どの地点からスタートしてもS&P500の方がリターンが高い、というのは有名ですが、

これは「現在まで」とするからであって、過去~過去の一定期間を切り取ると全世界株式の方が有利だった期間も存在しますし、30年以上前はむしろその期間の方が長かった、というのも前回述べた通りです。

しかし、そういった期間でもオルカンが最適解だったというわけではなく、先進国株式や新興国株式、中国やインドなどオルカンよりもリターンが高かったものは存在するはずです。

ですが、将来何がNo.1になるかは分かりませんし、トップになることは無いけど、ビリになることも無い、平均点を取れるのがオルカンなのです。

世界経済は成長していくから、平均点でも十分リターンが見込めるのね

今後S&P500がオルカンを大きく上回る可能性はゼロ

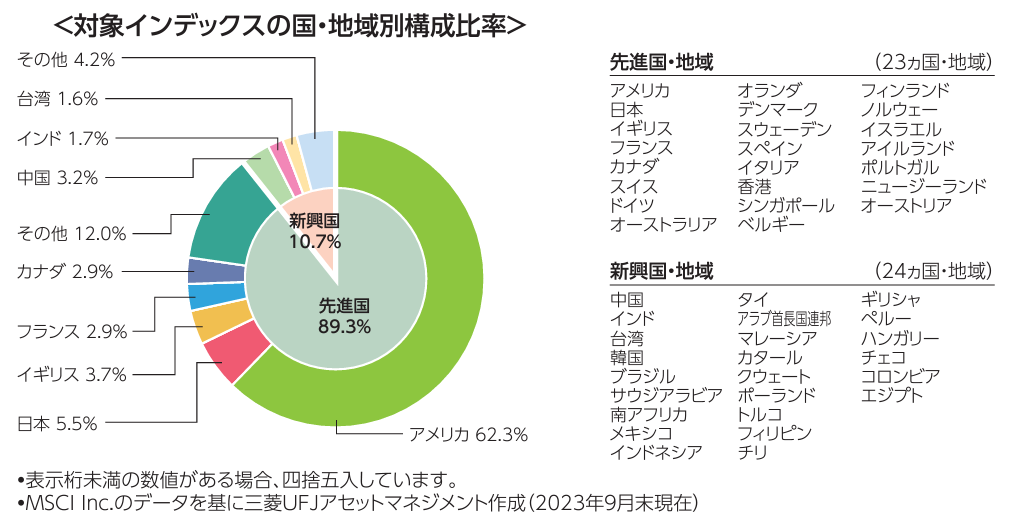

また、上記のように、これまでS&P500がオルカンに差を付けてきた理由には、オルカンの米国比率が低かったから、というのもあります。

eMAXIS Slim全世界株式(オール・カントリー)交付目論見書より

このように、直近3年半だけでもアメリカが 55.0% → 62.3% と大きく比率を上げていますから、10年前・20年前になるともっと低かったでしょう。

その状態で、アメリカが大きく上がったため、オルカンはその恩恵をあまり受けられず、差が付いてしまったのです。

しかし、仮に今後もアメリカがそれ以外より大きく上がっても、同じ状態にはなりません。

例えば20年後、アメリカが4倍(年率約7%)、それ以外が2倍(年率約3.5%)にしかならなかったとして、S&P500はそのまま4倍ですが、オルカンでも 4 × 0.623 + 2 × 0.377 = 3.246倍(S&P500はオルカンの 4 / 3.246 = 約1.23倍)になります。

ですが、逆だった場合、S&P500は2倍ですが、オルカンは 2 × 0.623 + 4 × 0.377 = 2.754倍(オルカンはS&P500の 2.754 / 2 = 約1.38倍)になります。

これは現実的な範囲での比較ですが極端に、米国だけが上がって他は下がった、米国だけが下がって他は上がった、といった場合も同様で、その差はさらに広がります。

つまり、オルカンはS&P500と比べて、勝ったら差が大きい、負けても差が少ない、という有利な賭けをしていることになります。

仮に今までと同じような上がり方をしても、S&P500とオルカンはほとんど差が付かないのね

どこが伸びても逃さないオルカン

確かに、アメリカには世界を牽引する企業が多く、今後も上昇が期待できますが、すでに株価が上がりすぎているため、比率で言うと伸びしろは少ないとも言えます。

その点、インド・インドネシア・ベトナムなどを始めとした新興国は現在の価格が低い分、爆発的に伸びる可能性を秘めています(ベトナムは現在はオルカンに含まれていませんが、おそらく伸び始めたら組み入れられると思われます)。

オルカンであれば、こういった伸びも取り逃さない、という安心感もあります。

(日本株のような例もあるので過信は禁物ですが)

-

-

【悲報】日本株の好調、オルカンに影響なし~先進国株式+日経平均の方が良い!?~

続きを見る

実際は、現在の価格が低いものほど構成比率が低いため、それが爆発的に伸びても全体に及ぼす影響は少ないのですが、一本釣りよりは大きく網を張って金の魚も捕れる可能性がある方が精神的には良いでしょう。

そういう意味では、同じ全世界株式でもMSCI オール・カントリー・ワールド・インデックス (ACWI)に連動するファンド(eMAXIS Slim全世界株式(オール・カントリー)や楽天・オールカントリー株式インデックス・ファンドなど)よりも、

FTSEグローバル株式インデックス(Global Equity Index)連動ファンド(SBI・V・全世界株式インデックス・ファンドや楽天・全世界株式インデックス・ファンドなど)の方が、

国別だけでなく、その中の小型株の伸びも逃さない、という意味で秀逸なのですが、今のところ漏れなく三重課税になるファンドしか無いのが残念なところです。

-

-

オルカン以外の全世界株はNG!?~三重課税・隠れコスト~

続きを見る

今後、FTSE連動でマザーファンド方式の(ETF買付ではない)ファンドが出てきたら人気になりそうだけど、運用コスト的に難しいのかもね

信託報酬で選ぶならオルカン一択

最後に、オルカンを選ぶ理由として、シンプルに信託報酬が一番安いから、というのもアリだと思います。

実際、同じeMAXSIS Slimシリーズでも、eMAXIS Slim 米国株式(S&P500)の信託報酬が0.09372%以内なのに対して、eMAXIS Slim 全世界株式(オール・カントリー)の信託報酬は0.05775%以内です。

また、これらに限らず、他のファンドと比べても最安(国内株式よりも安い)です。

その分、後者の方が隠れコストが高い(隠れコストを含めた実質コストは変わらない、もしくは高い)、という話もあるのですが、隠れコストというのは奥が深く、本当に見えないものもあるので実際のところ正確には分かりません。

-

-

投資信託の隠れコストとは~運用報告書に載らない「真の」隠れコストも~

続きを見る

指数(配当込み・円ベース)と基準価額の推移を比較すればこれもある程度は分かりますが、トラッキングエラーも含むため正確に洗い出すのは不可能と言っても良いでしょう。

であれば、見た目のコストだけでも低い方が、精神衛生上良いというものです。

先ほどのどこが伸びても逃さないと同じく、メンタル的な話になってしまいますが、オルカンもS&P500もどちらも正解である以上、握力に繋がる要素が多い、というだけでもオルカンが有利なのかも知れません。

理屈のS&P500、感情のオルカン、と言っても良いかもね

それでは皆様、よきフィットネスライフを〜🏃♀️