こんにちは〜🌤️おりおりです🙋♀️

年金の繰上げ受給と繰下げ受給

年金は繰上げ受給すべきか、繰下げ受給すべきか、はたまたそのままが良いのかについては永遠のテーマになっています。

現在、年金は原則65歳から受給開始となりますが、この年齢は希望すれば(繰上げ受給で)最短で60歳、(繰下げ受給で)最長で75歳まで変更することが出来ます。

どちらも1ヶ月単位で変更可能ですが、当然ながら開始年齢が低ければ低いほど受給額は減るようになっており、繰上げ受給は1ヶ月あたり0.4%減額に、繰上げ受給は1ヶ月あたり0.7%増額になります。

老齢基礎・厚生年金は、原則として65歳から受け取ることができますが、希望すれば60歳から65歳になるまでの間に繰り上げて受け取ることができます。ただし、繰上げ受給の請求をした時点に応じて年金が減額され、その減額率は一生変わりません。

年金の繰上げ受給|日本年金機構

なお、原則として老齢基礎年金と老齢厚生年金は同時に繰上げ請求をする必要があります。

老齢基礎(厚生)年金は、65歳で受け取らずに66歳以後75歳まで※の間で繰り下げて増額した年金を受け取ることができます。繰り下げた期間によって年金額が増額され、その増額率は一生変わりません。なお、老齢基礎年金と老齢厚生年金は別々に繰り下げすることができます。

年金の繰下げ受給|日本年金機構

ですので、何歳まで生きるか次第で、どちらがお得かが変わってきます(早死にすれば繰上げが、長生きすれば繰下げがお得になります)。

繰上げは計算が煩雑ですが、繰下げは単純にどの年齢に繰下げても、(繰下げ後の)受給開始年齢+12年以上生きたらお得になります(プラス12年の法則)。

(蛇足ですが、繰下げ受給は後から取りやめる事も出来ます(繰上げ受給は不可))

-

-

繰下げみなし増額制度について~年金の繰下げ受給がお得に~

続きを見る

ここまでが一般的な話なのですが、これはあくまで受給額の合計の比較です。

手元にお金があれば運用に回すこともできるため、(合計が同じであっても)早く受け取ること自体がメリットになります。

たとえ60歳ですでに取り崩し期に入っていたとしても、一部を年金で補填できれば取り崩しペースを落とせる(その後の運用益が増える)わけですから、同じことです。

つまり、投資をしている人にとっては、損得分岐点は一般的に言われている年齢(プラス12年の法則)よりも高くなるはずです。

では具体的に損得分岐点はどこなのか、計算してみましょう。

65歳の平均余命(男性18.86年、女性23.89年)で考えると男性は71歳、女性は75歳まで繰下げても大丈夫に見えるけど果たして・・・

年金を積み立てる場合

まずは分かりやすい例として、60歳以降も労働収入だけで生活費は賄えている(余りはしない)パターンを考えてみましょう。

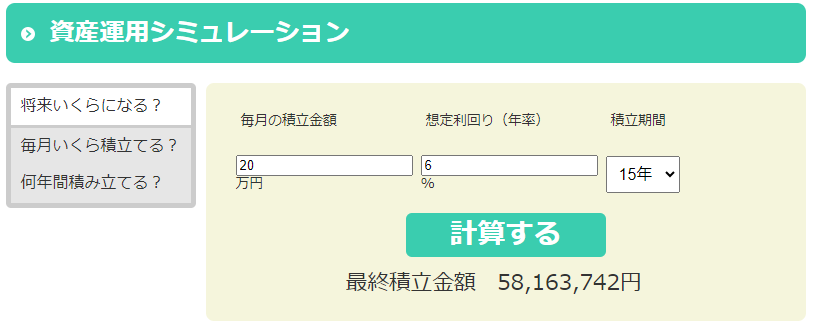

年金額は65歳から受け取った場合、月額20万円(年額240万円)とします。

これを80歳まで年利6%で積み立てた場合、58,163,742円(元本は3,600万円)になります(下記の計算機を使用)。

まず、60歳に繰り上げた場合、0.4% × 60ヶ月 = 24%減額ですから、月額15.2万円です。

同じように80歳まで積み立てた場合、70,230,216円(元本は3,648万円)になります。

次に、70歳に繰り下げた場合は、0.7% × 60ヶ月 = 42%増額なので、月額28.4万円です。

80歳まで残り10年ですが積み立てると、46,541,734円(元本は3,408万円)になります。

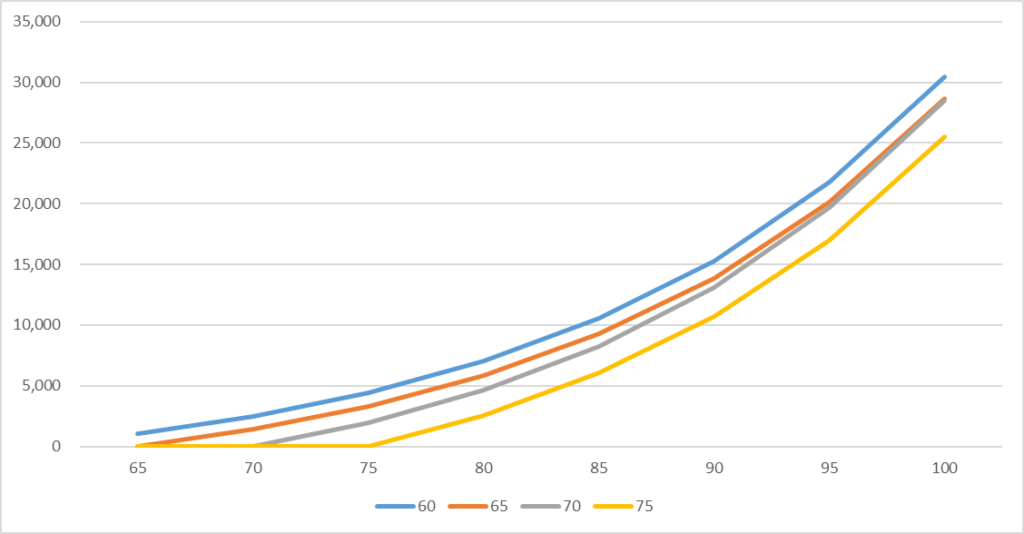

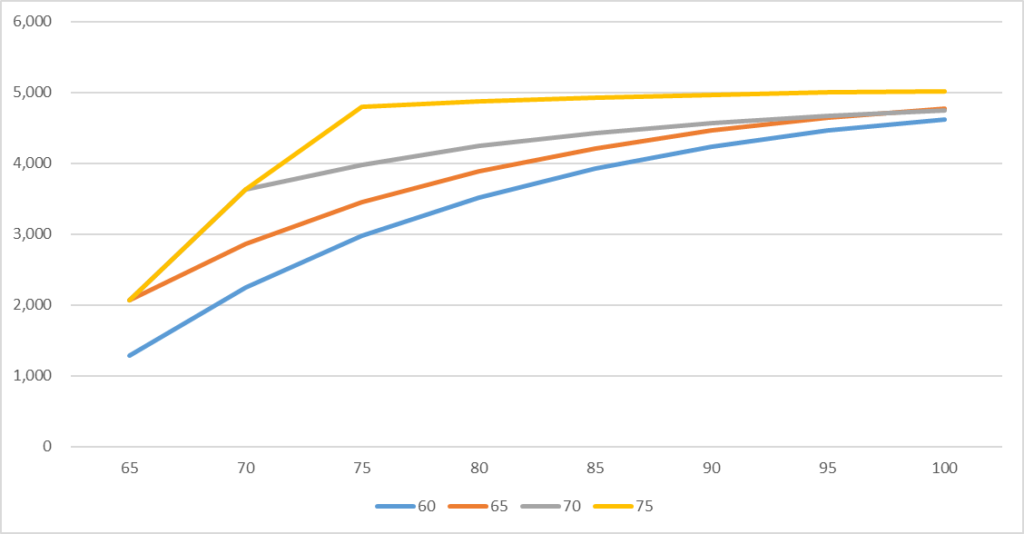

このような感じで「何歳まで積み立てるか」(横軸)を変化させながら、年金開始年齢(青・赤・灰・黄)ごとの元本+運用益(縦軸(万円))を計算していくとこうなります。

なんと驚くべきことに、何歳まで生きても逆転することなく、60歳から受け取るのがベストという結果になりました。

ちなみに、運用利回りを年率4%と想定するとこうなります。

先ほどのように、ほぼ平行というほどではないですが、60歳から受け取っても損益分岐点は90歳を超えるので、ほぼ間違いないでしょう。

元本のみで計算した時(82歳で逆転)と全く違う結果になるのね

資産の取り崩し+年金の場合

とは言え、実際は死ぬまで労働することは無く、いつかは引退するはずです。

途中で引退だと計算が煩雑になるため、ここでは60歳時点ですでに引退していて、取り崩しを開始しているとします。

そして、毎月必要なお金を40万円、取り崩し中の利回りを年率6%とします。

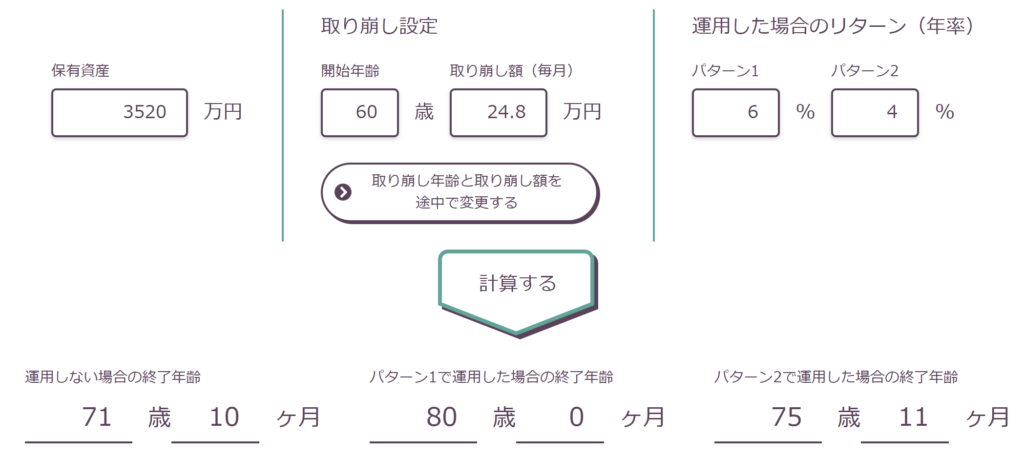

先ほどと同じ条件で60歳に繰り上げた場合、必要金額から年金を差し引いた 40 - 15.2 = 24.8万円 ずつ取り崩すことになりますから、80歳までに必要な資産は約3,520万円です(下記の計算機で終了年齢が80歳になるように保有資産を調整)。

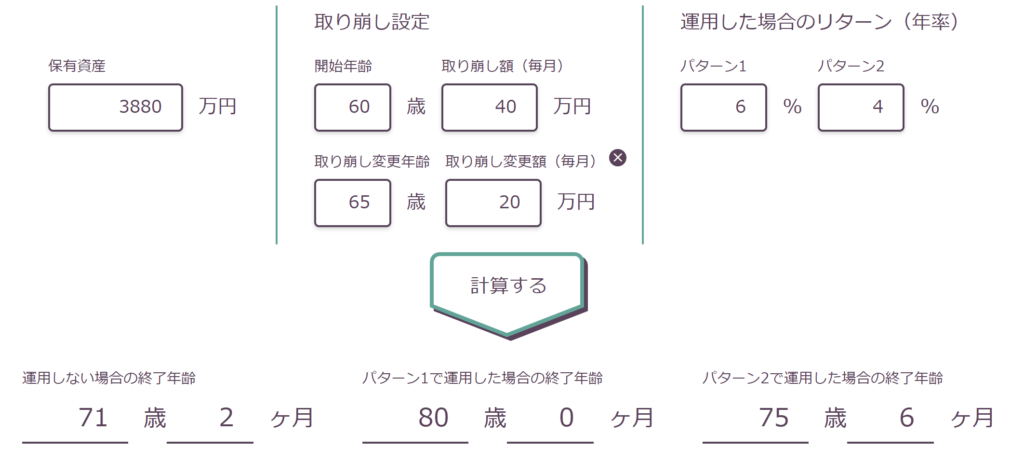

次に65歳から受給開始した(繰上げも繰下げもしなかった)場合ですが、こちらは60~65歳の間は40万円、それ以降は 40 - 20 = 20万円 ずつ取り崩すことになり、必要な資産は約3,880万円となります。

同じように70歳から受給開始した場合は、60~70歳の間は40万円、それ以降は 40 - 28.4 = 11.6万円 になり、約4,240万円となります。

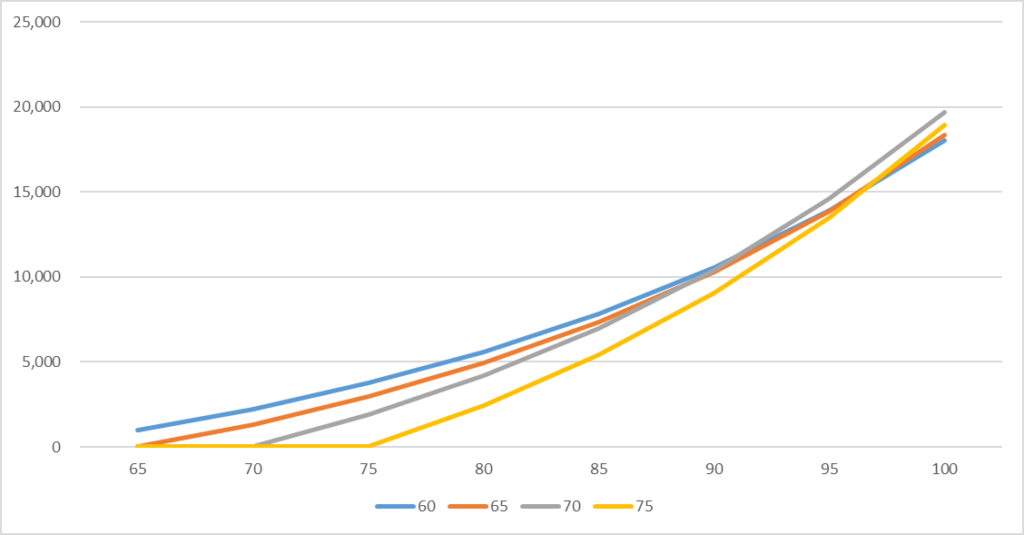

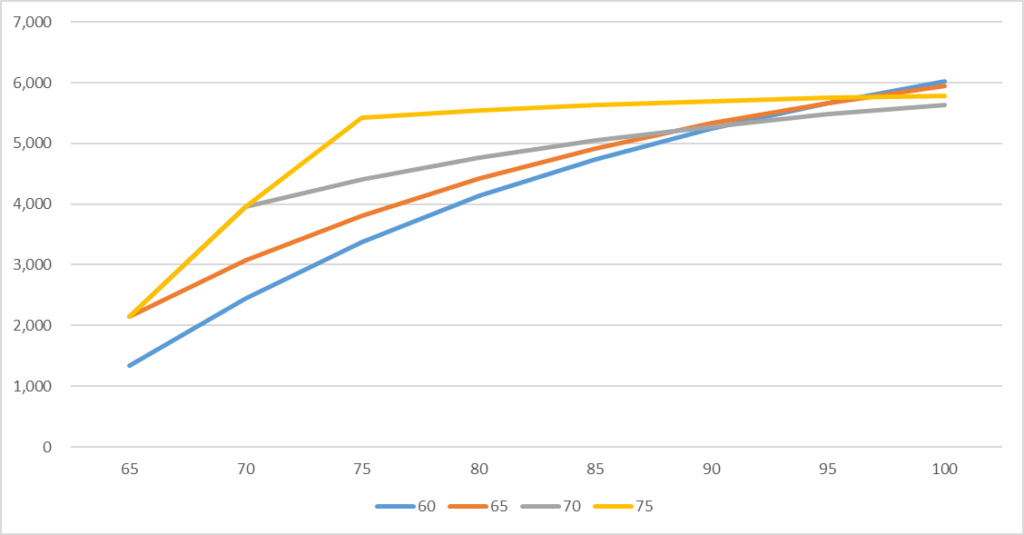

このような感じで「何歳までに使い切るか」(横軸)を変化させながら、年金開始年齢(青・赤・灰・黄)ごとに必要な資産(縦軸(万円))を計算していくとこうなります。

こちらは低いほど良いのですが、先ほどの年金をそのまま積み立てた場合の結果と同じく、何歳まで生きても60歳から受け取るのがベストという結果になりました。

ちなみに、運用利回りを年率4%と想定するとこうなります。

こちらも、90歳を少し過ぎたあたりまで、60歳で受け取るのが有利になっています。

グラフの形は違えど、年金をそのまま積み立てた場合と同じような結果になるのね

まとめ

このように、取り崩し中であっても、(金額は少なくても)早い段階から一部を年金で補填できる方が有利、という結果になりました。

しかも、その損益分岐点(年金の受給開始を遅らせた方が有利になる年齢)は年利6%なら100歳以上、年利4%でも90歳過ぎということで、繰上げがかなり有利です。

これは年金を積み立てた場合も同じですから、60歳以降で引退する(積み立て・取り崩しの混合)パターンでも同じ結果になると思われます。

年利6%は取り崩しの(順序リスクも加味した)利回りとしてはやや強気としても、4%であれば十分現実的(だから4%ルールが成立する)かと思います。

-

-

順序リスクとは~4%ルールはなぜ4%なのか~

続きを見る

つまり、長生きした場合は繰下げ受給の方がお得になる、というのはあくまで全く投資しない前提であって、(年金以外の資産でも)投資している人ならほぼ繰上げ受給一択でしょう。

さらに、繰下げ受給の場合、税金や社会保険料の割合も増えますし、繰下げ待機期間(65歳~開始年齢)の間は加給年金が貰えない(待機中に配偶者が65歳になるまでの期間が短くなる)というデメリットもあります。

(繰上げ受給の場合、加給年金は繰上げにはならないものの、65歳からは受け取れます)

ただし、年金の受給額が大きく、繰上げても住民税非課税世帯に入らない場合は、あえて繰下げて住民税非課税世帯に入れる期間を作る、という手もあります。

また、公的年金等控除を最大限生かしたい場合も、繰下げ受給+iDeCoが良いです。

-

-

年金繰下げ受給+iDeCo~最強の出口戦略!?~

続きを見る

少なくとも今の制度では、(投資をしている人なら)ほとんどの場合は繰上げ受給が良いと思いますが、繰上げ請求した後は取消しすることはできませんので、慎重に選びましょう。

受給額に関わる変更は遡及適用されないだろうけど、繰上げ受給で住民税非課税世帯になった人は外れる覚悟はしておいた方が良さそうだね

それでは皆様、よきフィットネスライフを〜🏃♀️