こんにちは〜🌤️おりおりです🙋♀️

付加年金も例外ではない

前回紹介した、出来るだけ早く受け取れる方が(運用を考えると)お得、というのは年金の繰上げ受給に限った話ではありません。

-

-

年金の「繰上げ」vs「繰下げ」~運用も含めた本当の損益分岐点~

続きを見る

トータルが同じ金額なら運用に回せる方がが良い、というのは当然ながら、運用による複利の力は強力で、後から受け取った(先に支払った)方が受け取る金額が多い(支払う金額が少ない)のに逆転する、ということもしばしばあります。

(国民年金の前納などはまさにその例です)

-

-

年払い vs 月払い、どちらがお得か~先払い分の運用も考慮~

続きを見る

運用期間が長ければさらに強力になり、なんと付加年金ですら例外ではないのです。

付加年金と言えば知る人ぞ知る神リターンの年金で、第1号被保険者(個人事業主や学生など)限定で、かつ払える金額(月額400円)が少ないのが惜しい所ですが、

年金受給が始まってから死ぬまでの間、200円 × 納付月数 が毎年上乗せされますから、いわば利回り50%(2年が元が取れてその後はずっと利益)の超優良な投資と言われています。

第1号被保険者・任意加入被保険者が定額保険料に付加保険料(月額400円)をプラスして納付すると、老齢基礎年金に付加年金が上乗せされます。

付加年金の年金額は、200円×付加保険料納付月数。

付加年金|日本年金機構

しかし、これには1つ罠があって、払ってから受け取るまでの空白期間があることを忘れてはなりません。

さらには、複利ではなく単利である(受け取った年金を再度納めることはできない)ことを考えると、一般的な投資の利回り50%とは違うのです。

ついでに付け加えると、(受け取れる金額が払った時点で決まるので)インフレに対応できないという欠点もあります。

逆にデフレになると金額固定なのがメリットになるけど、普通に考えたらインフレになる可能性の方が高いね

付加年金の損益分岐点

では、具体的にどの年齢以下で納付すると(何年以上の空白期間があると)損になるのでしょうか。

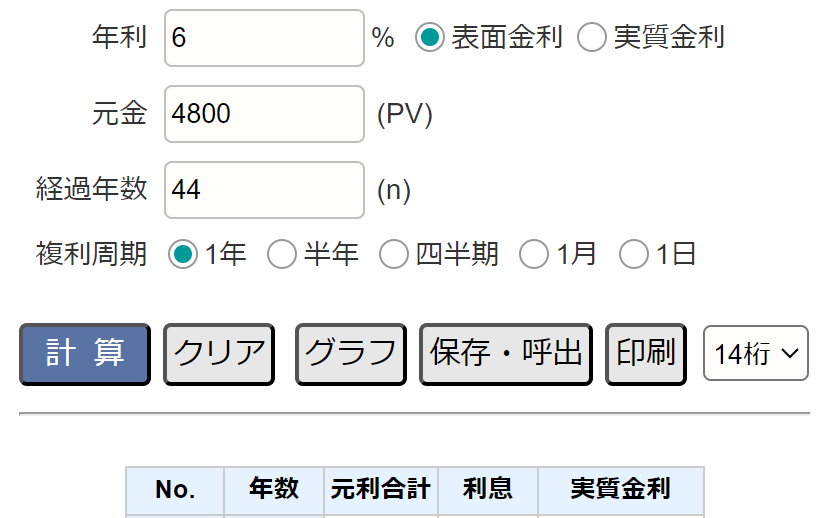

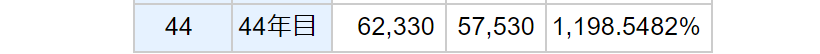

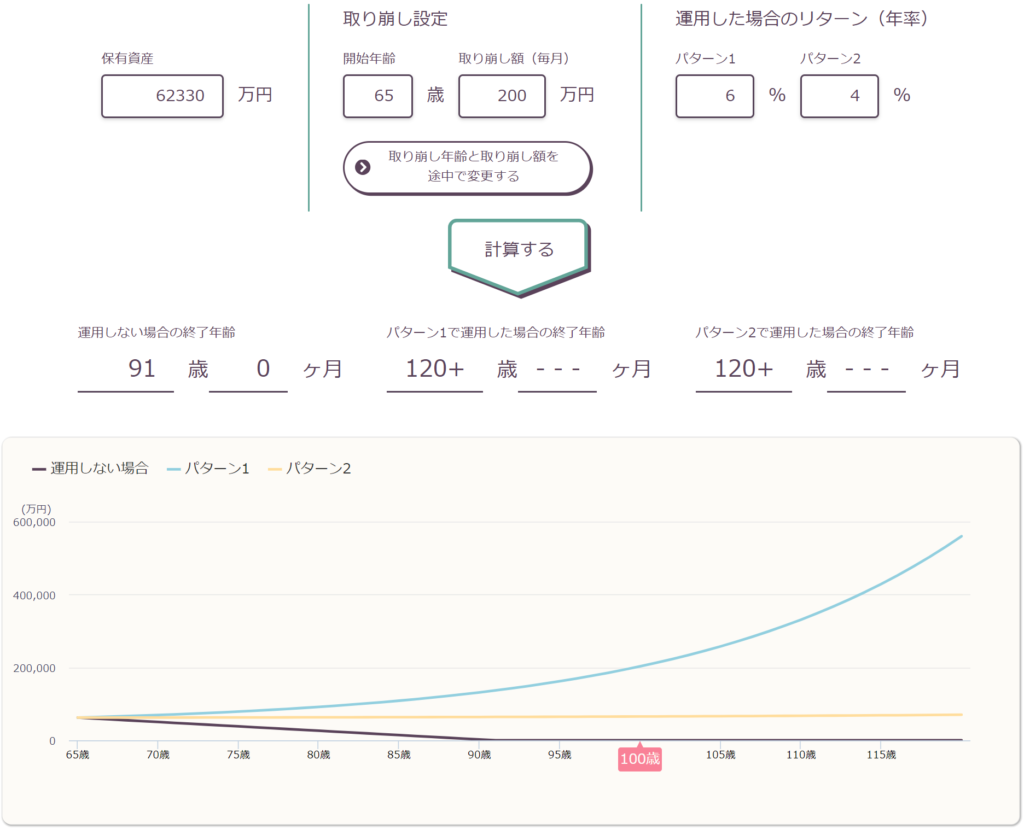

例えば、20歳の時に年間4,800円の付加年金を納める代わりに運用に回した場合(1年の積み立て期間分は割愛)、年利6%なら65歳の時(44年後)には62,330円になっており、

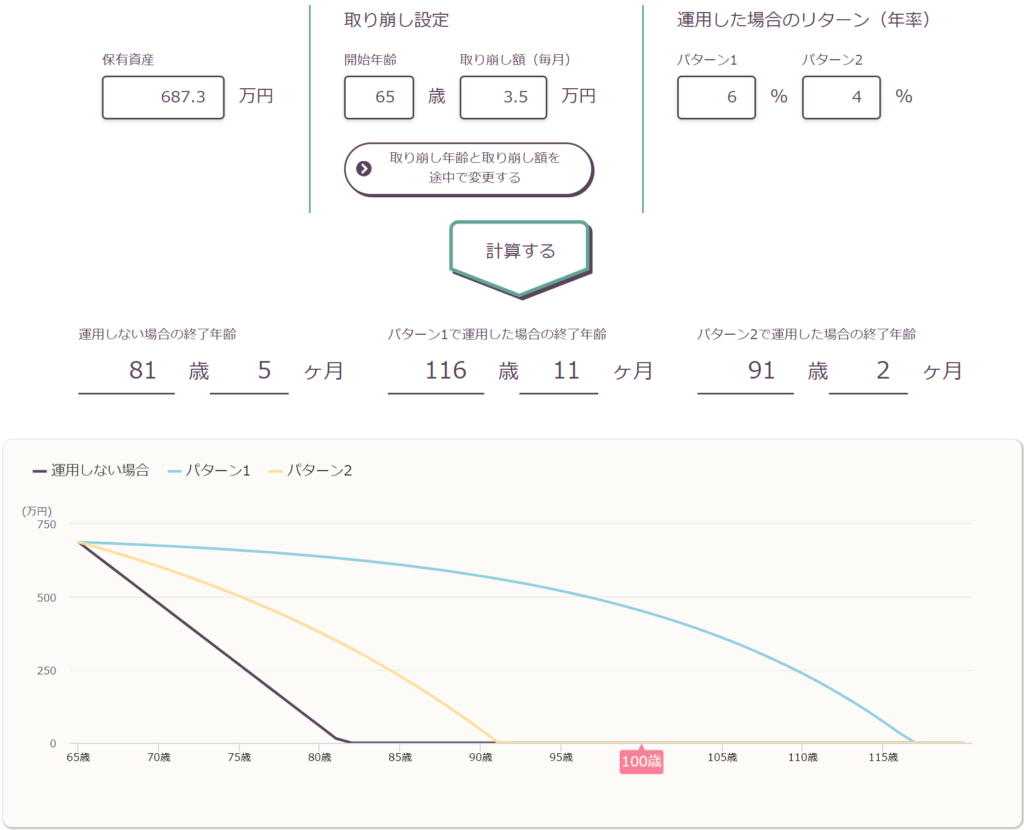

この金額をベースに200円ずつ取り崩す計算です(下記の計算機は小数点第1位までしか入力できないため、「万円」=「円」としています)。

こうすると、半永久的に枯渇しない結果になります(4%ルールで考えると、200 × 12 / 0.04 = 60,000円 あれば理論上は減らないはずなので、その通りの結果です)。

つまり20歳であれば、付加年金の受給額より多い金額を取り崩せる=付加年金を納めずに自分で運用した方が良い、ということです。

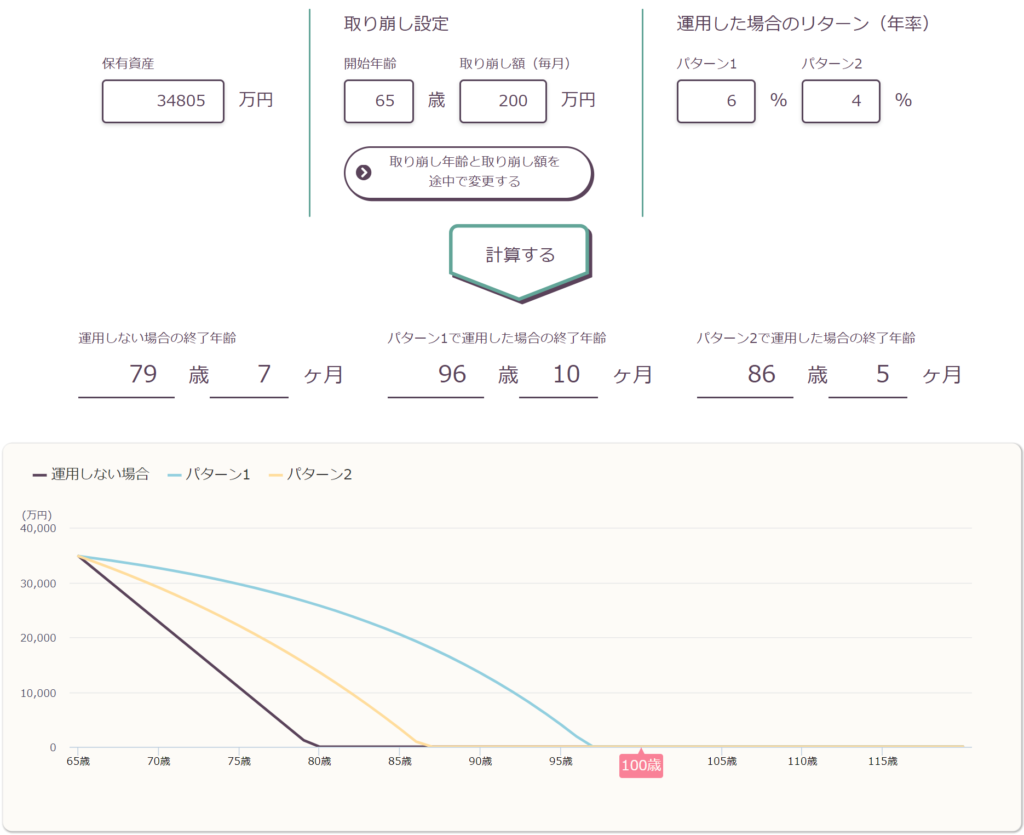

同じようにして、年齢を上げていくとこのようになります。

30歳の平均余命が男性で50.41年(80.41歳)、女性で56.92年(86.92歳)ですからこのあたりが微妙なラインになってくると思います。

つまり、付加年金の損益分岐点は、やや保守的に見ても30歳、積極的なら33歳くらい(それ以下は付加年金は納めずに自分で運用した方が良い)になります。

少なくとも大学生はやらない方が良さそうね

追納するとどれだけ損になるか

これと同じような話が、国民年金保険料の学生納付特例制度を使うべきか、また使った後、保険料の追納をすべきかどうか、にも関わってきます。

国民年金は原則、日本国内に住む20歳以上の人全員に保険料の納付が義務づけられているのですが、例外的に学生は申請して承認されれば払わなくても良い、という制度です。

ただし、払わなかった場合はその分、年金の受給額も減るため、10年以内であれば保険料をさかのぼって納めること(追納)も出来るようになっています。

ここで肝となるのが、猶予しなくても払える(もしくは追納できる)お金があった場合、あえて納めずに自分で運用した場合に得られる利益は、納めて増える年金額と比べて多いか少ないか、です。

国民年金保険料は2023年現在、月額16,520円ですから、年間にすると198,240円、20~22歳の3年間学生だった場合は594,720円です。

これに対して納めなかった場合に減る年金額はこちらを参考にすると、年額で795,000 × 36 / 480 = 59,625円、月額で約4,969円になります。

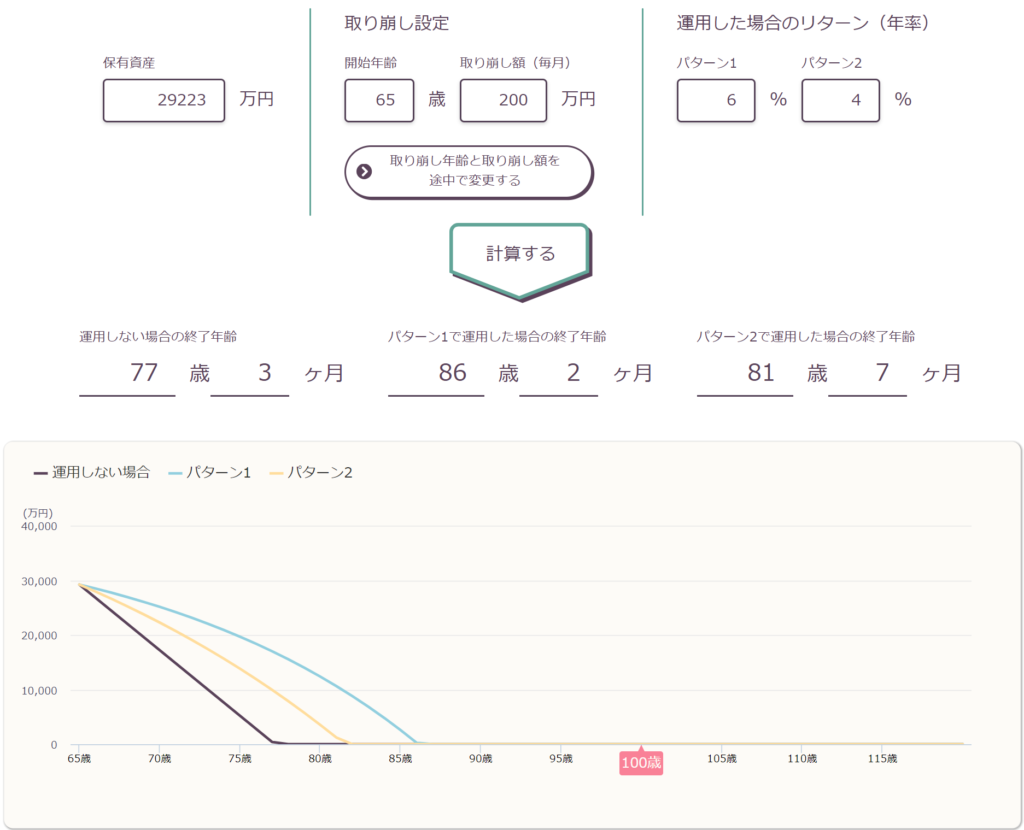

これを先ほどと同様、23~65歳の間(42年間)運用した後、減る年金額と同じペースで取り崩すとこうなります。

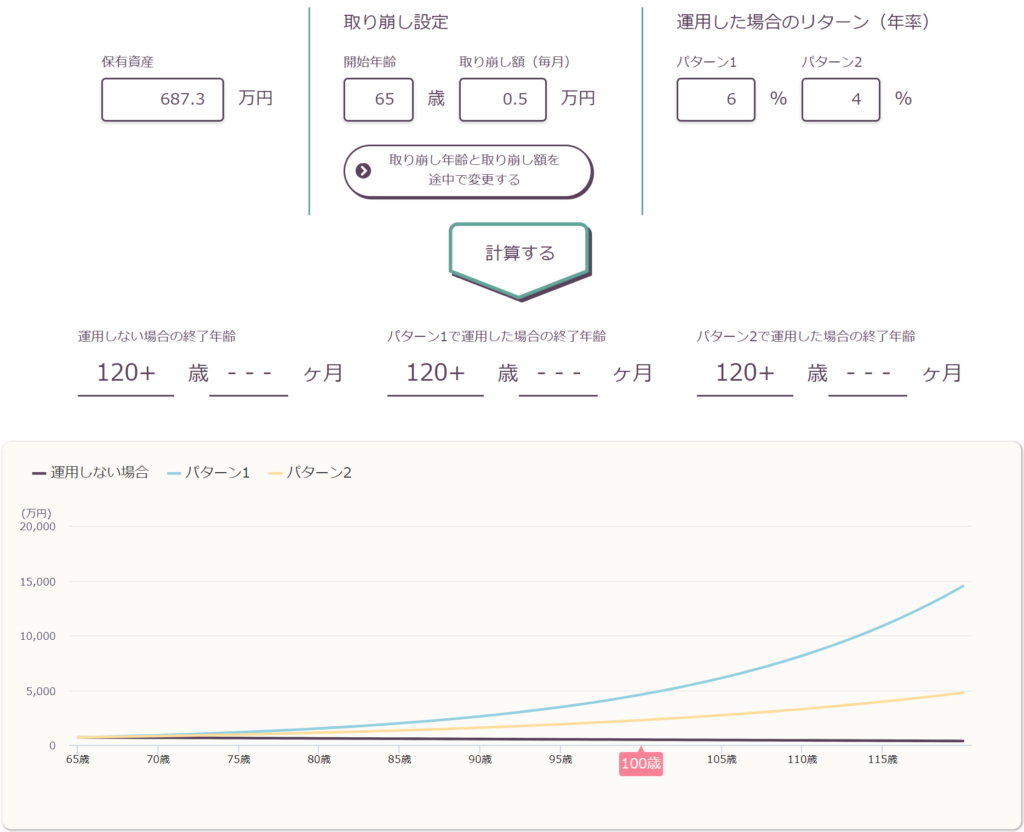

その結果、枯渇しないどころか右肩上がり(左側)になり、かなり保守的な取り崩しでも、毎月3.5万円(年金の約7倍)は取り崩せる(右側)でしょう。

追納の場合、運用期間が短くなる分、少し差は縮まるはずですが、3年目以降に追納する場合は経過期間に応じた加算額が上乗せされるため、実質ほとんど変わらないと思います。

国も運用期間のロスを補填しようとしてるのね

年金のメリット

このように、比較的リターンが良い(割に合っている)とされる国民年金や、破格のリターンとされる付加年金ですらも、若い頃から自分で運用することに比べると見劣りしてしまいます。

ちなみに、国民年金の免除(払う金額はゼロで貰える金額は半分)が可能であれば、(付加年金を加味しても)50歳からでも免除して自分で運用した方が良い結果になります。

-

-

FIRE後の社会保険料について~免除か法人設立か~

続きを見る

そんな年金ですが、メリットが無いわけではありません。

公的年金は老後のためだけの制度ではない(老齢年金だけではなく障害年金と遺族年金もある)、というのはごもっともなのですが、老齢年金ひとつを取っても、自分で取り崩すことには無い魅力があります。

それは、元本(受給権)を使うことが出来ない、という点です。

一見、逆のほうが一括で使う選択肢もありつつ、少しずつ使うことも出来るので、自由度が高い(上位互換の)ように見えますが、

(特に歳を取ると)ボケて元本を使い込んだり騙し取られたりするリスクもあるため、少しずつ受け取ることしか出来ない、というのはある意味メリットとも言えます。

取り崩しであっても、証券会社の定期売却サービスなどで仕組み化はできるものの、自分の意思で設定は変えられますし、(資産は守られるとはいえ)サービスが数十年単位で安泰かどうかは分かりません。

そういう意味も含めて、年金「保険」という名の通り、貯蓄ではなく保険なのでしょう。

世の中では、「貰える金額 < 払い込んだ金額」になるだけで年金は破綻、などと騒がれたりしますが、そもそも元を取るための制度ではない、という認識も必要かも知れません。

その上で、リターンを取るか、安心を取るか、金額と内容を天秤にかけて判断した方が良いかと思います。

「安心」にいくら払えるかは人それぞれだね

それでは皆様、よきフィットネスライフを〜🏃♀️