こんにちは〜🌤️おりおりです🙋♀️

コーストFIREとは

コーストFIRE(Coast FIRE)とはずばり、「退職のための貯蓄をこれ以上続けなくても良い状態」のことです。

考え方自体は昔からあるのですが、大手メディアの記事をきっかけに最近、SNSなどで少し流行りだしています。

「FIRE」が付いたキャッチ-な名前も相まって、興味を持つ人が増えた感じでしょうか。

一般的に、FIREと言えばFI(経済的自立)のために貯蓄を行い、(取り崩しまたは配当金などの)資産所得のみで生活できる水準に達してからRE(早期退職)した状態のことです。

他のFIREの派生についても、資産所得をメインにしていることに変わりはありません。

後者2つも、あくまで遊興費などのために働いていたり、仕事自体が趣味だったりするだけで、何なら働かなくても生活自体はできる、という状態であるからこそFIREの一種になっていると考えると、

生活費を労働収入で賄っているコーストFIREは本当にFIREと言えるのか?という疑問を感じる人も多いと思います。

傍から見れば、普通に働いて貯蓄をしていない人と同じ状態よね

コーストFIREの魅力

では、普通に働いて貯蓄をしていない人と、コーストFIRE達成者との違いは何かと言うと、それは一定の資産を持っている、ということです。

本来であれば、労働収入=生活費+貯蓄 から 資産所得=生活費(+α)に移行するところを、途中で 労働収入=生活費(+α)の期間を挟む、「FIREへの過渡期」みたいなイメージの方が正しいかも知れません。

貯蓄に回していた分は、遊興費などに回しても良いですし、労働時間(収入)を減らしても良いでしょう。

いずれにせよ大きいのは、その間も資産は膨らんでいく、ということです。

特筆すべきはその効果の大きさで、例えば毎月5万円を20年間積み立てるのと、1,200万円(5万円 × 12ヶ月 × 20年)を20年間運用するのとでは、(投資に回した金額は同じなのに)結果が全く違います。

それもそのはず、積み立て(前者)の場合、(年単位で考えても)20年間運用されるのは最初の60万円だけで、次の60万円は19年、その次の60万円は18年、といった感じで運用期間が短くなるからです。

この差は期間が長くなればなるほど広がり、例えば30年なら前者は約5,023万円、後者はなんと約1億841万円と、2倍以上になります。

これはちょうど新NISAの生涯投資枠(1,800万円)と同じですから、これだけの金額が非課税で得られる、と考えるとかなり強力ですね。

逆に期間が10年しか無い場合、前者は約819万円、後者は約1,092万円、とあまり変わらない結果になります。

コーストFIREは出来るだけ若いうちに達成した方が良いというわけだね

最適解はジュニアNISA!?

しかし、これはあくまで理論上の話であって、実際に40歳でコーストFIREをするとして、40歳までに1,000万円以上ものお金を貯蓄するのは容易いことではありません。

一般的に若い方が収入も少なく、結婚・マイホーム(マイカー)購入・子育てなど支出も嵩むからです。

運用期間が長い方が有利なのに、(運用期間を長く取れる)若い時の貯蓄は難しい、というジレンマがあるのです。

そう考えると、一番現実的なのは親からの贈与なのかも知れません。

これだと極論、0歳から60歳なら60年間も運用期間が取れるのです。

しかし、贈与というのは(たとえ贈与税を払ったとしても)お互いの合意が無いと成立しないため、ある程度の年齢にならないと不可能で、

子供名義の口座を作って入金しても名義預金として親の資産と見なされます。

(さらに証券口座においては借名取引として各証券会社で明確に禁止されています)

これの唯一の例外がジュニアNISAで、「親が運用する子供の資産」というグレーな状態が国に認められています(贈与の概念と矛盾しているから廃止されるという説もあります)。

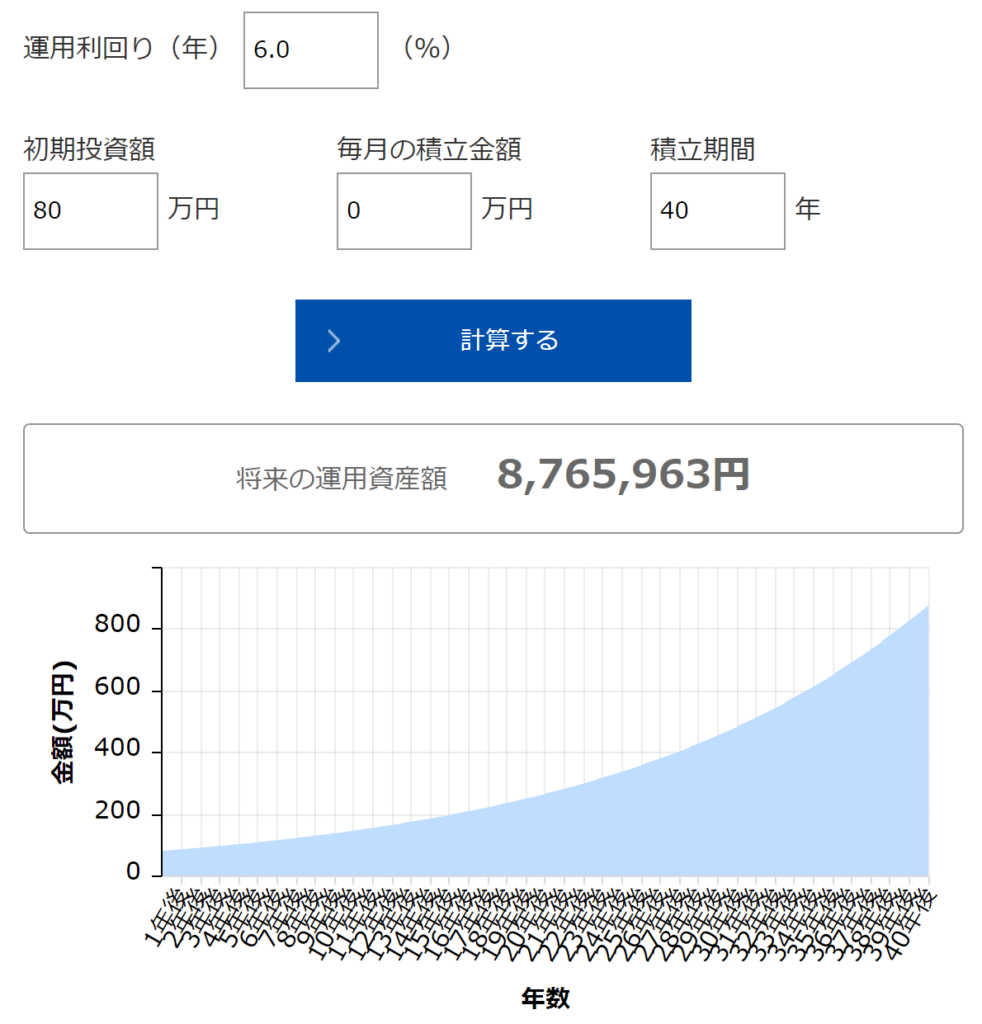

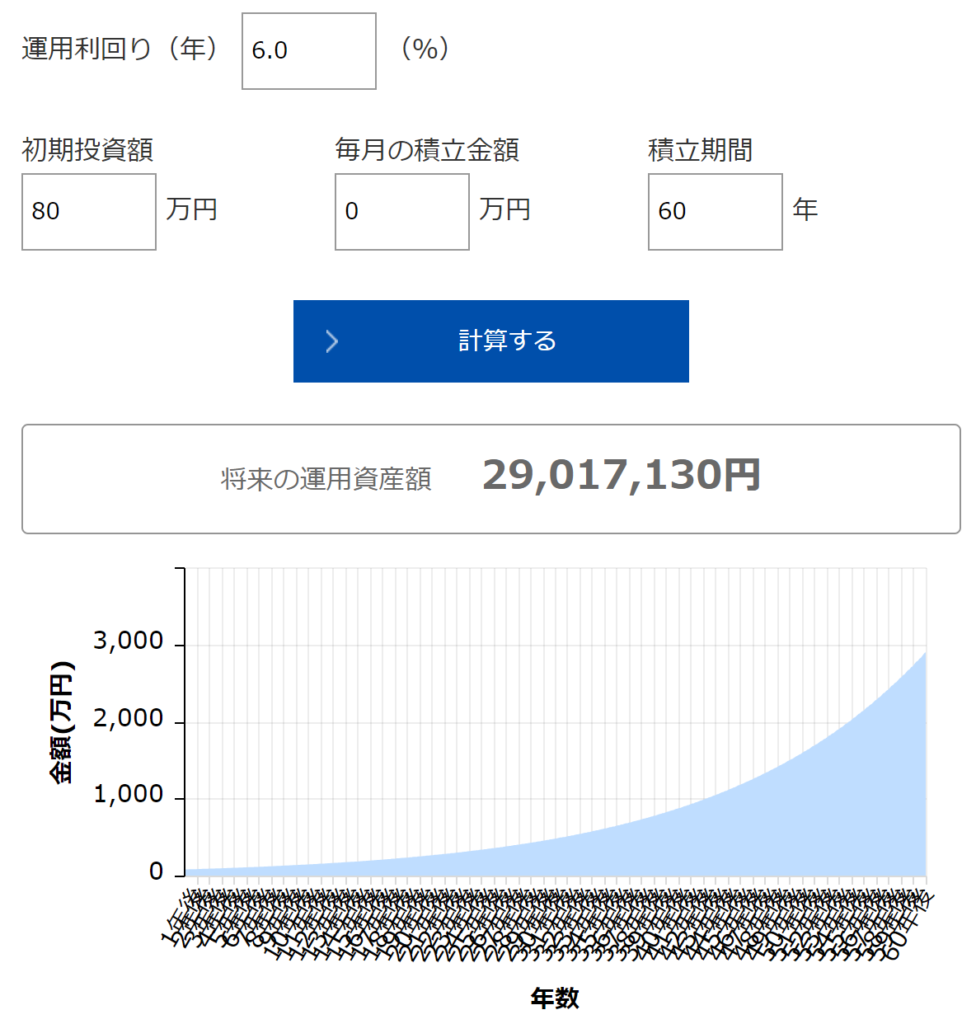

このジュニアNISAの1年分(80万円)だけでも、40年運用すると約877万円、60年だと約2,902万円にまで膨れるため、これだけでも老後は安泰でしょう(2,000万円問題も解決)。

つまり、子供目線で見るとそれ以上、老後のために貯蓄する必要がない、言ってしまえば

ジュニアNISAを1年やった時点でコーストFIREを達成しているのです。

さらに、3年分もあれば(40年で約2,630万円)コーストFIREどころか、リーンFIREも夢ではありません。

(上記の計算機で65歳(年金開始)まで25年で取り崩し可能額が月に約16.9万円)

元本の大きさよりも運用期間の長さの方が重要なのね

成人後の運用について

ここで一番問題になるのが、どうやって子供が成人したあとも運用を続けるか、です。

ジュニアNISAが終わると親が管理することは出来ませんし、どう使おうが子供の自由です。

約235万円(80万円を18年運用した結果)をパーッと使ってしまえば、そこで終了です。

残念ながら、ジュニアNISAから新NISAへは、自動的に移行されることもなければ、能動的に移管することもできないようです。

ジュニアNISAでは成人になるまで非課税で運用を続けると、成人となったタイミングで自動的に開設される一般NISAの非課税枠に移管(ロールオーバー)することができましたが、2024年以降は、これまでのNISAとは別の制度としてスタートする新NISAの非課税枠には移管することはできません。

課税口座への払出しか売却を選択

成人年齢を迎えたとき(または、18歳を迎え5年の非課税期間が終了するとき)は、その年の年末にジュニアNISAで保有している商品は特定口座(または一般口座)に払出しとなります。その年の年末までに売却することも選択肢の一つとなります。

2024年以降のジュニアNISAについて|SBI証券

検索すると新NISA口座に移管できるような記述も見当たりますが、これは2022年前半に計画されていた二階建てのNISA(通称、新しいNISA)の話で、

-

-

新しいNISAとは~2024年からスタート~

続きを見る

その後に新NISA案が変更されて現在の形に固まったあとも、2024年以降に成人した時のジュニアNISAの扱いがしばらく未確定でしたが、最近決まったようです。

ですので、そのまま非課税で運用したい場合(ジュニアNISAの売却は親が出来たとしても)新NISA口座での買い付けは子供自身の意思で行う必要があります。

つまり、遅くともその時点で、子供はお金の存在を把握することになります。

では、特定口座の場合はどうかと言うと、上記に成人年齢を迎えると(自動的に)払い出しになるとありますし、特定口座自体はジュニアNISA開設時に開設されているので、

(伝えるのを忘れていた等で)子供が認識しないまま運用が継続し、後から(思い出して伝えた等で)多額の資金が(実質的に)使えるようになる、みたいなことも理論上は可能に見えます。

しかし、(きっかけはジュニアNISAだとしても)その後の運用中の瞬間を切り取ると、ジュニアNISA以外の口座で(本人が知らない所で)運用している事に変わりはないので、これが本当に借名取引に当たらないのかは怪しいところです。

そこまでやるなら、初めから親のNISAで運用した後に、(贈与税を払って)贈与した方が良い気がするね

学費に充てても同じ!?

では、ジュニアNISAの使途はどうすれば良いのか?という話になりますが、これは学費に充てる、というのが最適解な気がします。

現金で渡したらパーッと使ってしまう可能性がありますが、これなら使うことはできませんし、奨学金を借りずに済んだ、と考えれば社会人になってから奨学金の返済が無くなったぶん、毎月少しずつお金が入って来るのと実質同じです。

(一般的に運用利回りよりは低いものの)奨学金の利息も払わなくて済む、という意味でも現金のまま渡すよりも、運用しながら取り崩すようなイメージに近くなると思います。

さすがに老後まで引っ張ることは出来ませんが、(コーストFIREも含めた)若いうちから運用することのメリットをしっかり伝えた上で、自らの意思で奨学金の返済の代わりに自分の新NISAに積み立てが出来ればベストかと思います。

知識がある=選択肢がある、というだけでも大きなメリットね

それでは皆様、よきフィットネスライフを〜🏃♀️