こんにちは〜🌤️おりおりです🙋♀️

収入ゼロでも発生する社会保険料

FIREを達成し、仕事を完全に辞めた場合でも、社会保険料は発生します。

この場合、通常は国民年金保険料と国民健康保険料(40歳以上は介護保険料も)です。

前者は全員共通で1カ月あたり16,520円(2023年度)ですが、後者は所得・家族構成・住んでいる市区町村によって変わってきます。

(厳密には国民年金保険料は物価や賃金に合わせて毎年少しずつ上がっています)

ここで言う所得とは申告所得のことで、確定申告や給与の源泉徴収が該当するのですが、株や投資信託の(譲渡益や配当にかかる税金の)源泉徴収(源泉分離課税)は含まれません。

ちなみに、株や投資信託の利益であっても確定申告(申告分離課税)をすると国民健康保険料の所得に含まれるため、外国税額控除などを行いたい場合はジレンマになります。

(配当控除を利用するために総合課税を選択した場合も所得に含まれます)

-

-

二重課税を取り戻す方法~配当控除・外国税額控除~

続きを見る

ですが、逆に言うと源泉徴収にしている限り、(給与所得や事業所得が無ければ)たとえ配当金が年に何億あろうが所得ゼロ扱いになる、というのがポイントです。

これは住民税非課税世帯かどうかの判定も同様で、FIRE達成者がかなり優遇されている事が分かります。

-

-

住民税非課税世帯とは~年金繰上げ受給で対象に!?~

続きを見る

ただし、所得ゼロだとしても(資産所得もゼロの無職も含む)、国民年金保険料はゼロにはなりません(生活保護受給者は除く)。

つまり、全員等しく固定の国民年金保険料と、ゼロには出来ない国民健康保険料をいかに抑えるかが、FIRE後の固定費削減に大きく影響します。

すでにFIREしてる人じゃなくても、目指している人は計画を立てる上でも知っていた方が良さそうね

国民年金は免除した方がお得

原則として、国民年金保険料は全員固定なのですが、例外として免除制度があります。

保険料免除制度とは

所得が少なく本人・世帯主・配偶者の前年所得(1月から6月までに申請される場合は前々年所得)が一定額以下の場合や失業した場合など、国民年金保険料を納めることが経済的に困難な場合は、ご本人から申請書を提出いただき、申請後に承認されると保険料の納付が免除になります。

国民年金保険料の免除制度・納付猶予制度|日本年金機構

免除される額は、全額、4分の3、半額、4分の1の4種類があります。

ここでの所得とは、先ほどと同様、申告所得(株や投資信託の源泉徴収は含まれない)ですから、FIRE達成者は免除制度を利用することも可能です。

ただし、こちらを利用すると将来の年金受給額も減ります。

未納とは違って、全額免除でも(受給額の計算上)半分は年金を納めた事にしてくれるため、どちらが良いかは微妙な所です(だから、所得が低いと自動的に免除になるわけではなく、自分で申請する方式になっています)。

ですので、計算してみましょう。

年金額(令和5年4月分から)

20歳から60歳になるまでの40年間の国民年金の納付月数や厚生年金の加入期間等に応じて年金額が計算されます。

20歳から60歳になるまでの40年間の保険料をすべて納めると、満額の老齢基礎年金を受け取ることができます。計算式は以下のとおりです。67歳以下の方(昭和31年4月2日以後生まれ)

※68歳以上の方(昭和31年4月1日以前生まれ)は、792,600円となります。

老齢基礎年金の受給要件・支給開始時期・年金額|日本年金機構

例えば、50歳で引退して全額免除した場合、50歳~60歳までの10年間(120ヶ月)の半分(60ヶ月)ですから、795,000 × 60 / 480 = 99,375円 だけ受給額(年額)が減ります。

これに対して、免除によって浮いた保険料は 16,520 × 120 = 1,982,400円 です。

当然、前者は年額ですから、トータルで受け取れるのは65歳(受給開始)から死ぬまでの年数なのですが、ここでは平均寿命ではなく平均余命を使います(平均寿命は幼くして亡くなった人が大きく押し下げるため)。

厚生労働省の統計では、50歳の平均余命は男性が31.51年、女性が37.61年ですから、間を取って34.56年(65歳から19.56年)とすると、99,375 × 19.56 = 1,943,775円 となります。

つまり、免除によって減った受給額より浮いた保険料の方が若干多い(免除した方が若干お得な)結果となりました。

半額でギリギリだから、国民年金自体は余裕で元が取れる制度と言えるね

付加年金を考えても免除一択

ただし、FIRE達成者は個人事業主と同じく、国民年金の第1号被保険者ですから、付加年金という特権がありますが、免除するとこちらも無くなります。

付加年金

第1号被保険者・任意加入被保険者が定額保険料に付加保険料(月額400円)をプラスして納付すると、老齢基礎年金に付加年金が上乗せされます。

付加年金の年金額は、200円×付加保険料納付月数。

付加年金|日本年金機構

こちらも計算すると、増える保険料 400 × 120 = 48,000円 に対して、増える受給額は 200 × 120 × 19.56 = 469,440円 ですから割合で考えると破格なのですが、掛けられる金額が少ないがゆえに差(約42.1万円)にするとそれほど大きくありません。

とは言え、先ほどの免除によってお得になる金額(約3.9万円)よりは大きいので、(付加年金を上乗せできるメリットを加味すると)免除しない方がいい、となりそうなのですが、これには罠があります。

それは、この比較はあくまで浮いた保険料を現金のまま取っておく前提であり、実際は運用に回して増やせる、ということです。

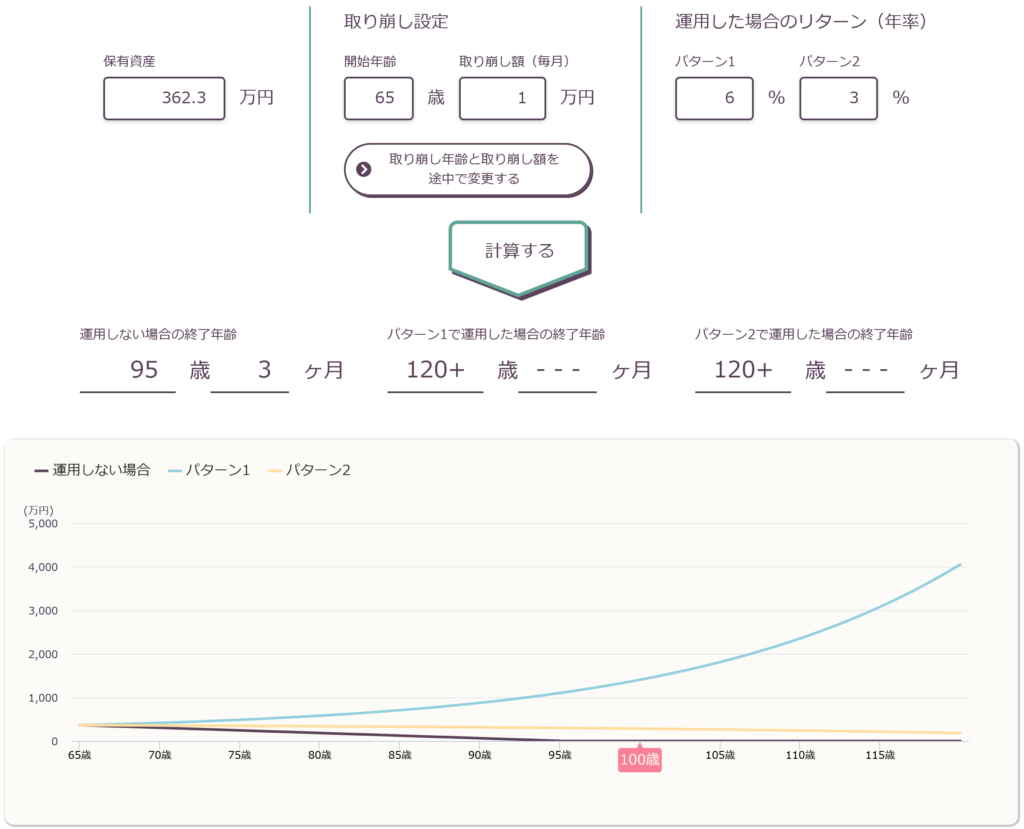

例えば、年利6%で月16,520円を10年積み立てた後(こちらで計算)、5年運用した場合(こちらで計算)、約362.3万円 になりますから、減った受給額(約194.4万円)との差は 約167.9万円 となり、付加年金のメリットを大きく超えます。

さらに、(年金と同じ条件なら)65歳以降も少しずつ取り崩すことになるため、その差はもっと大きくなるでしょう。

実際、年金受給額(付加年金含む)が減った分(99,375 / 12 + 200 × 10 = 約10,281円)を、この資産の取り崩しで補ったとしても理論上死ぬまで枯渇することはありません。

100歳とかまで生きたらさすがに年金の方がお得になると思っていたわ

もう一つの選択肢、法人設立

冒頭に述べたように国民年金保険料は免除できても国民健康保険料は免除することはできませんが、住んでいる市区町村によって減免制度はあります(下記は大阪市の例)。

7割・5割・2割軽減

世帯全員の所得の合計が基準額以下の世帯について、医療分・後期高齢者支援金分・介護分保険料の平等割、均等割を軽減します。

令和5年度の軽減判定所得については、次のとおりです。

7割軽減 43万円+10万円×(給与所得者等の数-1) 5割軽減 43万円+29万円×被保険者等の数+10万円×(給与所得者等の数-1) 2割軽減 43万円+53.5万円×被保険者等の数+10万円×(給与所得者等の数-1) 太線部については、給与所得者等の数が2人以上の場合のみ計算対象となります。

大阪市:保険料の軽減・減免 (…>国民健康保険>保険料について)

こちらは年金とは違って特にデメリットは無いため原則、条件を満たせば自動的に適用されるようです(ただし、低所得であることを市区町村が把握できるように(非課税であっても)確定申告または住民税申告はしておいた方が無難でしょう)。

しかし、減免されるとは言え、元となる保険料の計算には所得割(所得によって変動)の他に、平等割(1世帯あたり)と均等割(1人あたり)の固定額があるため、市区町村によってはそこそこ掛かってしまいます。

そこで登場するのが法人化(による社会保険加入)です。

理屈は以前に紹介した、マイクロ法人と個人事業主の二刀流と同じです。

-

-

マイクロ法人と個人事業主の二刀流~自営業・フリーランスの節税策~

続きを見る

これの個人事業が無くて、マイクロ法人+資産所得 になる形です。

一般的には不動産や太陽光といったハードアセットを持って法人化することが多いですが(管理の手間などがデメリットになる)、株式だけでも不可能ではないようです。

具体的には、資産の一部を個人から法人に無利息で貸付をして、安定して役員報酬の原資になるくらいの配当が出る高配当株を持つ、という方法です。

(登記上は問題ないですが、法人名義の銀行口座を作る際に(詐欺対策で年々厳しくなっているため)事業目的が問題になることはあるようです)

この方法だと、年金は免除できないのですが、厚生年金保険料の最低額は会社負担分を含めても 16,104円(協会けんぽの令和5年度保険料)と、国民年金(16,520円)よりもなぜか安く、かつ国民年金2号被保険者として国民年金も(+僅かですが厚生年金も)貰えます。

それ以上に特筆すべきは、厚生年金の場合、配偶者を扶養に入れることで本来かかる2人分の年金保険料を1人分(かつ受給額は2人分)に出来ることです。

さらに、加給年金は厚生年金に20年以上加入しているだけで(払った金額に関わらず固定額を)貰えるため、夫婦で年の差がありFIRE前の厚生年金の加入期間が20年未満だった場合は、大きなメリットになります。

細かい所で言うと、確定申告(申告分離課税)をしたり総合課税を選択しても、(国民)健康保険料が上がらない、というメリットもあります。

以上のことを考えると、国民年金(付加年金含む)を払うのは無しで、国民年金免除を選ぶか、法人を設立して厚生年金を払うかの二択かと思いますが、

後者は固定で掛かかる費用(法人住民税の均等割や税理士費用(または手間))もあるため、どちらが良いかはその人次第でしょう。

世間体という意味では無職よりも会社経営の方がいいかもね

それでは皆様、よきフィットネスライフを〜🏃♀️