こんにちは〜🌤️おりおりです🙋♀️

取り崩し期間が長くなるほど利益率は上がる

人生100年時代の今、下手をすると積み立て期(今30歳の人が60歳で引退で30年)よりも、取り崩し期(60歳から100歳で40年)の方が長くなってもおかしくありません。

そうなっても大丈夫なのが4%ルール(取り崩し開始時点の資産額の4%を定額で毎年取り崩しても半永久的に枯渇しない)なのですが、ここにも落とし穴があります。

まず一つ目が「インフレ」です。

40年となると、取り崩し開始と終盤ではお金の価値が大きく異なり、日銀の目標である毎年2%の物価上昇でも40年では120.8%上昇、つまり約2.2倍のお金が必要になります。

しかし、インフレするという事はそれだけ(株式も含む)お金以外の(円換算での)価値が上がるということですから、さほど心配には及びません。

70歳や80歳など、途中で取り崩し額(その時の資産額の4%)で見直しすれば良いだけです(どの地点を開始としても成立するのが4%ルールなので、必ずしも現役から引退する瞬間である必要はありません)。

ですが、もう一つの問題は深刻で、それが「利益率の上昇」です。

例えば、5,000万円(元本2,500万円+利益2,500万円、利益率50%)の資産があったとして、この4%を取り崩すと200万円ですが、その内訳は元本1,00万円と利益100万円です。

残りは 4,800万円(元本2,400万円+利益2,400万円)ですがこれが運用によって200万円増えた場合、5,000万円(元本2,400万円+利益2,600万円、利益率52%)となり、同じ5,000万円でも最初より利益率が上がっています。

そして、ここからさらに 200万円(元本96万円+利益104万円)を取り崩したあと200万円増えると、5,000万円(元本2,304万円+利益2,696万円、利益率53.92%)となり、利益率はどんどん上がっていきます。

取り崩しによる減少と、運用による増加で完全に相殺していても、利益率は上がって行くんだね

利益率が上がると手取りは減る

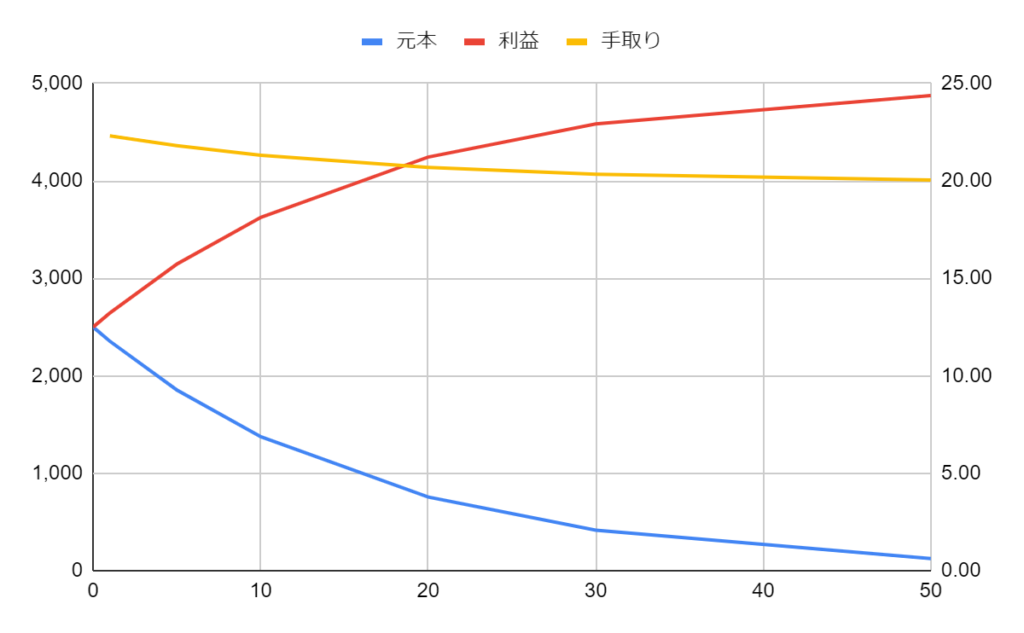

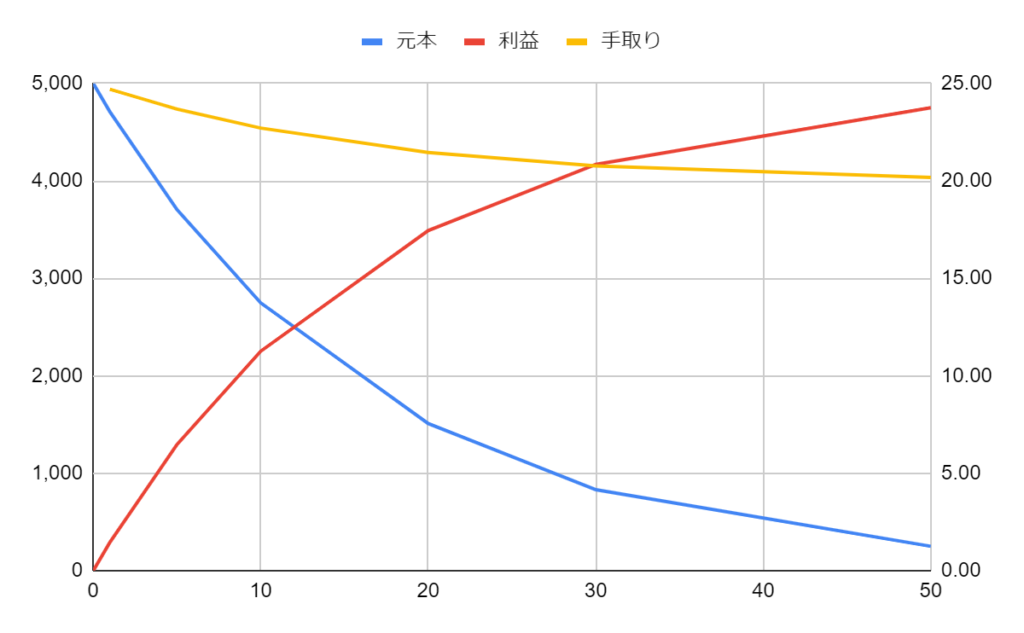

このように運用しながら取り崩しを続けた結果、毎月ベースだとこのように推移します。

| 年 | 月 | 元本 | 利益 | 利益率 | 手取り |

|---|---|---|---|---|---|

| 0 | 0 | 2,500 | 2,500 | 50.0% | |

| 1 | 2,488 | 2,512 | 50.2% | 22.45 | |

| 2 | 2,475 | 2,525 | 50.5% | 22.44 | |

| 1 | 0 | 2,355 | 2,645 | 52.9% | 22.31 |

| 5 | 0 | 1,853 | 3,147 | 62.9% | 21.80 |

| 10 | 0 | 1,374 | 3,626 | 72.5% | 21.32 |

| 20 | 0 | 755 | 4,245 | 84.9% | 20.69 |

| 30 | 0 | 415 | 4,585 | 91.7% | 20.34 |

| 50 | 0 | 125 | 4,875 | 97.5% | 20.05 |

ここで問題になるのは税金で、利益に対して 20.315% が掛かるため、その金額は年々増えていき、そのぶん実際の手取りは減ってしまいます。

毎月0.5%(年間6%)なので、4%ルールより早いペースですが、インフレも考慮すれば十分現実的な数字かと思います。

1ヶ月あたりで、最初は 22.45万円、20年後は「今の価値で」20.69万円(実際はもっと多い)という考え方です。

しかし、実質で2万円近くも減るとなると、結構な痛手ではないでしょうか。

しかも、これは 元本2,500万円+利益2,500万円(利益率50%)からスタートした場合で、元本5,000万円(利益率0%)からスタートした場合、利益率の伸びしろが大きい分、手取りの減少も著しいです。

退職金を一括投資、みたいなパターンだと後者になるわね

NISA・iDeCoの活用術

これを避けるためには、やはり非課税制度(NISAやiDeCo)の活用が一番でしょう。

とは言え、これからも積み立て期が続く人ならともかく、もう引退を迎える、という人も居ると思いますが、そういった場合でもNISAは活用可能です。

例えば、最初の例のように特定口座に5,000万円の資産があり、4%ルールで取り崩す場合、毎年200万円ではなく560万円を取り崩し、生活費に200万円を当てて残りの360万円はNISAに入れれば良いのです。

もちろん、特定口座からNISAに移す時に税金は掛かりますが、それ以降の税金は掛からなくなるので、トータルの税金は減りますし、計算もしやすくなります。

そういう意味では、NISAに移すのは出来るだけ早い方が良く、(もともとリスク資産なので)一括投資のリスクもないため、年初一括が良いかと思います(つみたて投資枠も1月にボーナス設定すれば、ほとんどの金額を年初に寄せられます)。

退職金を運用する場合、NISA用の360万円を引いた残りを全てを一旦、特定口座に入れ、2年目以降は上記ルールで取り崩すのが期待値上はベストですが、こちらはリスク許容度を考慮する必要があります。

また、特定口座から移すという方法はiDeCoでも有効で、こちらは特定口座の税金を(iDeCoの所得控除で)相殺できる、というメリットまであります(詳しくは下記をご覧ください)。

-

-

iDeCoの掛金拠出が70歳未満に延長~引退後の節税にも使える~

続きを見る

iDeCoの拠出可能年齢と受取可能年齢の上限が上がっていってるから、こういった使い方もしやすくなるわね

特定→NISA→iDeCoの順で

こうして、特定口座の資産をNISAとiDeCoに振り分けつつ取り崩して行くのですが、特定口座の資産が無くなった後は、NISAから先に使うのが良いかと思います。

iDeCoはほとんどの場合、分割(年金)よりも一括(一時金)で受け取った方が税制上お得で、(NISAを先に使って)NISAの枠が空いていれば、受け取り後のお金をNISAに入れることが出来るからです。

-

-

NISA+iDeCoの出口戦略~どちらを先に使うべきか~

続きを見る

こちらも先ほどと同様、360万円を超える分は一旦、特定口座に入れることになるのですが、年末にiDeCoを受け取れば実質、720万円までNISAにほぼ一括が出来ることになります。

NISAを取り崩しながら移行が出来るため、NISAを取り崩している途中でiDeCoを受け取っても良いのですが、そのぶん特定口座に置いている資産額(期間)が多く(長く)なるため、

厳密にはNISAを完全に使い切ってからiDeCoを受け取った方が(特定口座から毎年、360万円+生活費 が捻出になるので)お得になるケースが多くなると思います。

この方法は、また最近になって出てきた、社会保険料の改悪にも極めて有効です。

(どの議論でも、非課税制度の所得は社会保険料にも加味しない、という意見が根強いです)

-

-

社会保険料に金融所得反映を検討~FIREはオワコンに!?~

続きを見る

また、特定口座(上場株式等の配当・譲渡所得等)にかかる税率自体が上がる可能性もある(以前にも 10% → 20% に上がった過去がある)と考えると、出来るだけ非課税制度を活用して、安心の老後を迎えたいところです。

金額だけじゃなくて、脅かされる要素が少ないのも重要だね

それでは皆様、よきフィットネスライフを〜🏃♀️