こんにちは〜🌤️おりおりです🙋♀️

遺族厚生年金の見直しについて

大手メディアではあまり取り上げられていませんが、SNSでは遺族年金の改正(大改悪?)が話題で持ちきりになっています。

さらに、遺族年金の総受給額が2000万円近く減る、というケースが週刊誌で取り上げられ炎上しています。

遺族厚生年金改正の対象者は限定的

結論から言うと、影響がある人自体、かなり限られています。

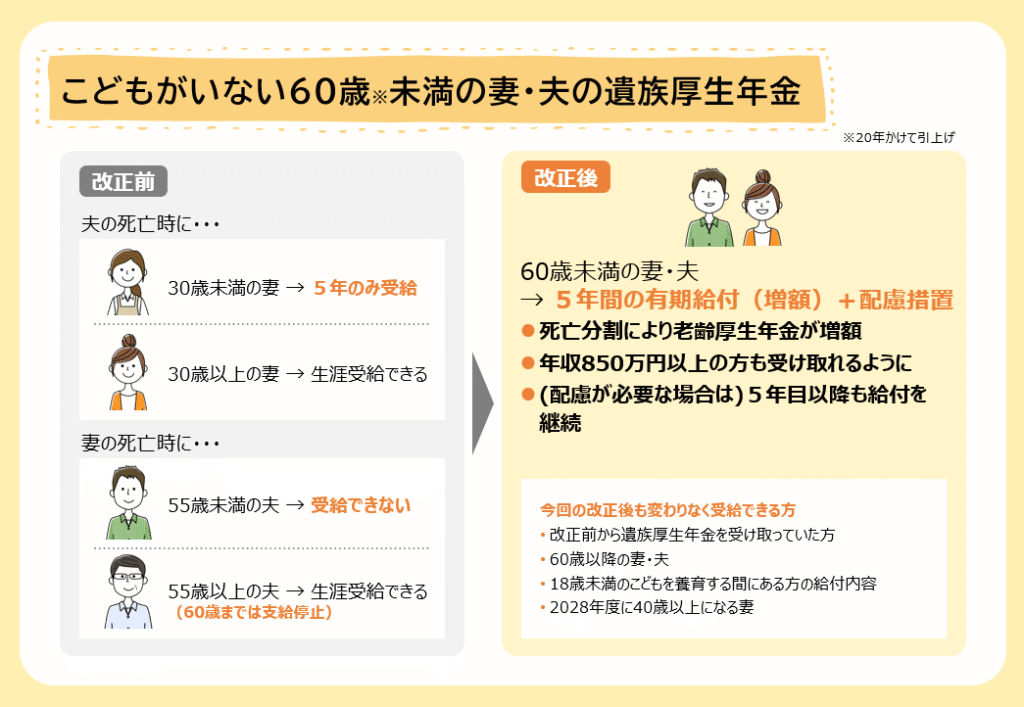

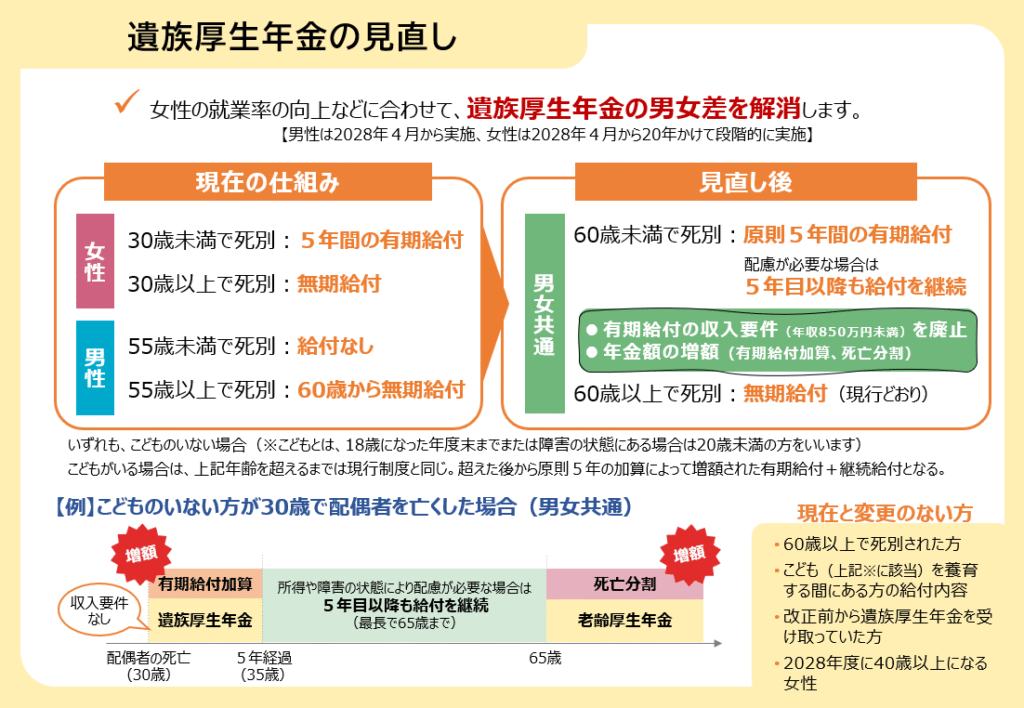

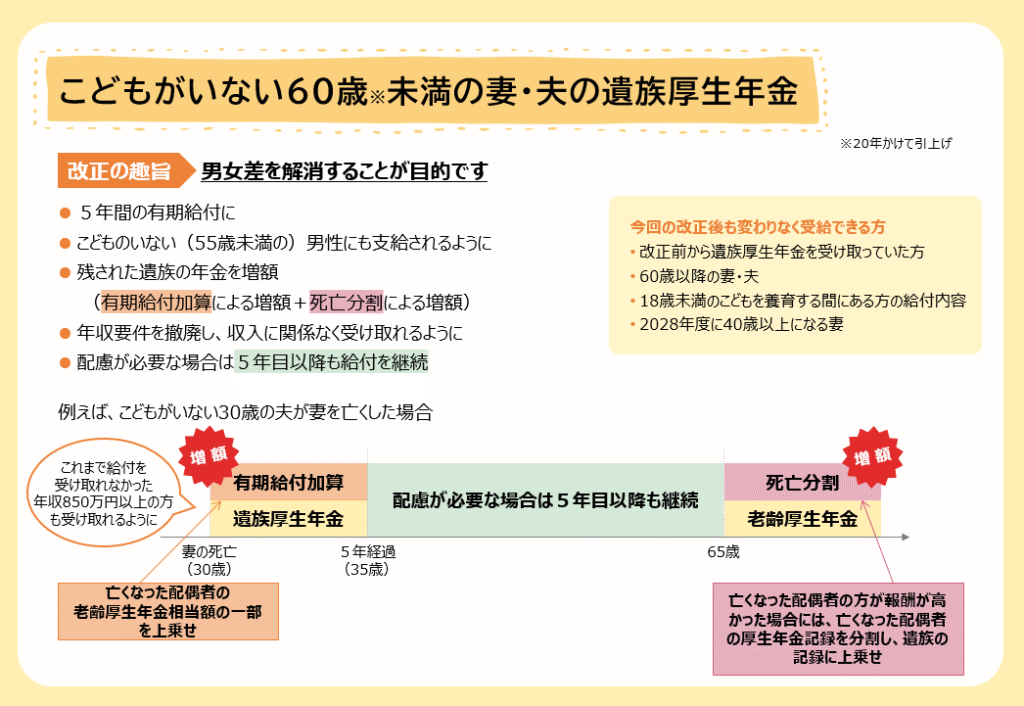

要するに、今の遺族厚生年金は女性がかなり有利になっていて、その男女差を無くす、という改正です。

また、対象者もこのように前者(不利になる)が約250人、後者(有利になる)が約1万6千人となっており、全体で見たら遺族厚生年金は手厚くなると言っても良いかも知れません。

見直しの対象者

・法律では、遺族厚生年金の見直しは2028年4月施行予定です。

・女性の場合、施行直後に原則5年間の有期給付の対象となるのは、18歳年度末までのこどもがいない、2028年度末時点で40歳未満の方です。新たに対象となる30代の女性は推計で年間約250人です。(20代の方は既に5年間の有期給付となっています。)

・一方男性の場合、新たに5年間の有期給付を受けられるようになるのは、18歳年度末までのこどもがいない60歳未満の方です。対象者は推計で年間約1万6千人です。

遺族厚生年金の見直しについて|厚生労働省

2000万円消失の根拠

また、この「2000万円消失」もかなり懐疑的です。

この根拠が、同い年の夫婦で月収45万円の夫が55歳で亡くなり、妻が平均寿命の87歳まで生きたケースで、確かに「生涯受給 → 5年のみ受給」で単純計算するとそうなるのですが、

実際は60歳未満という基準は「20年かけて引上げ」となっており、2028年4月の施行時点ではこのケースは生涯受給です(5年のみ受給になるのは40歳未満だけ)。

もちろん、2048年4月になったらこの限りではありませんが、そんな先になったら経済状況も大きく変わっているでしょうし、何なら今の政権がそのまま続いているかどうかすら怪しく、この改正案のままシミュレーションするのはナンセンスだと思います。

遺族厚生年金改正の背景

こちらに「女性の就業率の向上などに合わせて」とあるように、そもそもこの遺族厚生年金は男性が働いて女性が家事をする(専業主婦)、というのが当たり前だった頃に制度設計されたものです。

専業主婦が当たり前の世の中なら、女性が亡くなる(男性が受給する)よりも男性が亡くなる(女性が受給する)方が経済的に厳しくなるため、後者の方を手厚くするのも分かります。

しかし、今は共働き世帯が多く、しかも子供が居る場合は例外(その子供が18歳(障害がある場合は20歳)になってから5年後までは受け取れる)なので、

(子育てが無ければ)就職までの準備期間として5年もあれば十分、という事なのでしょう。

これまでも、30歳未満の女性は5年間だけの給付だったんだね

遺族厚生年金改正の詳細

そんな遺族厚生年金の改正なのですが悪い話だけではありません。

55歳未満の男性は0年→5年に

まず、男性に関して言えば、これまでは自分が55歳未満の時に死別した場合、一切給付がありませんでしたが、改正後は60歳以上はこれまでと同じく無期(死ぬまで)給付、60歳未満でも5年間の給付が受けられるようになります。

厳密に言えば、55歳~59歳で死別した場合は(60歳からの)無期給付から5年間の給付になりますが、それ以外のケースでは改正で良くなるか現状維持のどちらかしかありません。

ちなみに、年収850万円未満という条件は撤廃され、それ以上の年収の人も対象になります。

1年あたりの給付額は増える

また、(男女問わず)5年間の給付になるケースでも、1年あたりの給付額に関して言えば増額になります。

具体的には、新たに加算(有期給付加算)が上乗せされ、現在の遺族厚生年金額の約1.3倍になります。

いくら期間が長くても年金だけで生活するのは苦しいため、5年間だけでも多く受け取れて就職の準備(就職活動やスキル取得など)に集中できるのはありがたい、という見方もできます。

加えて、具体的な条件は決まっていませんが、「配慮が必要な場合は5年目以降も給付を継続」とありますから、就職できなかった場合(理由次第?)のフォローもありそうです。

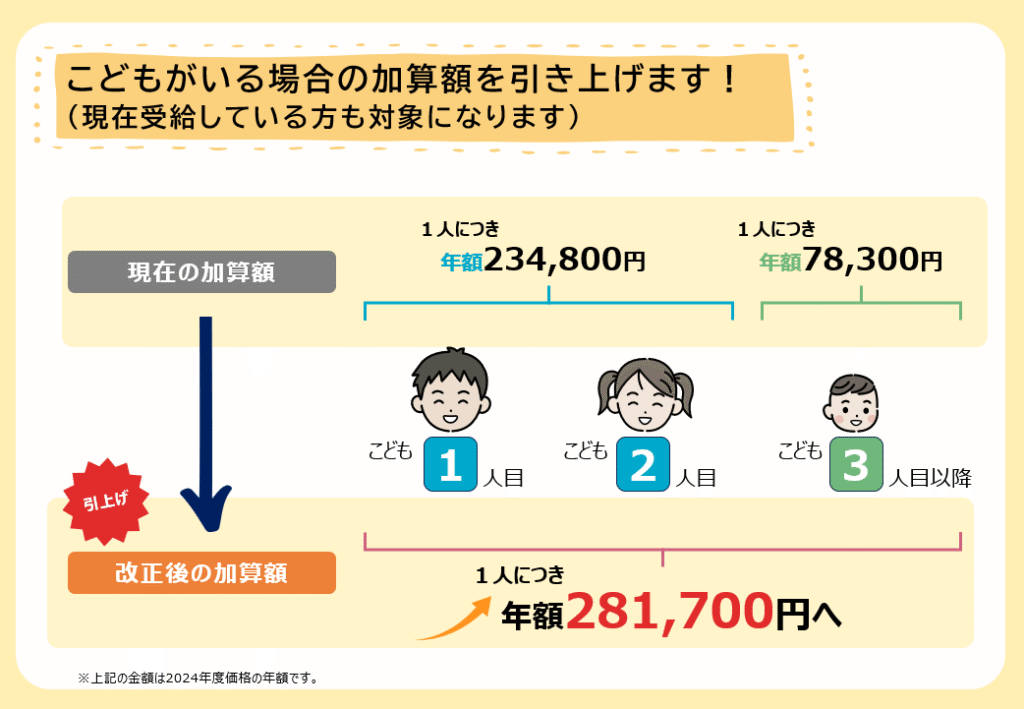

こどもがいる場合はさらに増額

また、子供が居る場合の加算額も、今の1人につき年額23.48万円から28.17万円に増えます。

さらに、子供が居る、もしくは配偶者がおらず子供のみの場合は遺族基礎年金(国民年金)もあり、遺族厚生年金と合わせて受給(併給)ができます(厚生年金に加入していない自営業者などは遺族基礎年金のみ(子供が居ないと年齢に関わらず受け取れない)です)。

遺族基礎年金の年金額(令和7年4月分から)

子のある配偶者が受け取るとき

・昭和31年4月2日以後生まれの方 831,700円 + 子の加算額

・昭和31年4月1日以前生まれの方 829,300円 + 子の加算額子が受け取るとき

遺族基礎年金(受給要件・対象者・年金額)|日本年金機構

次の金額を子の数で割った額が、1人あたりの額となります。

831,700円+2人目以降の子の加算額

・1人目および2人目の子の加算額 各239,300円

・3人目以降の子の加算額 各79,800円

中高齢寡婦加算の廃止

また、厚生労働省の資料にはありませんが、中高齢寡婦加算の廃止も検討されています。

中高齢寡婦加算

次のいずれかに該当する妻が受ける遺族厚生年金(※1)には、40歳から65歳になるまでの間、623,800円(年額)が加算されます。これを、中高齢寡婦加算といいます。

1.夫が亡くなったとき、40歳以上65歳未満で、生計を同じくしている子(※2)がいない妻。

遺族厚生年金(受給要件・対象者・年金額)|日本年金機構

2.遺族厚生年金と遺族基礎年金を受けていた子のある妻(※3)が、子が18歳到達年度の末日に達した(障害の状態にある場合は20歳に達した)等のため、遺族基礎年金を受給できなくなったとき。

この中高齢寡婦加算も遺族厚生年金の一部で、40歳~64歳の女性限定、ということで今の時代(男女平等)にそぐわないためと思われます。

こちらも、30歳~59歳の女性の遺族厚生年金(無期給付)と同様、段階的に廃止という形になるようです。

給付期間が短くなるだけじゃないのね

遺族厚生年金に代わるもの

以上から、今回の遺族厚生年金の改正は必ずしもマイナスではなく、今の時代に合わせて本来必要な人に手厚く支給されるように改善される、と考えて良いと思います。

とは言え、大切な人を亡くした後に(5年間の猶予があるとは言え)独身時代に戻って同じように働け、というのも酷かと思いますので、今から出来る対策を挙げてみます。

生命保険

まず真っ先に思い付くのが生命保険で、おそらく今後、各保険会社も今回の遺族厚生年金改正に乗じて活発的に営業活動を行うと思います。

しかし、生命保険は蓄財がある程度進むまでの間のみ、かつ掛け捨てタイプに限定した方が良いと思います。

理由は、貯蓄型の保険よりも自分で蓄財した方が効率が良く、高い保険料がその蓄財の足かせになるからです。

また、生命保険料控除も今はかなり縮小されていて、おそらく掛け捨ての生命保険でも比較的美味しい部分はほぼ使い切ってしまうと思います。

(年間の保険料で2万円以下の部分は全額、2~4万円の部分は1/2、4~8万円の部分は1/4です)

新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額

新契約に基づく新生命保険料、介護医療保険料、新個人年金保険料の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。

No.1140 生命保険料控除|国税庁

年間の支払保険料等 控除額 20,000円以下 支払保険料等の全額 20,000円超 40,000円以下 支払保険料等×1/2+10,000円 40,000円超 80,000円以下 支払保険料等×1/4+20,000円 80,000円超 一律40,000円

NISA

では自分で蓄財しよう、となると今は何といっても、昨年から大幅拡充されたばかりのNISAでしょう。

確かに、簿価で最大1,800万円まで積み立てが出来て運用益が全て非課税になる、というのは神制度なのですが、今回のように遺族年金の代わりと考えた場合、特にメリットはありません。

遺族(相続人)のNISA口座に移管はできず、特定口座または一般口座になるため、自分NISAで継続運用するには一旦売却する必要があり、その時の時価で1,800万円を超えていると入れられません。

被相続人がNISA口座で保有していた株式等を相続人のNISA口座に移管できますか?

移管できません。

被相続人がNISA口座で保有していた株式等を相続人のNISA口座に移管できますか? | よくあるご質問(Q&A)|マネックス証券

NISA口座に受け入れることができるものは、NISA口座にて新たに買付けた上場株式等とされています。

そのため、亡くなった被相続人様が保有する株式等を相続人様のNISA口座で受け入れることはできません。

相続手続き時に被相続人様のNISA口座から払い出しされ、被相続人様が亡くなった日の終値を取得価格として相続人様の特定口座または一般口座へ移管されます。

iDeCo

そこで、一番おススメなのがiDeCoです。

iDeCoは掛金が全額所得控除になり(上記の生命保険料控除と比べるといかに優遇されているかが分かります)、出口の課税を加味しても余裕でNISAよりもお得になるというのは散々紹介してきた通りなのですが、

-

-

iDeCoを今すぐ始めるべき4つの理由~口座乗っ取り対策も万全!?~

続きを見る

加入者が亡くなった場合、(60歳未満でも)相続人は死亡一時金として受け取れ、相続税の課税対象になりますが、基礎控除額があるため(他に相続財産が無ければ)ほぼ非課税になると思います。

課税価格の合計額から基礎控除額を差し引いて、課税される遺産の総額(課税遺産総額)を計算します。

課税価格の合計額 - 基礎控除額(3,000万円 + 600万円 × 法定相続人の数)

No.4152 相続税の計算|国税庁

しかも、相続税は生命保険の死亡保険金だろうがNISAだろうが掛かるため、iDeCo特有のものとしては特に無く、入口の節税効果の分、丸々お得ということになります。

実質、出した分以上のお金が積み立てられるだけだね

iDeCoを始めるなら

もし、今からiDeCoを始めるなら、マネックス証券が断然おススメです。

なぜなら、NASDAQ100 に加えて eMAXIS Slim の S&P500、オルカンや債券など、資産形成期から引退間近にかけて欲しい商品が揃っていて、iDeCoのスイッチングとの相性もバッチリだからです。

他だと、例えばSBI証券だとオルカンが三重課税問題がある雪だるま(全世界株式)しか無く、楽天証券だとeMAXIS Slimシリーズの取り扱いが無い、と何らかの欠点があります。

(ちなみに、どちらもiDeCoは別会社になっているため、NISAと揃えても特にメリットはありません)

-

-

オルカン以外の全世界株はNG!?~三重課税・隠れコスト~

続きを見る

さらに、昨年末に自分が勤めている会社への申請が不要になり、今後も拡充が控えている、ということで始めるには良いタイミングだと思います。

-

-

iDeCo2.0について~最後の資産所得倍増プラン?~

続きを見る

拡充はもう少し先になりそうですが、拠出年数(出口の退職所得控除額)を増やすという意味でも早く始めれば始めるほど有利ですから、検討されてみてはいかがでしょうか。

\ 手数料業界最安!取り扱い商品が資産形成に最適 /

まずは資料請求から

iDeCoは強力な生命保険にもなるのね

それでは皆様、よきフィットネスライフを〜🏃♀️