こんにちは〜🌤️おりおりです🙋♀️

どの順で積み立て、取り崩すか

今年から新NISAが始まり、積み立てを行っている人は多いと思います。

しかし、いつまで積み立てるか、どのように使うか、その出口までしっかり計画を立てている人は少ないのではないでしょうか。

NISAの1,800万円の非課税枠を埋めて、その後10年~30年寝かせる、みたいなシミュレーションをよく見かけますがナンセンスだと思います。

NISAの枠に合わせて人生設計をするのではなく、自分の人生設計の中でNISAを活かせるのなら活かすだけです(ただの制度に人生を縛られてはいけません)。

その結果、1,800万円の枠を使い切れなくても、はみ出しても良いのです。

何なら、簿価(元本)で3,000~4,000万円くらいまで非課税で運用できる場合もあります。

(夫婦でNISAという話ではなく一人で、です)

そのカギは、積み立てる・取り崩す「順番」にあります。

NISAから先に積み立てて、特定口座から先に取り崩す(運用期間をNISAは長く、特定口座は短くする)というのは良く聞く話ですが、それにiDeCoを組み合わせると節税効果が一気に高まります。

さらに、NISAと特定口座の場合、(特定口座の)税金を出来るだけ減らす、だけですがNISAと特定口座とiDeCoの場合、上手くやれば完全に非課税にする事も出来るのです。

ポイントはiDeCoを組み込む事なのね

積み立て期(前期~後期)

まず、積み立て期ですが、こちらはいかにiDeCoに長い期間、拠出を行うかが肝です。

なぜなら、NISAは生涯投資枠が1,800万円ですが、iDeCoの生涯投資枠は無い(実質、「限度額 × 拠出年数」になる)からです。

NISAを埋めてからiDeCoを始めるか、NISAとiDeCoを並行して行うかで、同じ「月10万円を20年間」の積み立てでも、これだけの差が出るのです。

- NISAに月10万円 を15年、その後 iDeCoに月2.3万円 を5年 → 1,938万円

- NISAに月7.7万円 + iDeCoに月2.3万円 を20年 → 2,352万円

(最後の6ヶ月はiDeCoのみ)

-

-

iDeCoを併用すべき理由~NISAの1800万円が埋まらない場合も~

続きを見る

しかも、後者は所得控除が最低(所得税5%+住民税10%)でも 月2.3 × 0.15 = 0.345万円、年収330万円~695万円(所得税20%+住民税10%)の人なら 月2.3 × 0.30 = 0.69万円なので実質、9.31万円 ~ 9.655万円の手出しで10万円分の投資が出来るのです。

(少なくなった分、月々の積立金額を増やすことも可能です)

ですから、今後NISAが埋まりそうかどうかに関わらず、iDeCoは出来るだけ早く始めた方が良いです(ちょうど12月から事業主証明書が廃止になった(勤務先に書類を書いてもらう必要が無くなった)ため始めやすくなりました)。

-

-

iDeCoの掛金上限額が引き上げに~2024年12月から~

続きを見る

また、当然ですがNISAが埋まり、積み立て先を特定口座に切り替えた後もiDeCoは続けられます(「iDeCo+NISA」→「iDeCo+特定口座」になるだけです)し、所得控除(による手出し減少)のメリットも継続します。

「月2.3万円」だけを見るとやってもやらなくても大差ないように見えるけど、「ちりつも」なんだね

取り崩し期(前期)

次に、取り崩し期ですが、こちらのポイントは特定口座を先に取り崩すだけでなく、iDeCoへの積み立てを同時に行う(つまり、積み立て期が終わってもしばらくはiDeCoへの拠出を継続する)ことです(月2.3万円や2万円だった人も6.8万円まで増額可能)。

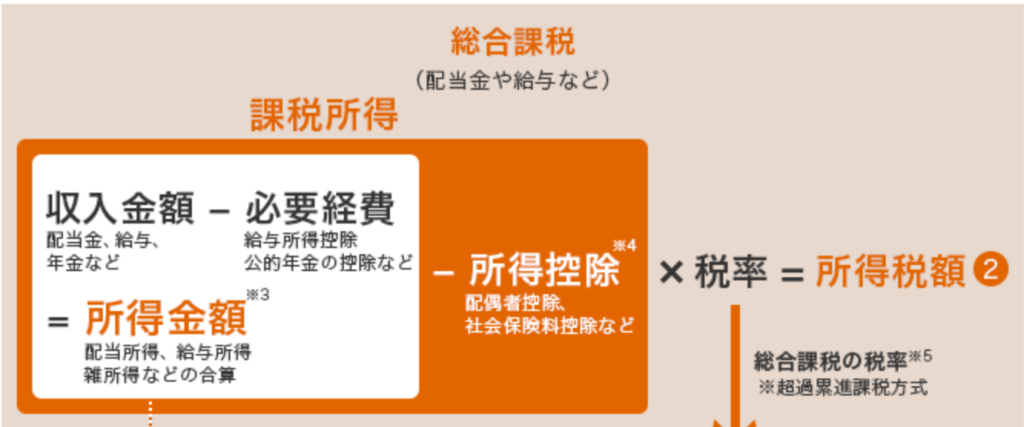

その理由は、特定口座の売却益にiDeCoの所得控除(小規模企業共済等掛金控除)をぶつけることで、節税(もしくは無税化)ができるからです。

取り崩しと積み立てが同時だと、どうやって生活するの、となりそうですが積み立てる分、多く取り崩せば良い(取り崩しと「特定 → iDeCoへの移動」を同時にする)だけです。

例えば特定口座に1,000万円(元本600万円+含み益400万円(利益率40%))の資産があり、毎月20万円を取り崩した場合、利益は 20 × 0.4 = 8万円、税金は約1.6万円 です。

しかし、毎月26.8万円を取り崩して6.8万円をiDeCoに拠出した場合、手残りは同じなのに、利益は 26.8 × 0.4 = 10.72万円 で、このうち6.8万円は所得控除されるので、税金は (10.72 – 6.8)× 0.2 = 0.784万円 です(この場合、基礎控除内に収まるので無税になります)。

-

-

iDeCoの掛金拠出が70歳未満に延長~引退後の節税にも使える~

続きを見る

ちなみに、分離課税にも所得控除が適用できる旨はこちらにも記載がありますし、国税庁の「確定申告書作成コーナー」でも確認できます。

※3 配偶者控除の所得要件などは申告分離課税の所得金額と総合課税の所得金額の合計金額で判断されます。

税金の基礎知識(2) | 学ぶ・セミナー | 大和証券

※4 控除しきれなかった所得控除は、その年の分離課税の所得金額から控除できます。

※5 所得税の確定申告をした後で、市町村がその情報をもとに住民税を計算し、賦課します。

「特定口座の取り崩し」と「iDeCoへの拠出」の同時並行については取り上げている所はまだまだ少ないね

取り崩し期(中期~後期)

こうして、特定口座を取り崩し終わった後、ようやくiDeCoへの拠出を止めます(この時点で60歳に達していない場合は拠出額を最低金額(5,000円)にします)。

ですが、iDeCoをいつ受け取るかは人によります(拠出を止めても運用は続きます)。

現在の税制では、公的年金が少ない(月13.1万円以下の)場合以外は原則、全てを一時金(一括)で受け取るのが良いですが、その場合はNISAを先に取り崩してからiDeCoを受け取り、空いた枠に入れて取り崩すのが良いです(取り崩し対象はずっとNISAのみ)。

また、公的年金が少ない場合や、「103万円の壁」が引き上げ(によって基礎控除が引き上げ)になっていた場合、iDeCoの年金受け取り(もしくは一時金と年金の併用)が有効になり、

iDeCoの年金受け取り(最大20年間)がある間は iDeCo(年金)+(足りない分だけ)NISAの取り崩し、終わればNISAのみになります。

-

-

「103万円の壁」引き上げがiDeCoの追い風に~出口が無税に!?~

続きを見る

このように、取り崩しの後半については(その時の税制によって)不確定ですが、いずれにせよiDeCoを始めておくのに越した事はないと思います。

目先の節税効果はもちろんの事、出口での選択肢が格段に増えるのもメリットでしょう。

迷っている方は、繰り返しにはなりますが、事業主証明書が廃止になったこのタイミングで始めてみてはいかがでしょうか。

過去に遡って拠出は出来ないからね

それでは皆様、よきフィットネスライフを〜🏃♀️