こんにちは〜🌤️おりおりです🙋♀️

退職金に対する税金

退職金とiDeCo(一時金)はいずれも退職所得という扱いになり、退職所得控除が適用されます。

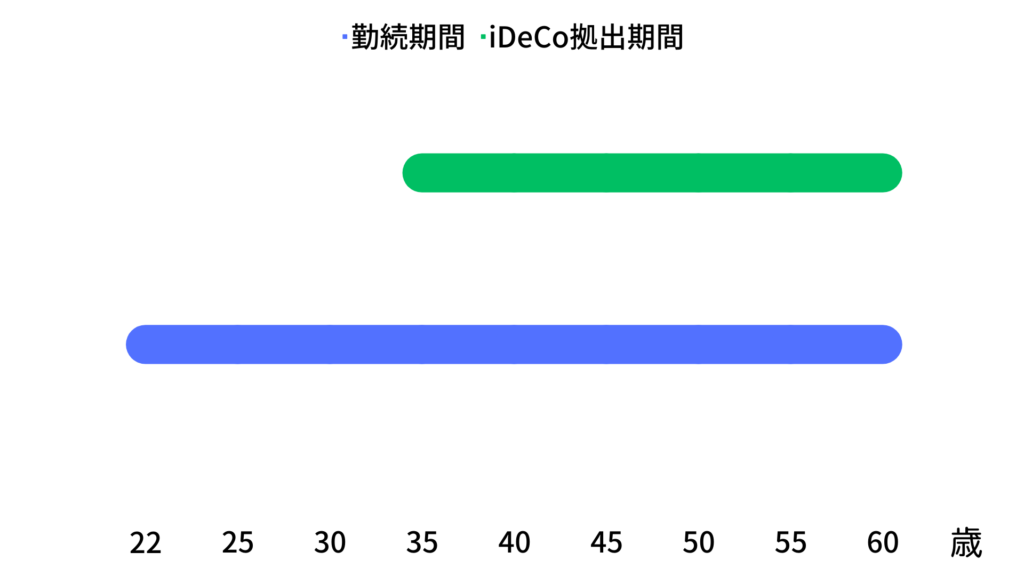

そして、この退職所得控除額を計算するのに、退職金の場合は勤続期間(年数)、iDeCoの場合は拠出期間(年数)が適用されます。

退職所得控除額は、次のように計算します。

No.1420 退職金を受け取ったとき(退職所得)|国税庁

勤続年数(=A) 退職所得控除額 20年以下 40万円 × A

(80万円に満たない場合には、80万円)20年超 800万円 + 70万円 × (A - 20年)

しかし、このように勤続期間とiDeCoの拠出期間が重なっている場合(大抵はこうなると思います)、その部分に関してはどちらか片方にしか使えません。

ですが、例外的にiDeCoと退職金の受け取り時期を一定期間空けるとリセットされ、(重なった期間分も含めて)退職所得控除がもう一度使えるようになる、という制度があります。

その期間というのが、退職金よりiDeCoの方が後の場合は20年以上、iDeCoより退職金の方が後の場合は5年以上となっており、それぞれ19年ルール・5年ルールと呼ばれています。

-

-

年金繰下げ受給+iDeCo~最強の出口戦略!?~

続きを見る

しかし、今回はその話ではなく、そのルールを満たせなかったとしても、たとえ1年だけでもずらした方がお得になる、というお話です。

19年ルール・5年ルールだけじゃないのね

超過累進課税と税率

その理由として、退職金は一般的な所得(給与所得や事業所得など)と同じく、超過累進課税の所得税と住民税(ほぼ10%固定)が掛かるからです。

(下記のように、退職所得控除額を超えた部分の半分の金額に税金が掛かります)

所得の計算方法

退職所得の金額は、原則として、次のように計算します。(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1 / 2 = 退職所得の金額

No.1420 退職金を受け取ったとき(退職所得)|国税庁

所得税は、他の所得と同様、この通りになります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

具体例

(課税される所得金額が7,000,000円の場合)

求める税額は次のようになります。

7,000,000円×0.23 - 636,000円= 974,000円

No.2260 所得税の税率|国税庁

この表でよくある勘違いが、所得が195万円未満なら税率が5%で、195万円以上になった途端に税率が10%になる(ギリギリで超えると損をする)というものですが、

所得が200万円だろうが1億円だろうが、そのうち195万円の税率は5%です。

だから、195~330万円の場合、全部に10%を掛けた後に195万円までの分との差額(195万円の5%)として控除額 97,500円 を引くのです。

(330~695万円の場合、全部に20%を掛けると、195万円分が15%、330 - 195 = 135万円分が10%取りすぎになるため、控除額は 292,500 + 135,000 = 427,500円 となります)

とは言え、この計算で求めた税額を所得金額で割って全体の税率を計算すると、境目は関係なく徐々に上がっていく事が分かります。

195万円なら5%、200万円なら5.125%、205万円なら約5.243%となりますし、

325万円なら7%、330万円なら約7.045%、335万円なら約7.239%となります。

(上がるペースに差はあれど)所得が増えると税率も上がる、逆に言うと所得が低ければ低いほど税率も低くなるのです。

ですので、たとえば所得が400万円だとしたら、上記の計算で所得税額は 372,500円(税率 9.3125%)ですが、もし200万円ずつ2年に分割できたとしたら、所得税額は 102,500円(税率 5.125%)× 2 = 205,000円 で済む(同じ所得なのに税金は 167,500円も減る)のです。

これが退職金とiDeCoを1年でもずらした方が良い理由だね

税金以外の面でもお得に

さらに、税金面以外でもiDeCoの受け取りは遅らせたら遅らせるほどお得になります。

その理由は、拠出期間(最大65歳まで)が終わっても運用は継続されますし、NISAから先に使って開いた枠に入れたら受け取り後も非課税で運用しながら取り崩せるからです。

-

-

NISA+iDeCoの出口戦略~どちらを先に使うべきか~

続きを見る

蛇足ですが、iDecoは年金制度なので、将来もし資産課税や保険料の資産割が来ても対象になる可能性が低いというのもあります。

「年金を受け取る権利」に課税は考えにくいですし、もし仮に改悪(退職控除や特別法人税など)があったとしても発表から適用までの間に受け取ってしまえば良いので、60歳以降も保持し続ける事自体のリスクはありません。

ちなみに、iDeCoは運用益を非課税にする制度ではありませんし、65歳以降は拠出期間も伸ばせない(退職所得控除を増やせない)ため、拠出終了時点で退職所得控除を使い切っていた場合は、運用期間を伸ばして増えた利益分には税金が掛かってしまいます。

(拠出時の節税メリットも無いため、ただただマイナスです)

-

-

iDeCo=運用益非課税、は嘘!?~iDeCoの本当の節税効果とは~

続きを見る

とは言え、控除額を超えた分も半分ですから、特定口座の20%と比較すれば、少なくとも税率が40%以下ならお得という事になりますし、(住民税10%を除いて)所得税率が30%と言うと3,000万円近くになるため、運用益だけでこれを超える事はまずあり得ないでしょう。

(所得が半分になると税率も下がる(税金は半分より少なくなる)ため、厳密にはもう少し多くてもお得です)

完全非課税なわけじゃないけど、特定口座よりもお得な「枠」として取っておくのね

何でも取っておいた方が良いわけではない

このような、運用し続けたらメリットを享受できるが、一度売却したら再度使えない、という枠はiDeCoに限らず、(制度廃止になった)つみたてNISAもそうです。

しかも、こちらはiDeCoと違って運用益は完全に非課税です。

であれば、出来るだけ長く持っておいた方が良い、となりそうですが、実はこちらは多くの場合、早く売却してしまった方が良いのです。

詳しくは下記の記事にあるので割愛しますが、非課税期間終了後に新NISAに移したり、特定口座で運用する方がむしろ損、というのが数字上で出ます。

-

-

つみたてNISAは売却した方が良い理由2選~残しておいた方が良い、は嘘!?~

続きを見る

ただ、感情的なものまで考えると、理屈上は正解なものが必ずしも正解とは限らないので、知識として頭の片隅には入れておいてトータルで判断、で良いかと思います(「一括投資 vs 積立投資」に近いかも知れません)。

デメリットも理解した上で選択したのであれば後悔も無いね

それでは皆様、よきフィットネスライフを〜🏃♀️