こんにちは〜🌤️おりおりです🙋♀️

ボックス相場を抜けると伸びる!?

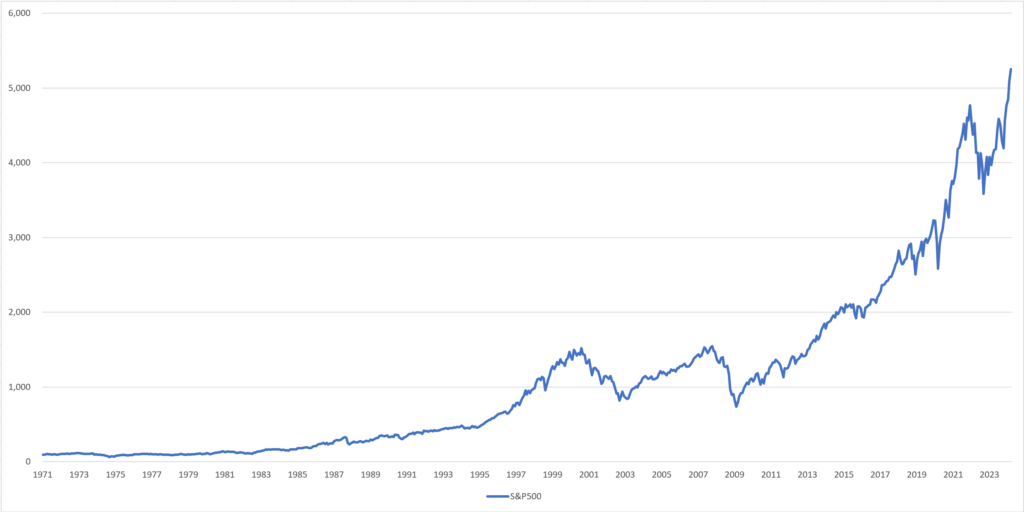

一昨年こそ多少の下落がありましたが、それ以降はオルカンもS&P500も絶好調な相場が続いています。

株価が(史上)最高値を更新、なんてニュースを見慣れてしまうほどですが、そうなると心配なのが、もうそろそろ暴落が来るんじゃないか、というものです。

暴落してから投資をしよう、と投資を始めるのを遅らせたり、中には投資を止めようと考えてしまう人までいますが、安心して下さい。

最高値更新中は投資をするのに悪いタイミングではないのです。

株価にはボックス相場(レンジ相場)というものがあり、これは一定の変動幅の中で価格が上がったり下がったりを何度も繰り返す状態のことですが、これを抜けた後は伸びる、という考え方もあります。

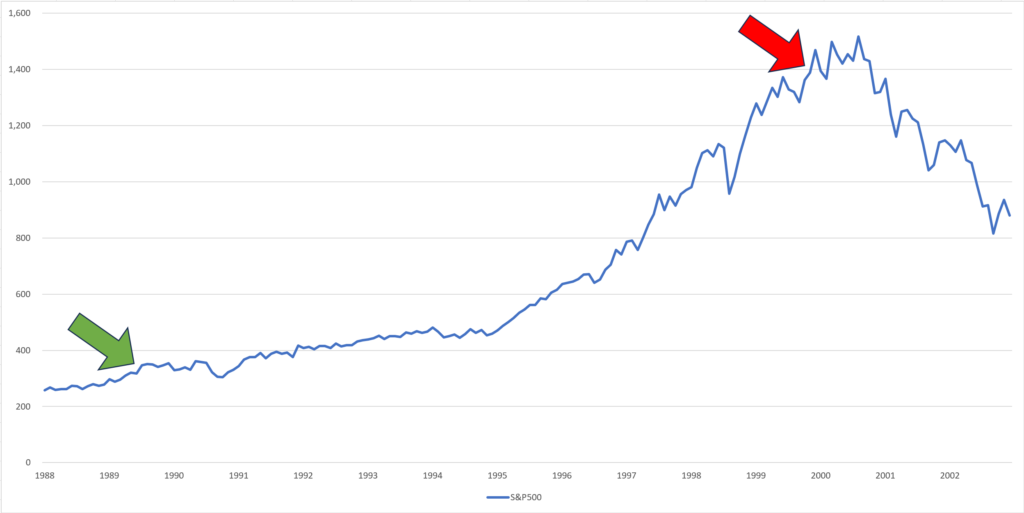

こちらの、2000年頃と2007年頃の山が分かりやすいです。

拡大するとこうなります。

(ボックス相場を抜けると伸びる、の例)

こうすると、ボックス相場を抜けた後は一直線に伸びているのが良く分かると思います。

別の見方をすると、最高値を更新していない間(2000年~2013年)より、それ以降に投資をする方が正解となっています。

逆に、最高値更新中じゃなくても暴落することもあるのね

過去の史上最高値更新

こういった現象は、他の期間でもいくつも見受けられます。

先ほどはITバブル崩壊(2000年)と世界金融危機(リーマンショック)(2007年)でしたが、それ以前の暴落後も同様です。

そして今はこうです。

これを見ると、今後もまだまだ伸びるような気がしませんでしょうか。

しかもこれ、都合の悪い期間をカットしてるわけじゃなくて、(順番は前後しますが)全部のチャートが繋がっているんです。

(2個目のグラフが1971年1月~1997年12月、最初のグラフが1998年1月~2019年12月、最後のグラフが2020年1月~)

過去を見ても、史上最高値更新は思ったより長く続いていたんだね

機会損失も立派な損失

もちろん、過去は未来を保障しませんし、今後はどうなるか分かりません。

ひょっとしたら下の赤色の矢印のように、今が暴落の手前なのかも知れません。

(今が赤の位置なのか、緑の位置なのかは神のみぞ知る)

しかし、今が緑色の矢印だったとしたら・・・?

その後、いつか暴落は必ず来ますが、暴落の底で 300 → 800、約2.7倍です。

赤色だったとしても 1,400 → 800 で半分にもならないことを考えると、この機会を逃す方が痛くないでしょうか。

しかも、実際は全ての資産を一括で現金化するなんてことはほぼ無く、(特に老後資金なら)少しずつ取り崩すことになりますから、暴落後の回復、さらにそこからの最高値更新も含めて売却価格は均されます。

-

-

積立投資で暴落後の回復年数は半減~ドルコスト平均法の威力~

続きを見る

極端な例で言うと、もうすぐ暴落が来ると予想してベアファンド(逆の方向への連動を目指すファンド(対象となる指数が下がれば基準価額が上昇、上がれば下落する))を買って、もし暴落が来なくて損失を被ったとしたら後悔するでしょう。

それと同じことが、余剰資金があり投資する気がある人が「投資をしない」(暴落に備えて現金で置いておく)という選択をすることによって起こっているのです。

(損失が評価損益という形で分かりやすく目に見えるかどうかだけの違いです)

もし、暴落まで投資を待とうか迷ったなら、「ベアファンドを買うか?」と自問してみても良さそうだね

NISA用の貯金もNG?

これは、比較的短期間の現金保有、たとえば360万円を超える余剰資金がある人が、今年のNISA枠が埋まったから来年以降まで待っておこう、といったパターンにも当てはまります。

投資なのでもちろん絶対ではありません(損をする可能性もあります)が、期待値で考えると正解は、一旦全額を特定口座で投資をして順次、売却しながらNISAに移していく、です。

この「期待値」こそが、インデックス投資の全てと言ってもいいでしょう。

その確率を上げてより確実なものにしていくために、長期で投資をするのです。

プラスになる年もあるけど、マイナスになる年もある、しかしトータルするとプラスになる(であろう)、だから投資をするのであって、それは毎年利確しようがずっと持ち続けようが理屈は同じです(税金は変わってきますが)。

ちなみに、特定口座からNISAに移すタイミングが暴落期と重なったら、という心配は、その分同じ商品ならNISAで買う時に安く買える(売却価額=購入価額になる)ので無用です。

むしろ、NISAの枠の消費が少なくて済むのでお得です(損得関係なく、どうしてもNISAを埋めたい、埋まらないと気持ち悪い、という人は現金の方が確実ですが)。

厳密に言うと、売却~約定・出金してから入金・買付~約定までの間に基準価額が上がった場合はこの限りではありませんが、逆に暴落した場合は得になるのでトントンですし、

どうしてもリスクを避けたい場合は、生活防衛資金などを数日間だけ拝借して、特定口座の売却注文とNISAの買付注文を同日に出しておけば確実でしょう。

(生活防衛資金がそんなに必要なのかどうかも微妙な所ですが)

-

-

生活防衛資金は本当に必要なのか~キャッシュレス社会における預金~

続きを見る

税金(2割)を避けるため残りの利益(8割)を逃がすのは勿体ないわね

NISAで買うものは慎重に

このように、NISAはそこで買うと利益に税金が掛からない、というだけであって本質は特定口座と変わりませんし、NISAの「枠」に囚われて投資「する」「しない」を判断すると損(機会損失も含む)をします。

投資をしないというのは、言い換えれば日本銀行券に投資をしているのです。

これから、インフレが進んでいけば、この感覚はますます重要になっていくと思います。

(現金を長期保有すると実感レベルで目減りしていくでしょう)

また、NISAと特定口座で買うものを変えないのも然りで、特定で買わないものはNISAでも買わない、NISAで買わないものは特定でも買わないが原則です(買いたいけどNISAでは買えないものは例外)。

さらに、NISAで慎重にならなければいけないのが、(現実的に)途中での売却が難しい、という点です。

非課税枠の復活はありますが、買い直しは翌年かつその年の新規投資分と合わせて360万円までですし、簿価になるため含み益があると実質、非課税枠が減ってしまいます。

すぐに乗り換えるならまだ良いのですが、数年~十数年にかけて上昇して(含み益がたっぷりある状態になって)から市況が変わって乗り換えたくなった場合、切るに切れなくなってしまいます。

(そういう意味でもNISAで日本株インデックスは非推奨です)

-

-

日本株インデックスはアリかナシか~日経平均34年ぶり高値~

続きを見る

銘柄選びは慎重に、しかし投資タイミングは積極的に、なかなか心情的に難しい行為かも知れませんが、せっかくですから(期待値上の)利益は最大限得られる方法を選びたいところです。

理由をしっかり理解できていれば自身を持って行動できるね

それでは皆様、よきフィットネスライフを〜🏃♀️