こんにちは〜🌤️おりおりです🙋♀️

現金と預金は違う

投資について調べていると、必ず出てくるワードの一つに「生活防衛資金」があります。

お金をすべて投資に回すのではなく、一定額の現金は取っておきましょう、というもので、その基準は様々ですが、一般的には会社員であれば生活費の半年分、自営業(個人事業主やマイクロ法人社長など)であれば生活費の1年分程度とされることが多いです。

ここで言う「現金」とは、中身はほとんどが銀行預金(または郵便貯金)でしょう。

災害時や現金しか使えないお店用に、数万円~数十万円程度のお金は持っておくにしても、数百万円ものお金を紙幣や硬貨で自宅に保管しておく人は稀かと思います。

であるならば、(紙幣や硬貨で持っておく分以上の)生活防衛資金は理論上は不要、と言ってもいいかと思います。

なぜなら、会社員などで積み立て投資をしている場合、ボーナスを除いた月々の給料>1ヶ月分の生活費、となっているはずなので、それ以上のお金を置いておく必要がなく、

入院や休職などで一度にお金が必要になった場合に備える、となるとキリが無いからです。

もし、不測の事態でお金が必要、となれば投資で買ったもの(投資信託など)を一部売却すればいいだけですし、たとえ生活防衛費として生活費の半年分の預金があったとしても、それで足りなければどちらにせよ売却するしかありません。

不測の事態にどこまで備えるのが正解なのか、基準が曖昧ね

キャッシュレスで不足は事前かつ正確に分かる

これについては、最近のキャッシュレス社会も後押ししてくれています。

キャッシュレスと言えば、クレジットカードをはじめ、QRコード決済や電子マネー、スマートフォン決済など様々ありますが、今やどれにも対応していないお店を探す方が大変です。

しかも、これらはいずれも、(クレジットカードを紐づけたりして)後払いを選択することができます(むしろ、その方がポイントなどでお得になったりしますし、それ以外にも後払いのメリットは様々あります)。

-

-

年払い vs 月払い、どちらがお得か~先払い分の運用も考慮~

続きを見る

これによって、毎月の支払い金額が確定してから引き落とし日まで(カード会社にもよりますが)少なくとも2週間程度は間があります。

さらにネット証券では資産を売却して銀行口座に出金するのもスマホ1台あれば出来ます。

(銀行と証券会社の組み合わせによっては「出金」という工程すら不要な場合も)

その支払い金額が給料以下であれば何もしなくて良いですし、給料以上であれば超えた金額(支払い金額 - 給料)だけ売却注文を出せば(約定・出金までタイムラグがある)投資信託であっても十分間に合います。

逆に、前者であれば、引き落とし後に残る金額(給料 - 支払い金額)を給料の振り込み直後に全て投資に回すと無駄がありません。

厳密に言うと、(支払い金額も含めて)給料の振込日~引き落とし日の間は投資に回せるのですが、これだと毎月売却の手間が発生するので、(現実的に)上記が最も多くのお金を、最も長く市場に置く方法と言ってもいいでしょう。

足りない金額が事前に、かつ正確に分かるから、売却して用意するのも簡単なんだね

暴落時の損失よりも機会損失の方が大きい

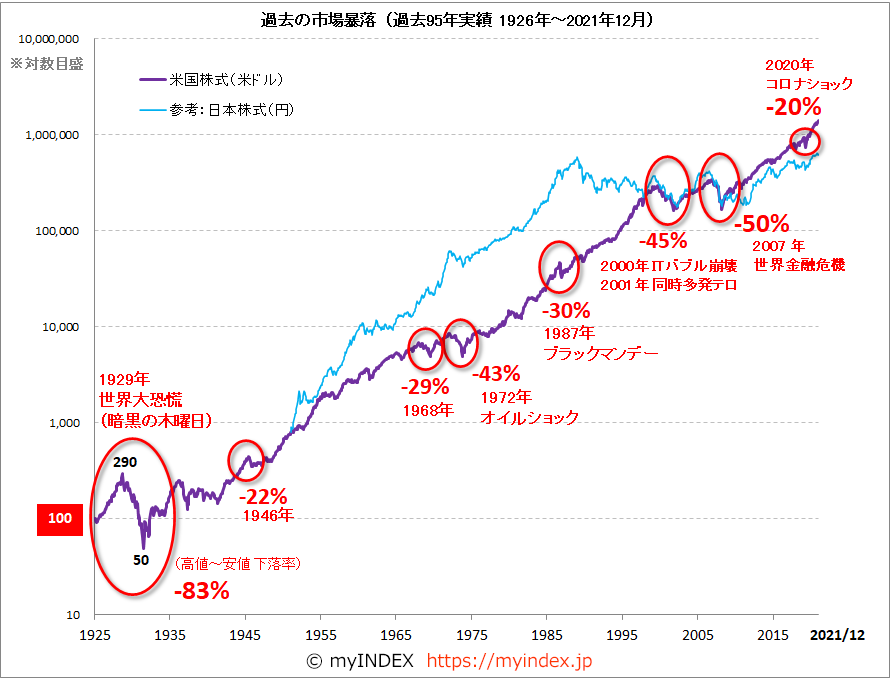

この話になると、もし売却時に暴落していたら損をする(から現金は一定額持っておいた方が良い)、という意見が良く出てきます。

例えば、リーマンショック(世界金融危機)では50%の下落があったから最悪、半額になっている覚悟もしなければならない、というものです。

-

-

積立投資で暴落後の回復年数は半減~ドルコスト平均法の威力~

続きを見る

しかし、これはあくまで、暴落前の最高値と底値を比較して50%下落(半額)という話であって、(最悪、売却のタイミングが底値と偶然一致したとしても)積み立て投資では均された平均取得単価との比較ですから、

半額なんて事態になる可能性はほぼ無いと言って良いでしょう(世界大恐慌はインターネットどころかTVや固定電話すら無かった時代ですから、投資家の情報へのアクセスのしやすさ(今は大抵のことは織込み済みになる)を考えても、あまり参考にならないと思います)。

しかも、その何%減になるというのも、1ヶ月分の給料で足りない金額(支払い金額 - 給料)だけの話ですから、影響は微々たるものです。

それよりも、(生活費の半年分・1年分といった)生活防衛費を現金で置いておくことによる機会損失の方がはるかに大きいでしょう。

生活防衛費が100万円、暴落時以外の運用利回り(年率)が10%としても、5年間暴落が来なければ(生活防衛費も投資に回した場合と比べて)65万円近くの機会損失になりますし、

その後、暴落が来た時に(まずあり得ないですが)100万円を50%減で売却するとなっても50万円の損失ですから、生活防衛費を置いておいた方が損です。

暴落が来たら損、暴落が来なかったら損、なら確率で考えると前者の方がリスクが少ないわね

生活防衛費のメリットとは

もう一つ考えて頂きたいのが、貯蓄ゼロ世帯の割合は年々増えていて今では約26%と言われていますが、この人たちにはそもそも生活防衛費なんて無い、ということです。

では、不測の事態でお金が足りなくなったらどうするのかと言うと、おそらくリボ払いやカードローンなどで一時凌ぎをして、それが続いて首が回らなくなったら自己破産でしょう。

そう考えると、資産の売却で穴埋めなんて実は大した話では無いのかも知れません。

(売却時の価格下落なんて、100%発生するリボ払いやカードローンの損失(利息)に比べたら可愛いものでしょう)

さらに、生活防衛費なしで全部を投資に回すメリットとして、先取り貯金(ならぬ先取り投資)の効果が得られる、という点もあります。

残った金額で何とかしようとするから結果的に支出が減る、というものですが、貯金を崩したくない(先取り貯金)よりも、資産を売却したくない(先取り投資)の方が、より強力かと思います。

(貯金(生活防衛費)と現金以外の資産が両方あると、前者の方の握力が弱くなる、という懸念もあります)

とは言え、生活防衛費にメリットが無いわけではありません。

それは、精神安定剤としての役割です。

特に、投資初心者が(自分の総資産額から見て)多額のお金を投資すると、価額変動に左右されて狼狽しやすくなるのを、生活防衛費があるとある程度防げます。

これから投資をしようとする人が生活防衛費を確保する場合、最初は生活防衛費を貯める所から始めて、貯まったら投資を開始するのですが、

投資したての頃は資産全体における現金の比率が高く(現金(生活防衛費)100万円:投資20万円 など)、そこから徐々に投資の比率が上がって行く形(現金100万円:投資40万円、現金100万円:投資80万円 など)になるためちょうど良い、という考え方もあります。

とは言え、(人にもよりますが)いつかは投資にも慣れて、ある程度は(感情を抜きに)理屈で考えられるようになってくると思います。

その頃には生活防衛費は資産のほんの一部(現金100万円:投資1,000万円など)になっているかも知れませんが、

現金をずっと置いておくことによる機会損失は変わりませんし、もし売却することになったとしてもそれは資産全体のほんの一部に過ぎませんし、価額変動による影響も少なくなっているでしょうから、

投資に慣れてきた時こそ、生活防衛費ゼロ世帯への移行を考える時なのかも知れません。

資産額が大きいと数%を売却するだけでも大きな金額になるね

それでは皆様、よきフィットネスライフを〜🏃♀️