こんにちは〜🌤️おりおりです🙋♀️

4%ルールはやや過剰!?

一般的にFIRE達成の基準となるのは4%ルール、つまりFIREには年間生活費の25倍(月30万円=年360万円なら9,000万円)の資産が必要と言われています。

これは、自分が何歳まで生きるかは誰にも分からないため、半永久的に使える=資産が減らない(少なくとも取り崩しペースと増加ペースが同じ)状態でなければならないからです。

とは言え、先ほどの例(月30万円でも資産9,000万円が必要)でも分かるように、なかなかハードルが高いです。

ですが、本当にそれだけの資産が必要でしょうか。

30歳でFIREするのと、70歳でFIREするのとで(「早期」リタイアと言えるかは別として)、必要な金額が同じというのは解せないです。

確かに、100歳まで生きるかも知れませんし、(可能性で言えば)それこそ120歳まで生きる可能性だってあります。

しかし、せっかく70歳まで頑張って9,000万円貯めても、75歳で死んでしまっては元も子もありません。

ですので、一定のラインである意味、「妥協」した方がいいと思うのです。

4%ルールは、あくまで若い年齢でFIREするなら、というわけね

公的年金とiDeCoを生かす

とは言え、長生きした時に生活できなくなるのは困る(生活保護も、まず子供や親族などからの援助が出来ないかをチェックされる=迷惑を掛けたくない場合は受給できない)ので、資産収入以外のセーフティネットが必要です。

そこで役に立つのが公的年金の繰り下げ受給です。

公的年金と言うと、それだけで生活するには心もとない金額ですが、繰り下げ受給(での増額)によって生活費を賄うのに現実味を帯びてきます。

また、これでも足りない、という方は民間の終身年金保険を加える、という手もあります。

(仕組み上(利益を出さないと商売として成立しない)、公的年金よりは割高になる可能性が高いため、あくまで補助程度にとどめておいた方が良さそうです)

可能であれば、iDeCoで(S&P500連動ファンドなどで)運用した後に終身年金に切り替える、という方法が効率が良いと思います。

-

-

iDeCoを終身年金で受け取る方法~死ぬまで受け取れる~

続きを見る

こうすれば、公的年金の補助としては十分でしょうし(公的年金が少ない個人事業主はその分、iDeCoの限度額も高いため)、合わせれば(個人差はありますが)おおむね単身で月20万円(夫婦で月30万円)に近い収入は確保できそうです。

ですので、公的年金の繰下げ受給を基準とすれば現在は75歳が最大(基本は65歳)なのですが、これまでの流れや社会情勢(少子高齢化)を考えると、

今30代・40代の人が年金受給するころには年金の受給開始年齢が70歳に(それに合わせて繰下げ受給が最大80歳に)引き上げられている、と考えていた方が良さそうです。

その代わり、年金受給額自体は今とそれほど変わらない、という感じになりそうだね

年齢ごとのFIRE達成可能ライン

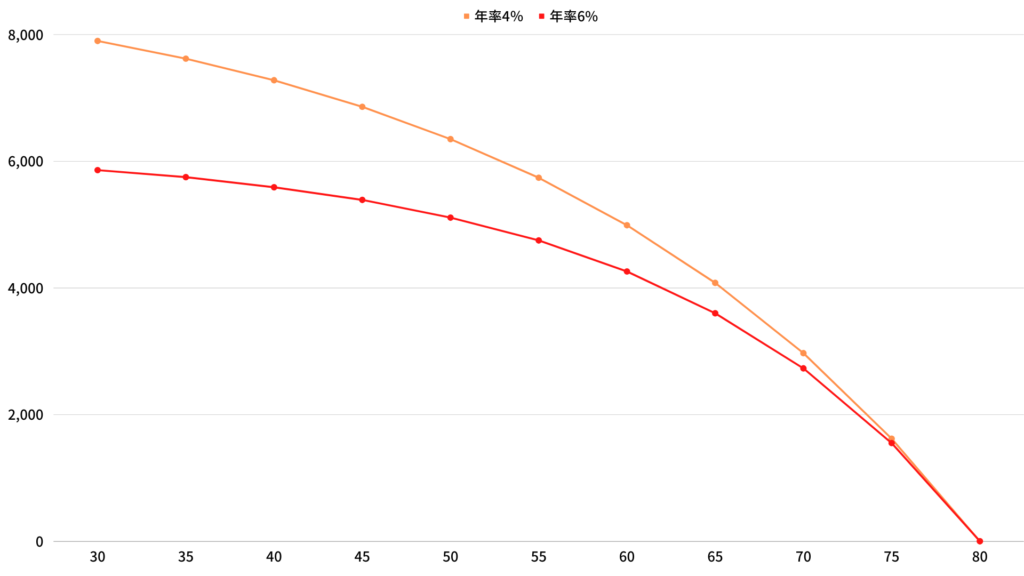

これを基準に考えると、(iDeCo以外の)資産は80歳に枯渇しても良い、ということになります。

ですので、80歳を0円として、80歳までの期間が長ければ長いほど必要な資産が増える、というようなイメージです。

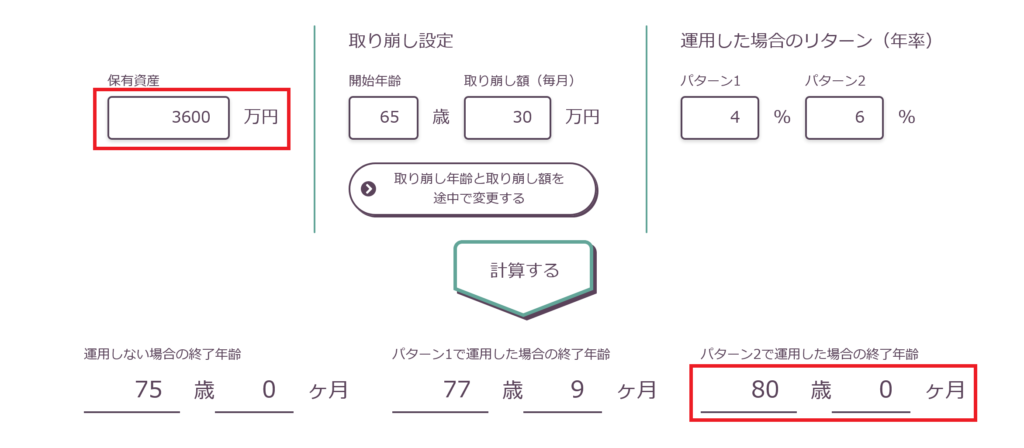

実際は、(効率を最大化するなら)運用しながら取り崩すことになりますから、野村アセットマネジメントさんの取り崩しシミュレーションを使います。

(ここでは、取り崩し額(FIRE後の必要額)を毎月30万円とします)

こちらで、赤枠で示した箇所の保有資産を少しずつ増やしながら計算して、終了年齢がギリギリ80歳0ヶ月以上になるラインを探します。

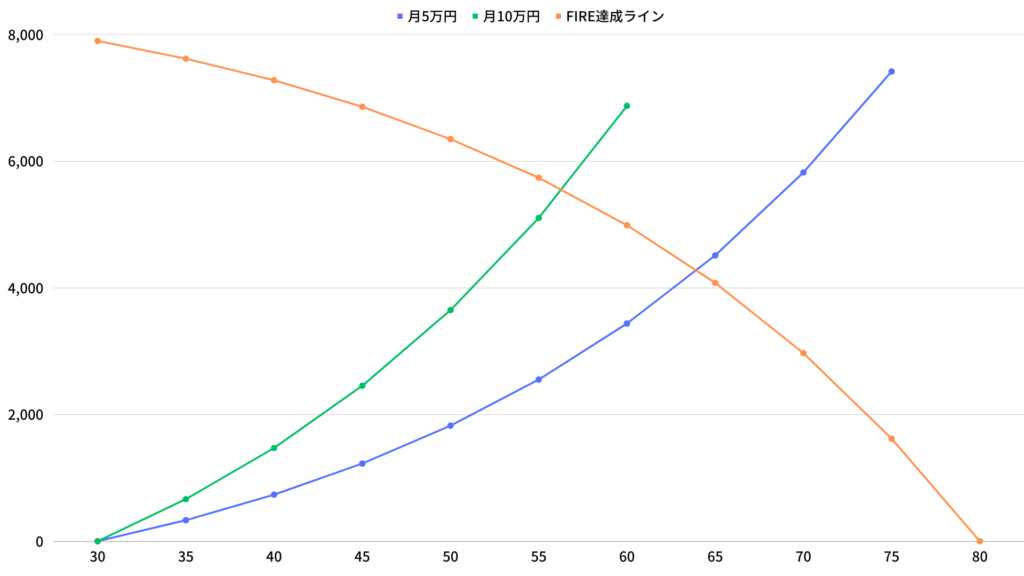

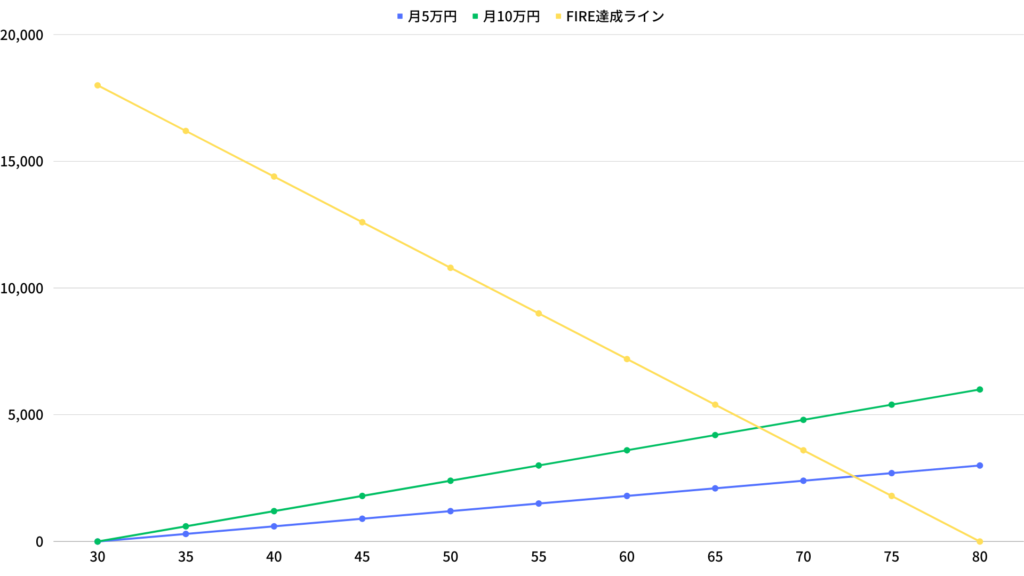

これを、開始年齢を5歳ずつ引き下げながら(75歳・70歳・65歳…)、必要な保有資産額を取得してグラフ化するとこのようになります。

その結果、イメージ通り、年齢が高ければ高いほど必要な金額は下がる、という形になりました。

当然ですが、運用利回り(年率)が高ければそれだけ必要額も減りますし、年齢が下がった時の上振れも少なくなります。

いずれにしても、4%ルール(9,000万円)よりは少なくて済みそうね

積み立てとクロスさせる

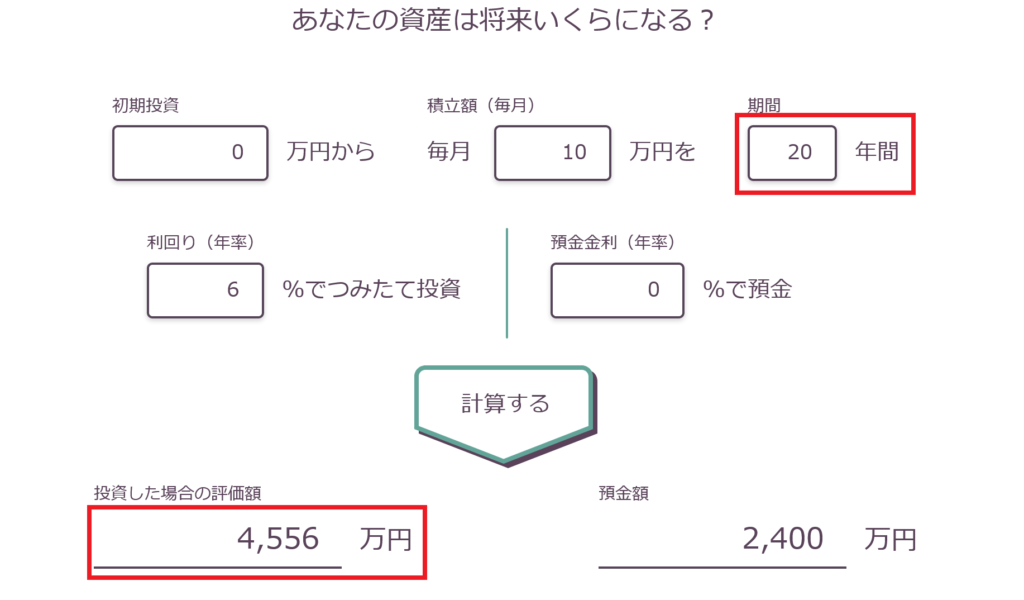

では、FIRE達成までに、どの程度の期間が必要なのかを見るため、先ほどのグラフに、積み立て結果を追加してみます。

ここでは同じく野村アセットマネジメントさんのつみたてシミュレーションを使用します(お馴染みの金融庁の資産運用シミュレーションは積み立て期間が30年までしか設定できないため)。

今度は、期間を5年ずつ伸ばして、投資した場合の評価額をチェックします。

(ここでは、30歳・資産ゼロから投資をスタート、とします)

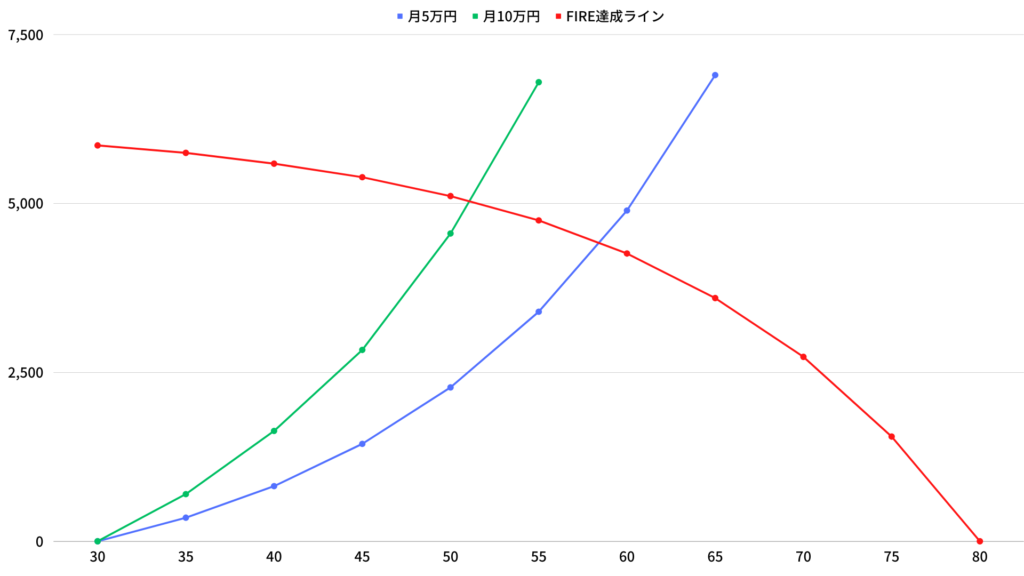

利回り(年率)6%と4%で、それぞれ月5万円ずつ・月10万円ずつ積み立てた結果を、先ほどのグラフ(年率6%・4%)と重ねると、このようになります。

この、線がクロスする位置こそが、FIREが可能な年齢ということになります。

この例だと、年率6%では月10万円なら51歳、月5万円なら58歳、年率4%では月10万円なら56歳、月5万円なら64歳、でそれぞれFIREが可能です(もちろんそれ以降にFIREしても良いですが)。

ここでは税金は含めていませんが、新NISAであれば簿価で1,800万円(夫婦で3,600万円)まで投資出来るため、ほとんど(月10万円で15年(夫婦で30年)まで)が非課税枠内での運用が可能です。

ちなみに、40歳から投資をスタートした場合、先ほどの30歳の例(年率6%で月10万円なら51歳)では21年(51歳 - 30歳)ですが、FIRE達成ラインが下がる分、21年(61歳)よりはもう少し早くFIREが可能です。

また、FIRE後の取り崩し額をもう少し増やしたい、という場合はその分、積み立て額を増やせば結果は同じ(取り崩し30万円:積み立て10万円 = 取り崩し45万円:積み立て15万円)になります。

この場合は、新NISAに収まりきらないから、一部、特定口座で運用する(税金がかかる)分、少し多く見積もっておいた方が良さそうだね

やっぱりすごい複利の力

こう見ると、ざっくり生活費の1/3(生活費:投資額 = 3:1 なので実質、収入の1/4)を投資に回せれば、FIREは現実的(年齢にもよりますが、資産ゼロからでも20~25年後くらいには達成可能)ということになります。

子供が巣立って食費も減り、住宅ローンを完済したり、賃貸でも2人暮らし用の住居(駅近でなくても可)への引っ越しなどで、老後の支出は今よりは少ないでしょうから、実際はもう少し早く達成できそうです。

しかし、これが貯金だとそうはいきません。

先ほどと同様に、FIRE後~80歳まで月30万円の資金を用意するのに、30歳から月10万円ずつ積み立てても、FIRE出来るのは何と68歳(月5万円なら73歳)にまで上がってしまいます。

銀行預金(または郵便貯金)の金利が高かった時代ならともかく、ほぼゼロに近い現在、これをやるのは茨の道と言わざるを得ません。

貯蓄するかどうか自体には賛否両論ありますが(老後の100万円より、若い時の100万円の方が価値がある、という考えもありますが)、

-

-

複利にもリスクがある!?~過信は禁物~

続きを見る

貯蓄するのであればもはや投資一択と言ってもいいかも知れません。

長期であればあるほどリスクも減るから、投資しない手はないわね

それでは皆様、よきフィットネスライフを〜🏃♀️