こんにちは〜🌤️おりおりです🙋♀️

退職所得控除の見直し

先日、政府の会議(新しい資本主義実現会議(第19回))にて、私たちの生活に大きく関わる事項について話し合われました。

それは、退職金への課税制度の見直し(増税?)です。

正式決定されるのはもう少し先になるかと思いますが、これが実現すると、会社の退職金はもちろん、(退職所得控除を活用して節税するはずだった)iDeCoへの課税額も増えることになります。

じゃあiDeCoはやらない方がいいのでは?ということになりそうですが、結論から申しますと、確かに退職所得控除が縮小するとiDeCoのメリットも減りますが、それでもなおiDeCoは良制度(NISAより優先してもいいくらい)だと思います。

これは、(まず無いとは思いますが)万が一、退職所得控除自体が廃止になったとしても、です。

まず、この議題の経緯なのですが、現在の退職金への課税制度が時代にそぐわないものになっていることが要因です。

上記の会議資料内にもこう記載されています。

退職所得課税制度等の見直し

退職所得課税については、勤続20年を境に、勤続1年あたりの控除額が40万円から70万円に増額されるところ、これが自らの選択による労働移動の円滑化を阻害しているとの指摘がある。制度変更に伴う影響に留意しつつ、本税制の見直しを行う。

新しい資本主義のグランドデザイン及び実行計画2023改訂版案

というのも、現在の退職所得控除は、このように勤続年数に応じて増えるようになっているのですが、20年以下の場合は1年につき40万円、20年超の場合は1年につき70万円、といびつな増え方をするようになっています。

| 勤続年数(=A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × A (80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (A - 20年) |

つまり、転職するよりも、同じ会社で定年まで勤め上げる方が有利、ということになってしまいます。

例えば、22歳(大卒)で就職して、42歳で転職し、65歳で定年となった場合は、1つ目の会社では800万円(40万円 × 20年)、2つ目の会社では1,010万円(800万円 + 70万円 × (23年 - 20年))、合計で1,810万円の控除を受けることが出来ますが、

転職しなかった(22歳(大卒)で就職して、65歳で定年となった)場合は、これが2,410万円(800万円 + 70万円 × (43年 - 20年))になり、600万円も差が付いてしまいます。

これだと、転職しない方がいい、ってことになってしまうわね

なぜ増税になるのか

これでは、ITやAIなど、成長産業への転換を促して経済を底上げしたい(税収を増やしたい)政府としても、足を引っ張る(斜陽産業にとどまっていた方がいい、という判断材料になりかねない)ことになってしまいます。

ですので、勤続年数に関わらず1年あたりの控除額は一定にするのが公平で、(今が40万円と70万円なので)間を取って55万円、少なくとも50万円にするのが妥当でしょうが、現実問題として難しいと思われます。

最近でも、防衛費増額や異次元の少子化対策などで、必要なお金が増えていますが、そうでなくても高齢化で税収は減り、負担は増え続ける一方です。

また、増税はすればするほど反発も増えるでしょうから、改正の機会があればそれに乗じて上げておきたいはずです。

さらに、これほど退職金への課税制度が優遇されている国も珍しいため、(他の国と足並みを揃える、という名目で)他の税金よりも増税しやすい、という面もあるでしょう。

というのも、退職金には退職所得控除が適用される、という他にも、控除後の1/2が所得として計算される((収入金額-退職所得控除額) × 1 / 2、に税率を掛けたものが税金) 、という大きなメリットがあるのです。

ですので、給料が高い会社役員などには、わざと給料を低く抑えて会社に貯めこみ、退職時に大きく受け取ることで、税金を安くする節税スキームもあるそうです。

(いわゆる天下りも、このメリットを享受するため、という一面もあったかも知れません)

結果的に金持ち優遇になってしまっているんだね

iDeCoへの影響

では、この退職金への課税制度の見直し(増税)によって、iDeCoにどのような影響が出るか見てみましょう。

iDeCoは原則、60歳以降にしか受け取れませんが、受け取り方として「一時金(一括)」・「年金(分割)」・両方の組み合わせ、の3パターンから選ぶことができます。

-

-

一時金 vs 年金~iDeCo受け取り、どちらがお得か徹底比較~

続きを見る

このうち、一時金(もしくは両方の場合の一時金の部分)が退職所得控除が適用される対象となります。

(会社の退職金がある場合は合算して(例外あり)適用されます)

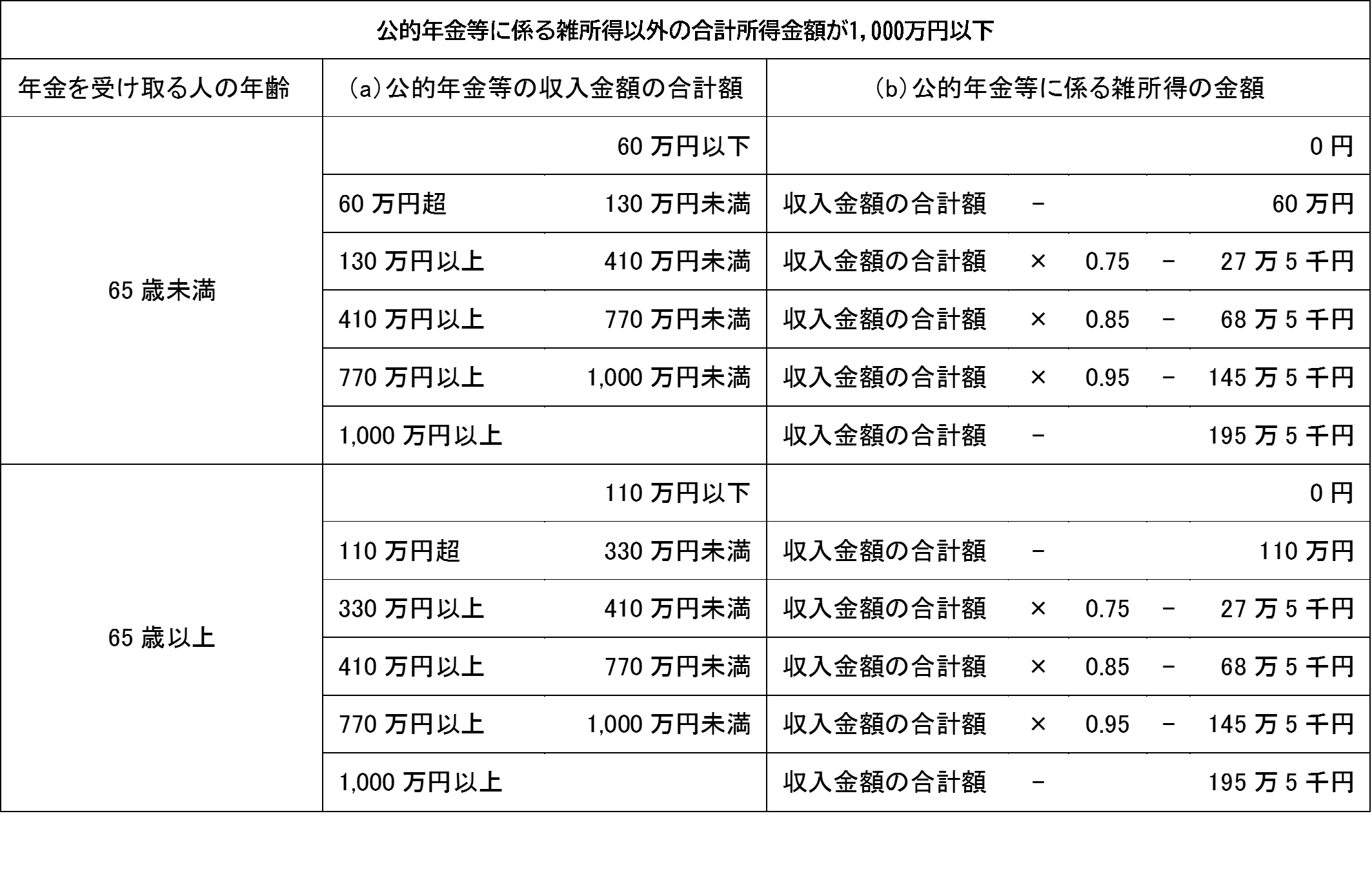

これに対して、年金の場合にも控除がある(公的年金等控除が適用される)のですが、

公的年金と合算して適用になる上に、実質、控除額が65歳未満で年間60万円、65歳以上で年間110万円しか無く(退職所得と違って控除を超えた分が1/2にはならない)、

会社員や公務員の(厚生年金がある)場合、ほぼそれだけで控除枠を使ってしまうため、iDeCoの分はほぼ全てが課税対象(iDeCoがあろうが無かろうが控除額は同じ)、ということになってしまいます。

ですので、控除を生かすなら現状、一時金で受け取るしかなく、退職所得控除の改正の影響をモロに受けることになります。

幸い、iDeCoを30年も40年も継続する人はそれほど多くない(というか20代は(特に30年以上拘束されるiDeCoには)投資しない方が良い(自己投資した方が良い)、という意見も)でしょうから、仮に一律で1年あたり40万円になってもさほど影響は無いですし、

そもそも会社員の場合は最大でも掛金上限額は月2.3万円(年27.6万円)のため、拠出分は全て収まります(運用後に40万円以上に増えた場合は、その部分は課税対象になりますが、60歳に近い年齢の年は枠が余るため、トータルではみ出す可能性は低いでしょう)。

とは言え、もっと抜本的な改正(控除自体が無くなるなど)があった場合はこの限りではありません。

控除のお陰でiDeCoを受け取る時の税金はほとんど掛からなかったのが、掛かるようになってしまうのね

それでもiDeCoが有利な理由

iDeCoは拠出時に掛金が非課税になる代わりに、受け取り時に課税されるのですが、その課税も控除のお陰である程度は軽減できるため、(運用益が非課税になるだけのNISAよりも)お得、というのが一般的な認識でしょう。

しかし、それだけではありません。

所得税は所得が上がれば上がるほど税率が上がる仕組み(超過累進課税)ですので、例え(受け取り時の)控除が全くなかったとしても、引退後(所得が少ない時期)の課税額よりも現役時代(所得が多い時期)の節税額の方が多くなります。

また、単純に税金の支払いを後ろ倒しに出来る事自体にも意味があります。

その分、運用に回せる額が増える(増やした後に元本だけ返す、が出来る)からです。

そういう意味でも、(万が一、退職所得控除が無くなったとしても)所得を「ならす」ことができる年金受け取りにすれば良いですし、(その中でも)終身年金商品に切り替えるという手もあります。

-

-

iDeCoを終身年金で受け取る方法~死ぬまで受け取れる~

続きを見る

これは、(控除を受けながら)長期間にわたって払い込めばその間の運用は保険会社任せ(低利回り・高手数料)になり、

(自分で運用した後に)一括で払い込めば節税メリットがほぼ無くなる(受け取り時に課税されるだけになる)個人年金保険の、ある意味、「良いとこ取り」が出来る方法です。

このように、退職所得控除以外でも様々なメリットがあるiDeCoですから、(特に拘束期間が短い40代・50代の人は)使わない手は無いかと思います。

新NISAと違って、iDeCoは始めた時期で生涯投資枠が決まるから、早く始めた方が良いね

それでは皆様、よきフィットネスライフを〜🏃♀️