こんにちは〜🌤️おりおりです🙋♀️

2銘柄除外・2銘柄新規採用

先日、あのFANG+から銘柄入れ替えのお知らせがありました。

これにより、テスラとスノーフレークが除外されて、クラウドストライクとサービスナウが新規採用されました。

上場来でマイナスリターンになっているスノーフレークはともかく、最近は上がったり下がったりを繰り返してはいるものの、数年前と比べればすごいリターンを維持しているテスラが除外されたのは意外に感じた人も多いと思います。

この除外・新規採用になった計4銘柄の値動きはこの通りです。

また、こうなった経緯については、こちらのファンドレターに詳しく記載されています。

(ちなみに、俗に言うFANG+は投資信託(iFreeNEXT FANG+インデックス)の事ですが、インデックスファンドですので、銘柄入れ替えはFANG+指数の話(ファンドはそれに連動して保有銘柄を売却・買付しているだけ)です)

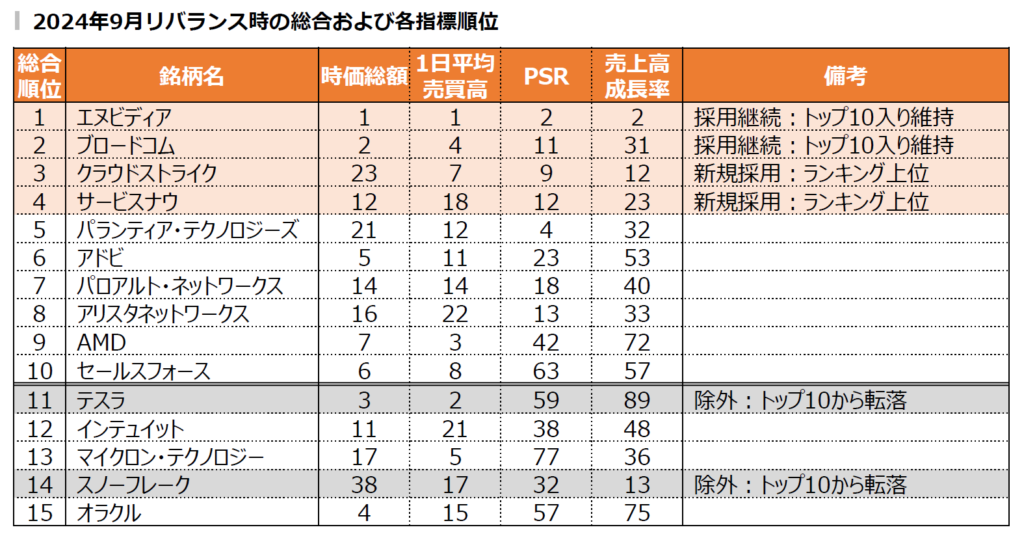

FAANMG を除くランキング上位銘柄

2024年9月の定期リバランスにおいて、テスラとスノーフレークが指数構成銘柄から除外されました。両銘柄とも総合順位を計算する際に用いる4つの指標のいずれかが相対的に低下し、総合順位10位以内を維持できなかったため除外となりました。前回のリバランス時に比べて、テスラは直近12カ月の売上高成長率が鈍化(59位 → 89位)したこと、スノーフレークは時価総額の減少(29位 → 38位)と直近12カ月のPSR(株価売上高倍率)が低下(14 位 → 32位)したことが主な要因と考えられます。

FANG+指数銘柄入替えのお知らせ | 大和アセットマネジメント株式会社

ここで言う、FAANMGとは Facebook(現:Meta Platforms)・Apple・Amazon・Netflix・Microsoft・Google の6銘柄を指し、FANG+ではこの6銘柄は原則固定で、残りの4銘柄については年4回(3月・6月・9月・12月)、見直しが行われています。

これからは、エヌビディア・ブロードコムとこの2つになるのね

採用基準について

しかし、この基準も過去(2022年12月)に変更が行われており、今の「FAANMG + 4銘柄」の構成になったのも、その時からです。

銘柄選定⽅法(新)

■ 原則として「FAANMG」6銘柄を組み⼊れる

■ 銘柄数:10銘柄

■「FAANMG」以外の4銘柄は、

・時価総額(35%)

・1⽇平均売買⾼(35%)

・直近12カ⽉株価売上⾼倍率(15%)

・直近12カ⽉売上⾼成⻑率(15%)の4指標を括弧内の⽐率で加重平均してランキング化し、その上位4銘柄を指数構成銘柄とする

■「FAANMG」以外の4銘柄は次の⼊れ替えタイミングで上位10位以内のランクであれば⼊れ替え対象とならない

指数算出⽅法変更のお知らせ | 大和アセットマネジメント株式会社

とは言え、大きく変わったのは、それまで入っていなかったマイクロソフトが固定になったのと、「⽶国をリスク所在国とする」という条件が加わったことにより、

それまで入っていた「アリババ」と「バイドゥ」(中国の大手企業)が除外されたくらいで、方針としてはそれほど変わっていないと思います。

それでいて、ファンドの設定日でも2018年1月31日(指数の算出開始日は2017年9月26日)と比較的長い運用期間(eMAXIS Slim 米国株式(S&P500)でも2018年7月3日)ですから、NISAのつみたて投資枠の対象になっているのも納得です。

蛇足ですが、実はデリバティブ取引による運用(レバレッジファンドなど)でもない限り、運用期間が5年以上あればアクティブファンドでもつみたて投資枠対象になります。

ちなみに、FANG+(NYSE FANG+)指数は2014年9月19日を基準日(その時点の指数値を1000)としていますが、算出開始日までの間(2014~2017年)はバックテスト(過去データに当てはめて、もし同じ基準で計算したらこうなっていた、という試算)によるものです。

eMAXIS Slim の S&P500 よりも歴史が長いなんて意外ね

バックテストにはあまり意味が無い

では、今回の銘柄入れ替えは正しかった(入れ替え後の10銘柄で良い)のかについても、この10銘柄でバックテストをすれば分かるのでは、と思われるかも知れませんが、この答えはノーです。

今だからこそ、クラウドストライクとサービスナウが良いとなっていますが、1年前や2年前にその判断を下すのは困難でしょう(その時に良いと思われるものを選ぶしかありません)。

3年前にエヌビディアに投資していれば、10年前にアップルに投資していれば、は今だから言える話で、その時点でこんな伸びになるのを想像できた人は少ないと思います。

少し前に話題になった「S&P495」理論(S&P500からトップ5(GAFAM)を除いたS&P495は日本のTOPIXとほとんどパフォーマンスが変わらない)も、そんな前からこの5銘柄が何か分かっていれば苦労しない、という話です。

ですから、S&P495にほとんど意味が無いからGAFAMのみに投資をするのが正解、とはなりません(それはGAFAMではなく「未来」のトップ5(分かるはずもありませんが)です)。

とは言え、これまで成績が良かったものに投資をしたくなるのも人の性ですから、「一生一緒にエヌビディア」なんて言葉が出て来るくらい流行るのも仕方がありません。

市場全体が好調な時は特にこういうハイテク企業が伸びる、っていう傾向もあるね

FANG+には先見の明がある!?

しかし、それを考えても、FANG+の銘柄選定には(少なくとも過去を見る限り)先見の明がある、と言っても良いかと思います。

それは、10銘柄しか無いにも関わらず指数の算出開始当初(2017年)から、エヌビディアとテスラを組み入れていたからです。

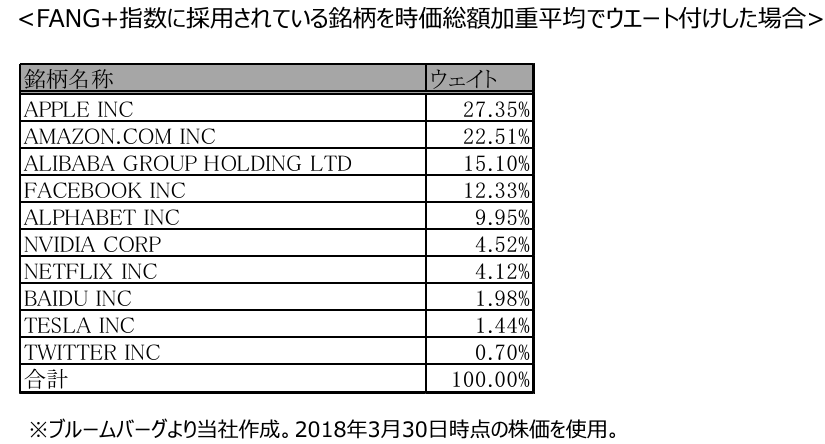

こちらを見ると分かる通り、エヌビディアは89位、テスラに至っては上記100位圏外です。

しかも、等ウエイト(10銘柄が10%ずつ)ですから、本来(時価総額加重平均)なら上記のようにほんの僅かな比率(2018年3月末時点ですらエヌビディアが4.52%、テスラが1.44%)だった所、これらの伸びを最大限享受できました。

失敗(アリババやバイドゥ)もありましたが、仮にこれらがどんなに落ちたとしても、エヌビディアやテスラのような大当たり(10倍以上)を1つでも引けば帳消しにして余りある結果になります。

これこそが、FANG+の高パフォーマンスの源、と言っても過言ではないでしょう。

(過去にもFANG+を取り上げていますので、興味がある方はこちらもどうぞ)

もちろん、過去は未来を保障しないので、(今回のテスラ・スノーフレーク除外、クラウドストライク・サービスナウ追加も含めて)この先は吉と出るか凶と出るかは分かりませんが、

個別株は読めない、しかしFANG+の銘柄選定(と等ウエイト)には期待が持てる、という人にとっては有力な投資先になると思います。

有名で(純資産総額が多くて)かつ運用期間が長いのも安心材料だね

それでは皆様、よきフィットネスライフを〜🏃♀️