こんにちは〜🌤️おりおりです🙋♀️

2,000万円では老後の備えは不十分!?

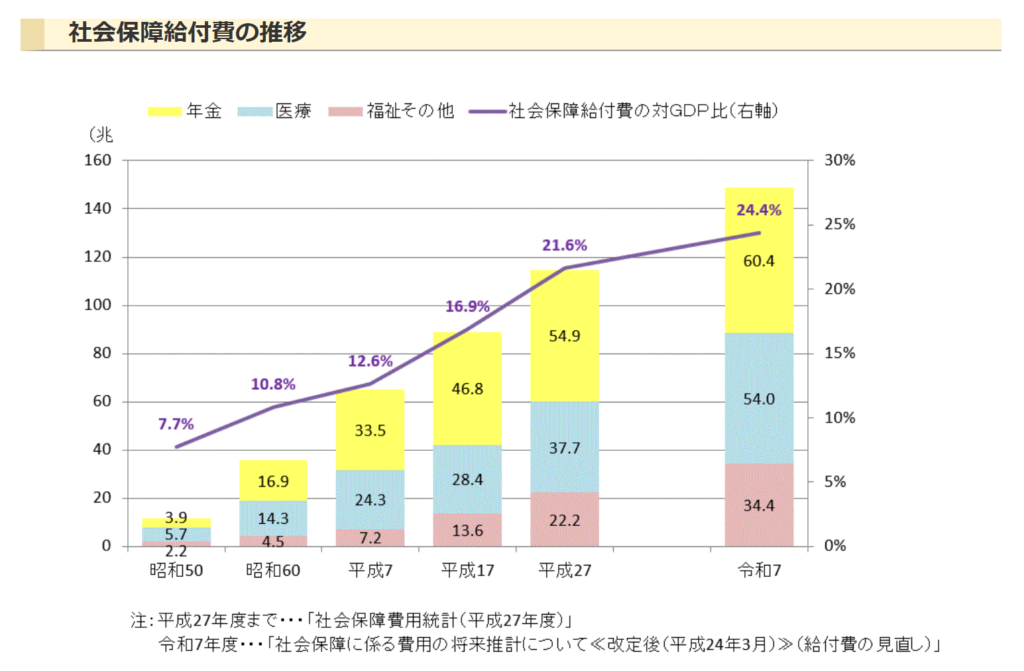

少子高齢化が進み、年金や医療、介護などを始めとした社会保障関係費が膨らむ中、財源の確保は(労働人口の減少で)厳しくなる一方です。

現役世代の(税金や社会保険料などの)負担は増え続け、現在でも五公五民と揶揄されるように50%近くに達する勢いですが、これも近い将来、限界が来るでしょう。

そこで目を付けられるのは、所得は少ないが困窮はしていない(資産は多い)層でしょう。

その資産は税引後のお金を貯蓄したもの(運用益も別で課税されている)ですから、資産課税となると二重課税(違憲)になるという問題もあるため簡単ではないと思いますが、

(相続税は、自分が稼いだお金ではない=二重課税ではない、という言い訳が立ちますが)

社会保険料(の計算に資産額を含める)という形であれば十分に実現可能でしょう。

これでも二重負担感は拭えませんが、所得のほとんどが徴収されるような状態よりはマシという事で、背に腹は代えられないというのが実情です。

実際、そういった金融資産を考慮する案は幾度となく議論されています。

-

-

金融資産を考慮に入れた負担へ~NISA課税の正体!?~

続きを見る

ここで、心配になるのが(老後2,000万円問題とは言うけど、負担が増える事を考えると)2,000万円では足りないのでは?という事です。

確かに、想定よりも支出が増えるとなると足りなくなりそうね

NISAで蓄える

そこで現状、一番良いのはNISA制度を活用する事でしょう。

先日(令和5年11月1日)、開催された財政制度分科会の資料にも「NISAなどの非課税所得(NISA口座で管理される金融資産は1,800万円(簿価残高)まで非課税)は、保険料においても賦課対象としないことを前提とする必要がある。」と記載されているとおり、

(非課税制度なので資産課税の対象外になるのは当然ですが)もし仮に金融資産も保険料の計算対象となった場合でも、NISAは(今のところは)対象にならない可能性が高いです。

また、インフレによって老後2,000万円問題が、3,000万円問題や4,000万円問題になった場合でも、株式などであれば基本的にお金の価値が下がると相対的に価値は上がる(インフレに合わせて価格が上がる)はずなので安心です。

ただし、最大でも年間360万円ずつしか入金(買付)が出来ず、法改正(保険料の金融資産考慮)が発表された後では間に合わない可能性がありますし、インフレで枠(1,800万円)自体の価値が目減りするという意味でも、NISAへの積み立ては早い方が良いでしょう。

とは言え、(投資に理解があれば)貯金のまま寝かしている人は少ないでしょうが、問題は特定口座(特に含み益が多い場合)を利確してでもNISAに移すべきかどうかで、これは悩ましい所です。

-

-

投資信託の買い替えはNG!?~低コストファンドへ・S&P500から全世界へ~

続きを見る

法改正によって特定口座の資産が保険料の計算に含まれる可能性まで考えるのであれば、多少損になっても新規入金に加えて特定口座からの移行も行って、NISAを早く埋める事を優先してもいいのかも知れません。

NISAと特定口座の差が今以上に広がる可能性がある、というわけだね

NISA+iDeCoで盤石に

そして、もう一つ有効な制度としてはやはりiDeCoでしょう。

先ほどの文言でも、NISA「など」の非課税所得、とあるように意図から考えると、おそらくiDeCoも保険料の計算の対象とならない可能性が高そうです。

そもそも、iDeCoは年金制度ですので、自己破産しても差し押さえの対象にならないように「年金の受給権」のような概念で、そもそも資産ですらない、という扱いでNISA以上に安全かも知れません。

しかし、受け取った後は現金(資産)なので、これをどうするかという問題はあります。

一番考えられるのは、NISAから先に使って、空いた枠にiDeCoで受け取ったお金を入れる(受け取ったお金で買い付ける)、という方法でしょう。

幸い、2022年4月にiDeCoの一時金受け取りが、60歳~70歳 から 60歳~75歳 に拡大され、iDeCoのまま(運用しながら)保有できる期間が伸びました。

(今後も公的年金の受給開始年齢が後ろ倒しになれば、それに合わせて延長されそうです)

ちなみにiDeCoの年金受け取りは、所得にカウントされて一時金受け取りと違って税金だけでなく国民健康保険料・介護保険料まで上がるため、あまりおススメできません。

(60歳以降で公的年金を受け取っていない期間、空いている公的年金等控除の枠を使うという方法はありますが、損得で考えた場合、公的年金は繰上げ受給が推奨です)

-

-

年金の「繰上げ」vs「繰下げ」~運用も含めた本当の損益分岐点~

続きを見る

ただし、NISAには年間360万円ずつまでしか移動できないため、一時金で大きな金額を受け取ると、移動中は(保険料算出対象の)資産としてカウントされてしまいます。

どうしても避けたい場合は、そのお金を資本金として法人(資産運用会社)を設立し、取り崩しのような感じで、運用しながら「運用益+元本の一部」を原資に(赤字で)役員報酬を出せば理論上は行けそうですが、手間やコストが見合っているかどうかは微妙です。

ちなみに、民間の個人年金保険は(自分で運用するのに比べて)運用利率がかなり低い上に、解約返戻金があるため、そもそも(受け取り開始前から)資産としてカウントされてしまう可能性が高いと思われます。

(iDeCoの受け取り方法としてはアリかも知れません)

-

-

iDeCoを終身年金で受け取る方法~死ぬまで受け取れる~

続きを見る

新NISA(1,800万円)に加えてiDeCoもあるとかなり安心ね

iDeCoは満額が推奨!?

このiDeCoですが、(NISA以上に)出来るだけ早く始めるのが良いかと思います。

その理由は、NISAの生涯投資枠は1,800万円で固定ですが、iDeCoは拠出年数(月数)に応じて比例になるからです。

例えば、NISAに月7.5万円を20年間積み立てると1,800万円になり、その後にiDeCoを始めても10年で 2.3万円 × 12ヶ月 × 10年 = 276万円 にしかなりませんが、

初めからNISAに5.2万円+iDeCoに2.3万円(合計7.5万円)としておけば、30年後にはNISAは1,800万円埋まりつつ、iDeCoも 828万円 になります。

しかも、(資金拘束を抜きに)単純にNISAとiDeCoの損得(節税効果)を比較した場合、iDeCoの方が有利になる場合がほとんどですから、

-

-

NISA vs iDeCo(増税後)~パターン別に徹底比較~

続きを見る

投資可能額がiDeCoの拠出限度額とあまり変わらない場合を除いて(月5万円以上積み立てられる場合などは)、iDeCoを限度額までやって、残りをNISA、という形が良いかと思います。

一般NISA開始(2014年)から数えても10年足らずの制度で、つみたてNISAなんて非課税枠が最大800万(40万円 × 20年)と言われながら240万円(6年)で終了した事を考えると、

2001年から開始し、20年以上の歴史があるiDeCoの方が安定感があるとも言えます。

瞬発力のNISA、安定のiDeCo、この2つの制度を最大限活用しつつ、受け取り時はその時の最善な方法(現時点で考えられるのは、NISAから使いつつiDeCoからNISAに移動、場合によっては法人も活用)を模索しながらやると良いかと思います。

保険料の金融資産考慮が来ない可能性もあるけど、それならラッキーとして、もし来た場合に損をしないように出来ることはやっておきたいね

それでは皆様、よきフィットネスライフを〜🏃♀️