こんにちは〜🌤️おりおりです🙋♀️

運用開始から5年が経過

突然ですが、信託報酬が0%の投資信託があるのはご存知でしょうか。

もちろん、購入時手数料や信託財産留保額(解約時手数料)もありません。

しかも、アクティブファンドで基準価額に手数料を織り込んでいるパターンではなく、れっきとしたインデックスファンドです。

その名も「野村スリーゼロ先進国株式投信」。

(星の数ほどあると言われる投資信託の中でも、信託報酬が0%なのはこれしかありません)

-

-

野村スリーゼロ先進国株式投信 | 商品・サービス | 野村アセットマネジメント

www.nomura-am.co.jp

野村と言えば、「はじめてのNISA」シリーズで新NISA開始に合わせて、オルカンやS&P500の最安値競争に参戦してきたのが記憶に新しいですが、こちらの設定日は2020年3月16日と結構前からあり、ちょうど先日5年が経過したところです。

ベンチマークは「MSCIコクサイ・インデックス(配当込み、円換算ベース)」で eMAXIS Slim 先進国株式インデックス や ニッセイ外国株式インデックスファンド など、多くの先進国株式で採用されているものです。

こちらの大きな特徴は、「日本を除く」先進国となっている点です。

(これに対して、「MSCIワールド・インデックス」が日本を含む先進国です)

海外株式のインデックスファンドが出だした頃は、その購買層はすでに日本株を持っている人が多く、そうでなくても日本で生活している(円を持っている)時点でポートフォリオが日本に偏っている(だから投資するなら海外のみ)、という考え方が主流だったようです。

企業型DCだと今でも海外株式はこの指数に連動するものが多いね

eMAXIS Slim よりも優秀!?

運用開始してから5年、ということで十分にデータも出揃っていますので、見てみましょう。

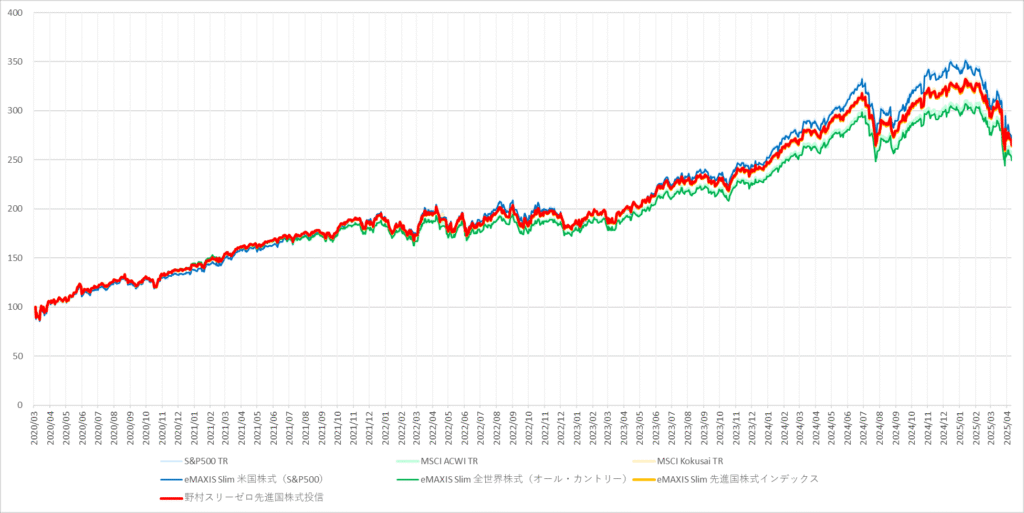

まずは野村スリーゼロ先進国株式投信の設定日(2020年3月16日)を100として、現在(2025年4月22日時点)までの各ファンドと指数(トータルリターン、円換算)(ファンドのタイムラグを考慮して1日前のものを取得)を比較したものです。

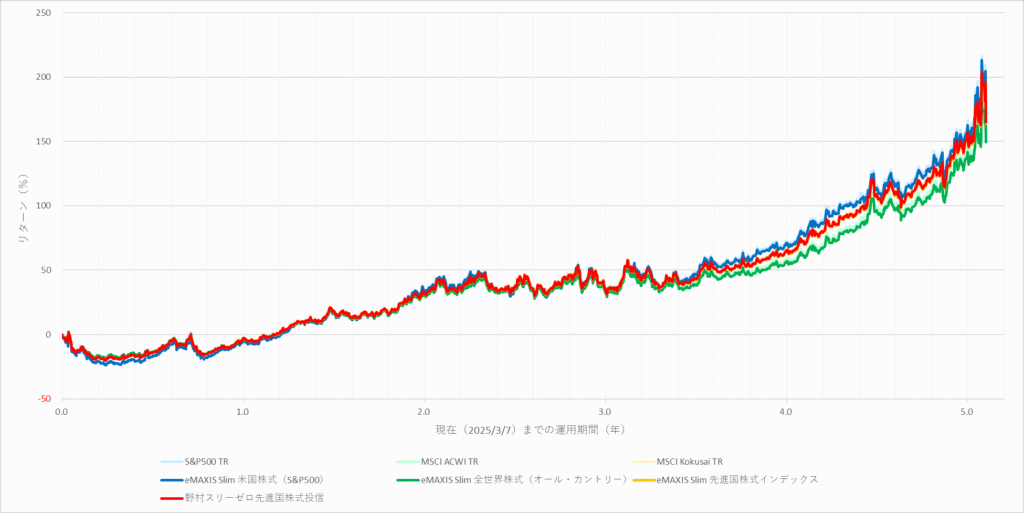

そして現在までの期間(日数)を横軸、リターン(%)を縦軸としたリターングラフがこちらです。

どちらも、MSCIコクサイ・インデックス自体がS&P500とオルカン(MSCI ACWI)のちょうど中間くらいになっています。

また表にすると、指数との乖離も eMAXIS Slim のS&P500やオルカンと比べても遜色ないことが分かります。

| 年数 | eMAXIS Slim 米国株式 (S&P500) | eMAXIS Slim 全世界株式(オー ル・カントリー) | eMAXIS Slim 先進国株式 インデックス | 野村スリーゼロ 先進国株式投信 |

|---|---|---|---|---|

| 0.5 | -17.17(-0.04) | -13.54(0.00) | -14.25(-0.09) | -14.20(-0.04) |

| 1 | -4.40(-0.28) | -2.58(-0.45) | -2.77(-0.40) | -2.67(-0.31) |

| 2 | 34.29(-0.64) | 30.26(-1.06) | 31.61(-1.03) | 31.87(-0.77) |

| 3 | 37.23(-1.33) | 34.49(-1.72) | 36.46(-1.71) | 36.78(-1.40) |

| 5 | 162.31(-3.80) | 141.54(-4.87) | 155.85(-4.70) | 157.09(-3.46) |

何なら、どの期間でも eMAXIS Slim 先進国株式インデックスよりも高リターンとなっており、(こちらも0.09889%と、十分安いのですが)信託報酬の差がそのまま表れています。

リターンがマイナスの時にも信託報酬は掛かるから、それが少なければマイナスも小さくなるのね

唯一にして最大の欠点

このように、スペック上でも実際の運用成績上でも、穴がない野村スリーゼロ先進国株式投信なのですが、唯一の欠点があります。

それは、野村證券のNISA口座でしか買えないというものです。

せめて特定口座でも買えるのなら、すでに他の証券会社で投資をしている人でもこの投資信託を買うためだけに口座を開設する価値はあると思いますが(投資者保護基金を考えても、証券会社の分散自体は有効なので)、

移管も出来ないNISA口座を野村証券で開設するのは気が引ける、という人も多いと思います。

(昨年・今年と他の金融機関のNISAで投資をしていても、翌年購入分から変更は可能ですが)

やはり、他の商品のラインナップや、出口の定期売却サービス(野村證券には無いようです)などを考えるとSBI証券や楽天証券などの大手ネット証券にしておいた方が無難だと思います。

また、懸念点で言うと、信託報酬が0%なのは2030年までというのもあるのですが、それ以降も0.11%以内であることが明言されているため大丈夫でしょう。

(信託財産留保額について記載はありませんが、さすがに後出しでの設定は無いと思います)

2020年3月16日から2030年12月31日までの信託報酬率は0%とします。

野村スリーゼロ先進国株式投信 交付目論見書

※2031年1月1日以降の信託報酬率は年0.11%(税抜年0.10%)以内の率とするものとします。

また、運用期間も十分で純資産総額もすでに300億円を上回っているため、繰上償還(あらかじめ決まっていた信託期間(無期限)が終了する前に投資信託の運用が終了すること)の心配も無さそうです。

そういう意味では、ぽっと出のファンドよりも安心ね

上手く組み込むには

以上から、おそらくこの野村スリーゼロ先進国株式投信に裏(どこかに隠れコスト等がある)は無く、採算度外視(単体では赤字)の、いわゆる「ドアノック商品」(他の、儲けが大きい商品を売るための商品)ではないかと思います。

実際、野村證券には「店舗で口座を作ると、セミナーの勧誘を頻繫に受ける」といったような口コミもあります。

しかし、最近ではネットだけでも完結できるようにもなっており、(他の商品は買わないと)割り切れるのであれば問題ないように見えます。

もし買うのであれば(これに限らずMSCIコクサイ・インデックス(日本を除く先進国)に連動する商品は)、TOPIXなどの日本株インデックスと組み合わせるのもアリだと思います。

(蛇足ですが、eMAXIS Slim 先進国株式(含む日本)も最近登場しました)

-

-

eMAXIS Slimに新商品が登場~先進国株式(含む日本)<オール先進国>~

続きを見る

ちなみに、TOPIXや日経平均なら今は eMAXIS Slim 国内株式(TOPIX)(0.1430%以内)などの投資信託よりも、iシェアーズ・コアTOPIX ETF(1475)(0.0495%以内)などの東証上場ETFの方が、信託報酬が格段に安いためおススメです。

(S&P500やオルカンのように肉薄していれば、分配金が出ない投資信託の方が良いのですが)

投資信託とETFの比較はこちらでもやっていますが、分配金が出ない投資信託でかつ信託報酬が安い(というかゼロ)となれば、ことNISAにおいては右に出る者はいません。

-

-

信託報酬0.11%のNASDAQ100が爆誕~成長投資枠はこれ一択か?~

続きを見る

しかし、信託報酬1.0%と0.1%の違い(リターンで7%と6.1%の差)は絶大ですが、0.1%と0%の違い(6.1%と6.0%の差)は、もはや誤差と言っても良いと思います。

そう考えると、よほどコストにこだわる人は除いて、手を出さなくても良いかも知れません。

ポイ活みたいに、細かい所までこだわり出したらキリが無いしね

それでは皆様、よきフィットネスライフを〜🏃♀️