こんにちは〜🌤️おりおりです🙋♀️

定額減税とは

思ったほど話題になっていませんが、2024年6月下旬から定額減税というものが始まります。

対象は、日本国内に住んでいて所得金額が1,805万円(給与収入のみの場合は年収2,000万円)以下の人全員です。

「減税」という形を取っていますが、実質は新型コロナの時の特別定額給付金(1人10万円)と同じ、という理解で差し支えないと思います。

今回は、それの物価高(に賃金上昇が追いついていない状況を緩和するため)バージョンで原則、1人4万円になります。

ただし、住民税非課税世帯や住民税均等割のみ課税世帯については1世帯あたり10万円(+18歳以下の子供1人あたり5万円)となっています。

定額減税・各種給付の詳細

(1)2023(令和5)年度住民税非課税世帯への給付金

2023(令和5)年度分の個人住民税均等割が課されていない方のみで構成される世帯の世帯主に、1世帯当たり7万円が給付されます。

2023(令和5)年夏以降に給付された3万円と合わせると、1世帯当たり計10万円の給付となります。(2)2023(令和5)年度住民税均等割のみ課税世帯への給付金

2023(令和5)年度分の個人住民税非課税世帯(個人住民税均等割非課税世帯)以外の世帯であって、個人住民税所得割が課されていない方のみで構成される世帯に対し、1世帯当たり10万円が給付されます。(中略)

(5)定額減税

各種給付の詳細|内閣官房ホームページ

2024(令和6)年分の所得税・2024(令和6)年度分の個人住民税について、納税者及び同一生計配偶者又は扶養親族(居住者に限ります。)1人につき、所得税額から3万円・個人住民税所得割額から1万円の定額減税額が控除されます。

上記にもあるように、この4万円というのが、「所得税3万円 + 住民税1万円」という内訳になっていて、話がややこしくなっています。

また、これらの減税を行っても足りない(所得税が3万円未満か住民税が1万円未満、またはその両方の)場合は、不足分は調整給付金(補足給付金)という形で給付されて、取りっぱぐれが無いようになっています。

そんなややこしい形にするなら、コロナの時のように一律給付で良かったのでは、という意見も多数ありますが、理由は不明です。

(システム構築や手作業などの仕事を作って中抜きをするため、増税内閣の汚名を払拭するため「減税」という名目が欲しかったため等、憶測は様々です)

減税と言うと今後ずっとのようにも見えるけど、実質は1回限りの一律給付なんだね

4万円以上もらえるケースも

また、今回の定額減税では、「同一生計配偶者または扶養親族」というワードが出てくるのも特徴的です。

定額減税額

特別控除の額は、次の金額の合計額です。

ただし、その合計額がその人の所得税額を超える場合には、その所得税額が限度となります。

1 本人(居住者に限ります。) 30,000円

定額減税について|国税庁

2 同一生計配偶者または扶養親族(いずれも居住者に限ります。) 1人につき30,000円

定額減税額の算出方法

納税義務者本人および控除対象配偶者・扶養親族1人につき、令和6年度分の個人市・府民税1万円が減税されます。なお、減税はすべての税額控除(寄附金税額控除や住宅ローン控除など)を行った後の所得割額から行います。

計算例(控除対象配偶者および扶養親族2人の場合)

大阪市:令和6年度個人市・府民税における定額減税について

定額減税額=1万円×(本人(1)+控除対象配偶者(1)+扶養親族(2))=4万円

これは、所得税も住民税も同様で(上記は大阪市(東京都は区ごとになるため)を例にしていますが、どの自治体も同じです)、ここで言う同一生計配偶者(控除対象配偶者)と扶養親族とは税法上の扶養に入っている(年収103万円以下の)人です。

ちなみに、「減税はすべての税額控除(寄附金税額控除や住宅ローン控除など)を行った後の所得割額から行います」とあることからも、ふるさと納税の限度額に影響は無いと思われます。

では、扶養から外れた(年収103万円を超えた)人は定額減税の対象外なのか、というとそんな事はなく、扶養者(世帯主など)の代わりに本人の税金から減税されるようになるだけなので心配は無用です。

(扶養から外れる=本人に税金が発生する、なのでこうなっているのだと思われます)

もちろんこの時、税金が少なすぎて3万円(1万円)に満たない場合、差額は給付されます。

例えば、年収が150万円(給与)の場合、所得税は(150 - 103) × 0.05 = 2.35万円、住民税(所得割)は(150 - 98)× 0.1 = 5.2 万円なので、

所得税は0円、住民税は4.2万円になり、不足分 3 - 2.35 = 0.75万円 が給付になるのですが、この給付額は1万円単位で切り上げになります。

つまり、減税額は 2.35 + 1 = 3.35万円、給付額は 1万円 なので、合計で 4.35万円 となり、本来の減税額(4万円)より多くなるのです。

ただし、所得税と住民税の両方で不足があった場合も、合計額を1万円単位で切り上げだそうなので、減税額+給付額の理論上限は1人あたり 49,999円 までかと思います。

(扶養1人の場合は 89,999円、2人の場合は 129,999円)

1万円弱、得をするケースもあるのね

所得・扶養のズレが発生するケース

では、いつの時点の所得や扶養で計算されるのかと言うと、所得税と住民税で異なります。

なぜなら今年度(令和6年度(2024年度))の所得税は今年度の所得ですが、住民税は昨年度(令和5年度(2023年度))の所得から計算されるからです。

(会社員の場合、所得税は見込みで計算されて、差異があった場合は後から徴収(還付)があります)

今回の定額減税(と調整給付金)も同様で、所得税に関しては昨年度からの推計で、それから所得が減ったり、扶養親族が増えたりすると、追加給付がある場合もあります(逆の場合、返却は不要)。

定額減税・各種給付の詳細

(6)定額減税しきれないと見込まれる方への給付金(調整給付)

各種給付の詳細|内閣官房ホームページ

定額減税(5)において、納税者本人と扶養親族(配偶者を含む)の数から算定される減税額(定額減税可能額)が、定額減税を行う前の所得税額・個人住民税所得割額を上回っており、定額減税しきれないと見込まれる場合は、個人住民税を課税する市区町村が定額減税しきれない差額を給付します。

なお、国民のみなさまに早期に給付をお届けする観点から、2023(令和5)年の課税状況に基づき、給付額が算定されます。2024(令和6)年分の所得税額が確定した後、2023(令和5)年と比較して所得に変動があるなどの一定の事情によって、当初の給付額に不足があることが判明した場合は、追加で給付されます。

扶養親族に関しては、住民税は昨年の12月31日時点、所得税は今年の12月31日時点のものが適用されるため、今年生まれた赤ちゃんは、所得税のみ(3万円)の減税になりますが、

今年亡くなった人に関してはどちらにも含まれる(ただし、海外に移住した場合は住民税のみ(1万円)になる)ようです。

所得税と住民税に分かれているから片方だけ適用される人が出てくるのね

もらい方について

では、どのように実施されるかですが、これも先ほどのページに記載されています。

定額減税の実施方法

特別控除は、所得の種類によって、次の方法により実施されます。

1 給与所得者に係る特別控除

定額減税について|国税庁

令和6年6月1日以後最初に支払われる給与等(賞与を含むものとし、「給与所得者の扶養控除等(異動)申告書」を提出している勤務先から支払われる給与等に限ります。)につき源泉徴収をされるべき所得税及び復興特別所得税(以下「所得税等」といいます。)の額から特別控除の額に相当する金額が控除されます。これにより控除をしてもなお控除しきれない部分の金額は、以後、令和6年中に支払われる給与等につき源泉徴収されるべき所得税等の額から順次控除されます。

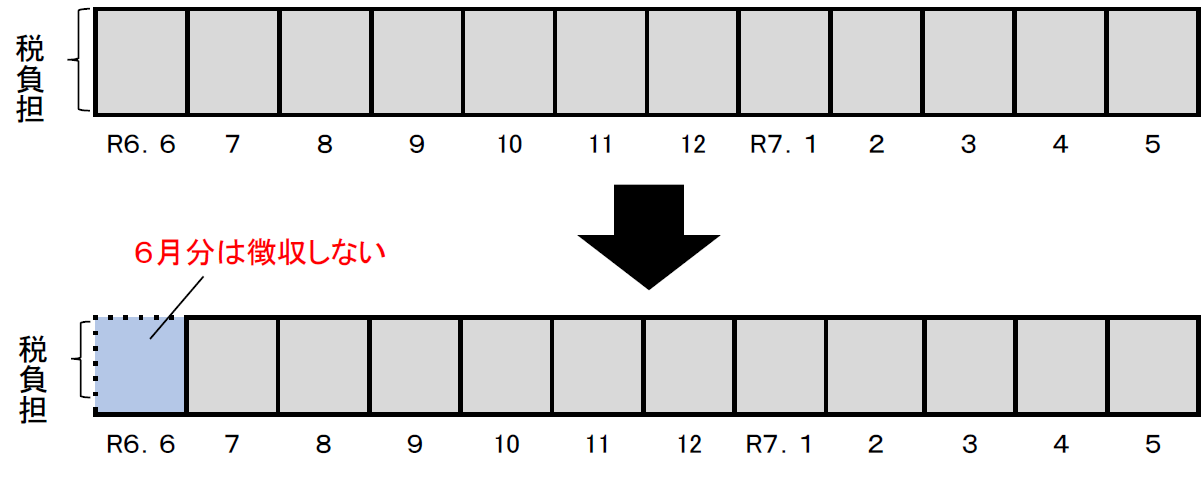

給与特別徴収

令和6年6月分は徴収せずに、定額減税後の税額を令和6年7月分から令和7年5月分の11か月に分割して徴収します。(100円未満の端数については、最初の月で徴収します。)

(注)減税により所得割額が0円となる場合は、令和6年7月分に均等割額をまとめて徴収します。

(注)特別徴収税額の決定・変更通知書は、定額減税の対象か否かにかかわらず、全従業員分について、例年通り5月中旬にお送りします。

(注)定額減税の対象外となる納税義務者は、従来のとおり、令和6年6月分から徴収します。大阪市:令和6年度個人市・府民税における定額減税について

(年金受給者と事業所得者についてはリンク先をご覧ください)

定額減税については特に申請等は必要なく、6月以降の税金から自動的に控除される(つまり、手取りが増える)ようです。

ただし、調整給付金については自治体によって異なるようで、マイナンバーカード(マイナポータル)で公金受取口座を設定していれば何もせずに自動的に振り込まれる所もあれば、郵送やオンライン申請が必要(期限あり)の場合もあるので要注意です。

いずれにせよ、お住まいの自治体から申請書・確認書等が送付されるはずですから、うっかり見落として受け取り損ねる、なんてことが無いようにしましょう。

メールなどの還付金詐欺に引っかからないように、も注意だね

それでは皆様、よきフィットネスライフを〜🏃♀️