こんにちは〜🌤️おりおりです🙋♀️

マネーマシンの内訳

どこかで聞いた事があるようなタイトルですが、FIRE後に上手く制度を活用すると、ここまでは(理論上は)半永久的に非課税で受け取れるマネーマシンが作れる、というお話です。

その内訳はこんな感じです。

- NISA 3,000万円 を4%ルールで取り崩し(年120万円)

- 特定口座 3,000万円(利益率40%)を4%ルールで取り崩し(年120万円)

(利益48万円まで非課税) - 公的年金(年110万円(65歳未満は60万円)まで非課税)

特定口座がなぜ非課税になるのか、については下記の記事をご覧ください。

-

-

特定口座の売却益を非課税にする方法~節税は総合課税だけじゃない~

続きを見る

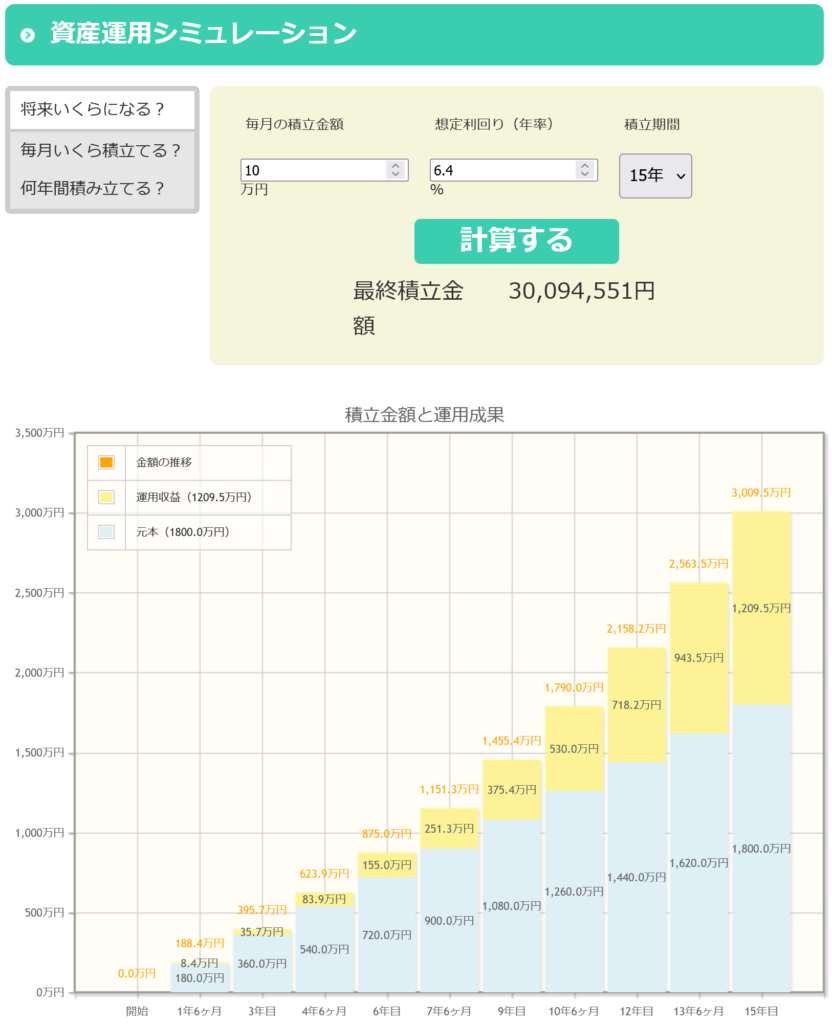

では、利益率40%(ちょうど 1,800万円 が 3,000万円 に膨らむと実現)は想定としてどうなのか、という話ですがこれも十分、現実的だと思います。

5年で埋めて20年寝かす、みたいな机上の空論よりも、15年(20年)積み立ててすぐに取り崩し開始、の方がよほど現実に即したものと言って良いでしょう。

しかし、(月30万円を超える場合は別として)実際はあえて最初からNISAと特定に10万円ずつ積み立てる、なんて事はせずに普通はNISAだけに積み立てて、1,800万円の枠が埋まってから特定に積み立てると思います。

この点については、特定口座の運用期間が短くなって利益率が下がるわけですから、むしろ特定口座から(非課税で)取り崩せる金額は増えますし、元本は同じでも運用益込みの総額は NISA>特定 になるので、取り崩しに関してはかなり有利になります。

4%ルールにしても、(どちらも非課税であれば)枠ごとに守らなくても、全体で4%になっていれば良いのです。

少ない枠から取り崩すと複利効果が薄くなりそうな気がするのは錯覚だね

住民税も非課税に

ですが、こちらの話はあくまで所得税(が非課税になるかどうか)の話です。

住民税も大体は同じなのですが、一部で控除額が違ったりします(下記は神戸市の例ですが、全国どの市区町村でも同じはずです)。

住民税(市県民税)と所得税の違い(抜粋)

市県民税 所得税 生命保険料控除 控除限度額7万円 控除限度額12万円 地震保険料控除 控除限度額2万5千円 控除限度額5万円 障害者控除 26万円 27万円 重度の障害 30万円(同居特別障害者

の場合は53万円)40万円(同居特別障害者

の場合は75万円)ひとり親控除 30万円 35万円 寡婦控除 26万円 27万円 勤労学生控除 26万円 27万円 配偶者控除 控除限度額33万円 控除限度額38万円 配偶者控除・配偶者特別控除について(PDF:302KB) 配偶者特別控除 控除限度額33万円 控除限度額38万円 配偶者控除・配偶者特別控除について(PDF:302KB) 扶養控除

(16~18歳、

23~69歳)33万円 38万円 特定扶養控除

(19~22歳)45万円 63万円 老人扶養控除

(70歳以上)38万円 48万円 同居老親等

(70歳以上)45万円 58万円 神戸市:所得・所得控除

基礎控除 納税義務者の

合計所得金額市県民税 所得税 2,400万円以下 43万円 48万円 2,400万円超

2,450万円以下29万円 32万円 2,450万円超

2,500万円以下15万円 16万円 2,500万円超 適用なし 適用なし

ちなみに、住民税と言うと、住民税非課税世帯というものもあるのですが、住民税には均等割(所得によらず一定(東京都の場合は5,000円))と所得割(所得に応じて変動)とがあり、あくまでそのうちの均等割が非課税となる世帯だそうです。

-

-

住民税非課税世帯とは~年金繰上げ受給で対象に!?~

続きを見る

つまり、(本当の意味で)完全に非課税にするためには、住民税非課税世帯かつ所得割がゼロになる(所得が控除内に収まる)状態にしなければなりません。

(住民税非課税世帯であればひょっとすると(申告不要などで)所得割もゼロに出来るかも知れません(住んでいる市区町村に要確認))

住民税非課税世帯の条件は(公的年金等控除などを除いて)単身者で45万円以下、夫婦二人世帯で101万円以下なのですが、基礎控除(所得2,400万円以下の場合)が43万円(所得税では48万円)なのでこちらが基準になりそうです。

このため、厳密には特定口座の利益は43万円以下になるように抑える(利益率40%の場合は取り崩しを年107.5万円以下にする)必要があります。

基礎控除(43万円)以下であれば、自動的に住民税非課税世帯(均等割もゼロ)になるのね

使えるのは基礎控除だけではない

しかし、使えるのは基礎控除だけではありません。

たとえ単身者(配偶者控除や扶養控除が無い)で保険やiDeCoなどにも入っていないとしても、社会保険料控除はあるはずです。

(減免されていたとしても)国民健康保険料(または後期高齢者医療保険料)や介護保険料は多少なりとも払うからです。

住んでいる市区町村で多少上下しますが、例えば大阪市の国民健康保険料(+介護保険料)なら、(40~64歳が居る世帯は)年間で平等割(1世帯あたり)が 40,815円、均等割(1人あたり)が 60,991円(後期高齢者医療保険料は 54,461円)ですから、

7割減免だとしても、年間で 30,541円(つまり 43 + 3 = 46万円 までは非課税)になります。

さらに夫婦二人世帯の場合、(非課税になるほど所得が低ければ)自動的に配偶者控除の対象となりますから、これも使用できます。

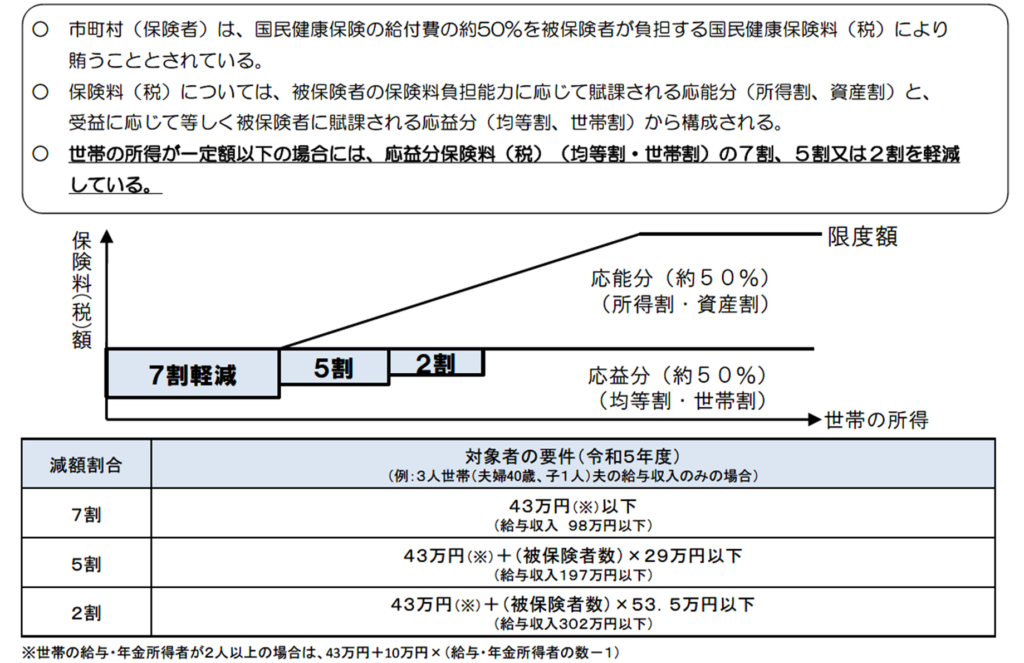

国民健康保険料・保険税の軽減について

国民健康保険料(税)の額を算定する際、法令により定められた所得基準を下回る世帯については、被保険者応益割(均等割・平等割)額の7割、5割又は2割を減額する制度があります。国民健康保険の保険料・保険税について-厚生労働省

ただし、上記のとおり国民健康保険料の7割減免の要件(これは全国共通)には43万円以下(つまり基礎控除と同じ)とあり、控除は適用されないと思われます(給与所得控除だけは例外(経費の代わりだから?)で、年金の控除は15万円(高齢者特別控除)のみです)。

社会保険料の計算に社会保険料控除が含まれるとややこしい事になるので当然と言えば当然ですが、iDeCoで社会保険料が減らないのもこのためです。

ですから、年金がある場合、現実的に7割減免は不可能ですから、社会保険料控除はもっと大きくなると思われます。

とは言え、株の利益を非課税(控除額以下)にして確定申告しなければ、年金のみの場合以上の保険料にはならないはずなので、利益を出すことのデメリットにはならないでしょう。

年金の所得は把握されているから、株の申告不要みたいに確定申告せずに(見かけ上の所得を減らして)減免、みたいな事は不可能だね

夫婦二人世帯の場合

社会保険料控除については(住んでいる市区町村や年金額によっても変わるため)所得税と住民税の差を埋めるだけと考えても、夫婦二人世帯の場合はさらにこれだけ膨らみます。

- NISA 3,000万円 を4%ルールで取り崩し(年120万円)✕ 2

- 特定口座 5,375万円(利益率40%)を4%ルールで取り崩し(年215万円)

(利益86万円まで非課税) - 特定口座 3,000万円(利益率40%)を4%ルールで取り崩し(年120万円)

(利益48万円まで非課税) - 公的年金(年211万円(住民税非課税世帯)まで非課税)

その合計額は、なんと786万円にもなります。

NISAが2倍になるのは分かりますが、特定口座は単純に2倍ではなく、片方は配偶者控除が使える分、取り崩し可能額はもっと増えます。

その代わり、公的年金は両方とも110万円(合計220万円)だと住民税非課税世帯の要件からはみ出してしまうため、こちらは211万円です。

何とも夢のある話なのですが、継続させようと思うと実はもっと複雑で、取り崩し開始から年月が経過すればするほど特定口座の利益率は上がってしまうため、(非課税での)取り崩し可能額は減っていきます。

とは言え、冒頭に述べた通り、実際はNISAから積み立てて特定から取り崩す(この場合、非課税ギリギリまで特定から、残りをNISAから取り崩す)でしょうから、それほど乖離した結果にはならないと思います。

そもそもこんなに(単身で6,000万円、二人世帯で約1.1億円も)積み立てが出来るなら苦労しない、という話もありますが、やり方次第ではNISAの枠を大きく超えて非課税に出来る、というのも面白い話ではないでしょうか。

NISAありきの投資プランにこだわる必要もない、とも言えるわね

それでは皆様、よきフィットネスライフを〜🏃♀️