こんにちは〜🌤️おりおりです🙋♀️

裏技のタネ明かし

新NISAの生涯投資枠(非課税保有限度額)が1,800万円であることは有名ですが、この金額を増やす方法があることはご存知でしょうか。

実は、(少なくとも現在確定している内容のままであれば)制度の穴をついて、この枠(限度額)を増やす裏技があるのです。

先にタネ明かしをすると、それは、非課税保有限度額は買付け残高(簿価残高)で管理される、ということを利用して、損出しを行うことです。

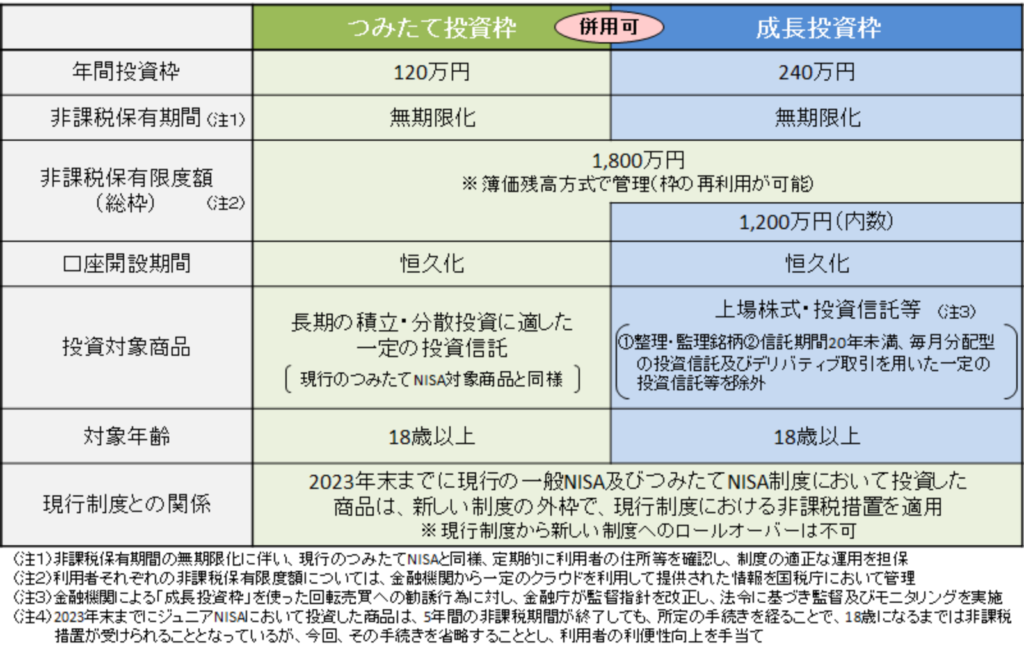

こちらの表は、以前から公開され、さまざまなサイトやYouTubeなどでも引用されていて、見たことがある人も多いと思いますが、非課税保有限度額に「※簿価残高方式で管理(枠の再利用が可能)」と記載されています。

また、このページにいつの間にかQ&Aが追加されていて、そちらにも明記されています。

Q1:非課税保有限度額については、買付額ベースで管理されるのか?

非課税保有限度額については、買付け残高(簿価残高)で管理されます。

新しいNISA Q&A : 金融庁

このため、NISA口座内の商品を売却した場合には、当該商品の簿価分の非課税枠を再利用できることとなります。

では、これを利用して損出しを行う、とはどういう事かと言いますと、

例えば、毎年200万円を新NISAで投資したとして、8年目には1,600万円に到達しますが、

このとき、1年前に投資した200万円が100万円になっていた場合、これを売却すると、(手元に入るお金は100万円ですが)翌年に復活する枠は100万円ではなく200万円です。

では、このお金でそのまま売却したものを買いなおしたらどうなるでしょうか?

(復活する)生涯投資枠が200万円ある状態で100万円分買うわけですから、100万円が残ります。

すると、あら不思議、資産は売却する前と全く同じ(手元資金も使っていない)なのに、翌年には(本来はあと200万円しか買えないはずなのに)300万円買える状態になるのです。

実質、生涯投資枠が1,900万円になった、というわけね

裏技の注意点

先ほどは、分かりやすいように、1,800万円に到達する直前の例にしましたが、もっと前の段階であっても有効です(やればやるほど実質的に生涯投資枠が増える)。

実はこの、含み損が出ているものを一旦売却してすぐに買い戻す、という行為(損出し)自体は、投資中級者以上の人には、よく知られている手法です。

-

-

損益通算・損出しについて~含み損で節税~

続きを見る

この場合は目的が「節税」なので、今回とは目的が違いますが、注意点は同じです。

それは、買い戻すのは、売却した当日ではなく、翌日以降に行うこと(当日に同じ銘柄を買いなおすと、売却していないとみなされることがあるため)、です。

最も、投資信託であれば約定してから受渡しが完了するまでの間、手元に(購入用の)お金が来ないため、手元資金を追加しない限り意識しなくても良さそうです。

(ただし、タイムラグがある分、買いなおすまでの間の価格変動リスクはある)

また、新NISA特有の注意点としては、年間投資枠が最大360万円であるため、損出しする金額は売却時の時価で「360万円 - 年間積立額」以下に抑える必要があるのと、

生涯投資枠が復活するのは翌年であるため、すでに上限に達している場合は出来ない、というものがあります。

(ですので、先ほどの例では、積み立てが年間200万円で8年目に損出し、としました)

ただし、こちらに関しては年末に売却して年始に買い戻すことで回避が出来ます。

(休業日が挟まるので、買い戻しまでのタイムラグ(リスク)が大きくなるのと、ちょうど年末に価格が下がっている必要はありますが)

月10万円(年120万円)積み立てている人なら、240万円まではいつでも損出しが出来るんだね

含み損を出すために

この裏技なんですが、そもそも大前提として含み損が出ている(現在の価格(時価評価額)が買った時より低い=評価損益がマイナスになっている)状態でなければなりません。

逆に、含み益が出ている時にやってしまう(益出しになる)と、生涯投資枠を自ら減らすことになってしまいます(200万円で買っていたものを300万円で売ると、生涯投資枠は200万円しか復活しないので、買いなおすと100万円マイナスに)。

ですが、短期で見れば上下する株価(評価額)も、長期で見れば右肩上がりになるため、保有期間が長期になればなるほど含み損は出にくく(下がっても過去の上昇分と相殺されるように)なっていきます。

また、新NISAの場合、何年度に投資した分か、という区切りも特に必要ないため(つみたてNISAの場合、非課税保有期間が20年なので、いつ非課税じゃなくなるか、という管理が必要ですが)、

おそらく特定口座のように投資するたびに過去の分と混ざって、平均取得単価という形で均されると思われます。

そうすると先ほどの例のように、前年分だけ売却などは不可能で、8年目に損出しとなると、リーマンショック級の暴落でも来ない限り不可能(来たとしても増やせる額は知れている)でしょう。

しかし、これを回避する方法として、毎年、違う銘柄を買う、という(裏技の)裏技があります。

S&P500に投資をしているのならば、2024年はeMAXIS Slim 米国株式(S&P500)、2025年はSBI・V・S&P500インデックス・ファンド、2026年はiFree S&P500インデックス、2027年はSmart-i S&P500インデックス、

というように、年度ごとに同じ指数に連動する違うインデックスファンドを購入しておけば、どの銘柄を売るか=どの年度に投資したものを売るか、という指定が出来るようになりますし、どれを売ってもポートフォリオのバランスが崩れる心配もありません。

また、年度ごとに区切る必要もないため、損出し出来る最大額(月10万円(年120万円)積み立てている人なら、240万円=2年分)まで積みあがったら、他の銘柄に切り替える、というやり方でも良いと思います。

さらに、分配金受取方法(分配金コース)の違い(受取/再投資)によって、同じ銘柄でも別管理になるため、銘柄数 × 2 まで分割することが出来ます。

こういったインデックスファンドだと、そもそも分配金が出ることがほとんどないから、どちらを選んでいても結果はほぼ変わらないしね

複数の金融機関で保有できる

とは言え、分割管理にするために、ややコストが高めのインデックスファンド(先ほどの例だと後者の2つ)にまで手を出すのは気が引ける、という人もいると思います。

三重課税の関係で実質、eMAXIS Slim 全世界株式(オール・カントリー)(オルカン)一択になっている全世界株式なんかは特にそうですね。

-

-

三重課税問題について~全世界株の落とし穴~

続きを見る

そんな人に朗報なのが、新NISAは複数の金融機関で保有できるというものです。

(これまでは金融庁の公式発表が無かったので、憶測が飛び交っていました)

Q2:新しいNISA制度では非課税保有限度額を管理するとのことだが、金融機関を変更できるのか?

金融機関の変更は、可能です。

新しいNISA Q&A : 金融庁

利用者それぞれの非課税保有限度額については、国税庁において一括管理を行うこととされています。

厳密には、金融機関を変更できる、なのですが、わざわざ非課税保有限度額を国税庁で一括管理とありますから、変更前の金融機関で購入したものは、そのままその金融機関で運用され続ける(追加購入は不可だが売却は可)、と考えるのが普通でしょう。

そうすると、証券会社数 × 銘柄数 × 2 まで分割できることになりますし、手数料無料のネット証券であれば運用結果は同じなので、かなり分割できます。

例えば、始めはSBI証券でオルカン(分配金再投資)、次はSBI証券でオルカン(分配金受取)、次は楽天証券でオルカン(分配金再投資)、次の240万円は楽天証券でオルカン(分配金受取)、次はマネックス証券で、次は松井証券で、、、と言った感じです。

あまりやりすぎると管理が大変になりますが、ペイオフ(厳密には日本投資者保護基金)で守られるのが1,000万円までであることと、保有資産が最大1,800万円(+運用益)になることを考えると、

-

-

ギリギリ投資術~生活防衛資金は不要!?~

続きを見る

2~3個くらいの証券会社に分けるのはリスク回避という意味でもアリかと思います。

新NISAの場合、金融機関や投資商品の選択を間違えても、売却→購入で後からやり直せるから安心ね

それでは皆様、よきフィットネスライフを〜🏃♀️