こんにちは〜🌤️おりおりです🙋♀️

積立投資の方がリスクが低いと言われる根拠

理論上の話と現実世界の話で、結果が異なるというのは、しばしば起こることです。

それが、「一括投資よりも積立投資の方がリスクが低い」という、投資をする人ならよく耳にする言葉にも当てはまるのではないか、今回はそんなお話です。

「一括投資 vs 積立投資」に関しては、昔から議論がなされてきた話題ですが、来年から始まる新NISAによって選択肢が広がる(最大、年360万円まで非課税枠での投資が可能になる)ことにより、再燃しつつあります。

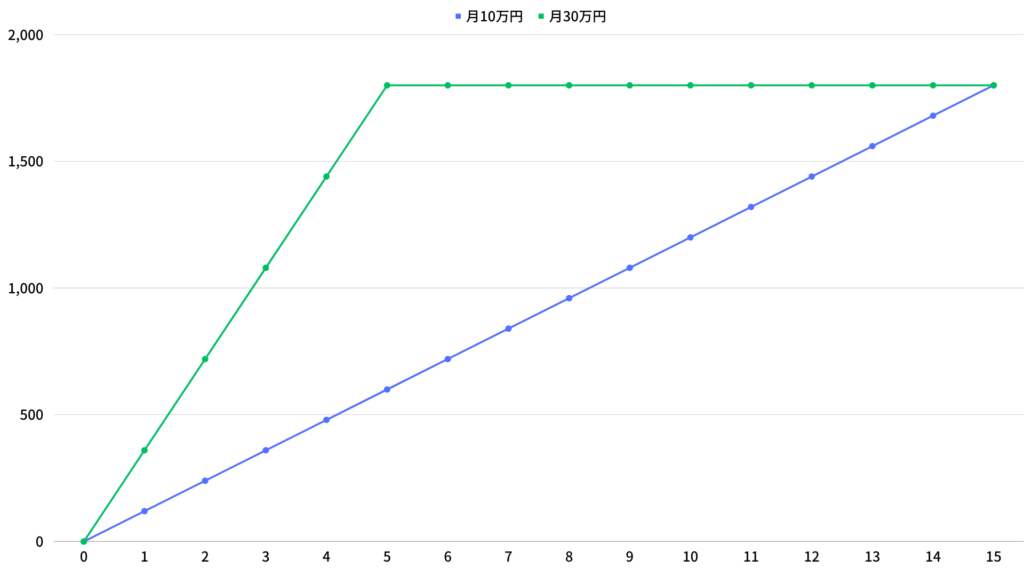

このように、同じ1,800万円でも、月30万円(青色のグラフ)で投資をするのと、月10万円(緑色のグラフ)で投資をするのとで結果が大きく変わります。

(厳密には前者も積立投資ではありますが、後者と比べると一括投資に近いイメージになります)

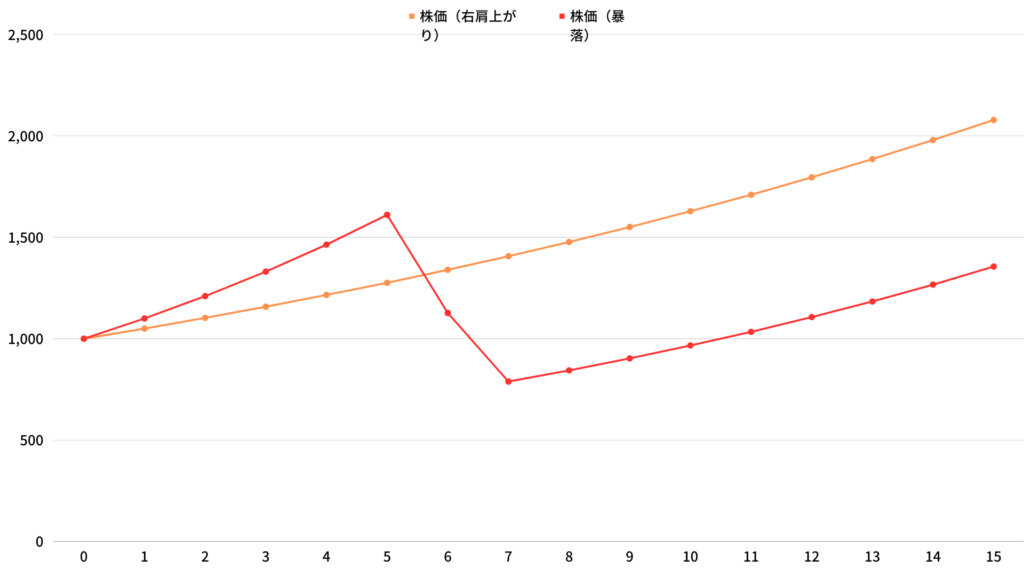

よく言われるのが、株価(評価額)が単純な右肩上がり(オレンジ色のグラフ)であるならば一括投資の方が良い、しかし一括投資し終わった後に暴落が起きたパターン(赤色のグラフ)ならば積立投資の方が良い、というものです。

この時、単純な右肩上がりであれば金額の大小はあれど、一括投資も積立投資もプラスなのに対して、暴落パターンでは一括投資はマイナスになる可能性がある(積立投資ならそれでもプラスになる)、というのが「積立投資の方がリスクが低い」と言われる根拠です。

大きな結果を得られる可能性があるよりも、小さくても確実に結果が得られる方が良い、というわけね

暴落は長く続かない(反転上昇は早い)

しかし、果たして本当にそうなのでしょうか?

先ほどのグラフは、右肩上がり(オレンジ色)は前年の株価の5%アップ(1.05倍)がずっと続く、暴落パターン(赤色)は最初の5年間は前年の株価の10%アップ(1.1倍)が続き、2年間の30%ダウン(0.7倍)を経て、その後は7%アップ(1.07倍)が続く、

というものでしたが、これはあくまで前年基準であり、過去の値動きは全く考慮されていません。

ですが、実際の株価というのは、読めないのは確かですが、過去の値動きと全く関係がない「完全なランダム」ではなく、

本来の価値より安くなりすぎれば高く、高くなりすぎれば安くなる動きは必ずあるはずです(いつ来るかは分からないので、タイミング投資は難しいですが)。

そう考えると、先ほどのグラフの暴落パターン(赤色)のように、暴落した後、10年近くもかけてゆっくり回復、みたいなことは現実にはまず起こりえないはずです。

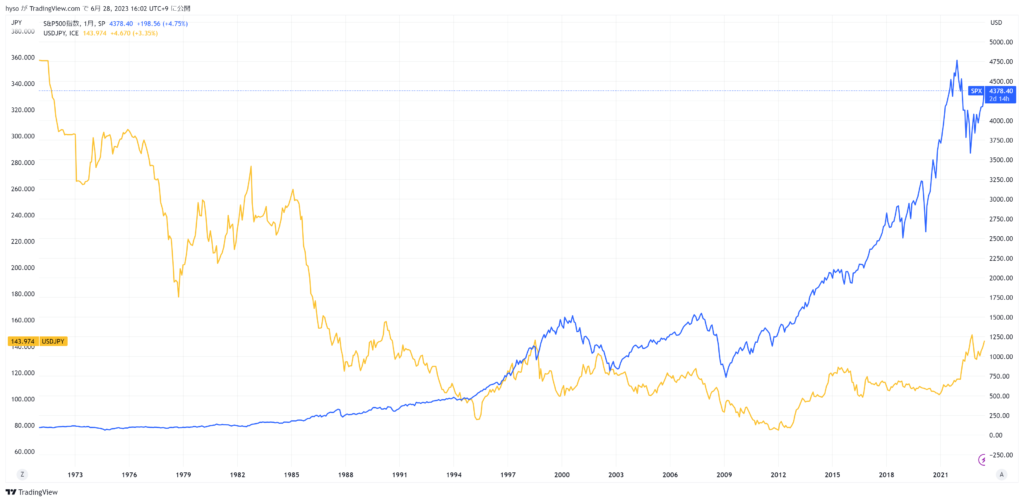

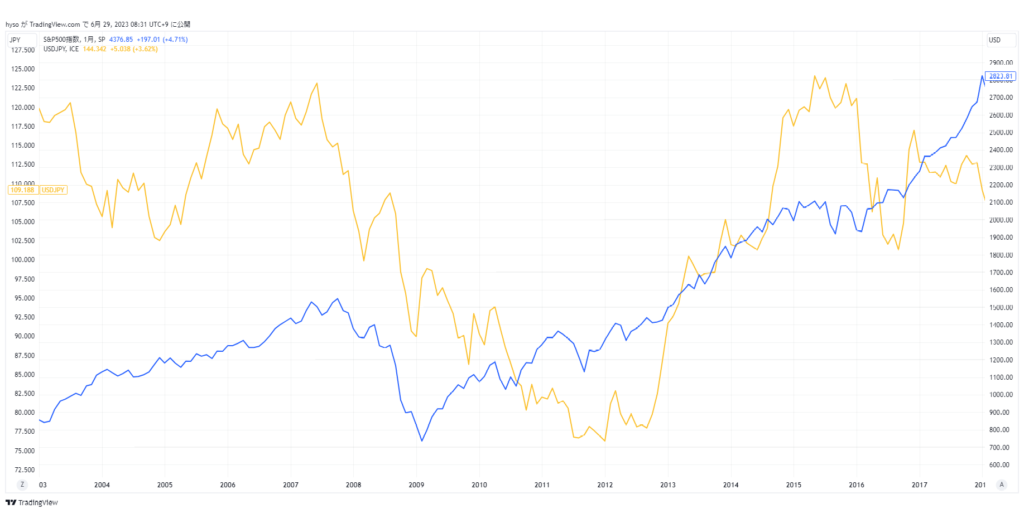

こちらは固定為替相場制(1ドル360円固定)が終わった1971年から現在までのS&P500(青色)とドル円(黄色)のチャートですが、ドル円は下がりっぱなしになる事もあるのに対して、S&P500は下がってもすぐに引き上げられるような動きになっています。

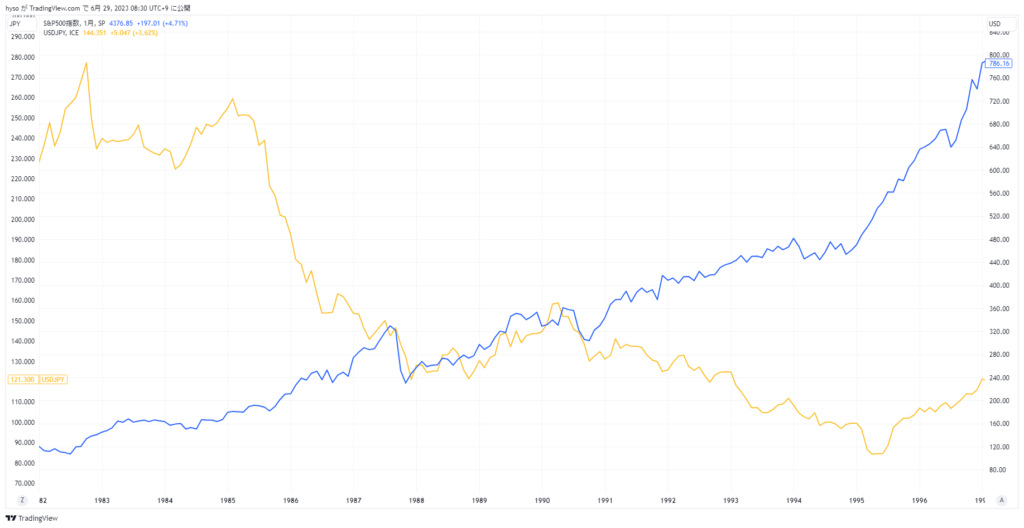

範囲が広いと、価格が低かった昔ほど(相対的に)値動きが小さく見えてしまうため、最も大きかったと言われる2つの暴落に注目してみます。

いずれも先ほどの理論上のグラフと同じ範囲(15年間)で、5年目に暴落が来るように開始位置を設定したものですが、ゆっくり回復どころか、早々に暴落前の最高値を更新して、ぐんぐん伸びています。

これでは、積立投資を継続していたとしても安く買える期間はたかが知れています(最高値を更新している期間の方がずっと長いです)。

つまり、積立投資の方が有利になるはずの暴落パターンでも、実際は一括投資の方が有利、ということになります。

これが理論と現実の違いなんだね

元本割れリスクも積立投資の方が高い

厳密に言うと、我々(日本で生活している人)にとっては、S&P500そのものではなく、S&P500(もしくは全米・全世界株の指数)に連動するファンドの値動きが重要です。

こうなると、eMAXIS Slim 米国株式(S&P500)やSBI・V・S&P500インデックス・ファンド、eMAXIS Slim 全世界株式(オール・カントリー)の過去のチャート、となって、

ファンドの設定日(一番古いeMAXIS Slim 米国株式 でも 2018年)以降のデータしかないのですが、S&P500とドル円のデータはかなり昔からあり、これを掛け合わせることで円ベースの推移が分かり、さらに配当も含めるとファンドの値動きとほぼ一致します。

こうして作られた過去50年間の株価変動(S&P500・円ベース・配当込み)に当てはめてみても、積立投資の方が上になる期間はほとんど無く(しかも金額差はわずか)、ほぼ一括投資の方が良い結果(金額差がかなり開く場合も)になるようです。

さらに、元本割れリスクも積立投資の方が高いそうです。

これは理屈で考えても、例えば、1000万円一括で20年後は単純に投資期間20年ですが、毎年50万円ずつ20年積み立てだと、最初の年の50万円は20年ですが、次の年の50万円は19年、次の年は18年、、、というように投資期間が短くなりますから、当然の結果でしょう。

積立投資だとしても、積立を終えてから時間を置けば、その期間が長ければ長いほど当然リスクは下がりますが、それは一括投資でも同じことですし、積立よりもリスクが少ないことに変わりはありません(積立期間20年+保持期間10年なら、一括投資は保持期間30年)。

確かに、年ごとに分解して考えたら、最後のほうに積み立てた分の投資期間は短いわね

売却も積立(取り崩し)で

しかし、この比較も若干いじわるな所があって、それは(とある時点での)資産額で比較していることです。

当然ですが、ほとんどの人は、資産額を見てニヤニヤするために投資をしているわけではなく、老後資金などのために投資をしているはずです。

老後資金であれば、老後の生活が賄えれば良いのです。

であれば、一度に全てを売却するのではなく、売却も積立(取り崩し)で、運用しながら少しずつ現金化すれば良いでしょう。

そうすれば、序盤で投資した分から使う、と考えれば、終盤で投資した分にも十分な投資期間が確保されます。

(実際は同一銘柄なら「いつ投資した分か」という区切りは無いですが、実質的に同じ)

-

-

スライド投資法(仮称)のすすめ~2024年からの新NISAに向けて~

続きを見る

さらにいじわるなのが、例え一括投資が絶対的に有利だとしても、実際のところ一括投資が出来るのは、貯金がある人が投資を始めたか、投資中に相続などでまとまったお金が入った場合くらいで、

ほとんどの人は給料の範囲内で一括投資(事実上、積立投資)するしかないのです。

(前者の場合も、手元資金を一括投資したあとは積立投資するしかない)

ですので、言ってしまえば、こんな比較自体が無意味、ということになるのですが、給料内での余剰資金をさらに分割して投資するよりは、可能な限り一括投資した方が良いことを裏付ける根拠にはなるでしょう。

(広義的には余剰資金を貯めておいて買い場に備えるのも、分割と同じと言えるでしょう)

-

-

現金を寝かせておくというリスク~買い場に備えるのはNG!?~

続きを見る

とは言え、一括投資は(積立投資と比べて)金銭面のリスクは低いですが、(狼狽売りの危険性など)精神面でのリスクは大きいので、無理はしない方が良さそうです。

できれば一括投資の方がいいけど、どこまで出来るかは人によるね

それでは皆様、よきフィットネスライフを〜🏃♀️