こんにちは〜🌤️おりおりです🙋♀️

投資は難しくなる!?

投資というのは、やればやるほど良い、というものではなく、現在の満足度と未来の満足度のバランスを考える必要があります。

-

-

複利にもリスクがある!?~過信は禁物~

続きを見る

このバランスを考える上で、今まで(2023年まで)であれば、つみたてNISAの限度額(非課税投資枠)である年間40万円(月間33,333円)が1つの基準になっていました。

これ以上は課税対象になるし、(多くの場合)それほど負担になる額ではないため、(本当はいくら投資すべきなのか分からないけど、ひとまず)このくらいにしておこう、という、いわば受動的な基準です。

これが、2024年からはNISA制度が大きく改正(非課税投資枠が大幅アップ)される事によって、非課税投資枠を基準にすることが現実的に難しくなり、どの程度投資すべきか、個々人の主体的な判断が求められるようになります。

そうすると、投資すべき額を考えるにあたって、売却する際の取り崩し方法(出口戦略)までシミュレーションする必要があります。

しかし、よく出てくる4%ルール(年間支出額の25倍)を目標にする(年間400万円の場合、1億円)となると、一般的な収入では難しく(貯まったとしても、その頃には健康寿命を迎える、という笑えない状態になる)、そもそも改正後のNISAでも足りません。

-

-

投資と健康寿命~NISA改正による弊害!?~

続きを見る

ですので、(4%ルールのように資産が枯渇しないようにする前提ではなく)資産を使い切る前提で考えるのですが、(モーニングスターの金融電卓などで計算は出来るものの)イメージが付きにくいです。

この時、おすすめなのが「スライド投資法」(正式名称はありませんが勝手に命名)というものです。

出口戦略も含めた投資プランだね

つみたてNISAの枠

これは、別に画期的な方法でも何でもなく、中身は単純なものです。

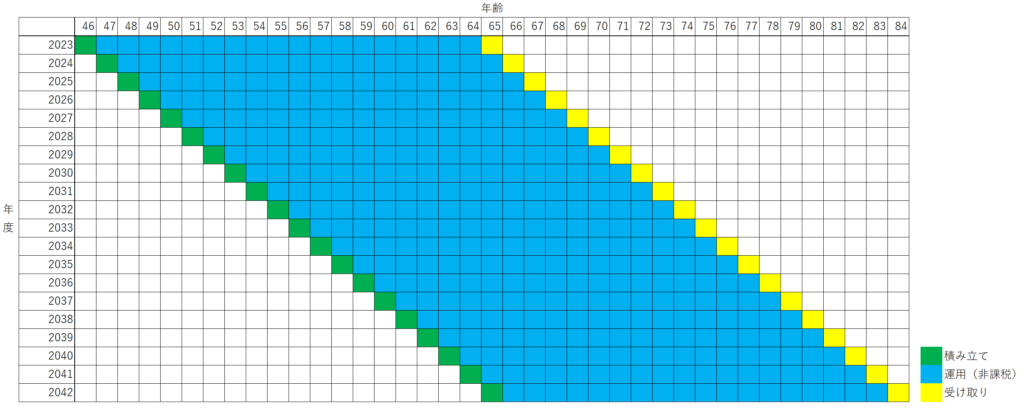

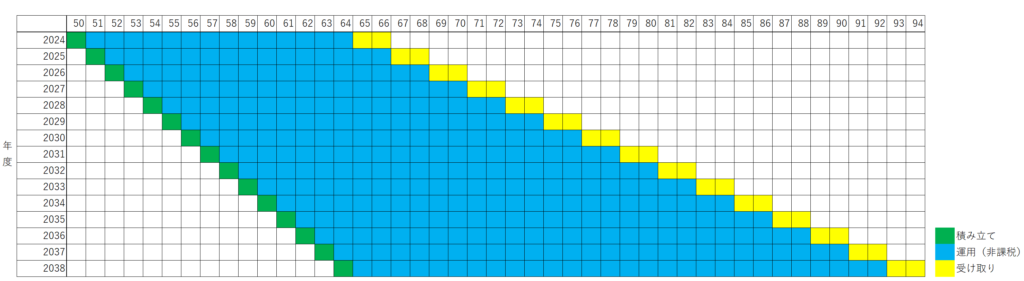

(改正前の)つみたてNISAの枠の説明で、このような菱形状の階段みたいなグラフを見かけた方も居ると思います。

このグラフはそれを、65歳で引退する事を想定して、年齢に当てはめたものです。

実際は、この年度・年齢に当てはまらない人の方がずっと多いですが、年齢を入れることでイメージとしては思い浮かべやすくなると思います。

改正前のつみたてNISAの制度は2042年で終了という事でしたから、現在(2023年)を起点として最大20年間積み立てられる事になります(グラフの緑色の部分)。

それを20年間運用し(グラフの青色の部分)、非課税期間が終わった(特定口座に移行する)タイミングで売却を行う(グラフの黄色の部分)、ということになります。

これのメリットとしては受け取り額が非常に分かりやすい点があります。

単純に、20年前に投資した額(を20年間運用した結果)だけ受け取れることになるからです。

例えば、年間40万円(改正前のつみたてNISAの限度額)を積み立てた場合、年利6%だと、毎年約132万円を受け取れる、ということになります(高精度計算サイトなどで計算できます(元金を40万円、積立額を0万円とする))。

この場合だと、受け取れるのは84歳(引退から20年後)までね

新NISAで可能性が広がる

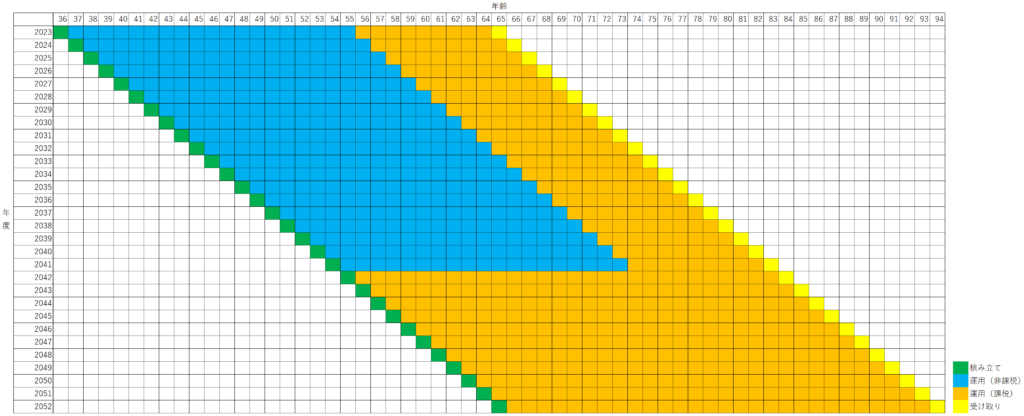

しかし、現在の年齢がもっと若い場合や、もっと高齢まで受け取りたい、という人も居るかと思います。

そこで、先ほどのグラフの投資期間と運用期間を30年に延ばしてみます。

(65歳で引退という基準が同じなら、積み立て開始が10歳早まり、受け取り終了が10歳延びます)

すると、(今までのつみたてNISAでは)非課税枠が足りなくなり、一部が特定口座での運用=課税対象となります(グラフのオレンジ色の部分)。

非課税期間が20年であるため、21年目以降は課税対象となるのと、2043年以降はつみたてNISA制度の終了によって、全期間が課税対象になるからです。

しかし、2024年からの新NISAでは制度の恒久化と非課税期間の無期限化によってこうなります。

先ほどの例と同様、(年利6%で)年間40万円を積み立てた場合は、毎年約241万円を受け取れる、という事になりますし、

年間60万円(生涯投資上限額1800万円をフル活用)の場合は、毎年の受取額は約361万円にまでのぼります。

NISA改正前だと、これ(の一部)に税金が掛かって受け取り額が目減りしていたのが、そのまま全額受け取れるようになるんだね

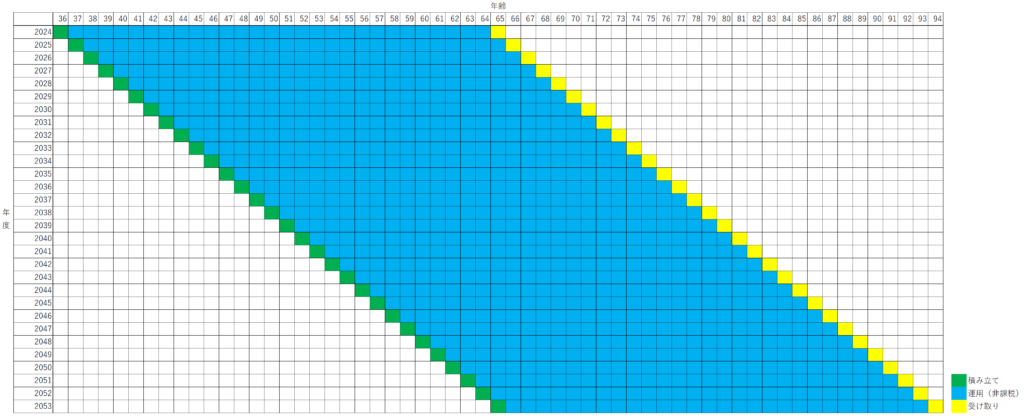

投資開始年齢が高い場合

この方法(投資期間と運用期間を30年にして、スライドさせる)だと、受け取り終了が94歳(引退から30年後)となるため、安心感も非常に高いのですが、

投資開始年齢(今から投資を始める場合は現在の年齢)が高い場合、(引退までの年数が少ないため)投資期間と運用期間をそんなに取れない、となります。

その場合は、少し工夫を加えます。

受け取った額(1年分の投資額(+運用益))を、2年かけて使う、というものです。

こうすると、単純に資産が2倍持つ事になりますから、取り崩し期間30年に対して、積み立て期間は15年で済みます。

この場合、運用期間(グラフの青色の部分)は年々長くなっていきますから、積み立て額が年間120万円(生涯投資上限額1800万円をフル活用)で年利6%の場合、

始め(15年運用)は毎年約147万円(294.5 / 2)、最後(29年運用)は約340万円(680.7 / 2)になります。

年金に加えてこれだけの収入があったら老後も安心ね

それでも不安な場合

しかし、それでも完全には不安を拭えない方も居るかと思います。95歳以上まで生きる可能性があるからですね。

可能性で言ったらそれこそ寿命は無限大で、これに対応するためには(元本を減らさずに)完全に運用益だけで生活出来るようにするしかなく、そうすると死ぬ時には(タイミングは誰にも分からないため)必ず大きな資産が残る事になります。

一般的な収入でこの状態に到達するのは非常に難しく、時間もかなり掛かるため、それなら割り切ってどこかで使い切る前提で、早く引退出来る(長い期間、引退生活を楽しめる)方が良いと思います。

幸い、日本には死ぬまで必ず受け取れる公的年金制度があり、繰下げ受給によってその額もある程度までは増やす事も出来ます。

ちなみに、民間の終身年金(個人年金保険)は仕組み上、みんなが長生きする最大限のリスクまで想定して保険料に乗せないと成立せず、(受け取り額に比べて保険料が)割高になる可能性が高いため、あまりおすすめ出来ません。

(公的年金の場合、最悪税金から補填出来る(想定リスクを小さく出来る)、少なくとも人件費の一部は税金から出る、という強みがある)

特に、現役時代のほとんどを会社員か公務員で過ごした方は、厚生年金(+国民年金)の繰下げ受給だけでも結構な額になるでしょう。

健康寿命を終えた後は(仮にお金が無限にあったとしても)身体的な理由で楽しめる範囲にも限りがありますから、資産を使い切った後は(繰下げ受給の)公的年金のみでも良い、と割り切るのも1つの手かも知れません。

元気なら(健康維持という面も含めて)簡単なパートを加えても良いしね

それでは皆様、よきフィットネスライフを〜🏃♀️