こんにちは〜🌤️おりおりです🙋♀️

社会保険料の仕組み

先日、国会で通勤手当を貰うと社会保険料の負担が増加する事について議論が交わされ、総理も一定の理解を示した、というのがニュースになりました。

通勤手当と言うと、定期券などで実際に支払う金額を貰うだけなのに、現状では社会保険料が上がる仕組みになっています。

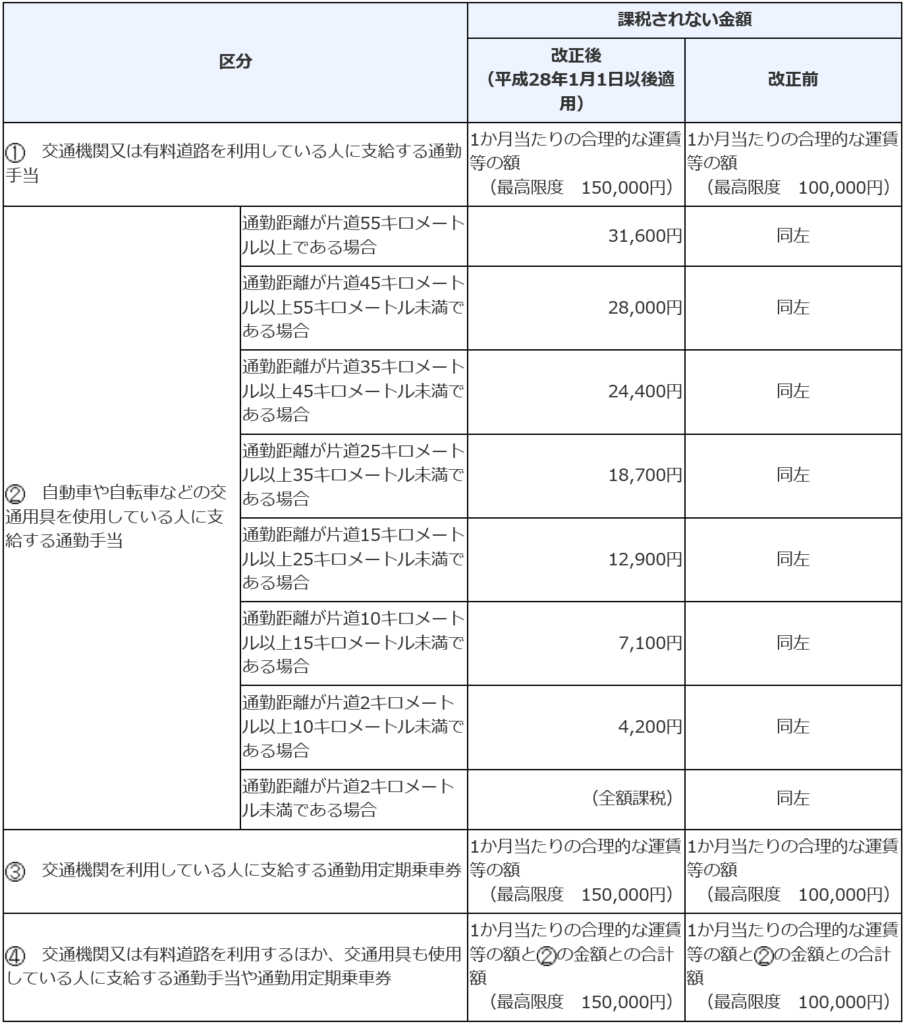

ちなみに、税金に関しては原則、非課税になっています。

(下記のように上限が設定されています)

こちらは2016年の1月に、それまでの10万円から15万円に引き上げられており、実質ほぼ全ての人が全額非課税で受け取れると思います。

しかし、健康保険料と厚生年金保険料(合わせて社会保険料と呼ばれます)に関しては、現在でも標準報酬月額に応じて決まる(多いほど保険料も段階的に上がる)ようになっており、

この標準報酬月額には、基本給だけでなく、通勤手当・家族手当・住宅手当・役職手当なども全て含まれます。

この中でも、税法上は非課税であり、感覚的にも特に違和感を感じるのが通勤手当です。

実費精算なのに実質の手取りがそれ以下になるっておかしいわね

実際どの程度増えるのか

では、通勤手当によって社会保険料がどの程度増えるのか、計算してみましょう。

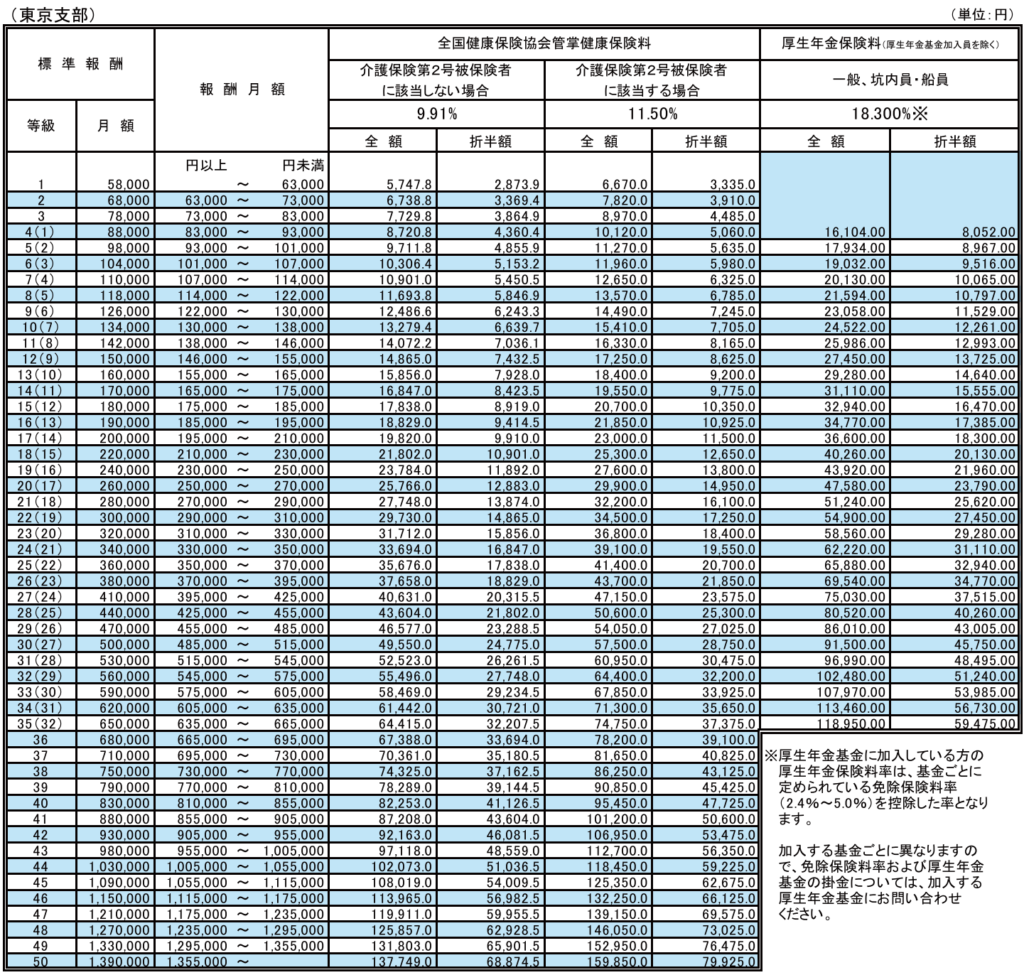

このように、健康保険と厚生年金保険のそれぞれに保険料率が定められており、標準報酬月額(おおよそ額面の月給)にこれを掛けたものを、会社と本人で半分ずつ負担(労使折半)するようになっています。

しかし、特に健康保険料に関しては都道府県ごとに異なり、また年度ごとに変動(基本的には少しずつ上昇)もあるので、こちらのような最新の保険料額表を見るのが早いと思います。

例えば、同じく40歳以上で月収20万円のAさん(徒歩通勤)とBさん(電車代が月に約5万円)が居た場合、Aさんは等級17で健康保険料 11,500円 + 厚生年金保険料 18,300円 = 29,800円、

Bさんは等級20で健康保険料 14,950円 + 厚生年金保険料 23,790円 = 38,740円と、8,940円もの差が出てしまいます。

厳密には社会保険料控除(による減税)があるので、もう少し差は縮まりますが、節税効果は 払った金額 × 税率(ボーナスや他の控除などにもよりますが、この例だと15~20%程度)だけなので微々たるものです。

通勤代が高いだけで手取りが減ってしまうんだね

元が取れるかどうか、という考え方は危険

このような歪な仕組みになってしまっている理由なのですが、諸説あるようです。

1つ目が、この計算方法が定められた頃はまだ通勤手当が一般的ではなく、自己負担で払っている人の方が多かったため、むしろ通勤手当を除外すると(社会保険料が引かれた後の)給料から払うのに比べて不公正だった、というもので、

2つ目が、社会保険料は労使折半であるがゆえに、通勤手当を社会保険料の計算に含めない、となると会社と社員が結託して、(実家から通勤している「ことにする」等で)給料の一部をわざと通勤手当として支給する、という不正が横行するから、というものです。

しかし、これらは9割以上の会社が通勤手当を支給し、マイナンバーによる把握も容易になった今もなお継続している理由とは考えにくく、

3つ目の、社会保険料が増えたら将来貰える年金も増えるから(メリットもあるから)、喫緊というほどではない(から保留されてきた)、という理由との合わせ技かも知れません。

しかし、このメリットはあまり割に合わないと言われている厚生年金(の報酬比例部分)の話ですし、そもそも年金保険料と一緒に上がる健康保険料は上がっても何もメリットが無いためデメリットと比べてメリットが小さい事は容易に想像が付きます。

(先ほどの例だと、年金アップに関係する増額は8,940円のうち5,490円だけです)

この手の話になると必ずと言ってもいいほど出てくるのが、何歳まで生きたら「元が取れる」か、というものですが、これにはあまり意味が無いと思います。

なぜなら、今払う1万円と数十年後に受け取る1万円とでは全く価値が違うからです。

例えば、インフレ率が2%の状態(日銀の目標)が続いたとして、35年後にはほぼ2倍(1.02 ^ 35 = 1.999)、つまり今の1万円は5,000円と同じ価値になります。

楽観的な見方をすると、インフレに合わせて年金の受給額も上がるはず、ですがそんな保証はどこにもありません。

少子高齢化を考えると上げるのは厳しいでしょうし、仮に上がったとしても受給開始してから上がる可能性は低いと思われます(65→85歳でもインフレによる目減りは相当なものです)。

さらに言うと、仮に今と同じ価値で元が取れたとしても、遊興費で言うと一般的に年を取った後よりも若い時の方がお金の価値を引き出せますし、少なくとも将来のために取っておくか、今使うかの「選択が出来る」方が良いでしょう。

(このあたりの考え方はこちらの記事でも取り上げています)

-

-

投資は収入アップよりも支出カットで~決め手は貯蓄率~

続きを見る

お金に色は無いから、年金を生活費に充てて貯蓄を遊興費に充てても、その逆だったとしても同じことだね

先送りするなら投資一択

このように、理不尽な通勤手当なのですが、会社員が出来る解決策はほとんどありません。

唯一出来るのが会社の近く(通勤代が掛からない、もしくは少なくて済む所)に引っ越すことですが、引っ越し自体にもコストが掛かるため、この目的のために行うのは非現実的です。

(通勤に掛かる時間やストレスなども含めて、総合的にメリットが大きいと思えるならアリ)

また、勤めている会社と業務委託契約を結んでフリーランスとして働き、通勤代も含めた報酬が貰えるのであれば、通勤代は経費になり、社会保険料(この場合は国民健康保険料)の削減にはなるのですが、恐らくほとんどの会社で不可能だと思います。

さらに、この場合は会社員と違って急に打ち切られる場合もあり、失業手当などもありませんからリスクもあります(その他にも育休手当や出産手当金など、雇用保険や健康保険から支払われるものは貰えません)。

そう考えると、若いうちは会社員として働きながら(事業所得になる)副業を始めつつ蓄財してある程度稼げるようになった時点でサイドFIRE、というのが一番再現性が高いと思います。

こうすると、少なくともNISAに積み立てた分は取り崩しても非課税かつ社会保険料にも反映されず(所得扱いにならない)、副業の収入分だけですし、

社会保険料は標準報酬月額に比例という仕組みを逆に利用し、削減する方法もあります。

-

-

資産管理マイクロ法人のメリット~使えるのはあと数年!?~

続きを見る

また仮にFIREが出来なかったとしても、ある程度資産を持っている状態で(ずっとフルタイムで働いていた分だけの)年金が始まり、十分豊かな老後が過ごせるはずです。

もちろん、お金を節約しすぎたり時間を削りすぎたりするのはあまり良くないですが、コスパ(タイパ)が良い範囲内でNISAやiDeCoで積み立て投資を行うのは何より将来の自由度がアップするため、やらない手は無いと思います。

資産があれば将来、さらに負担増になっても安心ね

それでは皆様、よきフィットネスライフを〜🏃♀️