こんにちは〜🌤️おりおりです🙋♀️

改悪の内容

来年、2024年から配当控除が改悪されて増税に、というニュースがありました。

改悪とは具体的には、「住民税の申告不要制度」の廃止です。

これによって、今までは年間の(配当所得以外の)課税所得が900万円以下の人が使えた(使うと節税になった)配当控除が2024年から695万円以下に、

つまり、課税所得が695万円超~900万円以下の人は配当控除を使う(ために総合課税を選択する)と逆に損になるようになってしまうのです。

さらに、695万円以下であっても、これまでより節税できる金額は低くなってしまいます。

以前にも少し触れていましたが、いよいよ来年(の確定申告)から廃止になるということで、少し深掘りしてみたいと思います。

-

-

二重課税を取り戻す方法~配当控除・外国税額控除~

続きを見る

以前からあった話題だけど、今年の色んな増税に乗じて改めて取り上げられた感じね

課税方法の選択

では、そもそも配当控除とは何かと言うと、考え方としては外国税額控除と同じです。

-

-

三重課税はNISAでも不可避~無分配のファンドも対象~

続きを見る

外国税額控除では外国税(おおむね10%)が課税された後に、国内での課税で二重課税となるため、それを配慮して国内での課税を少し抑えてくれる、というものです。

しかし、国内の企業であっても配当金の出どころを考えると、利益の一部を還元しているわけですから、法人税を納めた後のお金になります。

ですので、法人税と所得税(配当所得への課税)の二重課税となるため、それを配慮して後者を減らしてくれる、というものが配当控除です。

では、それと住民税の申告不要制度と何の関係があるのかですが、その前に配当所得における課税方法についてお話しなければなりません。

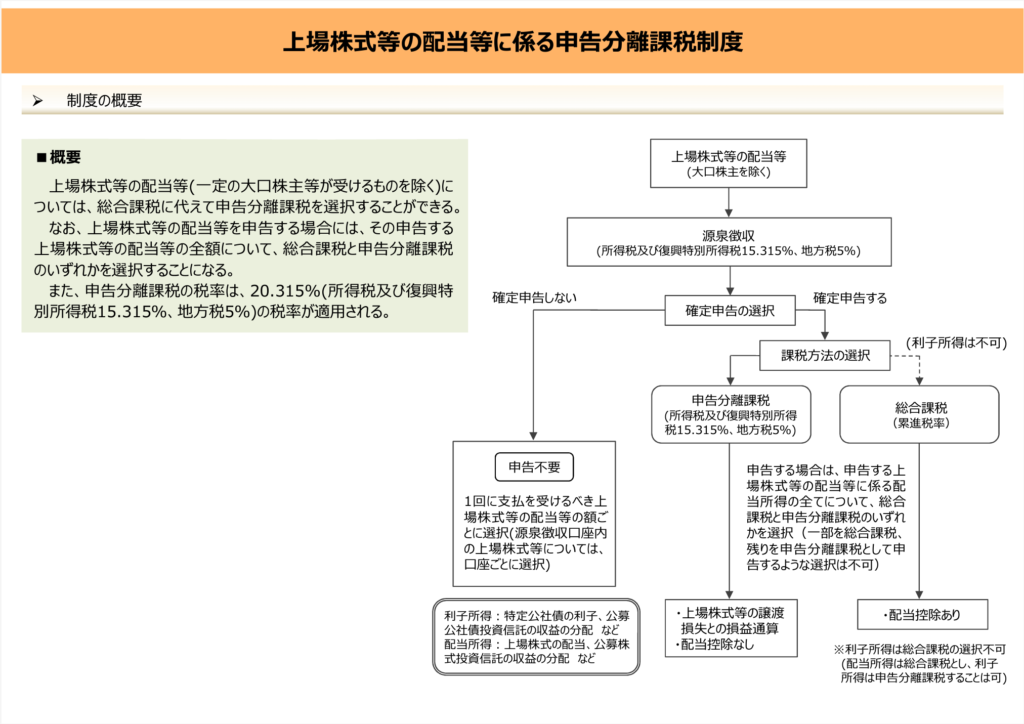

配当等(投資信託の分配金も含む)に関しては、上記のように確定申告しない「申告不要」および確定申告する場合は「申告分離課税」「総合課税」の2種類の、計3種類があります。

(譲渡所得(売った時と買った時の価格差による所得)は「申告不要」「申告分離課税」の2種類(「総合課税」は選択不可)になります)

このうち「総合課税」のみ、配当控除が可能となっています。

(外国税額控除は「申告分離課税」でも(東証上場ETFなどは「申告不要」でも)可能)

そして、この3種類の課税方式について、(平成29年度の税制改正で)所得税と住民税で異なる課税方式を選択できるようになり、所得税で(配当控除を行うために)総合課税を選択しつつ、住民税は申告不要(源泉徴収)に出来る、というのが住民税の申告不要制度です。

上の資料にもあるけど、元々は市区町村の事務負担を減らすために導入された制度みたいだね

なぜ申告不要制度が有効なのか

では、なぜわざわざ所得税のみ総合課税を選択し、住民税は申告不要とするのか、その答えは配当控除の計算方法にあります。

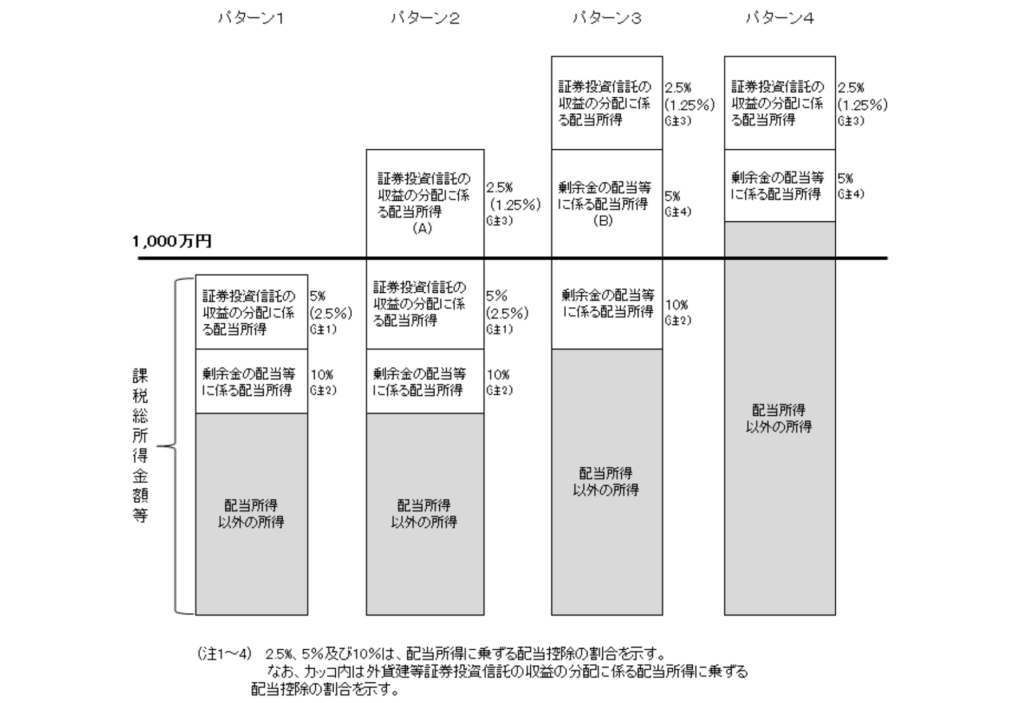

配当控除は所得税と住民税、それぞれにあります。

このように、所得税においては、配当所得以外の所得が1,000万円以下であれば配当控除は10%(投資信託の分配金は5%)、1,000万円超の場合は5%(2.5%)となっています。

所得税の税率は超過累進課税として、課税所得に応じてもっと細かく分かれていますので、それに合わせて控除後の所得税率(復興特別所得税(2.1%)を含む)を計算すると、こうなります(マイナスにはならないため、最低は0%です)。

| 課税所得 | 所得税率 | 配当控除 | 所得税率 (控除後) |

|---|---|---|---|

| 195万円以下 | 5% | 10% | 0% |

| 195万円超~330万円以下 | 10% | 10% | 0% |

| 330万円超~695万円以下 | 20% | 10% | 10.21% |

| 695万円超~900万円以下 | 23% | 10% | 13.273% |

| 900万円超~1000万円以下 | 33% | 10% | 23.483% |

| 1000万円超~1800万円以下 | 33% | 5% | 28.588% |

| 1800万円超~4000万円以下 | 40% | 5% | 35.735% |

| 4000万円超 | 45% | 5% | 40.84% |

そして、住民税の配当所得は、配当所得以外の所得が1,000万円以下で2.8%、1,000万円超で1.4%と、所得税のそれと比べるとかなり低くなっています。

| 課税所得 | 住民税率 | 配当控除 | 住民税率 (控除後) |

|---|---|---|---|

| 1000万円以下 | 10% | 2.8% | 7.2% |

| 1000万円超 | 10% | 1.4% | 8.6% |

これに対し、申告不要(または申告分離課税)の場合、所得に関わらず20.315%で固定ですが、その内訳は所得税が15%(+復興税が 15 × 0.021 = 0.315%)、住民税が5%です。

つまり、所得税は(課税所得が900万円以下であれば)総合課税(+配当控除)の方がお得、住民税は(所得に関わらず)申告不要の方がお得、

という事で、住民税の申告不要制度を使えば(所得税・住民税でそれぞれ安い方を選べる)良い所どりが出来た、というわけです。

配当所得以外の所得が少ないFIRE達成後の人には特に有効な手段だったみたいだね

改悪前後の比較

とは言え、住民税の申告不要制度が廃止された後でも、総合課税自体は選択できますので、所得税も住民税も申告不要(20.315%固定)にするか、所得税も住民税も総合課税+配当控除(税率は所得による)にするかの二択になります。

ただし、上記のような良い所どりが出来なくなる分、改悪になるわけです。

具体的にはこのような感じです。

| 課税所得 | 2023年まで | 2024年以降 |

|---|---|---|

| 330万円以下 | 5% | 7.2% |

| 330万円超~695万円以下 | 15.21% | 17.41% |

| 695万円超~900万円以下 | 18.273% | 20.473% |

| 900万円超~1000万円以下 | 28.483% | 30.683% |

この所得税+住民税の税率が 20.315% を下回る場合(上記の黄色の箇所)は、配当控除をした(総合課税を選んだ)方が良いということですので、

そのラインが2023年までは900万円以下だったのが、695万円以下に下がって(さらに695万円以下であっても税率は増えて)しまった、というわけです。

さらに、実はこの改悪はこれだけにはとどまりません。

住民税も申告をするという事は地方自治体が把握する所得として、配当所得もカウントされることになります(申告不要の場合はカウントされません)。

これで問題となるのが、所得に応じて変動するものに影響が出ることです。

まず、国民健康保険料と介護保険料で、特にFIRE後の人はこれらに加入しつつ減免を受けていたりするため、影響が大きそうです(こちらはマイクロ法人で回避は可能です)。

-

-

資産運用でマイクロ法人設立~事業を分ける必要なし~

続きを見る

また、これ以外にも(新型コロナや物価高などで)随時行われる自治体からの給付金の所得制限だったり、無利子の奨学金を借りるための所得制限、保育園に預ける際の保育料、介護サービスの自己負担額など、所得が増えて不利になる要素はいくつもあります。

ですので、課税所得330万円超~695万円以下の場合も、申告不要よりは多少税率が下がる(20.315% → 17.41% になる)ものの、デメリットも考えると微妙かも知れません。

見た目の税率以上の改悪なのね

まとめ

以上、「配当控除が2024年から改悪」というニュースの正体は、住民税の申告不要制度が廃止され、配当控除をするためには住民税も申告(総合課税を選択)する必要が出てきて、

これまでと比べて税率が上がり、配当所得も地方自治体が把握する所得にカウントされる事でさまざまなデメリットも出てくる、というものでした。

今回の制度廃止に限らず、廃止や改悪される制度も今後どんどん出てくると思います。

(退職金や年金なども改悪されると言われています)

-

-

退職金増税・年金改悪に備えよ~退職金にも年金にも頼らない~

続きを見る

しかし、この住民税の申告不要制度自体、元々あったものではなく、平成29年度の税制改正からであるように、有効活用すればお得になるような制度も出てくると思います(広義的には新NISAなどもそうでしょう)。

多少改悪されても大丈夫なように人生設計をしておくのはもちろん、お得な制度はいち早くキャッチして生かせるようにアンテナも張っておきたいところです。

ニュースをそのまま鵜呑みにせず、気になった所は自分でも調べてみると良いね

それでは皆様、よきフィットネスライフを〜🏃♀️