こんにちは〜🌤️おりおりです🙋♀️

老後4000万円問題とは

老後4000万円問題というワードが、ニュース番組を発端としてSNSでも飛び交っています。

内容は単純で、毎年3.5%の物価上昇が20年続いた場合、1.035 × 1.035 × ... × 1.035 = 1.9897… = 約2倍 となるため、必要なお金も 2000 × 2 = 4,000万円 になるというものです。

これを受けて、NISAの1,800万円だけでは足りないんじゃないかという意見もありますが、その心配はありません。

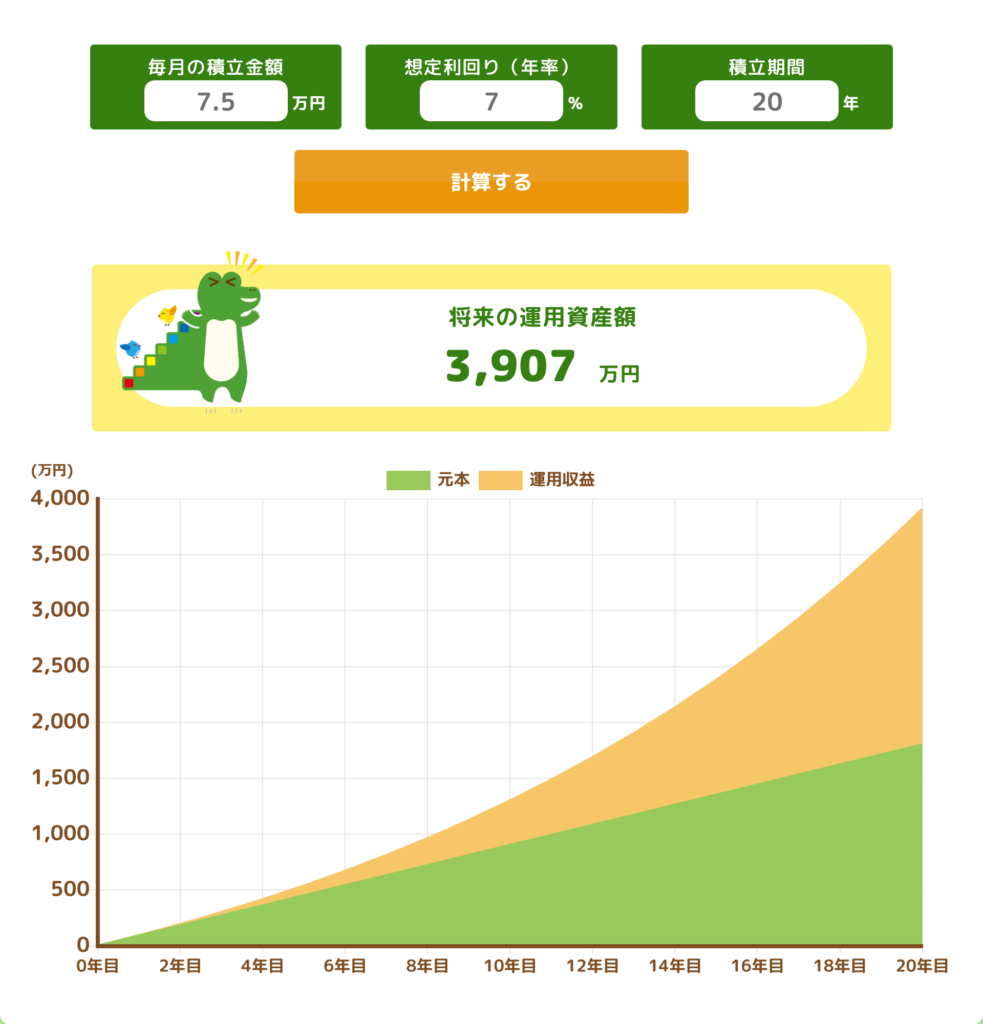

この1,800万円というのはあくまで元本で、運用益を合わせるともっと多くなるからです。

もちろん途中の上下はありますが、オルカンやS&P500(に連動するファンド)を20年かけて積み立てた場合、やや悲観的な見積もりでもこのくらいにはなると思われます。

なぜなら、物価が上がる=お金の価値が下がる、ということはそれだけ、お金以外(株式も含む)の価値が上がる(価格が上がる)からです。

さらに、円安が続くのであれば、ドル資産の(円での)価格は上がって行きますから、これ以上の利回りも十分期待できると思います。

逆に、物価高や円安が続かないのであれば、(利回りが下がったとしても)老後4000万円問題にはならないので大丈夫、というわけです。

20年後から資産形成を始めて、さらにその20年後に備える(4000万円 → 8000万円問題)という場合、今の1,800万円の枠では足りませんが、その頃の物価はもはや未知数ですし、

もしそんなに物価高が進んでるのであれば、NISAの枠も当然見直されると思います。

(40万円 × 20年 を前提として設計された旧つみたてNISAですら、開始から6年足らずで全面的に見直されています)

NISAでオルカンかS&P500を買うだけで、必要な金額に応じて資産額が連動してくれるのね

老後2000万円問題は存在しない!?

そもそも、この老後4000万円問題の元になっている老後2000万円問題も勘違いされている、という話もあります。

これの元となったのが2017年、総務省から公表されている家計調査で、1ヵ月の可処分所得(収入から税金や社会保険料を引いた金額)から消費支出を引いた金額が5万円台の赤字となっている、というもので、

単純にこれを360倍(12ヶ月 × 30年)すると、2,000万円近くのお金が貯蓄から出ている、という計算です。

しかし、これは実際に使っている金額であって、イコール必要な金額ではないはずです。

貯蓄があるから使っているだけで極端な話、1億あれば1億使う、10億あれば10億使う、でもそれが老後に必要な金額とはならないでしょう。

確かに、2014~2017年は5万円台の赤字で推移しているのですが、2018年からは4万円未満に、2020年に至っては黒字(その後も1万円~3万円台の赤字)です。

2020年と言えば、新型コロナウイルスの影響で巣ごもりによって支出が減った、というのが大きいのでしょうが、少なくともこの支出でも十分生きていける、という証拠です。

この2,000万円も、無ければ無いで身の丈にあった生活になるだけで、今は退職金などである程度の貯蓄がある老後世代ですが、今後みんなが減っていけば(特に貧しい生活というわけではなく)それが「普通」になるはずですし、

特に食料品や衣服などの生活必需品は、需要に合わせて(質を落として)安価な商品も多数出回ることでしょう。

今の、メーカー品から安価なプライベートブランドに置き換える、みたいな動きが起きるんだね

本当の必要金額は

さらに言うと、平均値であれ中央値であれ最頻値であれ、あくまで統計上の数字ですし、自分がそれに当てはまるとは限りません。

今回の例だと年金(の受給額)1つを取っても、人によって全く違いますから、それによって必要額も大きく変わってきます。

また、支出額も人によって大きく違いますが、ひとつ目安になるのが「今の」支出額です。

例えば今、手取りが40万円でそのうち10万円を積み立てているのであれば、その差額30万円から年金を引いた金額を貯蓄から捻出する必要があります。

そして、そのために必要な資産額は4%ルールを基準にすると良いでしょう。

毎年4%ずつ取り崩せるため、逆算すると年間支出の25倍、月間だと300倍になります。

先ほどの例で年金が月20万円の場合、残りの10万円の300倍、つまり3,000万円あれば良い、ということになります。

しかも、この「年金+4%ルール」で生活費を確保していると、市況が良い時には遊興費も捻出できる、というオマケもあります。

-

-

4%ルールで贅沢も可能!?~大きな出費にも対応~

続きを見る

年金額については毎年、誕生月に送られてくる「ねんきん定期便」や、24時間いつでも確認できる「ねんきんネット」(マイナポータルと連携)から試算ができるようになっています。

5.「ねんきん定期便」の二次元コードをスキャンして、将来受け取る年金額の試算ができます

厚生労働省ホームページ内の、「公的年金シミュレーター」では、ユーザー登録なしで将来の年金額を簡易に試算できます。このほか、将来の年金額の試算結果データをご自身のパソコンやスマートフォンに保存できます。

大切なお知らせ、「ねんきん定期便」をお届けしています|日本年金機構

「公的年金シミュレーター」と検索するか、ねんきん定期便に記載の二次元コードからアクセスできます。

運用しながら取り崩しだと、貯金なら25年で尽きるところ、もっと長生きしても大丈夫になるね

年金の繰下げ受給は非推奨

しかし、その資産を作るための積み立て期間が十分にあれば良いですが、そうでない場合もあります。

例えば、先ほどの例でも今50歳で貯蓄が無い場合、10年や15年で3,000万円を作るのは容易ではありません。

この場合の最も有効な解決策は、働く期間を延ばす(引退時期を遅らせる)ことです。

また、それに合わせて年金の繰下げ受給を行うと良い、としているサイトも良く見かけますが、これについては非推奨です。

-

-

年金の「繰上げ」vs「繰下げ」~運用も含めた本当の損益分岐点~

続きを見る

確かに、繰下げ受給で受給額が上がれば、必要な資産額も少なくなるため効率が良いように見えますが、実はそんな事はありません。

年金と給与の合計が50万円を超えるなどの例外を除いて、働きながら年金を受け取ることも出来ますし、そうすれば蓄財は一気に進むからです。

(厚生年金に加入しなければ支払うはずの保険料の分も蓄財に回せます)

給与収入がある場合でも老齢年金を受け取ることができます。

特別支給の老齢厚生年金や、老齢基礎年金・老齢厚生年金は、給与収入がある場合でも受け取ることができます。

働きながら年金を受給する方へ|日本年金機構

ただし、厚生年金保険に加入しながら働く場合や、厚生年金保険の加入事業所で70歳以降も働く場合は給与収入によって(老齢厚生年金と給与の合計が1月あたり50万円(令和6年度の支給停止調整額)を超える場合)は特別支給の老齢厚生年金または老齢厚生年金の一部または全部が支給停止となります。

また、年金の受給額を上げてしまうと、税金や社会保険料も上がりますし、(控除が一定額であることと累進課税を考えると)年金が1.5倍になると、これらは1.5倍では済みません。

しかも、物価高が続くのであれば、受け取りが遅くなればなるほど不利になります。

老後4000万円問題(20年で物価が約2倍)と言うなら、85歳で受け取る30万円は、65歳で受け取る15万円と同じ価値でしか無い(今15万円で買えるものしか買えない)のです。

この場合、10年でも物価は約1.41倍になるので、繰下げ受給は額面でも10年で84%アップ(手取りはもう少し減る)なのに、そのうち41%は物価高で相殺となると、その10年間全く受け取れない代わりに得られる対価としては寂しすぎると思います。

物価高が続くならなおさら年金は早く受け取った方が良いのね

それでは皆様、よきフィットネスライフを〜🏃♀️