こんにちは〜🌤️おりおりです🙋♀️

急な出費にどう対応するか

4%ルールと言うと、資産を運用しながら毎年4%ずつ取り崩しても(運用益と相殺されて)資産は半永久的に無くならない、というものです。

逆に言うと年間生活費の25倍、月間なら300倍の資産があれば、働く必要が無くなるため、フルFIREの目安とされています。

生活費が月20万円なら6,000万円、年300万円なら7,500万円になりますが、ここまで貯めてそれだけしか使えないのか、と思う方も居るかも知れません。

何より、これだけだと生活は何とかなっても、大きな病気や怪我をした時や、旅行などで一度に大きな金額を使いたい時に困りそうです。

しかし、結論から言うと心配は無用です。

まず、医療費ですが、皆さんご存知の通り、日本には医療保険(国民皆保険)制度があり、自己負担割合が3割(後期高齢者は1割~)、さらには高額療養費制度があります。

この高額療養費制度の自己負担限度額は所得に応じて決まっており、資産の取り崩しだけで生活している(フルFIREの)場合、所得はゼロ扱いです。

(厳密には、特定口座(源泉徴収あり)またはNISAで売却し、確定申告をしなかった場合)

| 適用区分 | ひと月の上限額(世帯ごと) | |

| ア | 年収約1,160万円~ 健保:標報83万円以上 国保:旧ただし書き所得901万円超 | 252,600円+(医療費-842,000)×1% |

| イ | 年収約770~約1,160万円 健保:標報53万~79万円 国保:旧ただし書き所得600万~901万円 | 167,400円+(医療費-558,000)×1% |

| ウ | 年収約370~約770万円 健保:標報28万~50万円 国保:旧ただし書き所得210万~600万円 | 80,100円+(医療費-267,000)×1% |

| エ | ~年収約370万円 健保:標報26万円以下 国保:旧ただし書き所得210万円以下 | 57,600円 |

| オ | 住民税非課税者 | 35,400円 |

つまり、4%ルールでの取り崩し可能額が月20万円でも30万円でも、なんなら100万円でも、1ヶ月の医療費は35,400円が上限なのです。

そして、この金額であれば、生活防衛資金で十分対応可能でしょう。

4%ルールだろうが給料や年金と同じく、不測の事態に備えて一定額のお金をプールしておき、それを使った後はまた普段の毎月の収支から少しずつプールしていけば良いのです。

70歳以上で年金を繰上げ受給等で減らせば、自己負担限度額は15,000円または24,600円と、さらに安くなるよ

大きな金額を使いたい時

では、急に発生する避けられない出費以外、例えば旅行などで一度に大きな金額を使いたい場合はどうでしょうか。

実は、4%ルールというのは、最初に決めた金額以上に取り崩してはいけない、というわけではありません。

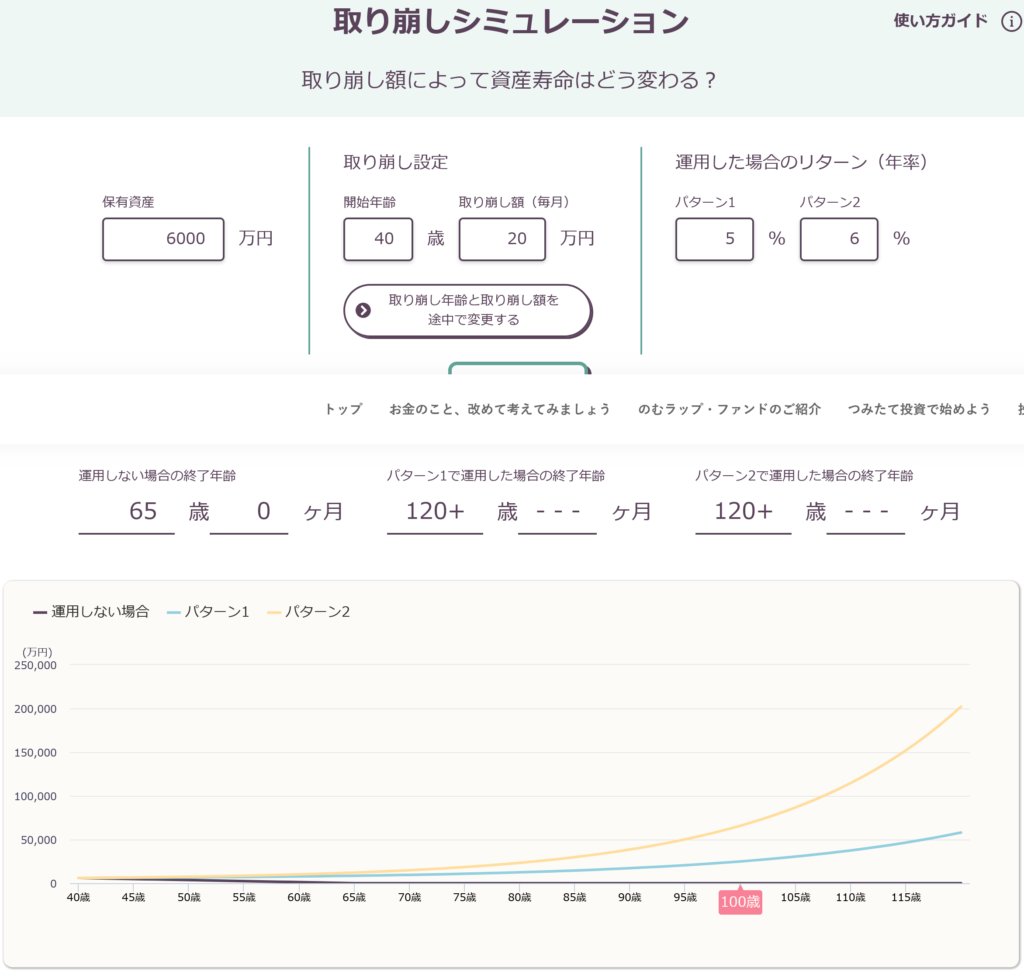

保有資産6,000万円に対して取り崩し額(毎月)20万円というのは4%ルールの条件ですが、実際はこのように、過去のオルカンやS&P500の実績から考えるとかなり保守的なリターン(年率)で考えたとしても、無くならないどころか、どんどん増えていきます。

ではなぜ4%ルールが4%なのかと言うと、順序リスクを考慮しているからです。

-

-

順序リスクとは~4%ルールはなぜ4%なのか~

続きを見る

簡単に言うと、取り崩し開始から間もないタイミングで暴落期が重なると(後半で重なるよりも)死ぬまでに資産が枯渇するリスクが大きくなる、というものです。

S&P500の過去20年間の平均利回りは約8.3%ですが、ずっとこの利回りが続くわけではなく、-5%の時もあれば+15%の時もある、みたいな感じで上下しています。

逆に言うと、取り崩しを開始してから平均通りに上がってくれれば、4%ずつ取り崩したとしても、上記のグラフのように資産は少しずつ増えていきます。

この時、この瞬間を切り取って4%ルールに必要な金額以上の分(資産6,000万円でFIREして月20万円の生活を送っている間に資産が7,000万円に増えた場合、その差額の1,000万円)は使ってしまっても良いのです。

なぜなら、もし仮に使った後すぐに暴落が始まったとしても、(月20万円の)生活は問題なく送れるからです(今、資産6,000万円が貯まって引退したのと同じ状態です)。

4%ルールの時点で暴落は織り込み済みなのね

相場が良い時が使い時

しかし、そうすると相場が良い時しか使えない、使いたい時に使えない、となりますが、それで良いと思います。

働いている間だって、ある程度お金が貯まるまで、もしくはボーナスなど臨時収入があるまでは使えないはずですから、同じことです。

(4%ルールでは、相場が良い時にボーナスが出ると思えば良いのです)

また、旅行などを早くから予約していて(特にキャンセルできない航空券など)、その間に暴落したら、というのが心配でしたら、(決済が旅行当日(直前)だとしても)予約した時に売却して現金で置いておけば良いですし、

そもそも、年末年始・GW・お盆などに行こうとするから早く予約しないといけないのです。

世の中の多くの人はこれらの連休で旅行しようとしますから、予約が取りづらい上に高くて混雑していますが、

相場が良い時に旅行、ならそんな人はごく一部ですから、予約もいつでも取れますし、安くて空いている、と良い事づくめです。

ですから、お金と日程の両方の意味でFIREと旅行は非常に相性が良いです。

これはフルFIREに限らず、サイドFIREやバリスタFIREも同じです。

資産額(取り崩し可能額)が少ない代わりに事業所得や給与所得で補うのですが、(フルFIREと比べて)金額が小さいとは言え相場が良い時はボーナスが出ますし、休日もフルタイム勤務に比べたら都合が付きやすい(土日祝を絡めなくても連休にしやすい)でしょう。

使うタイミングは自分で決められるし、お得な時に使えば良いんだね

4%ルールじゃなくてもフルFIREは可能

とは言え、4%ルール(年間生活費の25倍、または月間生活費の300倍)の資産を貯めるのは難しい、と思う人も多いでしょう。

ですが、実際はそこまで貯めなくても年齢次第ではもっと少なくてもフルFIREは可能です。

なぜなら、途中から年金が始まるので、年金開始時点で「4%ルール+年金」で生活できるだけの資産が残りさえすれば、それ以上の部分は年金開始までに使い切るような取り崩しでも良いからです。

このとき、年金は繰上げ受給をする前提で、60歳時点で4%ルール+(本来の)年金受給額の76%、とするのが良いかと思います。

-

-

最適解は繰上げ+4%ルール!?~繰下げのメリットも紹介~

続きを見る

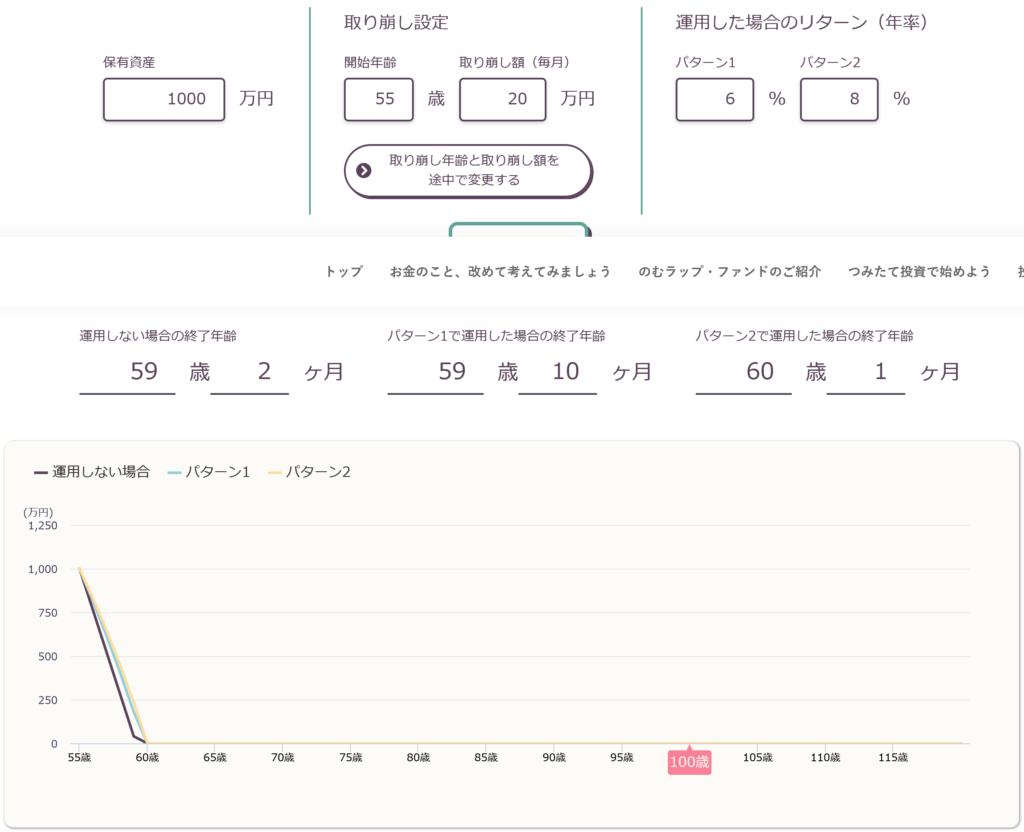

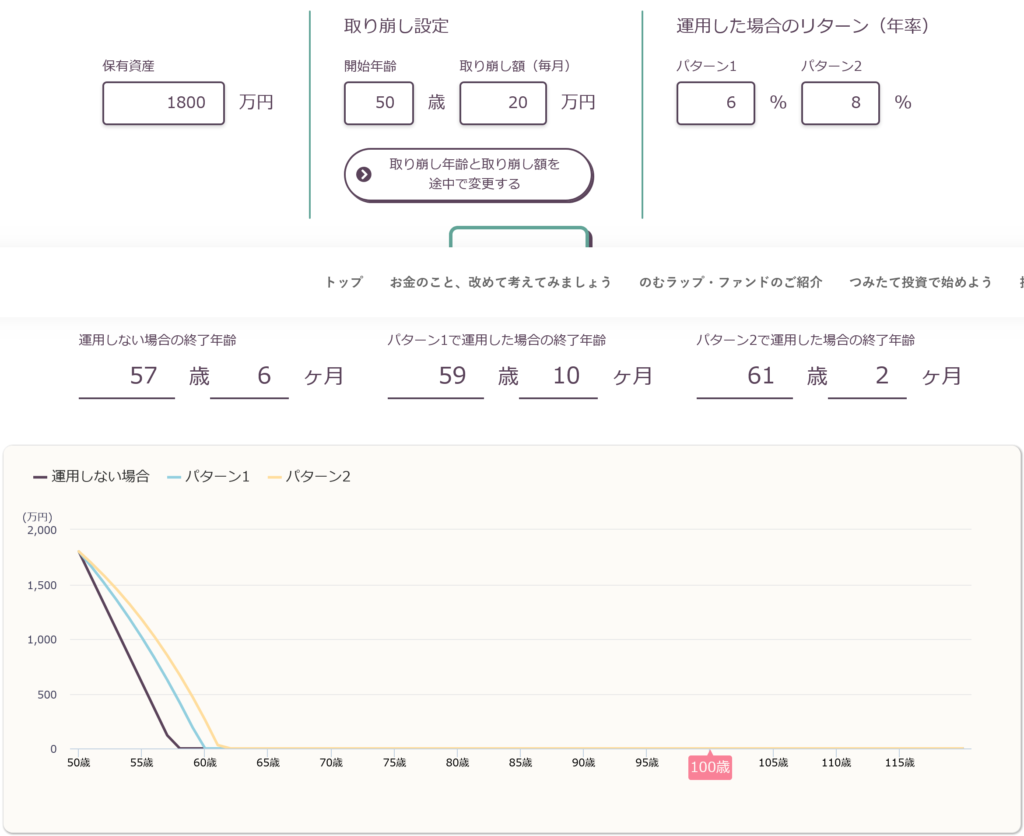

月間生活費が20万円、年金が15万円でしたら、繰上げ受給で15 × 0.76 = 11.4万円 を差し引いた残り 8.6万円 の4%ルール 8.6 × 300 = 2,580万円 が60歳の時に残っていれば良いわけですから、

55歳ならこれに約1,000万円を追加した約3,600万円、50歳でもこれに約1,800万円を追加した約4,400万円があればフルFIREが可能なのです。

取り崩しシミュレーション のむラップ・ファンド|野村アセットマネジメント

このくらいであれば、始める年齢にもよりますが、NISA+iDeCoのみでも達成可能かも知れません。

-

-

iDeCoを併用すべき理由~NISAの1800万円が埋まらない場合も~

続きを見る

大事なのは、これが達成できたら「働かなくても生活が出来る」だけではなく、(働いていないのに)相場次第では「余剰資金(ボーナス)も出る」という事です。

これは、(繰下げ受給などで)年金のみで生活している場合には得られない、4%ルールを組み合わせたからこそのメリットと言えるかも知れません。

6,000万円じゃなくて4,400万円や3,600万円で良い、しかも年齢が上がるほど目標金額が下がる、となれば現実的ね

それでは皆様、よきフィットネスライフを〜🏃♀️