こんにちは〜🌤️おりおりです🙋♀️

利回り - 順序リスク = 4%

4%ルールが成立する根拠として、想定利回り(年率)が7%ならインフレ率が3%でも差し引き4%だから、(取り崩し開始時点の価値で)4%ずつ取り崩しても枯渇しない、というものがありますが、これは大きな勘違いです。

平均の利回り(リターン)だけでなく、どれだけ上下にブレるか(リスク)も超重要です。

投資におけるリスクとは、上振れも含むので必ずしもマイナスとは限らないのですが、こと取り崩し期においてはマイナスでしか無い、と言っても過言ではありません。

例えば、20年の平均利回りが10%だったとしても極端な話、1年目で-50%、2年目~13年目が ± 0%、14年目以降は+30%以上が続く、みたいな感じだった場合、

4%ルールの取り崩しは 8% となり、8 × 14 = 104% で回復する前に枯渇してしまいます。

逆に、取り崩し初期に好調な状況が続いた場合、その後に暴落が来ても(それまでに増えた分で)十分凌ぐことができます。

このように、収益率の順序の違いにより、資産残高が大きく変動してしまうリスクのことを「順序リスク」と言います。

ですので、インフレを考慮したから、というよりはむしろこの順序リスクを(最悪のタイミングになったとしても大丈夫なように)考慮したからこその4%、と言っても良いでしょう。

過去のリターンと比べるとやたら控えめな数字に見えるのも、そういう理由があったのね

リターンが良い ≠ 5%6%ルールが成立

とは言え、平均リターンが高い方が「利回り-順序リスク」の前者が大きくなるため、取り崩せる金額も結果的に大きくなるような気がします。

| 年率平均 | ||||||||

| 1年 | 3年 | 5年 | 10年 | 15年 | 20年 | 30年 | ||

| リターン (%) | MSCI ACWI | 40.0 | 19.1 | 20.8 | 13.8 | 14.4 | 10.4 | 9.4 |

| S&P500 | 42.4 | 22.6 | 24.1 | 17.4 | 18.2 | 12.0 | 12.0 | |

| NASDAQ100 | 46.6 | 24.1 | 29.9 | 22.1 | 22.3 | 15.3 | 15.2 | |

| リスク (%) | MSCI ACWI | 12.0 | 15.0 | 16.6 | 16.2 | 17.2 | 18.3 | 17.9 |

| S&P500 | 12.7 | 16.4 | 17.4 | 17.2 | 17.4 | 18.1 | 18.4 | |

| NASDAQ100 | 13.6 | 21.2 | 20.5 | 19.8 | 19.7 | 21.1 | 26.2 | |

(MSCI ACWI、S&P500は配当込み、NASDAQ100は配当なし)

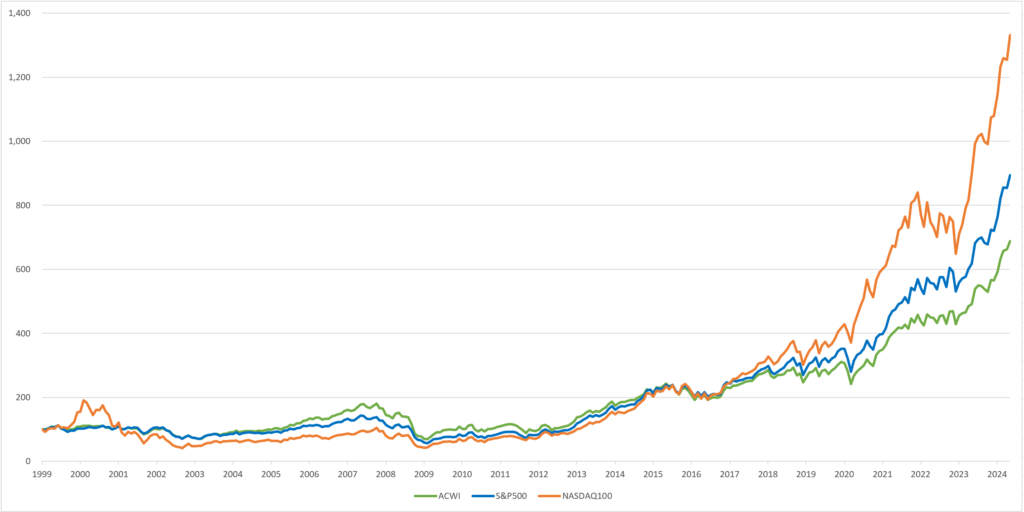

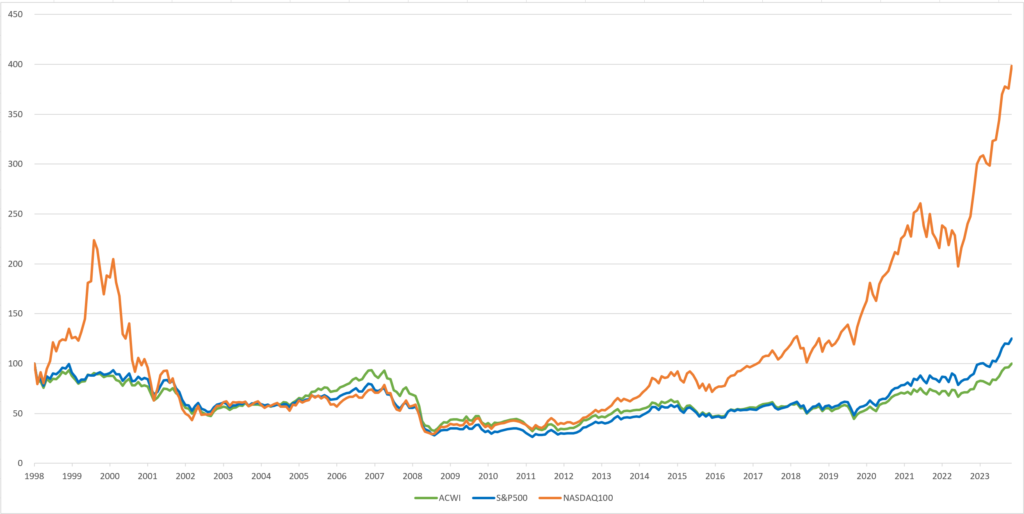

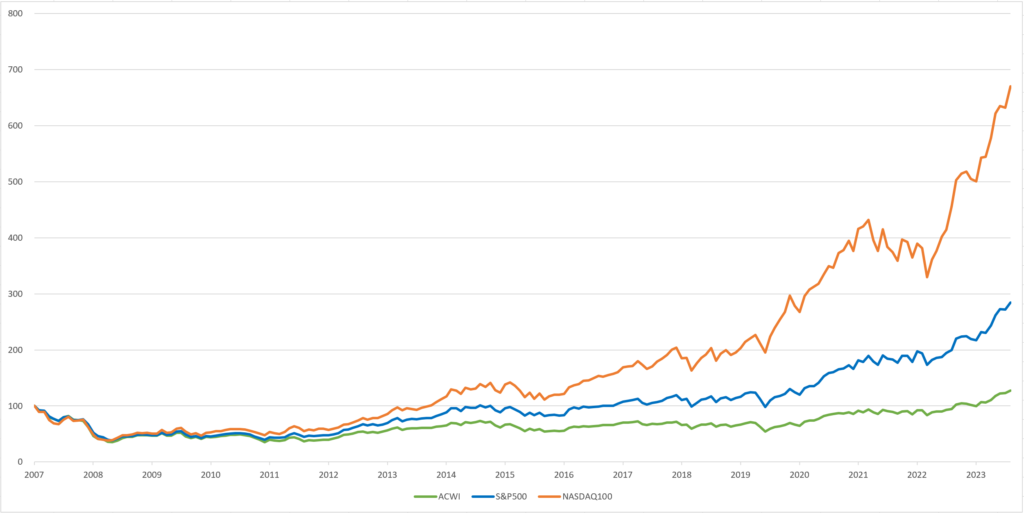

実際、このように20年・30年の平均リターンでもNASDAQ100が、MSCI ACWI(オルカン)やS&P500を大きく上回っています。

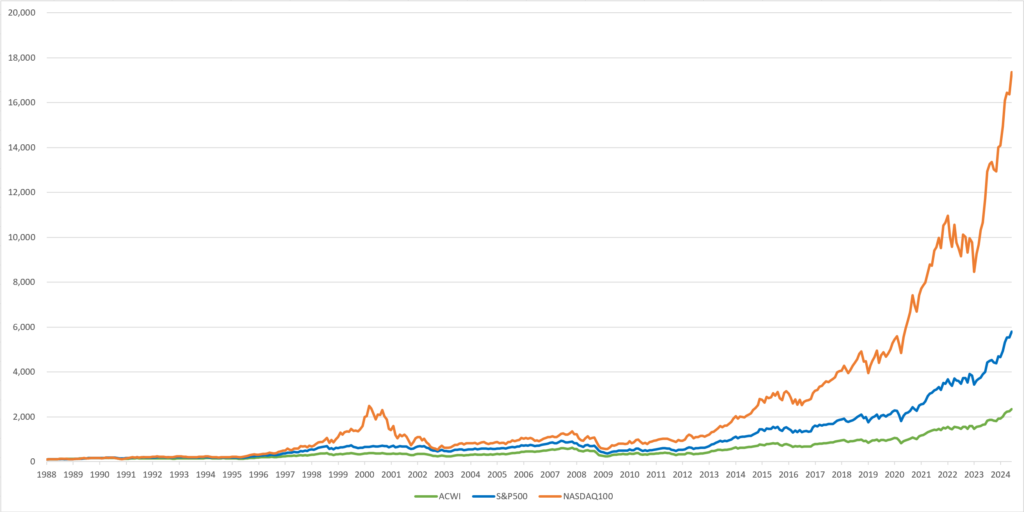

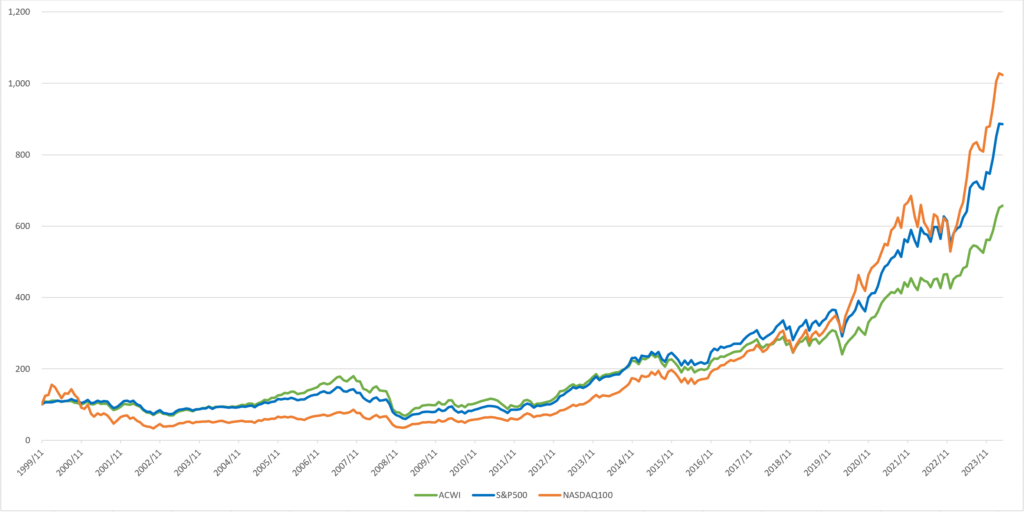

また、MSCI ACWIの算出開始日である1987年12月31日(開始を100とする)からの値動きと4%ルールで毎月取り崩し(前月比の騰落率を掛けてから 100 / 300 を引く)を行った場合の資産残高はこうなります。

金額こそ下がっている(グラフの最大値が 20,000 → 14,000 になっている)ものの、おおむね指数の動きに近い資産残高になっています。

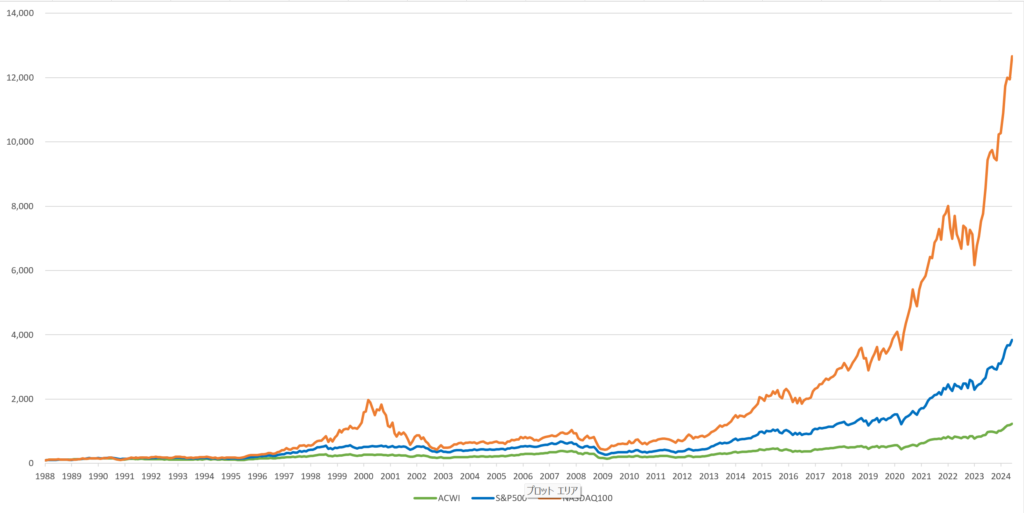

しかし、開始月を遅らせていくと次第に陰りが見え始め、1999年(約25年前)になるとリターンでは勝っているはずのNASDAQ100が、取り崩しでは不利、という状態になります。

さらに遅らせていくと、1999年11月の時点でNASDAQ100は枯渇するようになります。

(ちなみに、1999年11月~2001年1月までの間を開始時点にすると、ほとんどアウトです)

つまり、NASDAQ100は開始時期によって枯渇する場合がある=NASDAQ100で4%ルールは成立しない、ということです。

これこそが、まさに「順序リスク」の恐ろしさです。

取り崩し開始から1年後に暴落(元値を割る)、でもダメなんだね

オルカンでは4%ルールは成立しない、は嘘

このように、NASDAQ100は2000年のITバブル崩壊でオルカンやS&P500よりもダメージを受け、さらに2007年の世界金融危機(リーマンショック)により回復までの期間が延び、

2010年以降はそれを帳消しにして余るほど伸びましたが、取り崩し中の人にとってはこれが致命傷になったわけです。

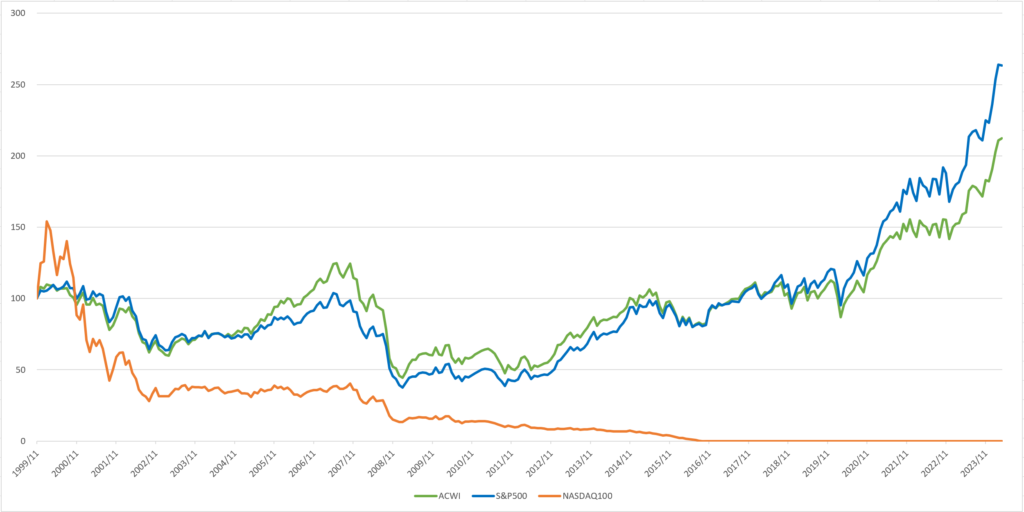

S&P500とオルカンはどうかと言うと、最悪のタイミングはNASDAQ100(2000年8月)より少し前で、1998年7月です(ちなみにリーマンショック前の最悪は2007年10月です)。

| オルカン | S&P500 | NASDAQ100 | |

|---|---|---|---|

| 1998年7月 | 99.77 | 124.99 | 398.18 |

| 1999年1月 | 203.49 | 212.84 | 114.02 |

| 2000年8月 | 175.82 | 179.21 | 0.00 |

| 2007年10月 | 127.14 | 284.16 | 670.08 |

先ほどまでのグラフよりは資産額は少ないものの、少なくとも現時点(2024年5月末時点)では最低でも取り崩し開始当初と比べて99.77%の資産が残っています(取り崩し開始時点とほぼ同じ)。

一部で、オルカンでは4%ルールは成立しない、という意見もありますが、配当なしの指数で計算しているか、米国で生活する前提でインフレを考慮した場合かと思われます。

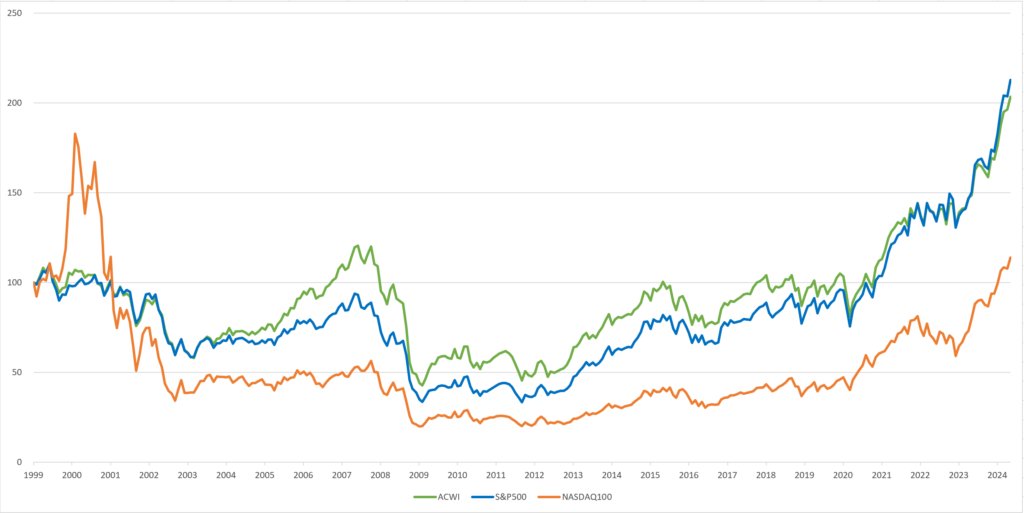

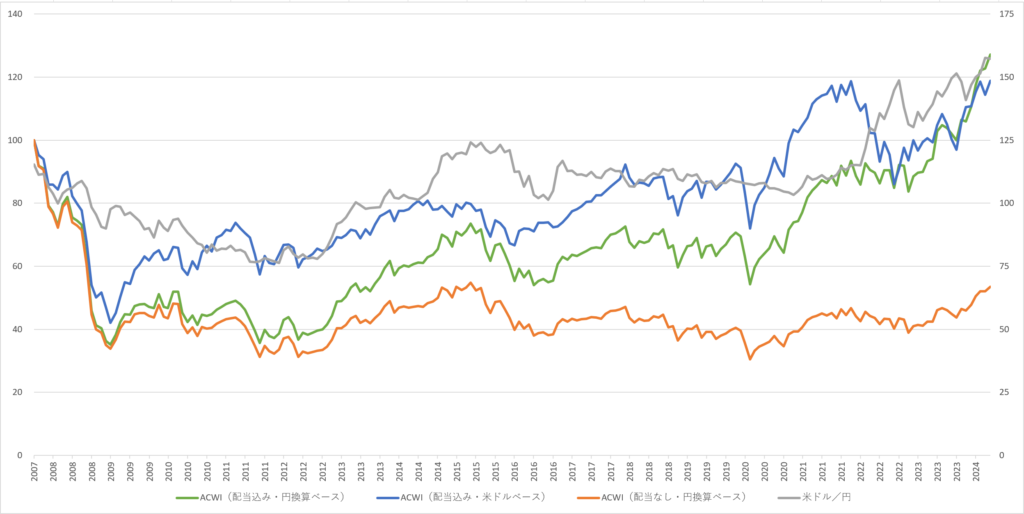

MSCI ACWI(オルカン)の配当込み(円換算・米ドルベース)・配当なしの比較

これを見ると、米ドル/円も最終的には上がっている(円安になっている)のですが、前半で円高に振れたため取り崩しには不利に働いた(為替にも順序リスクがある)ことが分かります。

ですが、少なくとも上記の緑色のように配当込み・円換算ベース(eMAXIS Slim 全世界株式(オール・カントリー)などのベンチマーク)では枯渇していませんし、

日本では2021年の半ば頃までインフレは無かったわけですから、(そこから物価上昇分だけ取り崩し額を増やしたとしても)十分成立すると思います。

日本だと過去30年くらいはインフレを考慮しなくても良さそうね

今後インフレが続いた場合は

しかし、これはあくまで過去の話であって、これからはどうなるか分かりません。

個人的には、人口減少国の日本でそれほどインフレが続くとは思えませんが、日銀の目標として消費者物価の前年比上昇率2%を掲げていますし、

物価の安定と2%の「物価安定の目標」

(中略)

こうした点を踏まえ、日本銀行は、2013年1月に、「物価安定の目標」を消費者物価の前年比上昇率2%と定め、これをできるだけ早期に実現するという約束をしています。

金融政策の概要 : 日本銀行 Bank of Japan

現在進行形で物価高は続いていますから、これが10年・20年と続く可能性が無いわけではありません。

もしそうなった場合、先ほどの1998年7月からの取り崩しパターンは破綻するのでは、と思ってしまいますが、その心配はありません。

なぜなら、これは日本でインフレが無かったからこそ、の結果だからです。

もし日本でインフレ(円の価値が下がる)があったら、それだけドル資産であるオルカンやS&P500の価格はもっと上がって(先ほどの結果は上振れして)いるはずです。

むしろインフレで危惧すべきは現金の保有であり、資産の取り崩しというのはインフレ対策の最適解でもあります。

そう考えると、現金比率を高めて備えるのではなく、オルカンやS&P500、場合によっては債券も混ぜて現金比率は上げずにリスクを下げるのが、これからのインフレ時代を乗り切る鍵なのかも知れません。

インフレが続くアメリカで生きる道を模索した、トリニティスタディが理にかなっているんだね

それでは皆様、よきフィットネスライフを〜🏃♀️