こんにちは〜🌤️おりおりです🙋♀️

新NISA+iDeCo

前回、新NISAのみでFIREする事は可能なのか?についてシミュレーションを行った結果、可能ではあるものの現実的に55歳以上など、やや高齢での引退でないと厳しいという結論に至りました。

-

-

新NISAだけでFIREは可能か~投資期間別に検証~

続きを見る

しかし、「新NISAのみ」ではなく「非課税制度のみ」であれば話は変わってきます。

ここで登場するのがNISAと並んで非課税で投資を行える(正確には定期預金なども可能なため、投資「も」行える)制度であるiDeCoです。

以前よりおススメしているiDeCoですが、実はFIREを達成しやすくするのにも役に立つのです。

-

-

新NISAよりiDeCoを優先すべき理由2選~新NISAのデメリット!?~

続きを見る

iDeCoと言えば、60歳までは引き出せない(資金ロックされる)という大きなデメリットがあるため一見、FIREには不向きに見えるのですが、

他の資産と組み合わせることで、60歳までは他の資産を取り崩して、60歳以降はiDeCo(+他の資産)を取り崩す、という方法を取れるためデメリットなく活用できるのです。

今回はこれを使って、新NISA+iDeCoという非課税制度コンビでのFIRE、いわば非課税FIREを目指した場合についてシミュレーションしてみたいと思います。

単純に枠が増える分、若い年齢でもFIRE出来そうね

50歳で引退する場合

まずは前回、新NISAのみでシミュレーションした結果、難しいという結論に至った50歳での引退です。

条件は前回同様、現在30歳の人が積み立て投資をスタートし、年利6%(取り崩し時は4%)で引退するまでに新NISA枠をフルに使い切る(生涯投資上限額の1,800万円に到達する)ペースで積み立て、

取り崩しは80歳で使い切る(その後は年金の繰下げ受給で生活する)前提とします(20年後には年金受給開始年齢が今より5歳繰り下がっている事を想定)。

この場合、月々の積み立て額は7.5万円(1,800 / (50 - 30) / 12)なのですが、ここにiDeCoも加えると(企業年金に加入していない)一般的な会社員の場合、限度額は月2.3万円(生涯投資上限額は無し)ですので、合わせて月9.8万円となります。

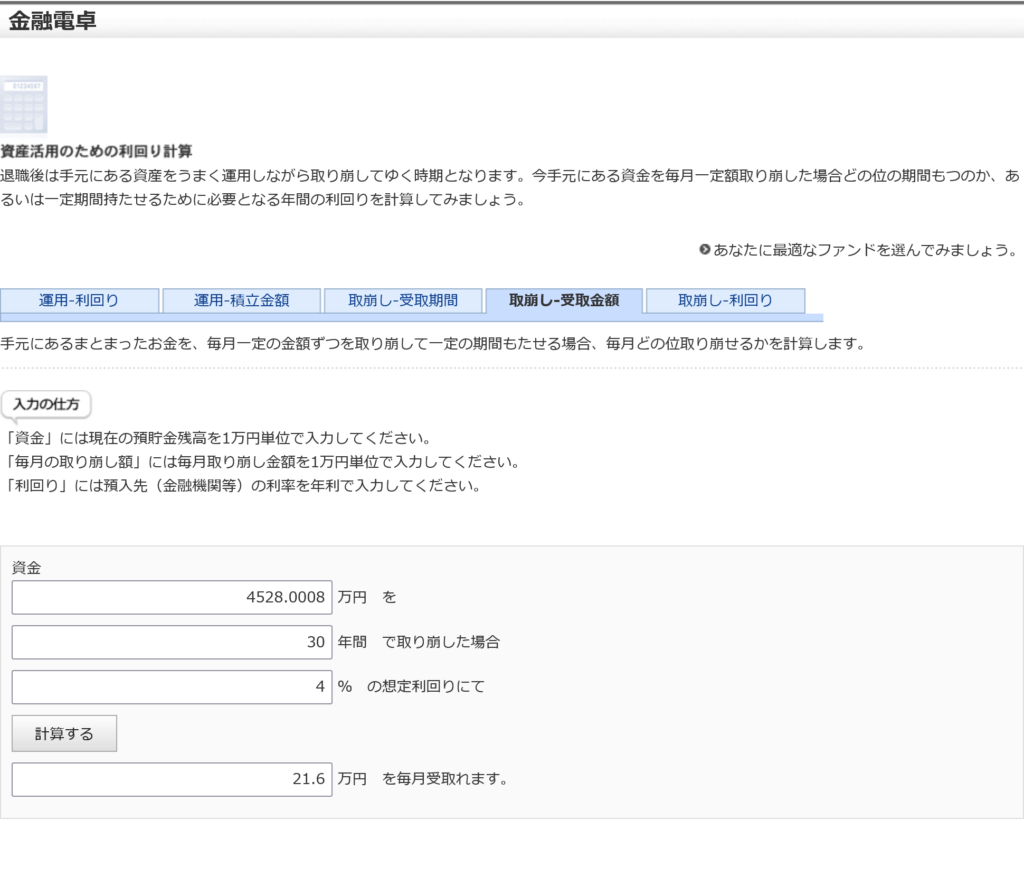

この場合(積み立て20年・取り崩し30年)の結果がこちらです。

(金融庁の資産運用シミュレーションとモーニングスターの金融電卓(取崩し)を使用)

この結果、月に約21.6万円(80歳以降は現在の平均年金受給額基準で約26.5万円)という事で十分とまでは言えませんが、新NISAのみの場合(月約16.5万円)と比べるとまだ現実的なラインです。

年金の繰下げ受給を少し妥協して75歳とした場合、月に約23.9万円(75歳以降は約20.4万円)となります。

50歳でこれですから、少なくとも、50代前半での非課税FIRE達成は十分可能と言えるでしょう。

予想通り、FIRE可能ラインが少し下がったね

個人事業主の場合

ここで一つ思い浮かぶのが、個人事業主ならもっと早く非課税FIRE出来るのではないか?という事です。

iDeCoは月々の掛金の限度額が人によって変わり、(企業年金に加入していない)一般的な会社員が2.3万円なのに対して、個人事業主の場合は6.8万円と、かなり大きくなります。

-

-

税制優遇制度(一般NISA・つみたてNISA・iDeCo)とは~限度額比較も~

続きを見る

しかし、個人事業主の場合、付加年金(月額400円)という年金受給2年で元が取れる神制度があり、これを納付するとiDeCoの掛金限度額が1,000円減るというデメリットを差し引いても入らない手はないため、実質、iDeCoの限度額は6.7万円とします。

第1号被保険者・任意加入被保険者が定額保険料に付加保険料(月額400円)をプラスして納付すると、老齢基礎年金に付加年金が上乗せされます。

付加年金の年金額は、200円×付加保険料納付月数。

付加年金は、老齢基礎年金と合わせて受給できる終身年金ですが、定額のため、物価スライド(増額・減額)はありません。

付加年金|日本年金機構

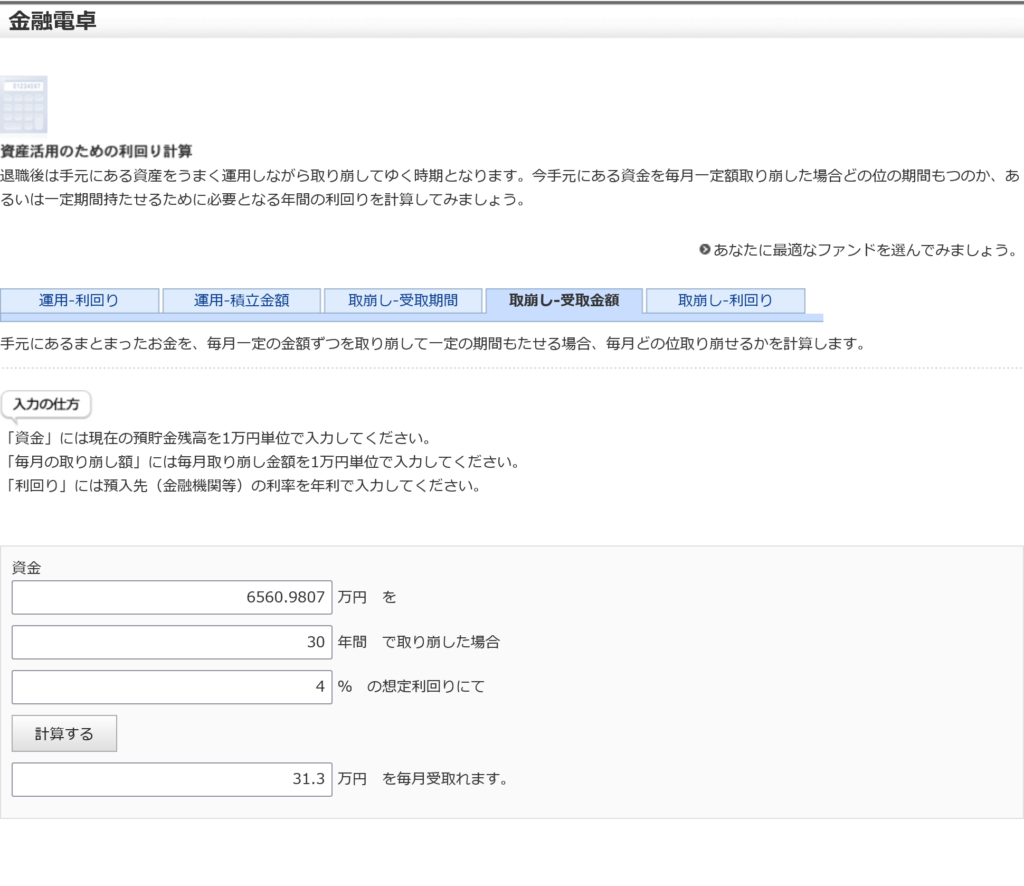

先ほどの例で言うと、新NISA(月7.5万円)と合わせて月14.2万円まで非課税による投資が可能、という事になります。

ですので、同じようにシミュレーションするとこうなります。

こうみると、資産は約6,561万円にまで積み上がり、受け取り額も月約31.3万円とかなり潤沢な額になり、これなら(支出を抑えれば)引退をもう少し早める(40代後半にする)ことも可能そうです。

毎月の積み立て額を増やせる分、受け取り額も多くなるのね

年金の落とし穴

しかし、これには大きな落とし穴があり、それは、公的年金の受給額です。

厚生年金(+国民年金)の場合、現在の平均受給額は約14.4万円(最大まで繰り下げると約26.5万円)ですが、国民年金のみの場合は約5.6万円(最大まで繰り下げても約10.3万円)しかありません。

(付加年金を20年払っても約6万円(最大繰り下げで約11万円))

これでは、国民年金のみで生活するのは難しく、何歳まで生きるかは誰にも分からないため、4%ルール(半永久的に無くならないこと)を前提とした資産を最後まで残しておく必要があります。

ここで登場するのが前回紹介した300の法則(必要な月額の300倍の資産があれば枯渇しない(4%ルールの)状態になる)です。

年金を最大まで繰り下げ受給する前提で差を埋めるためには、約15.5万円(26.5 - 11)が必要ですから、これを半永久的に維持するには約4,650万円(15.5 × 300)の資産が必要です。

これを残すとなると、先ほどの例では約1,911万円(6,561 - 4,650)しか取り崩せない事になってしまい、計算すると80歳までの受け取り額は月約9.1万円にまで減ってしまいます。

ですので、会社員と比べてiDeCoの限度額が大きいことを差し引いても、むしろ個人事業主の方が非課税FIREのハードルは高いのです。

どんなに長生きしても必ず貰える、という基準ではやはり公的年金が多いほうが有利だね

まとめ

というわけで、会社員の場合は新NISA+iDeCoのみを使った非課税FIREは現実的に可能、という事が分かりました。

個人事業主の場合は難しいのですが、これはあくまで非課税枠「のみ」でのFIREに絞った話です。

会社員と比べて貰える年金が少ない分、払っている年金保険料も少ない訳ですし、(限度額まで拠出した場合)iDeCoの掛金控除メリットも大きいため、その分を特定口座(課税口座)にも回せば良いのです。

また、職種にもよりますが、一般的に定年(役職定年含む)という概念がなく、仕事量の調整もしやすい(サイドFIREとの親和性が高い)ことが多いです。

ですので、必ずしも300の法則(4%ルール)に基づいた資産を残しておく必要はなく、臨機応変に対応すれば良いかと思います。

逆に会社員がFIREを目指す場合、今回紹介した年金の繰下げ受給を前提とした非課税FIREのように、完全に引退しても生きていける状態にするのもアリかも知れません。

ただしこの場合も、会社員をしながら副業を始めて、(会社員を辞めて)副業+資産所得でのサイドFIREを目指す方が早く達成できるでしょう。

いずれにせよ、今回のNISA改正をきっかけに、色んなプランを考えてみる、というのは良いことかと思います。

しっかり納得して練ったプランなら継続もしやすいわね

それでは皆様、よきフィットネスライフを〜🏃♀️