こんにちは〜🌤️おりおりです🙋♀️

新NISAが追い風に!?

FIREへのプランの例としてよくあるのが、現在20代や30代であることを前提としたものですが、現在40代でこれから資産形成をしていこうと思っている人も少なくないと思います。

そんな方には特に、(2023年から始まる)新NISA制度が追い風になります。

これまでのつみたてNISA(月最大約3.3万円)とは違って、ハイペースでの投資(月最大30万円)が行えるため、積み立て期間が短くてもある程度大きな資産を築けますし、

生涯投資上限額の1,800万円(つみたてNISAは実質800万円)というのも、積み立て期間が短い40歳以上の方にとっては十分な枠(非課税制度だけで運用できる)と言えます。

-

-

NISAはいつ始めるべきか~今が一番のチャンス!?~

続きを見る

さらには、iDeCoも(現在の年齢は関係なく)引き出せるのは60歳からなので40歳以上の方にとっては実質、資金ロックされる期間は20年以下となり、

そもそも投資期間が15年以上取れなければ(例えNISAであっても)投資すべきではないため、iDeCoとしてのデメリットはほぼ無い、という事になります。

(受け取り時の課税は、拠出時の控除の方が大きいためデメリットではない)

ちなみに投資期間15年以上と聞くと、引退前はあまり投資に向かないような気もしますが、例え45歳から積み立て開始して60歳から取り崩したとしても、45歳の分は60歳で・46歳の分は61歳で・・・59歳の分は74歳で、というように、

運用しながら取り崩す場合は全期間の投資がちゃんと投資期間が取れている状態になるため、心配する必要はありません。

今回は、この新NISAとiDeCoを活用して、現在40歳以上でかつ資産が無い(これから資産形成を行う)方々に向けて、どんなペースで投資をしたらどの程度の受け取り額が得られるのかをシミュレーションしていきたいと思います。

新NISAのお陰で、こういった短期間での資産形成でも非課税制度をフル活用出来るようになるんだね

現在40歳の場合

比較するにあたって前提を揃えないといけないのですが、前回と前々回では現在年齢を30歳で固定(引退年齢を変動)としていたのを、今回は引退年齢を60歳で固定(現在年齢を変動)としたいと思います。

他の条件(年利6%(取り崩し時は4%)、引退するまでに新NISA枠をフルに使い切る(生涯投資上限額の1,800万円に到達する)ペースで積み立る)は同じとして、iDeCoも月2.3万円(一般的な会社員の上限)で拠出することにします。

取り崩し終了年齢については、公的年金制度は(20年先以前の将来なので)今とそれほど変わっていないであろうという想定で、繰下げ受給の最大は(現在と同じ)75歳と想定して、それまでに取り崩す前提とします。

老齢基礎(厚生)年金は、65歳で受け取らずに66歳以降75歳まで※の間で繰り下げて増額した年金を受け取ることができます。繰り下げた期間によって年金額が増額され、その増額率は一生変わりません。

年金の繰下げ受給|日本年金機構

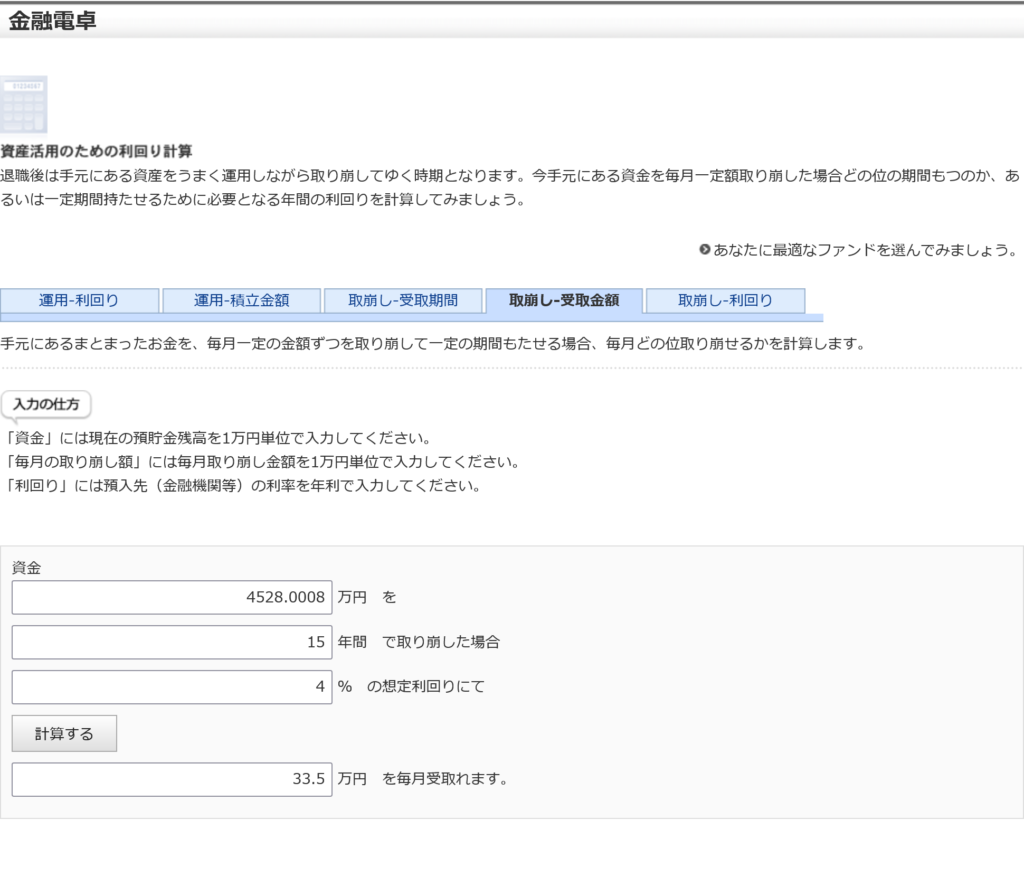

その結果、現在40歳の場合(40歳から資産形成を始める場合)、こうなります。

(金融庁の資産運用シミュレーションとモーニングスターの金融電卓(取崩し)を使用)

その結果、引退時の資産こそ約4,528万円と、(どちらも20年間なので当然ですが)前回の30歳でスタートして50歳で引退した場合と同じなのですが、取り崩し期間が短くて済む分、(60~75歳までの)毎月の受け取り額は約33.5万円と、かなり潤沢になります。

その後も、(現役の時に)会社員であれば、厚生年金(+国民年金)の繰下げ受給で、(平均額の場合)死ぬまで毎月約26.5万円が受け取れるわけですから、(少子高齢化で)今後少々下がったとしても問題ないでしょう。

これだけあれば娯楽などにも沢山使えるわね

現在45歳の場合

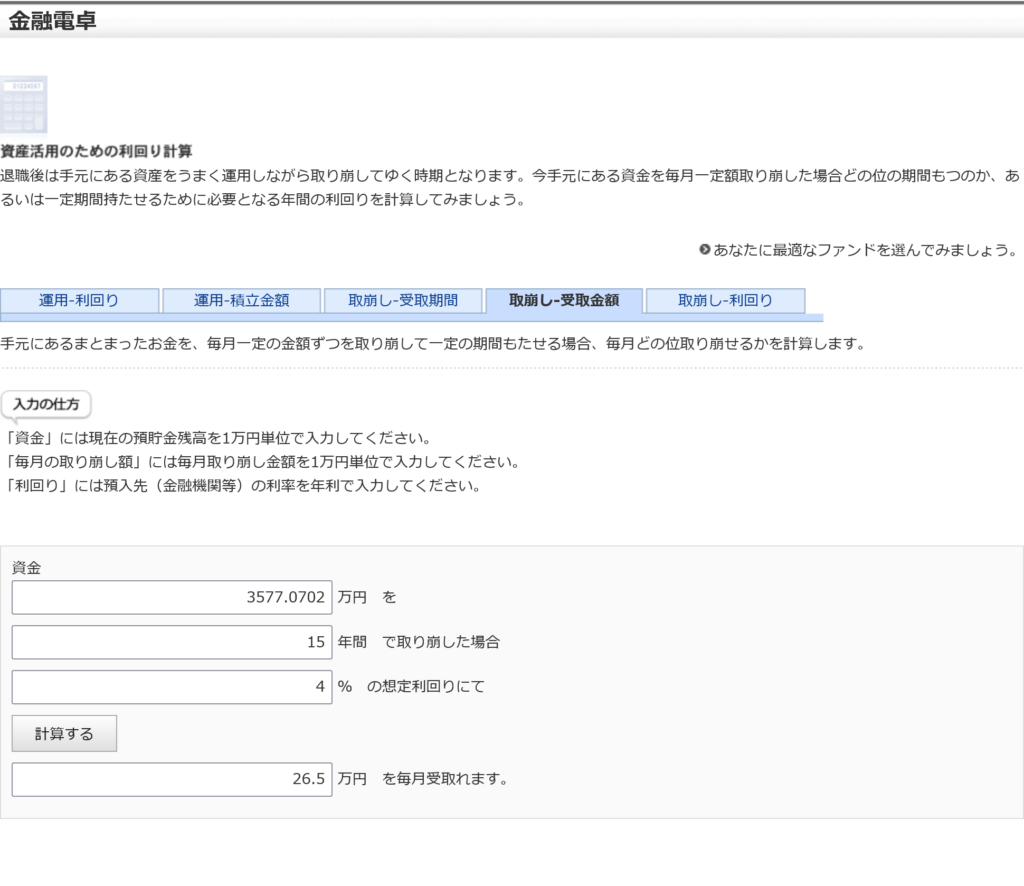

では、現在45歳の場合(45歳から資産形成を始める場合)はどうなるでしょうか。

その結果、引退時の資産は約3,577万円、毎月の受け取り額は約26.5万円と、先ほど(40歳の場合)より少なくなったものの、(取り崩し期間は延びない分)引退年齢を5歳早めるよりは減少量は少なくて済みます。

この場合、ちょうど積み立て期間と取り崩し期間が同じなのに、積み立て額が月12.3万円なのに対して取り崩し額は月約26.5万円になるわけですから、いかに投資の効果が大きいかが分かりますね(貯金だと同額が返って来るだけなので)。

26.5万円というのは奇しくも75歳以降の(最大まで繰下げした)平均年金受給額と同額ですが、一般的に老後は年齢とともに支出額は減っていく事を考えると、

若干老後のキャッシュフローに寄せすぎな感はありますが、年金制度もどうなるか分かりませんので、このくらいは余裕を持たせても良いかも知れません。

若くから投資した場合より期間は短いけど、複利の力は十分大きいんだね

現在50歳の場合(15年問題)

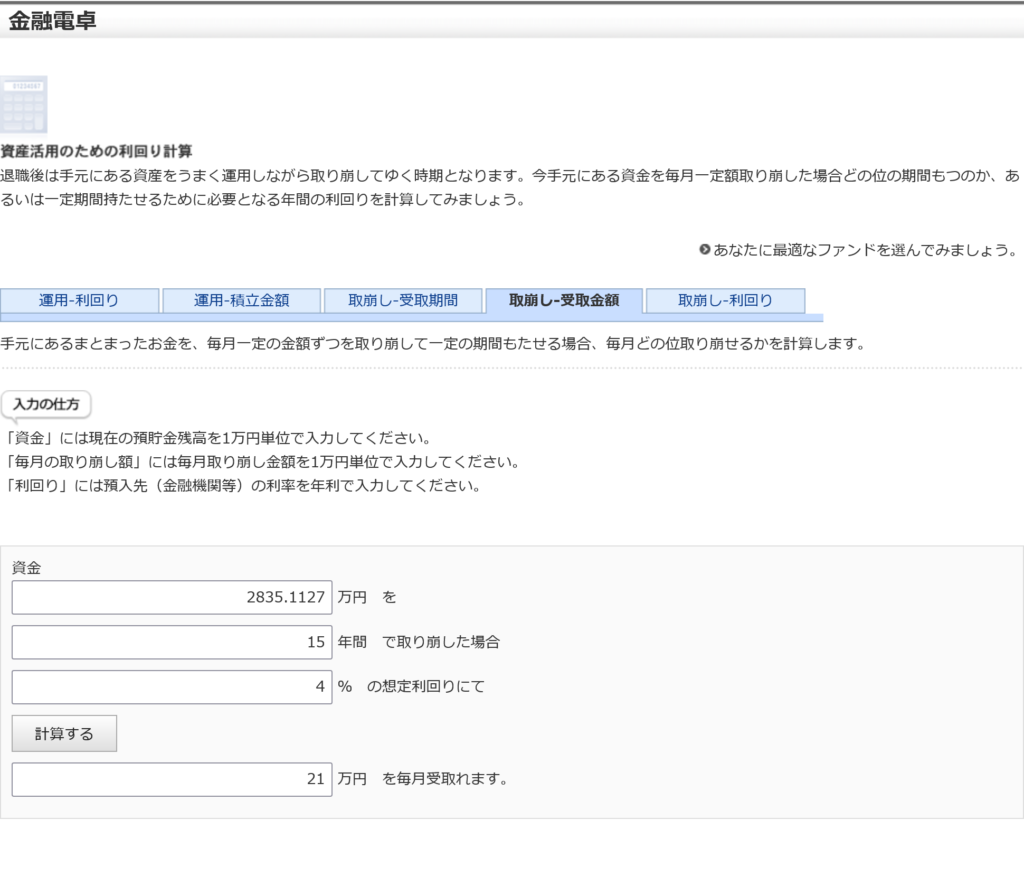

ではさらに、現在50歳の場合(50歳から資産形成を始める場合)はどうでしょうか。

この場合、引退時の資産は約2,835万円、毎月の受け取り額は約21万円と、さすがに厳しい水準になります。

年金受給開始を70歳(取り崩し期間を10年間)とすることで、毎月の受け取り額は約28.7万円、70歳以降は(年金の平均受給額(の繰下げ)で)20.4万円と、贅沢をしなければ生活は可能でしょうが、

それ以前の問題として、(積み立て期間か取り崩し期間を15年未満にすると)投資期間15年を確保できない、という大きな問題があります。

例えば、この場合では59歳に投資した分は69歳で使うことになりますから、投資期間は10年ということになります。

前提条件の利回り6%(取り崩し時の4%)も、15年以上の長期投資であれば(上下でぶれながら)平均でこのくらいになるであろう、という想定ですので、それより短期になるとタイミング(その時の株価推移)によっては達成不可能になってしまいます。

受け取り額というより、投資期間が短すぎてダメなのね

46歳以上の場合の解決策

この場合、根本的な解決策としては、引退年齢を(60歳を超える年齢に)後ろ倒しするしかないと思います。

基準としては最低でも、現在の年齢(資産形成を始める年齢)+15年、です。

そうすると、年金の受給開始(最大でも75歳)を考えると、今度は取り崩し期間が15年未満になってしまい(先ほどの理屈で言うと厳密には)最後の年に投資した分の投資期間も15年未満になってしまいますが、

こちらに関しては(年金受給期間と被ったとしても)取り崩し期間は15年で計算しておくと良いかと思います(足らなくなると困りますが、余る分には困らないので)。

ですので、46歳以上の場合であっても積み立て15年・取り崩し15年という事で、先ほどの45歳の場合の例と同じ(毎月12.3万円を積み立てて、受け取り額は月に約26.5万円)で良いかと思います。

とは言え、これは机上での話にすぎず、実際は会社の定年や収入の変化(役職定年など)、支出の変化(子供の年齢等)もあるでしょうから臨機応変に対応する必要があります。

あくまで平均このくらいのペースでこの年齢まで頑張ったら引退出来る、という目標として参考になれば良いかと思います。

大体のイメージが湧けば、目指しやすいね

それでは皆様、よきフィットネスライフを〜🏃♀️