こんにちは〜🌤️おりおりです🙋♀️

新NISAについて

2024年から施行される新NISAによって、非課税で投資出来る額が非常に大きくなります。

今回は、上手く運用すればこれだけでFIRE出来るのではないか?という疑問に対して、実際に色んなパターンで検証してみたいと思います。

本来であればFIREするには課税口座を使うのが前提で、当然ながら運用益には税金(20.315%)がかかるのですが、もしこれが可能なら税金は一切掛からない事になります。

(ペーパーアセット(株式・債券・投資信託など)以外の、不動産や権利収入などで完全なFIREはほぼ不可能(多少なりとも動かないと収入の維持は困難)であるため、除外します)

新NISAと既存のNISA(一般NISA・つみたてNISA)との比較については過去にも詳しくお話していますが、

-

-

NISAはいつ始めるべきか~今が一番のチャンス!?~

続きを見る

非課税保有限度額(生涯投資上限額)は実質、一般NISAが600万円(120万円 × 5年)、つみたてNISAが800万円(40万円 × 20年)だったのが、新NISAでは1,800万円と、大きく増加します。

しかも、既存のNISAでは毎年、年間投資枠いっぱいに投資しないと上限まで到達出来なかったのが、新NISAでは(非課税保有期間が無期限のため)好きなペースで投資しても大丈夫です。

また、この生涯投資上限額の1,800万円というのは、あくまで購入時の価格が基準であるため、その後に増えた分は考慮されません(公式には簿価残高という名前で呼ばれています)。

ですので、同じ1,800万円でも(積み立てにかかった期間も含めて)どれだけ長い期間、保有していたかで最終的な資産額は大きく変わります。

このことから、色んな期間のパターンにおいて実際にFIREは可能なのかをシミュレーションしていきたいと思います。

老後が豊かになるだけじゃなくて、早く引退出来るなら夢がある話ね

300の法則

まずFIREするための目安ですが、一般的には4%ルール(資産を毎年、4%ずつ取り崩しても(その間も増えるため)理論的には元本は減らない = 半永久的に持続可能)に基づいて設定します。

逆に言うと、必要な年間の支出の25倍(1 / 0.04)の額が用意出来たらFIRE達成、ということになります。

年間だとイメージが湧きにくい方もいるかも知れませんので、月間に直すと300倍(25倍 × 12ヶ月)です(300の法則、と勝手に命名します)。

つまり、月々の平均支出が30万円の人であればFIREに必要な資産は、9,000万円(30 × 300)です。

こう考えると、(購入した後は増えるとは言え)1,800万円の非課税枠だけでの到達は現実的に難しそうです。

しかし、本当に4%ルール(300の法則)に基づく資産が必要なのか、という考え方もあります。

実際、一般的に歳を取るごとに支出は減りますし(お金を使う手段が減っていく)、一定の年齢から年金も貰えるようになります。

-

-

投資と健康寿命~NISA改正による弊害!?~

続きを見る

ですので、半永久的に同じ収入が得られる状態でなくても、ある程度使い切る事を想定したプランでも良さそうですし、そうすればFIRE達成のハードルはぐっと下がります。

とは言え、何歳まで生きるかは誰にも分かりませんから、ある程度の額は半永久的に貰える状態にしておく必要があります。

ですが、それが実際にどのくらいの額かの基準が必要かと思いますので、ここでは年金の繰下げ受給を利用する前提とします。

老齢基礎(厚生)年金は、65歳で受け取らずに66歳以降75歳まで※の間で繰り下げて増額した年金を受け取ることができます。繰り下げた期間によって年金額が増額され、その増額率は一生変わりません。

年金の繰下げ受給|日本年金機構

現在の厚生年金(+国民年金)の平均受給額が月に約14.4万円と言われていますので、最大(65歳 → 75歳)まで繰り下げると84%増、つまり約26.5万円(14.4 × 1.84)ですから、これだけあればひとまず生活に困る事は無いかと思います。

もし、これでも足りない、もしくは自営業などで国民年金のみ(平均受給額は約5.6万円)の場合は、足りない額だけ300の法則で資産を残しておけばいいだけです。

つまり、年金+5万円が欲しいのであれば、1,500万円(5 × 300)の資産を残しておけば良い、ということになります。

これなら、非課税枠だけでも余裕がある(余った分は早期引退のために使える)わけだね

60歳で引退する場合

ここでシミュレーションを行うにあたって、基準を揃える必要があるため、現在30歳であり80歳までに使い切ること(その後は年金の繰下げ受給のみ)を前提とします。

今後の少子高齢化による年金の財源不足を考慮して、現在30歳の人が年金受給する頃には、受給開始年齢が70歳(繰下げ受給の最大は80歳)になっている(その代わり受給額は今と変わらない)と想定しています。

また、積み立て時の想定利回り(年率)を6%、取り崩し時は4%と設定します(順序リスクを考慮)。

(積み立て期間をフルに使って新NISAの生涯投資上限額(1,800万円)に到達)

-

-

順序リスクとは~4%ルールはなぜ4%なのか~

続きを見る

過去にも何度かお世話になった、金融庁の資産運用シミュレーションとモーニングスターの金融電卓(取崩し)を使います。

(取り崩しについては、野村アセットマネジメントの取り崩しシミュレーションもグラフで分かりやすく、おススメです)

その結果、60歳で引退(積み立て30年・取り崩し20年)の場合はこうなります。

結果、60~80歳までは月に約30.4万円、それ以降は死ぬまで約26.5万円(厚生年金の平均受給額の場合)、ということになり(贅沢をしなければ)60歳でのFIREは達成可能と言えるでしょう。

その頃には60歳でも(平均の退職年齢と比べて)十分早期と言えそうね

50歳・40歳で引退する場合

これに対して、同じ条件(現在30歳、積み立て時6%、取り崩し時4%)で、50歳で引退した場合はどうなるでしょうか。

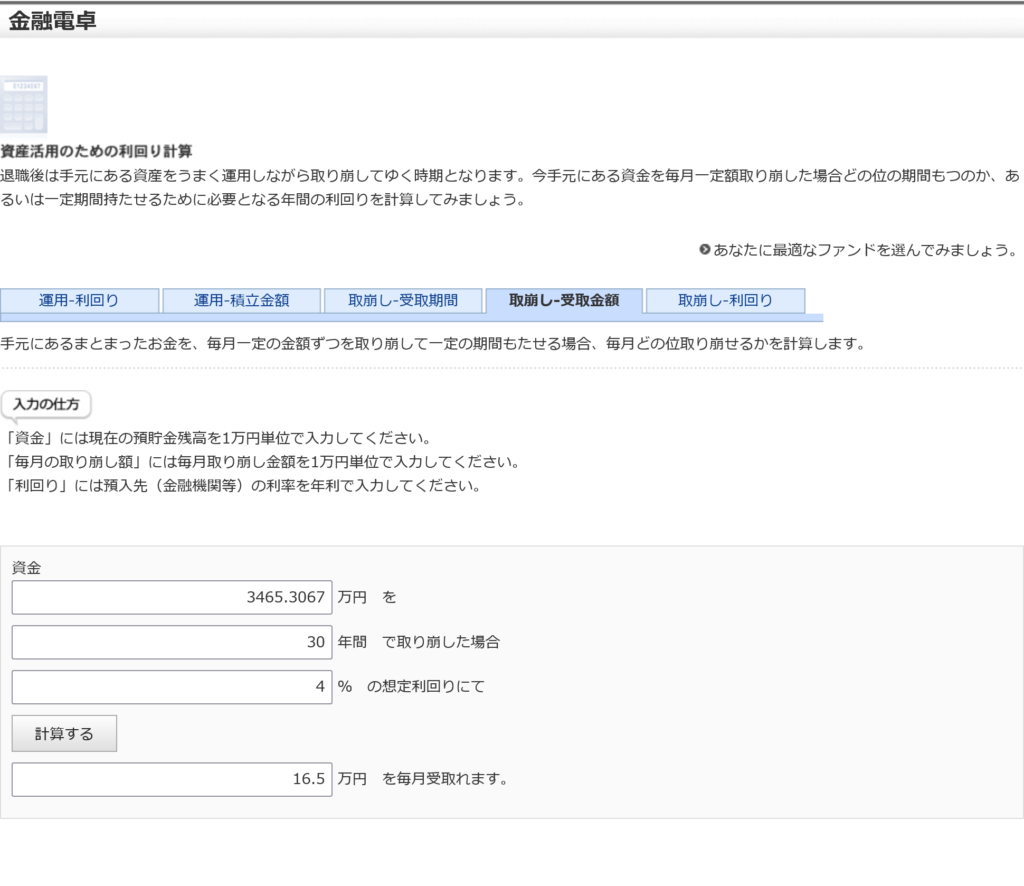

この場合、先ほどとは逆に、積み立てが20年・取り崩が30年となります。

毎月の入金を 5万円 → 7.5万円 とすることで、合計の積み立て額(1,800万円)は同じなのですが、運用期間が短くなることで引退時の資産は 約5,023万円 → 約3,465万円 に減ってしまいました。

さらに、取り崩し期間が長くなった事によって、受け取り額は月に約16.5万円にまで減少してしまい、これではFIREは現実的ではありません(無理してFIREするくらいなら、もう少し働いてから引退した方が良い)。

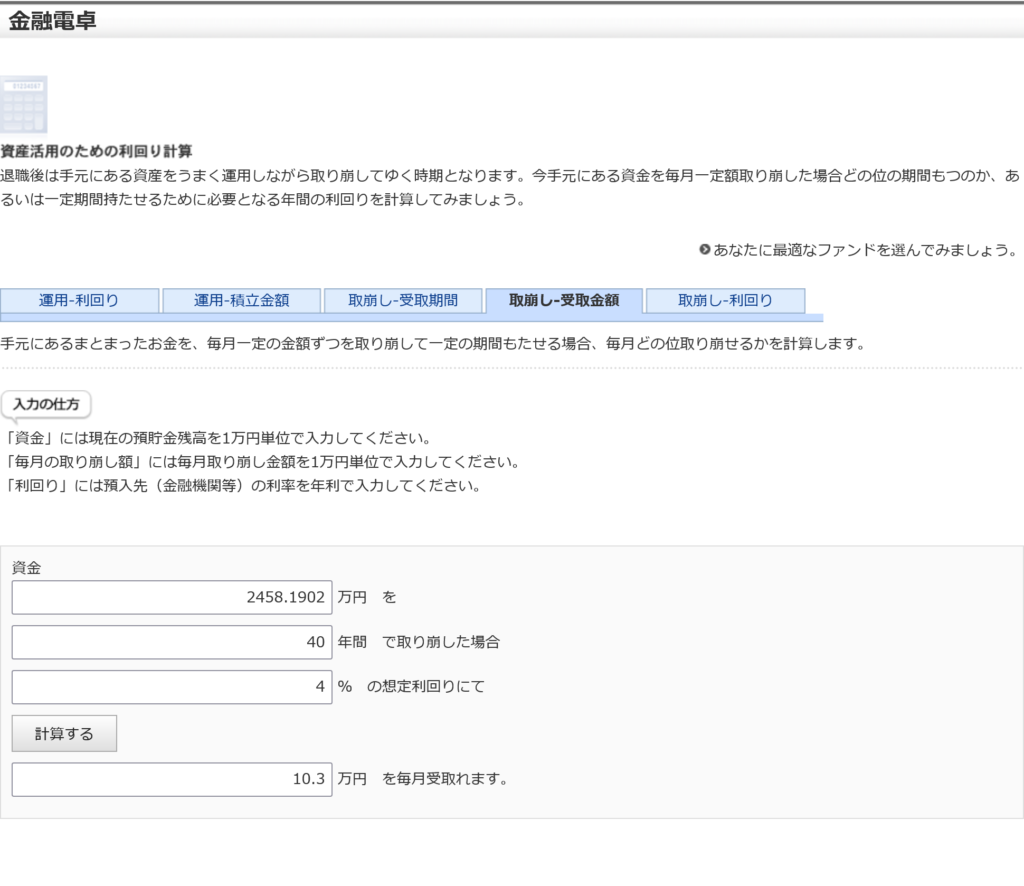

さらに、40歳で引退(積み立て10年・取り崩し40年)の場合はこうなります。

毎月15万円、とかなり頑張る積み立てなのですが、引退時の資産は 約2,458万円、受け取り額は月に約10.3万円にまで減少してしまいました。

こうなるともう、家賃と光熱費だけでいっぱいいっぱいで、とても生活出来る状態ではなく、FIREは絶望的です。

つまり、新NISAだけでFIREも可能は可能ですが、引退する年齢はある程度高くないと難しい、ということになります。

50歳以下での引退は難しそうね

それでも50歳以下で引退したい場合

とは言うものの、例外で50歳以下での引退が可能な場合があります。

まずは、持ち家かつ住宅ローンを完済している場合で、これなら先ほどの50歳引退パターン(月に約16.5万円)でも生活出来そうです。

さらに、年金の繰下げ受給も不要(約26.5万円 → 約14.4万円で良い)、となると本来の年金受給開始(おそらく70歳)までに使い切る想定に出来るため、余裕がありますし引退をもう少し早める事も出来そうです。

ただし、このためにマイホームを買う(しかも早いうちに完済するようにローンを組む)となるとその分、新NISAへの投資に無理が生じることになるので本末転倒ですし、現実的には相続などで得た(しかも大規模な修繕が不要な)場合だけでしょう。

-

-

マイホームvs賃貸~どちらがお得か?徹底比較~

続きを見る

また、(投資期間を長く取るために)20代から積み立てを始める、というのもあまりおすすめ出来ません(若いうちは自己投資に使った方が良い)。

となるとやはり50歳以下での引退は現実的に難しい、という事になるのですが、唯一かつ最も効果的な手段があります。

それは、夫婦で(新NISAを使って)投資を行うことです。

こうすると、世帯で見れば生涯投資上限額は実質、3,600万円(1,800万円 × 2)ですし、(毎月の積み立て額も2倍になるものの)上記で計算した受取額も2倍になります。

そして、生活費は一般的に、(一人暮らしと比べて、二人暮らしで)2倍も掛からないため、FIREは達成しやすくなります。

ただし、子育てなどを考えると入金力は単純に2倍とはいきませんし、積み立てのハードルは高くなりがちです。

単純に金銭面だけで言えば子なし夫婦が最強なのですが、お金が人生の幸せの全てではありませんし、むしろお金は幸せになるための手段の一つに過ぎません。

ですので、しっかりバランスを考えた上で、現在と未来の幸せを両方取れるような投資をしていきたいですね。

今回みたいなパターンはあくまで参考で、自分に合ったプランを考えると良いね

それでは皆様、よきフィットネスライフを〜🏃♀️