こんにちは〜🌤️おりおりです🙋♀️

有名ファンドのチャート

少し前に、「S&P500連動ファンドが最高値を更新」というニュースがありました。

最高値(さいたかね)とは、取引市場で上場以来(投資信託なら設定来(せっていらい)=設定・運用が始まってから)、一番高い値段がつくことです。

インデックスファンドであれば経済成長に合わせて右肩上がりになるので理論上は常に最高値を更新するはずですが、実際は上下の波があるのでそうはなりません。

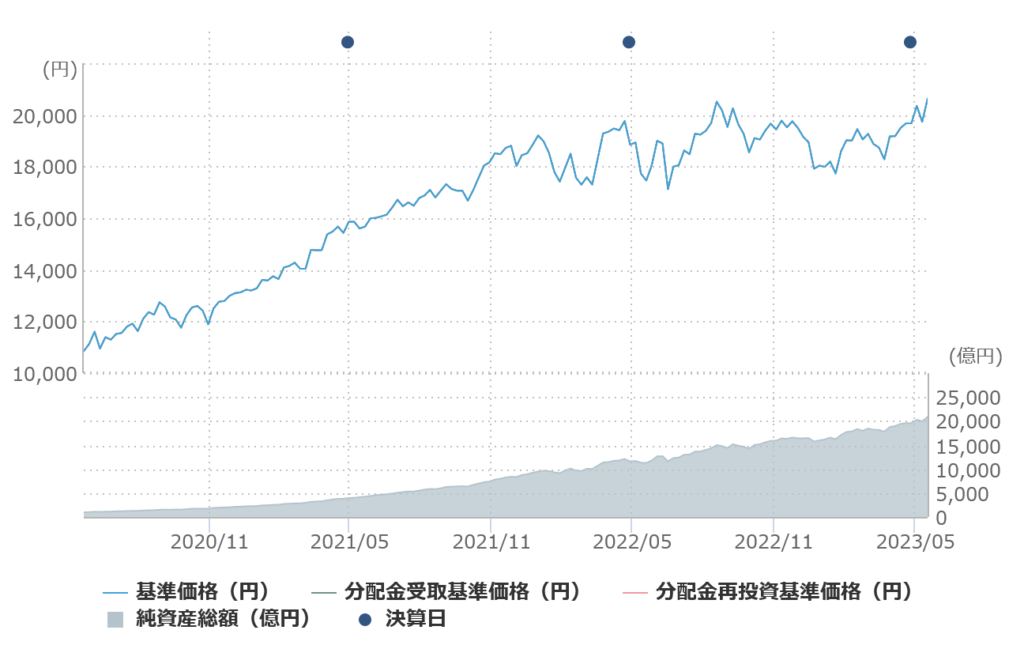

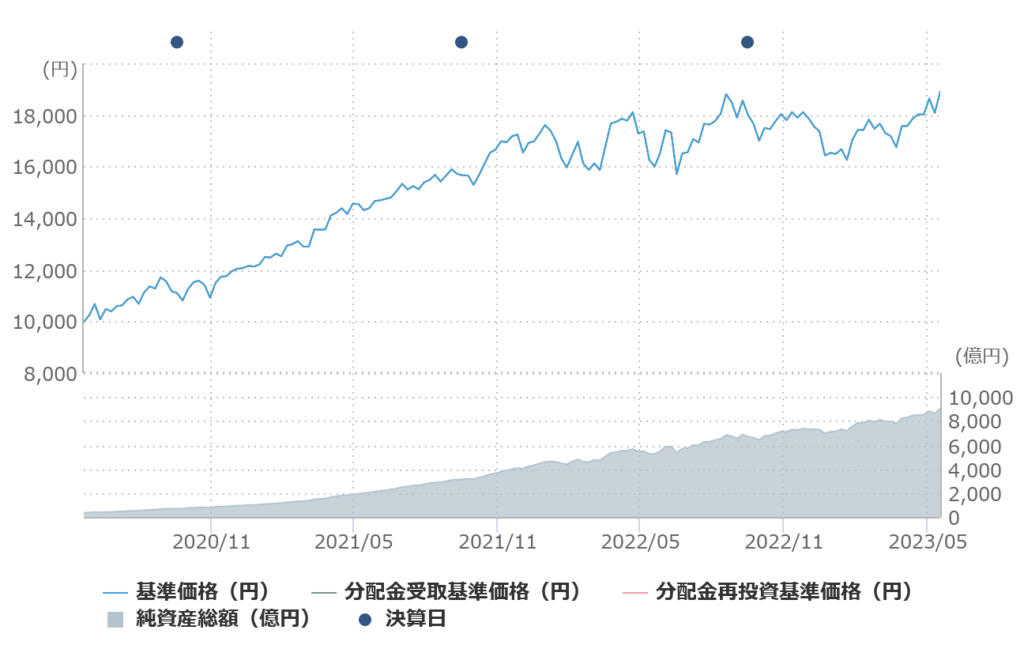

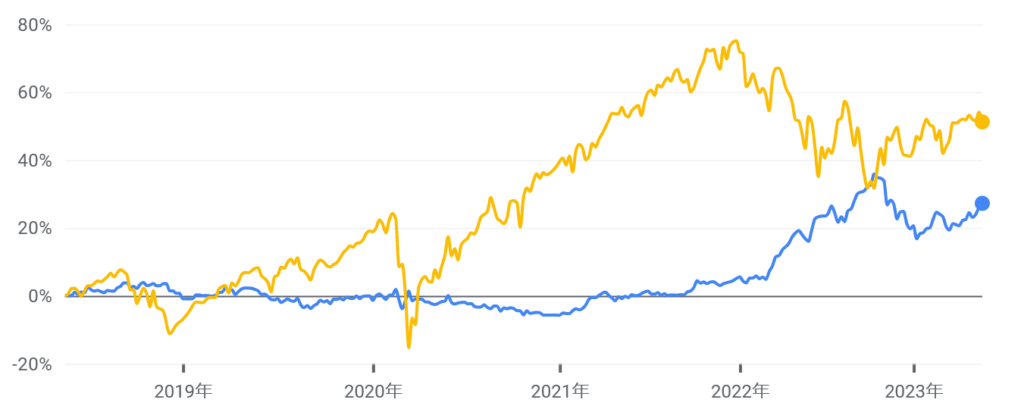

日本を代表すると言ってもいい二大巨頭のS&P500連動ファンド(eMAXIS Slim 米国株式(S&P500)とSBI・V・S&P500インデックス・ファンド)のチャートを見てみましょう。

左(eMAXIS Slim 米国株式(S&P500))はこれまでの最高値の20,512円(2022/08/26)を20,630円(2023/05/19)に、

右(SBI・V・S&P500インデックス・ファンド)も同じように、18,806円(2022/08/26)を18,899円(2022/05/19) に、それぞれ更新しています。

こう見ると基準価額は違えど(実際はどちらも1円単位で買えるので影響なし)、全く同じと言ってもいい値動きで、同じ指数に連動するファンドであれば何を買っても同じ、ということを裏付ける結果となっています。

(手数料は安いに越したことはありませんが、この2つはどちらも最安級でほぼ横並びです)

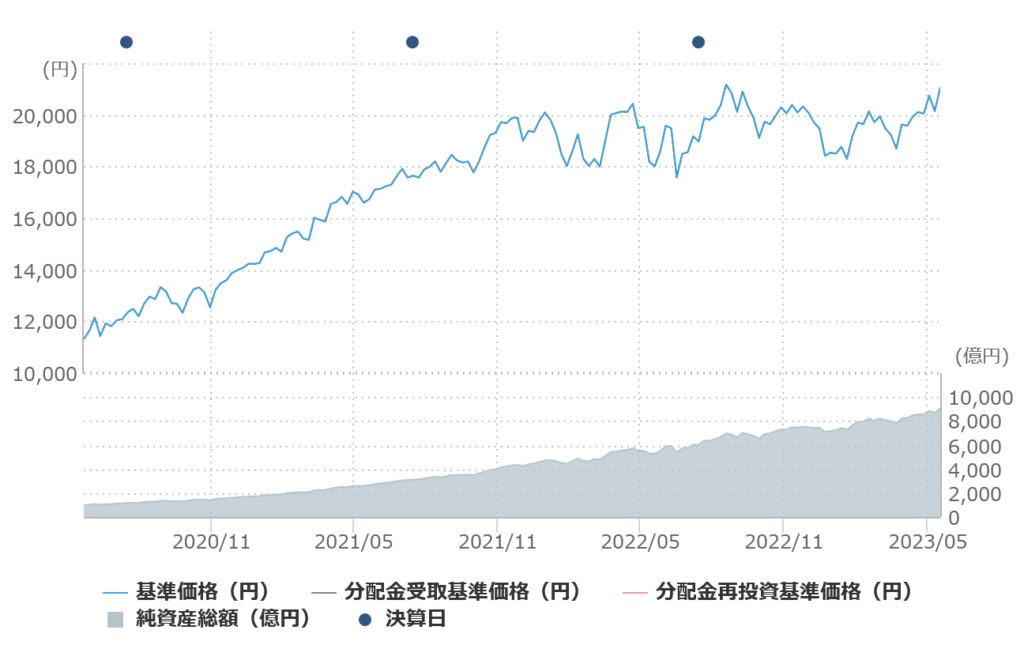

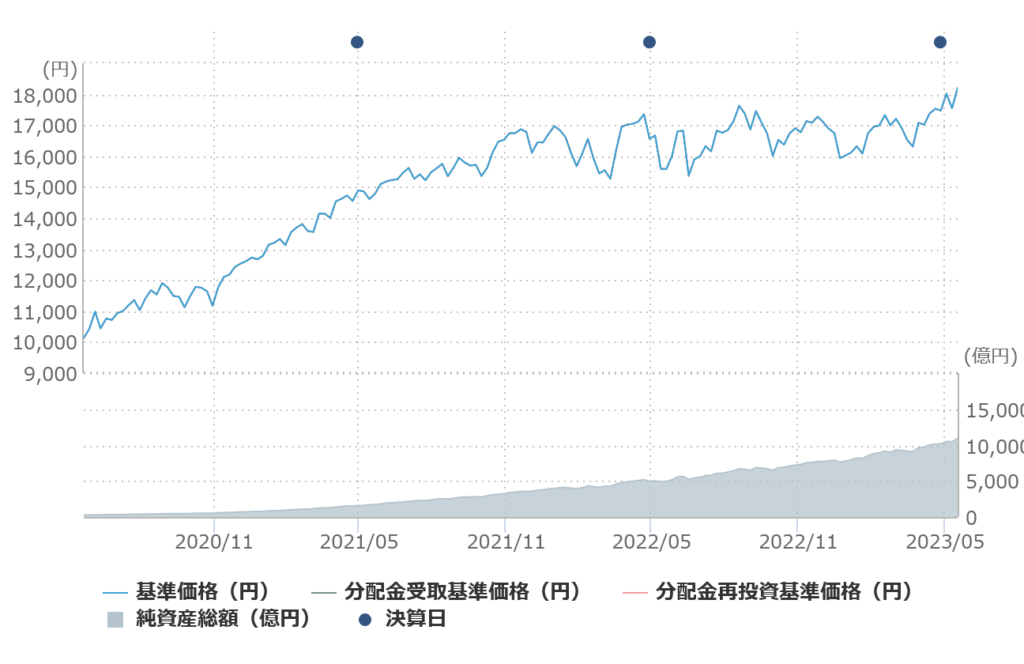

ついでに、(S&P500連動ではないですが)他の人気ファンドも見てみましょう。

これらはS&P500連動ファンドとは少し状況が違うのですが(左(楽天・VTI)はまだ最高値を更新しておらず、右(オルカン)は少し早く更新済み)、似たような値動きになっています。

これを見ると、やはり(米国を含むインデックスファンドであれば)どれを選んでも大差ないという事が分かります。

-

-

全米株式 vs 全世界株式~つみたてNISAで何に投資すべきか~

続きを見る

時価総額加重平均だから範囲を広げてもどのみちアメリカの上位企業が中心になるんだね

円安効果も含めた最高値

しかし、先ほどのチャートを見ると少し違和感を感じた人も居るかも知れません。

株価は2021年末ころをピークに、2022年は下落があったのは記憶に新しいですが、それが2023年にまた急上昇したというニュースは耳にしたことがありません。

そのからくりは為替にあります。

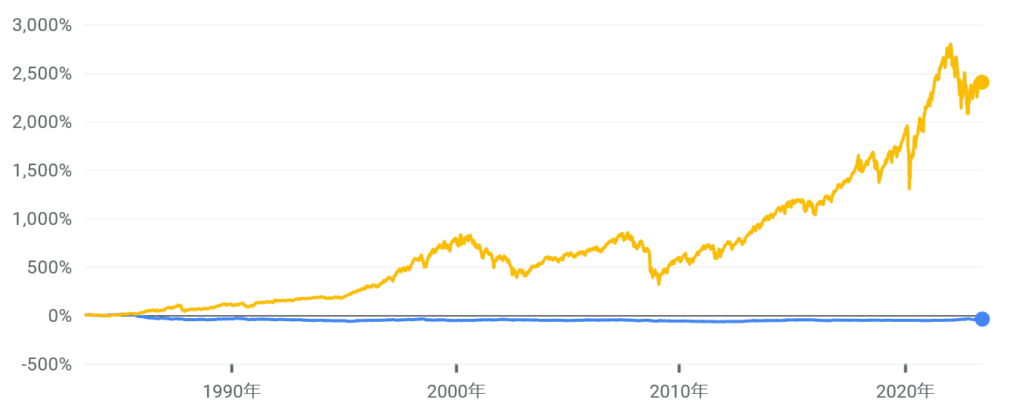

こちらはS&P500(黄色)とドル円(青色)のチャートを並べたものですが、確かにS&P500(黄色)は2022年に下がった後、あまり上がっていません。

しかし、米国の市場に投資する以上、日本の投資信託であっても内部で(その時の為替レートで)円からドルへ変換していて、その分も基準価額に反映されています。

ドル円(青色)の方に着目すると、S&P500が最高値をつけた2021年末ころは円高(1ドル115円くらい)で、今はそれに比べるとかなり円安(1ドル140円くらい)です。

逆に、1ドル150円に迫るくらいに円安だった2022年秋ころはS&P500が下がっていたため、結果的にS&P500もドル円も「中の上」みたいな今が最高値になっているのが面白いですね。

そう考えると、売買する際に為替も考慮しないといけないのでは、となりそうですが、結論、長期投資では気にしなくて良いです。

こちらは約40年前からのチャートなので極端な例ではありますが、長期の株価変動に比べたら為替の変動はさざ波程度である事が良く分かると思います。

しかも、為替の場合は長期的な傾向もあまり無い(短期で上下を繰り返しているだけの)ため、気になるようであれば購入も売却もドルコスト平均法でやれば良いだけです。

取り崩しも定額や定率で少しずつやるのね

今買うのは避けるべきか

では、最高値を更新している今、買うのは避けるべきか、という話になるのですが、結論から言うと(リスク許容度の範囲内で)全力で買った方が良いと思います。

そもそも論として、インデックスファンドを買う理由として、経済成長に賭けているわけで、理論上は右肩上がりなので、(過去と比べて)最高値である事は「普通」であるはずです。

あくまで理論上なので、実際は最高値じゃない期間もありますが、それは「今後、上がるかどうか」とは全く無関係であることを忘れてはなりません。

今が1年前より下がっていたとしても、その後も下がるかも知れませんし、逆に上がっていたとしても、今後も上がり続けるかも知れません(反発は来た後に後付けされるだけです)。

ですので、理論上は(過去の値動きは関係なく)買うのは早ければ早いほど良い、ということになります。

これは、有名な投資家の発言(投資行動)や何らかの指数などが根拠(今は割高だ、という判断)であっても同じです。

どんな根拠であれ、未来は分からないからこそ、インデックス投資をしているのです(予想出来るならアクティブ運用をした方が良い)。

現金比率を高めている、積み立て投資「も」淡々と続けている、などと耳触りのいい言葉を並べていても、(一部でも)余剰資金を投入するタイミングを計っていれば、それは(常に全額を投資することに比べて)アクティブ運用に他ならないと思います。

近い将来、買い場が来る(株価が下がる)と分かっているのであれば、それこそ現金を置いておくだけではなく、ベアファンドを買ったり空売りをした方が良いと思います(短期であればコストが嵩むこともないですし)。

あくまで本命ではなく、「遊び」としてやっている、というのであればレバレッジを効かせた方が良いでしょう(レバレッジが3倍なら、1/3の資金で全額投入したのと(理論上は)同じ結果が得られます)。

インデックス投資の考え方(経済は右肩上がり)を一貫させるなら、常に買えるだけ買った方が良い、ということになるね

ファンドを買うか現金を買うか

そういう考え方に至らない理由として、「現金のまま置いておく(何も買わない)という選択肢」と「アクティブ運用」が結び付きにくい、という精神的なものがあると思います。

例え、その結果、稲妻を逃したとしても、全く投資をしないよりは良いからです。

-

-

投資タイミングについて~現金で置いておくのもリスクに~

続きを見る

本来であれば、比較すべき対象は「収入があった時点ですぐに投資した場合」であって、例えば現金のまま置いておいた結果、その後も買い場が来なかった(緩やかな上昇がずっと続いた)場合、

それでも投資しなければ、ある意味「(現金の)塩漬け」ですし、どこかで(現金を得た時よりも高い状態で)投資したら、それは「(現金の)損切り」とも言えます。

そう考えると、「何も買わない」のではなく「現金を買う」という選択をする、という考え方をした方が分かりやすいと思います。

毎月何か買わないといけないとして、ファンドが割高な(と思っている)今、その代わりに(現金という名の)年利0.01%元本保証の投資商品を買いますか?と自分に問いただすと、本当の答えが見えてくるかも知れません。

投資をよく知る人ほど、その選択はありえない、となりそうね

それでは皆様、よきフィットネスライフを〜🏃♀️