こんにちは〜🌤️おりおりです🙋♀️

年金の社会保険料をグラフ化

前回、年金における社会保険料(医療・介護保険料)について、繰上げ受給と繰下げ受給のどちらがお得か(少なくて済むのか)を検証したところ、84歳までのトータルでは断然、繰上げ受給の方がお得という結果になりました。

-

-

「繰上げ」と「繰下げ」はどちらがお得か~医療・介護保険料の観点から~

続きを見る

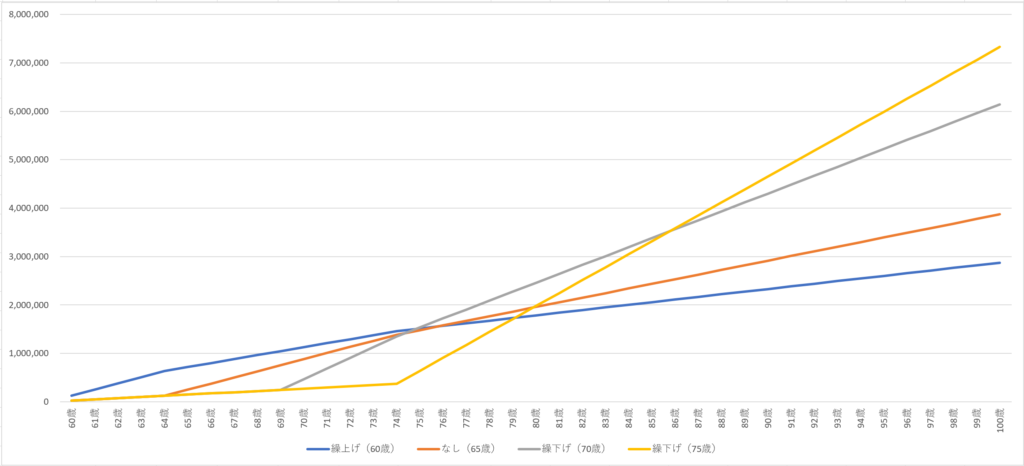

では、84歳より上だった場合、下だった場合はどうなのか、という事でグラフ化するとこうなりました。

こちらは医療保険料のみのため、実際は介護保険料(第1号または第2号)が加わりますが、単純に所得に応じて倍率が変わる(均等割は無い)ため、イメージはあまり変わらないと思います。

こうしてみると、84歳までのトータルで、必ずしも受給開始年齢が低ければ低いほど良いというわけではない(「60歳 < 65歳 < 75歳 < 70歳」となっていた)理由が分かります。

受給開始年齢60歳・65歳・70歳については74~75歳あたりに損益分岐点があってきれいに逆転するのですが、75歳だけは後からごぼう抜き状態になる関係上、80~86歳あたりは最後の1人(70歳)だけは抜いていない状態だったわけです。

ですが、これも抜いた後は特にイレギュラーなこともなく、単純に受給開始年齢が低ければ低いほど有利な状態が続き、年齢が上がれば上がるほど、その差が広がっていくだけです。

よく見る累計受給額のグラフと同じような感じになるのね

東京都の医療・介護保険料

先ほどの例はあくまで単身者・大阪市の例でしたので、他のパターンも見てみましょう。

もう一つのパターンとして、夫婦二人世帯・東京としてみますが、国民健康保険料は東京の場合、区によって違うため今回は新宿区とします(後期高齢者医療保険料は東京都一律)。

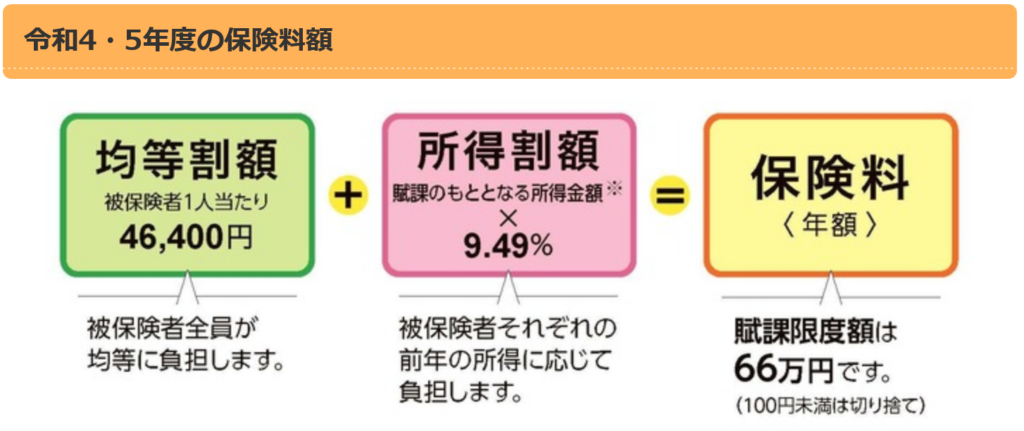

国民健康保険料の計算方法はこのようになっています。

保険料には、基礎賦課額(医療分)と後期高齢者支援金等賦課額(支援金分)と介護納付金賦課額(介護分)があり、 それぞれに均等割額と所得割額があります。これら全てをあわせて国民健康保険料とします。

【令和5年度の保険料率等】

年間保険料は、(1)と(2)と(3)の合計です。

(1)医療分 (2)支援金分 (3)介護分 均等割額 45,000円

×世帯の加入者数15,100円

×世帯の加入者数16,200円

×世帯の加入者のうち40~64歳の加入者数所得割額 世帯の加入者全員の算定基礎額×7.17% 世帯の加入者全員の算定基礎額×2.42% 世帯の加入者のうち40~64歳の算定基礎額×1.75% 賦課限度額 65万円 22万円 17万円 ※算定基礎額とは、令和4年中の総所得金額等から基礎控除額43万円(合計所得金額が2,400万円以下の場合)を差し引いた金額です。算定基礎額が0円未満になる場合は0円として扱います。

保険料の計算方法について:新宿区

※子育て世代への支援として、未就学児に係る均等割保険料が5割に減額されます。減額を受けるにあたって、申請等の必要はありません。

※(3)介護分保険料は、40歳から64歳までの方が対象です。

東京都新宿区では、こちらで言うところの2方式(所得割・均等割)(大阪市は3方式(所得割・均等割・平等割))が採用されており、

大阪市と比べると平等割(1世帯あたり)が無い代わりに所得割(1人あたり)が少し高くなっていますが、二人世帯でも大阪市の 123,729円 に対して、120,200円 と安くなっています(単身者だと 82,272円 と 60,100円 で、差が広がる)。

さらに、所得割も算定基礎所得金額の 11.87% と 9.59% で、こちらも安くなっています。

そして、後期高齢者医療保険料はこのようになっています。

こちらも、均等割額・所得割額ともに大阪市(54,461円・11.12%)より安くなっています。

さらに、介護保険料(第1号被保険者)の基準額(住民税非課税の最高額)も、大阪市の 97,128円 に対して東京都新宿区は 76,800円 ですので、医療・介護保険料ともに安いということになります。

家賃をはじめとした生活費はともかく、医療・介護保険料は安いんだね

夫婦二人・東京の場合

というわけで、これをもとにシミュレーションを行うのですが、夫婦二人世帯の場合は単身者よりもっと様々なパターンがあるので、前提を揃えておきます。

まず、単身者の場合と同様、繰上げ・繰下げは国民年金・厚生年金ともに行うのはもちろん、夫婦二人とも合わせるものとします。

そして、夫婦がバラバラに年金受給開始を迎えると(加給年金なども相まって)計算がかなり複雑になるため、夫婦は同じ年齢と想定します。

年金額は前回同様、こちらを参考にするのですが、夫婦2人分の標準的な年金額(年額で約270万円)のうち、片方は国民年金のみ(約80万円)、というのは実際ほぼありえない(少なくとも結婚するまでの間の厚生年金はある)でしょうし、

共働きの場合もあるでしょうから、平均で考えて160万円・110万円とします。

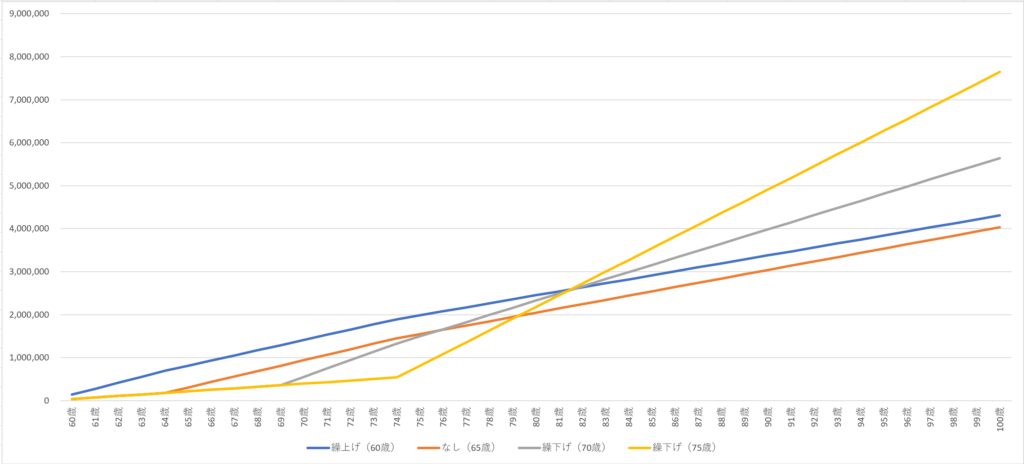

その結果、こうなりました。

| 60~64歳 | 65~69歳 | 70~74歳 | 75歳以上 | 60~84歳の合計 | |

|---|---|---|---|---|---|

| 繰上げ(60歳) | 138,421円 | 120,200円 | 120,200円 | 92,800円 | 2,822,105円 |

| なし(65歳) | 36,060円 | 126,913円 | 126,913円 | 99,443円 | 2,443,860円 |

| 繰下げ(70歳) | 36,060円 | 36,060円 | 194,043円 | 165,873円 | 2,989,545円 |

| 繰下げ(75歳) | 36,060円 | 36,060円 | 36,060円 | 273,110円 | 3,272,000円 |

グラフ化するとこのようになります。

1つめの例(単身・大阪)と同じように見えるのですが一点、どの年齢でも繰上げ(60歳)よりも繰上げも繰下げも無し(65歳で受給開始)の方が安い、というのが特徴的です。

これは、今回の想定が、160万円・110万円でどちらも基礎控除+公的年金等控除(合計153万円)内にほぼ収まり、繰上げても保険料(の計算上の所得)がほぼ変わらないため、60~64歳の間に均等割の7割減免が出来る分、繰上げなし(65歳)の方が有利になるからです。

このように、条件が変わっても(特に長生きした場合は)年金の受給開始年齢は原則、早ければ早いほど社会保険料は安く済む、という傾向こそ変わりませんが、例外的に逆転する場合もあるようです。

控除が余っても配偶者に使う事は出来ないしね

ゴールポストは動く

という事は、年金額が控除額ギリギリになるように繰上げ・繰下げ受給を行うのがベストということになります。

今回で言うと、160万円の方は(1 -(153 / 160))/ 0.004 = 10.9375(11ヶ月)繰上げ、110万円の方は((153 - 110)/ 110)/ 0.007 = 55.8442(56ヶ月=4年8ヶ月)繰下げをすると、

年金受給額はそれぞれ 152.96万円 と 153.12万円 になります。

しかし、このような制度ありきの調整はあまりおすすめ出来ません。

なぜなら、受給開始後に制度が変わる可能性は十分ある(むしろその後の年数を考えると可能性は高い)からです。

実際、公的年金等控除は2018年度税制改正で一度引き下げられています(この時はその分、基礎控除が上がったのでトータルは変わっていませんが)。

今後も、少子高齢化(による財源不足)や物価の変動に合わせて見直しが入る可能性もあるでしょう。

少なくとも現時点では、年金は最大まで繰上げ受給をしつつ、足りない分はNISAやiDeCoの取り崩しで補完する、というのがどんな法改正が来たとしても負担を最小限に抑えられる方法かと思います。

-

-

資産課税(保険料の資産考慮)に備える~貯蓄しつつ負担を減らす方法~

続きを見る

とは言え、公的年金は損得だけではありませんから、どこまの損を保険の対価と割り切れるのか、きっちり見極めたいところです。

取り崩しだと金額を調整(動けるうちに多く使ったり)できるのも良いね

それでは皆様、よきフィットネスライフを〜🏃♀️