こんにちは〜🌤️おりおりです🙋♀️

ゆっくり金持ちになりたい人はいないよ

前回、「買いは家まで売りは命まで」という格言を紹介しました。

こちらは、信用取引のリスクについての格言なのですが、投資の格言は他にもたくさんあります。

-

-

レバレッジ投資の危険性~レバナスの闇~

続きを見る

まずは、「ゆっくり金持ちになりたい人はいないよ」です。

こちらは、ジェフ・ベゾス氏が「何でみんなあなたの投資戦略を真似ないのですか?」と尋ねた時に、ウォーレン・バフェット氏が答えた言葉です。

ジェフ・ベゾス氏と言うと、言わずと知れたAmazonのSEO(最高経営責任者)で世界一の大富豪(実業家)であり、ウォーレン・バフェット氏はいわば世界一の投資家で「投資の神様」とまで言われている人です。

要するに、金持ちが少ないのは、みんな急いで金持ちになろうとするから。

金持ちになりたいなら、ゆっくり金持ちになろうとしなさい。

資産形成の王道は、ゆっくり長期投資して複利効果を狙うことだ、と教えてくれています。

(複利については下記の記事で紹介しています)

-

-

複利の力を生かすには~人類最大の発明~

続きを見る

投資の一番の成功者は短期トレードとかでは無いのね

稲妻が輝く瞬間に市場に居合わせなければならない

次に紹介するのは、「稲妻が輝く瞬間に市場に居合わせなければならない」です。

株価の上昇は前触れもなく突然に訪れるため、これを「稲妻」と表現しているのです。

こちらは、チャールズ・エリス氏著の「敗者のゲーム」という本で紹介されています。

「勝者」のゲームではなく、あえてネガティブな「敗者」のゲームとしたのも、投資の実情を表しているのかも知れません。

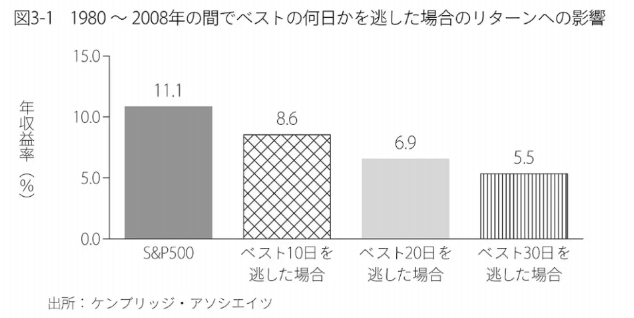

こちらのグラフは、1980年~2008年の28年間、ずっと株を持ち続けた場合の年利と、最も株価の上昇が大きかった数日だけ手放した(チャンスを逃した)場合の年利を比較したものです。

28年間と言えば、約365日 × 28=10,220日もあるのに、そのうち30日(30 / 10,220=約2.9%)のチャンスを逃しただけでリターンが半減、って驚きですよね。

このベストの何日かが(稲妻のごとく)いつ来るか分からないのですから、長期投資して市場に居続ける=売却せずに持ち続ける事がいかに大事かが分かるかと思います。

突然来ると言うと暴落のイメージがあるけど、逆もまた然りなんだね

72の法則

こちらは今までのように心構えについてではなく、「複利で運用する場合にお金が2倍になる期間を知るための算式」です。

72を年利(%)で割る事で、お金が2倍になるまでの期間(何年後か)が分かる、というものです。

例えば、

という事です。

これは長期投資の際の目安にもなりますし、インフレでの物価計算にも使われます。

インフレはモノの値段が上がり続ける状態のことですが、インフレ率とはそれによって去年に比べてどれくらい物価が上昇したかを表した指数になります(つまり1年で何パーセントくらい上がるかの目安になる)。

2022年現在、このインフレ率は日本で2%、米国で8%と言われています。これを72の法則に当てはめると、

これは、今まで100円で買えていたものが200円出さないと買えなくなる、つまりお金の価値が半分になる、という事です。

今、米国がこのインフレ率を下げるために慌てて金融引き締めを行っているのもうなずけますね。

これを見て感じた人もいるかも知れませんが、ただ貯金をしているだけの場合、お金が増えないだけではなく(インフレによって)実質は減っている、という事になります。

この点、株などの資産の場合、お金の価値が落ちればその分値段が上がるわけですから、インフレ対策としても持っておいた方が良い、という事になります。

逆に物価が下がった場合(デフレ時)も、買った時と同じ価値分のお金と交換出来るから、(インフレ時の貯金とは違って)損はしていないんだ

4%ルール

こちらは資産形成後のお話になります。

毎年、資産運用額の4%を生活費として切り崩し、30年以上が経過しても資産が尽きる確率は非常に低い、という内容に基づき「4%ルール」と呼ばれています。

なぜ尽きないのかと言うと、取り崩している間も(残っている資産が)増え続けるからです。

これは、1998年に米トリニティ大学のグループによって発表された資産運用に関する研究(トリニティスタディ)から導かれたものですが、2020年にも再調査が行われ、まだ有効であると検証されています。

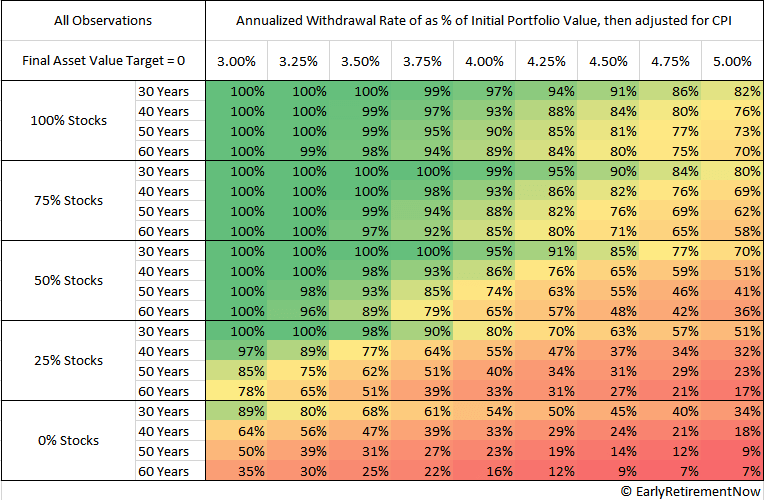

こちらの表をご覧ください。

これは、1871年~2016年のデータを元に、「毎年何パーセントずつ取り崩すか」を横軸、「アセットアロケーション」と「死ぬまでの年数」を縦軸として、死ぬまでに資産が尽きない確率を示したものとなります。

アセットアロケーションとは資産配分の事で、「75% Stocks」であれば、75%が株(Stocks)で残りの25%は債券(Bonds)という配分だった場合、という見方になります。

債券とは、国や企業などの発行体が投資家から資金を借り入れるために発行する有価証券の事で、株と同じように取引出来るのですが、一般的に(株と比べて)値動きが緩やか(上がりにくく下がりにくい)なのが特徴です。

こちらの表から分かる事は、株が多め(75%以上)のアセットアロケーションであれば、毎年4%ずつ取り崩しても85%以上の確率で60年間は資産が尽きない、という事です。

ちなみにこの株とは具体的に何か?と言うと、S&P500だそうですが、全米株式や全世界株式であっても恐らく同じような結果になるでしょう(個別株はNG)。

これが4%ルールの正体なのですが、逆に言うと必要な年収の25倍の資産があれば働かなくても生きていける、とも言えます。

例えば必要年収が500万円の場合、500万円 × 25=1億2,500万円の資産があれば良い、となります。

この働かなくても生きていける状態の事をFIRE(ファイア)と言い、最近よく話題になっていますね。

詳しくはまたお話するね

それでは皆様、よきフィットネスライフを〜🏃♀️