こんにちは〜🌤️おりおりです🙋♀️

出口は数百パターン存在する

先日、作成したiDeCo計算機に引き続き、もう1種類作ってみました。

-

-

iDeCo計算機(受取方法)

続きを見る

今回は、出口(受け取り方法)のみに焦点を当ててみました。

(前回は入口・出口を含めてiDeCoのトータルの損益(iDeCoを何円にすべきか)でした)

iDeCoの受け取り方法には、「一時金」か「年金」、もしくは両方(併用)があるのですが、併用時の配分まで考えるとその選択肢は無数に存在するため、どの配分が自分にとって最適なのか(税金・社保料の合計が少なくなるか)を探れるようにしました。

併用の場合は原則、一時金を受け取った後、残りの資産を年金で受け取ります。

(金融機関によっては年金開始後、5年以上が経過していればその時点での資産残高を一括で一時金として受け取ることも可能なようです)

また、下記のように年金は支給額が固定ではなく、最後の支給できれいに無くなるように、資産残高と支給回数に応じて支給額が調整されます。

老齢年金で受け取る場合:支給額の計算方法

老齢年金として受け取る場合の支給額は、支給月の前月末時点での個人別管理資産に応じて算出されます。

※受給中の運用結果により、毎回金額が変動します。個人型確定拠出年金(iDeCo)の給付 | 個人型確定拠出年金(iDeCo) | 楽天証券

ですので、パラメータとしては「受給開始時の資産額」・「一時金の金額」・「年金の支給回数」の3つとなります(残りはこの3つから計算されます)。

しかし、今回はあえて「一時金の金額」の代わりに「年金の支給額」としました。

(「一時金の金額」=「受給開始時の資産額」-「年金の支給額」×「年金の支給回数」です)

なぜなら、年金に対する税金は公的年金等控除額(所得によって変動)を引いた後に所得税(超過累進課税)の計算となるため、支給額が毎年変動すると複雑になりすぎるからです。

そこで、前提条件として受給開始してからの資産額の変動は無しとします。

(支給額が固定のまま資産額が変動すると、受給が終了しても残ったり、終了までに枯渇したりするため)

また、公的年金等控除額(60~64・65歳~)や社会保険料(60~64・65~74・75歳~)も年齢によって変動するのですが、ここも一律(公的年金等控除額は65歳以上の基準で計算し社会保険料は所得割の比率(%)を手入力)とします。

社会保険料は、(もう年金の支払いは終わってるから)ここでは国民健康保険料(と介護保険料)、または後期高齢者医療保険料になるわね

計算機の使い方

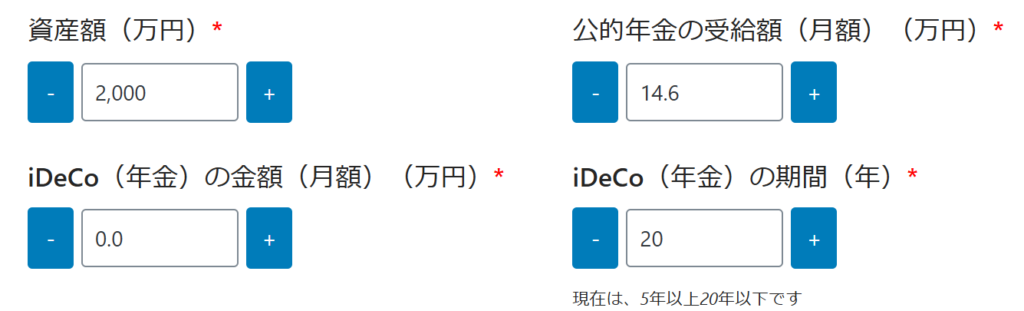

まず、必須項目は先ほどの「受給開始時の資産額」・「年金の支給額」・「年金の支給回数」の3つに加えて、「公的年金の受給額」になります。

これは、iDeCoの年金受け取りに掛かる税金は公的年金と合算して計算されるため、控除をはみ出すかはみ出さないか、はみ出すにしてもどの程度かで税率も変わってくるからです。

そのため、iDeCoの受給額も「金額(月額)」、支給回数も「期間(年)」としています。

(年6回や年4回などの受け取りにする場合、月額に換算して下さい)

次に、一時金受け取り関連の入力項目になりますが、「一時金の金額」は先ほどの3項目から自動的に計算されるため、実際は「退職所得控除額」のみを設定すれば良いです。

iDeCoの加入期間や退職金などを加味し、iDeCoに使える分の控除額を設定して下さい。

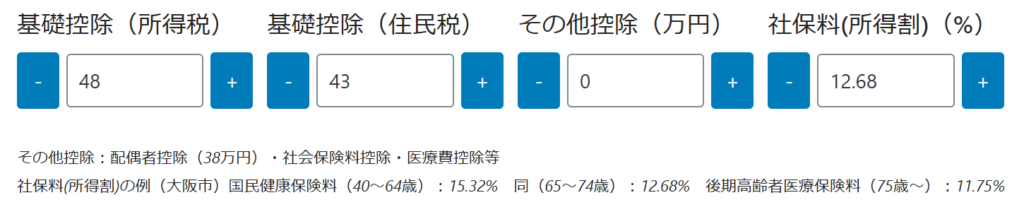

最後は、年金の税金を計算するための控除額で、「基礎控除」は基本的にデフォルトのままで良いですが今後、「103万円の壁」引き上げによって(所得税のみ、または所得税と住民税の両方とも)上がることを想定できるようにしてあります。

「その他控除」はそれ以外の(基礎控除・公的年金等控除を除く)毎年固定(もしくは平均)で発生しそうな控除額を入力します。

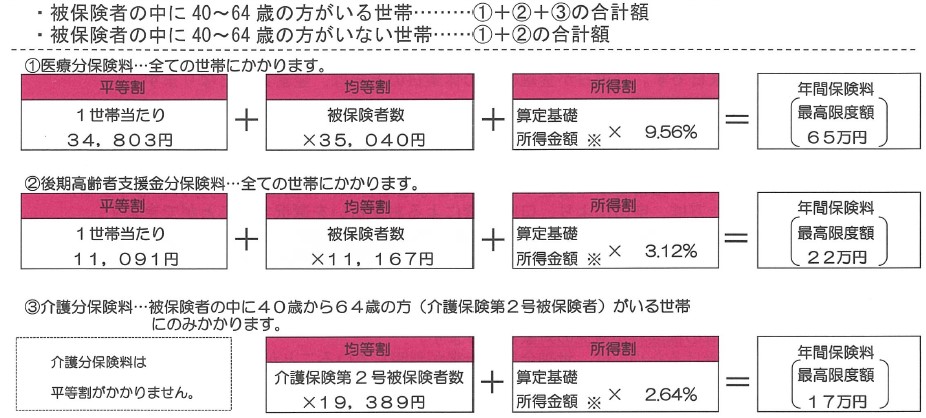

「社保料(所得割)」は、住所地の国民健康保険料などの計算式(平等割・均等割・所得割)のうち、所得割(「所得金額 × 〇〇%」の「〇〇%」の部分を合算したもの)を入力します。

平等割(1世帯あたり)と均等割(1人あたり)はiDeCoに関係なく発生するから、ここでは計算に入れなくていいんだね

計算結果の見方

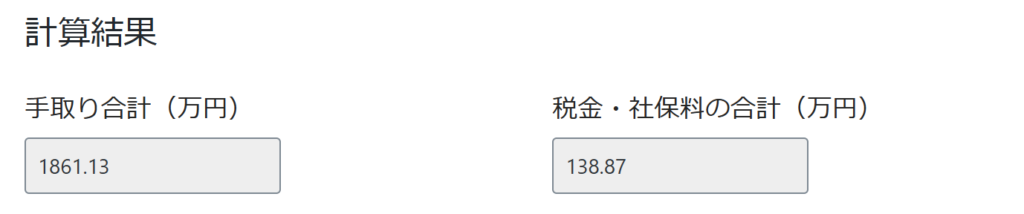

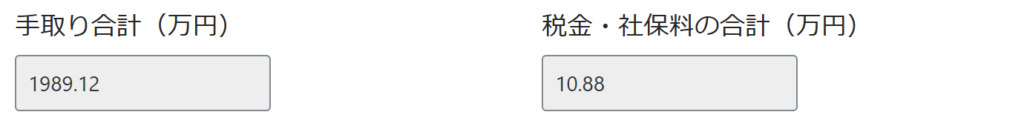

すると、このように結果が出ます。

「手取り合計」+「税金・社保料の合計」= 最初に入力した資産額で、前者は多ければ多いほど、後者は少なければ少ないほどお得です。

原則、他のパラメータは変わらないでしょうから、一度入力が終わったらiDeCo(年金)の金額(月額)を上下させながら、最適な配分を模索する形になります。

また、今回も「計算結果(内訳)」として、計算の過程が見れるようにしています。

「iDeCo(年金)による税金・社保料の増額」は、iDeCoの年金受け取りで(公的年金のみの場合と比べて)増えた税金と社会保険料の合計、

「iDeCo(一時金)にかかる課税額(万円)」は、iDeCoの一時金受け取りでかかる税金(社会保険料の増額は無し)で、この2つの合計が上記の「税金・社保料の合計」となります。

iDeCo(年金)の金額(月額)を上げれば上げるほど前者は増え、後者は減っていくのですが、その合計は増えるのか減るのか、それがこの計算機の肝です。

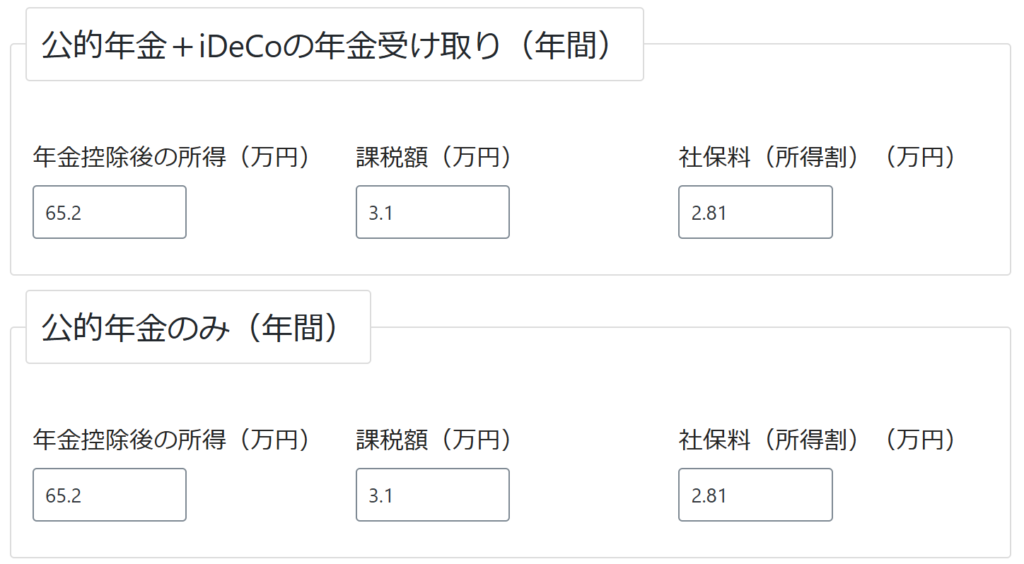

そして、これが「iDeCo(年金)による税金・社保料の増額」(前者)のさらなる内訳です。

「年金控除後の所得」は、公的年金の受給額(月額)+iDeCo(年金)の金額(月額)(下段は前者のみ)の金額に対して公的年金等に係る雑所得の金額を計算したもので、

「課税額」は、その金額から基礎控除(所得税)とその他控除を引いたものに対して所得税の速算表で所得税(と復興特別所得税)を計算し、基礎控除(住民税)とその他控除を引いたものの10%(住民税)を加算した金額です。

「社保料(所得割)」は、基礎控除(住民税)のみを引いたものに対して社保料(所得割)(の0.01倍)を掛けた金額です。

これらを、「公的年金+iDeCo(年金)」と「公的年金のみ」のそれぞれで計算し、その差分のiDeCo(年金)の期間分の合計が「iDeCo(年金)による税金・社保料の増額」です。

公的年金のみでも発生するから差分を見るのね

「103万円の壁」引き上げの効果は大きい

まず、デフォルトの状態でiDeCo(年金)の金額(月額)を上げていくと、いきなり計算結果の手取り合計が減っていくのが(つまり、iDeCoは全て一時金で受け取るのが一番お得)分かると思います。

これは資産額が5,000万円であろうが、退職所得控除額が0円であろうが同じです。

(9,000万円あたりから多少、年金にも振った方がお得になります)

しかし、基礎控除(103万円の壁)が引き上げになると様相が一変します。

例えば、基礎控除(所得税)が123万円になったら、資産額が4,000万円で退職所得控除額が0円の場合や、資産額が5,000万円で退職所得控除額が800万円の場合などでも年金受け取りの光明が見えてきます。

さらに激変するのが、基礎控除(住民税)も118万円(75万円引き上げ)になった場合で、デフォルト(資産額が2,000万円で退職所得控除額が800万円)でもiDeCo(年金)の金額(月額)を4.4万円にするのが最もお得になり、

その結果たるや、取られるのは2,000万円のうち10.88万円だけ、という驚異的なものです。

そう考えると、住民税の基礎控除の引き上げは是が非でもやって欲しいですね。

また、今回は公的年金の受給額(月額)を14.6万円(厚生年金受給者の平均)に固定としましたが、これが少ないとよりiDeCo(年金)の金額(月額)の閾値、および最大の節税額も上がっていきますし、

他にも条件はありますから、自分に合わせて色んなパターンを試してみて下さい。

(前回作った計算機(第一弾)とその説明はこちらです)

今は一時金受け取りのみ一択だけど、基礎控除が上がれば変わってくるね

それでは皆様、よきフィットネスライフを〜🏃♀️