こんにちは〜🌤️おりおりです🙋♀️

過去3ヶ月・6ヶ月・1年でナンバー1

最近、異彩を放つファンドが台頭してきました。

その名も「レバレッジ・ドラッカー研究所米国株ファンド」(以下、レバドラ)です。

名前に「レバレッジ」が付いている通り、レバナスやレバFANGなどと同様、NISA非対象にも関わらず注目されている理由は、そのリターンの高さです。

| ファンド名 | 利回り (1年) | |

|---|---|---|

| 1 | レバレッジ・ドラッカー研究所米国株ファンド | 113.65% |

| 2 | 野村世界業種別投資シリーズ(世界半導体株投資) | 103.08% |

| 3 | オーロラⅡ(トルコ投資ファンド) | 90.38% |

| 4 | HSBCインド・インフラ株式オープン | 76.00% |

| 5 | トルコ株式オープン(メルハバ) | 74.29% |

| 6 | NASDAQ100トリプル(マルチアイ搭載) | 68.21% |

| 7 | <購入・換金手数料なし>ニッセイSOX指数インデックスファンド(米国半導体株) | 67.04% |

| 8 | iFreeNEXT FANG+インデックス | 65.85% |

| 9 | FANG+インデックス・オープン | 65.81% |

| 10 | 米国NASDAQオープンBコース | 64.37% |

| ファンド名 | 利回り (6ケ月) | |

|---|---|---|

| 1 | レバレッジ・ドラッカー研究所米国株ファンド | 79.54% |

| 2 | 野村世界業種別投資シリーズ(世界半導体株投資) | 74.86% |

| 3 | オーロラⅡ(トルコ投資ファンド) | 57.59% |

| 4 | トルコ株式オープン(メルハバ) | 53.33% |

| ファンド名 | 利回り (3ケ月) | |

|---|---|---|

| 1 | レバレッジ・ドラッカー研究所米国株ファンド | 31.44% |

| 2 | オーロラⅡ(トルコ投資ファンド) | 28.88% |

| 3 | トルコ株式オープン(メルハバ) | 28.38% |

| 4 | 米国大型テクノロジー株式ファンド(マグニフィセント・セブン) | 24.47% |

【国際株式】投資信託利回り(リターン)ランキング - みんかぶ(投資信託)

このように、過去3ヶ月・6ヶ月・1年のどの利回りでも1位になっています。

(設定日が2022年12月20日のため、2年以上は対象外)

また、これまで為替ヘッジ有りしか無かったレバナスに、為替ヘッジ無し版である「auAMレバレッジNASDAQ100為替ヘッジ無し」が登場し、注目を集めています。

では、これらのファンドを比較してみましょう。

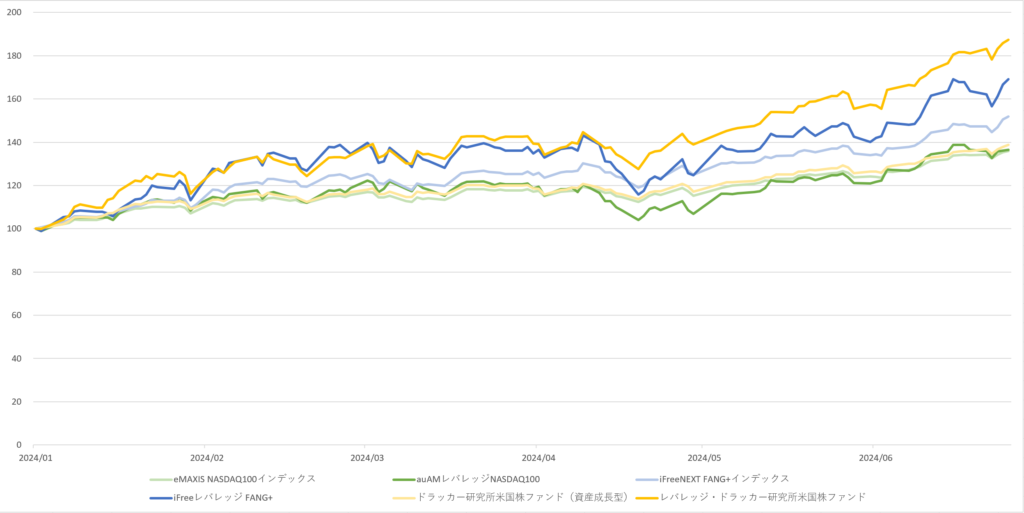

(「ドラッカー研究所米国株ファンド(資産成長型)」はレバドラのレバレッジなし版です)

| 委託会社名 | 信託報酬 (目論見書) | 合計コスト (運用報告書) | 設定日 | |

|---|---|---|---|---|

| レバレッジ・ドラッカー 研究所米国株ファンド | 大和アセット マネジメント | 2.0325%程度 | 1.660% (2.080% ※) | 2022/12/20 |

| ドラッカー研究所米国株 ファンド(資産成長型) | 大和アセット マネジメント | 1.6225% | 0.849% (1.699% ※) | 2022/12/20 |

| auAMレバレッジNASDAQ 100為替ヘッジ無し | auアセット マネジメント | 0.4334% | - | 2024/07/26 |

| iFree レバレッジFANG+ | 大和アセット マネジメント | 1.275%以内 | 1.001% (1.297% ※) | 2020/08/19 |

| auAMレバレッジ NASDAQ100 | auアセット マネジメント | 0.4334% | 0.544% | 2022/07/28 |

※:合計(運用報告書)× 信託報酬(目論見書)/ 信託報酬(運用報告書)で計算した結果

これを見ると、レバナスはもちろん、レバFANGと比べてもレバドラ(というかドラッカー研究所ファンド自体)のコストの高さが際立ちます。

それでも注目されるのには理由がありそうね

高リターンには理由がある

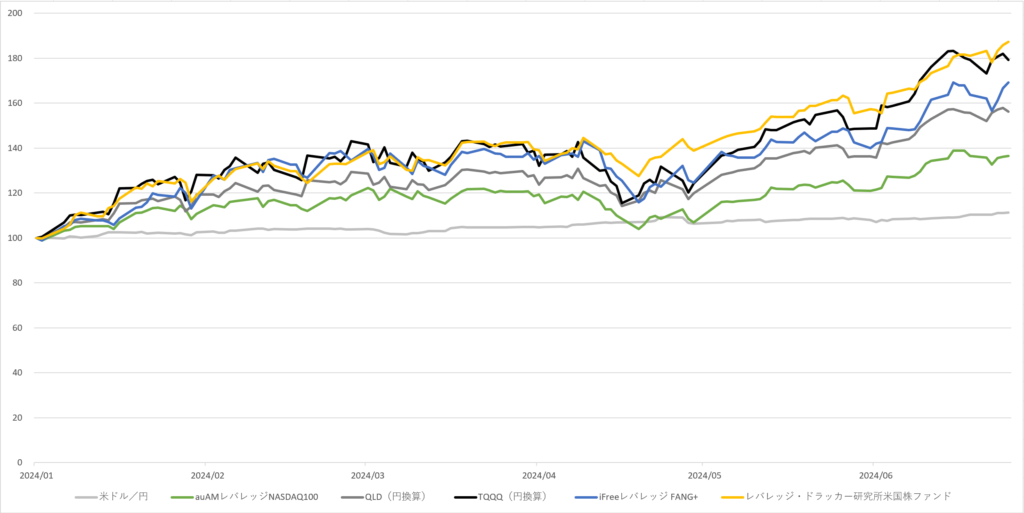

これらのファンド(投資信託)は公式サイトで基準価額履歴(時系列データ)が公開されており、これを(2012年12月20日時点を100として)グラフ化して比較するとこうなります。

設定来の全期間だとレバFANGには劣りますが(レバナスやFANG+よりは上ですが)、先ほどのランキングと同じ期間で切り取るとやはりトップに躍り出ます。

ですから、たまたま切り取った期間で成績が良かった(運が良かった)だけ、と言ってしまえばその通りなのですが、もう一つ重要なポイントがあります。

それは、レバレッジを掛けないと(FANG+やNASDAQ100と比べて)劣るのに、レバレッジを掛けると(レバFANGやレバナスを)逆転している所です。

その理由にはレバドラ特有の仕組みがあります。

まず、名前の由来となっている経営学者のピーター・ドラッカー氏が提唱した、企業業績に影響を与える主な原則「顧客満足」「従業員エンゲージメント・人材開発」「イノベーション」「社会的責任」「財務力」の5つを数値化したもの(ドラッカー研究所スコア)に、

大和アセットマネジメント独自の分析モデル(「財務の健全性」「収益性」「成長性」)を加えて、投資銘柄の選定および組入比率の決定を行なっています(現在は22銘柄ですが、メタ(「顧客満足」不足?)とテスラ(「社会的責任」不足?)が含まれないのが特徴です)。

これだけだと、(特定の指数に連動しない)ただのアクティブファンドなのですが、1銘柄あたりの最大比率を10%としており、

これを超えたものが出ると即座にリバランスを行うようになっているのが特徴です(通常は年1回~4回程度の決まった時期に銘柄入れ替えと共に行われる)。

これによって、1銘柄のリスク集中を避け、価格変動がある程度抑えられることによってレバレッジファンド最大の弱点である逓減が起きにくくなっている、と推測されます。

(逓減=上下動を繰り返すような相場状況が続くとパフォーマンスが低下する)

また、為替変動にも2倍のレバレッジが掛かるというのも特徴で、これが近年の円安と相まってプラスに作用しているだけ、とも考えられますが、

次のグラフを見ても分かる通り、基準価額の変動に比べると為替変動は微々たるものなのでこの効果は二の次と言っても良いかと思います。

よく見る為替のチャートは縦軸の最小値と最大値の幅が小さいから大きく動いているように見えるだけだね

為替ヘッジなしは正義?

一般的に、為替ヘッジを行うと、その金利差が為替ヘッジコストとなります。

(この場合、「米ドルの短期金利-円の短期金利」です)

2倍のレバレッジだと、このコストも2倍になると言われており、現在の日米金利差を考えるとかなり重いです。

しかも、このコストは信託報酬や隠れコスト(運用報告書で分かる範囲)には含まれず、基準価額に反映されるだけなので切り出すのは困難です。

(単純に運用成績が悪い、もしくはそれほど良くないように見えるだけ)

レバドラはこのコストが掛からないような仕組みになっており、その結果、副次的に為替変動にも2倍のレバレッジが掛かるようになっているそうです。

ですから、信託報酬(2.0325%)が高いとは言え他のファンドの(見えない)ヘッジコストを加味すると、それほど高くないのかも知れません。

そう考えると、為替ヘッジなしのレバナス(auAMレバレッジNASDAQ100為替ヘッジ無し)は、信託報酬が0.4334%と破格な上、ヘッジコストも抑えられる(為替変動が2倍にはならないため、半分は掛かる?)と、良い事づくめです。

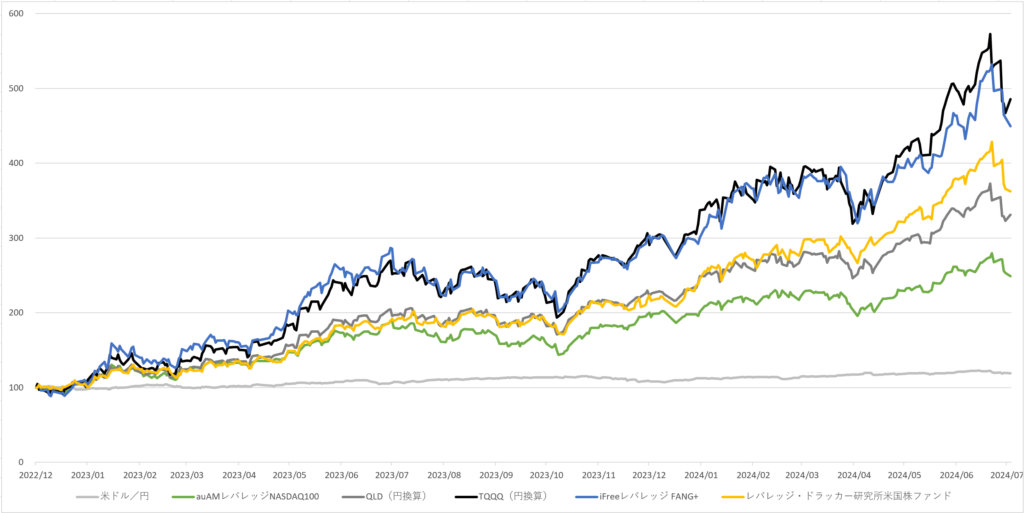

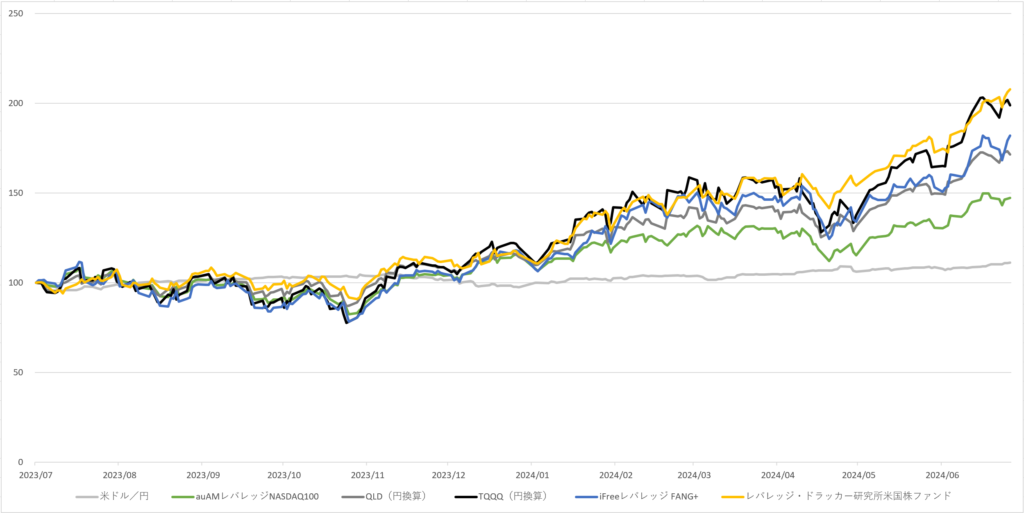

こちらのデータはまだ無いため、同じくNASDAQ100の2倍レバレッジで米国ETFであるQLDを円換算したもので比較してみます。

(参考までにTQQQ(NASDAQ100の3倍レバレッジ)と米ドル/円も載せています)

どの期間でも、円換算のQLD(疑似レバナス為替ヘッジなし)(灰色)が、auAMレバレッジNASDAQ100(レバナス為替ヘッジあり)(緑色)を上回っているのが分かります。

もちろん、円安に振れているのもその要因ですが、為替ヘッジのコストが掛からないのも大きいと思います。

為替ヘッジなしのレバナスも今後に期待できそうね

レバレッジファンドの最適解となるか

為替ヘッジコストは円安になろうと円高になろうと掛かるため、円安になれば(機会損失と合わせて)ダブルパンチに、円高になってもヘッジコストと相殺されるので、それ以上に円高にならないと恩恵は受けられません。

確かに、何にも投資していない状態と比べたら、ヘッジありで円安になってもコスト以上のデメリットはありませんが、もし代わりに為替ヘッジなしのファンドに投資していたら、と考えた場合、目に見えない損失です。

これを身をもって体験したのが、2022年の株安・円安です。

株安で指数は軒並み下がったのですが、同時に円安になったおかげで円ベースの投資信託(eMAXIS SlimのオルカンやS&P500など)は相殺されてダメージは少なくて済みました。

しかし、為替ヘッジありしか無かったレバナスは、その円安の効果だけ無しになり、ひとり苦汁をなめる事になったのです。

(最近になってようやく、全てのレバナスが下落前の最高値まで戻りました)

これを糧にして生まれたのがレバドラや為替ヘッジなしレバナスなのかも知れません。

すでに円安になってしまった今、為替ヘッジなしにしても意味が無い(逆に円高になって損をする)、という意見もありますが、為替の「適正値」なんて無いようなものである以上、

これから円安・円高のどちらに振れるかに過去の円安・円高は関係なく、完全にランダムなのだとしたら、確実に付いてくる為替ヘッジコストの回避は有効手段になりそうです。

未来を予測できないからこそ、期待値が高いものを選ぶのがインデックス長期投資だからね

それでは皆様、よきフィットネスライフを〜🏃♀️