こんにちは〜🌤️おりおりです🙋♀️

玉石混交の高配当株

無分配(内部で再投資)の投資信託はツートップ(eMAXIS Slim 全世界株式(オルカン)と米国株式(S&P500))で固定化してきていますが、

分配(配当)金が欲しい場合、コレを買えば間違いなし、といった物はありません。

これまでは、VYMやSPYDと言った米国高配当株ETFを直接買い付けるか(配当利回りはやや低め)、日本の高配当個別株(高利回りも狙えるが自分で数十銘柄に分散する必要あり)の二択でしたが、

今年に入ってから、米国高配当株ETFを内部で買い付けて分配金を出す投資信託(SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)やSBI・SPDR・S&P500高配当株式インデックス・ファンド(年4回決算型)など)や、

日本の高配当株を買い付けてくれるSBI日本高配当株式(分配)ファンド(年4回決算型)も登場してきました(楽天・米国高配当株式インデックス・ファンド(楽天・VYM)は分配金を出さない(内部で再投資する)ため注意)。

しかし、前者は配当利回りが低めであることに変わりはなく、後者もアクティブファンド(日本の高配当株指数は微妙なので致し方ないのですが)なので決定打になっていません。

(最近も、なぜか低配当の半導体銘柄を組み込んだりして迷走しています)

そこで、登場するのが毎月分配型の投資信託です。

毎月分配型と言うと、タコ足・情弱向けのぼったくり商品・絶対に買ってはいけない、などといった酷評が目立ち、金融庁にも目を付けられて旧つみたてNISAや新NISAからは対象外とされていますが、実はここ最近、潮目が変わってきています。

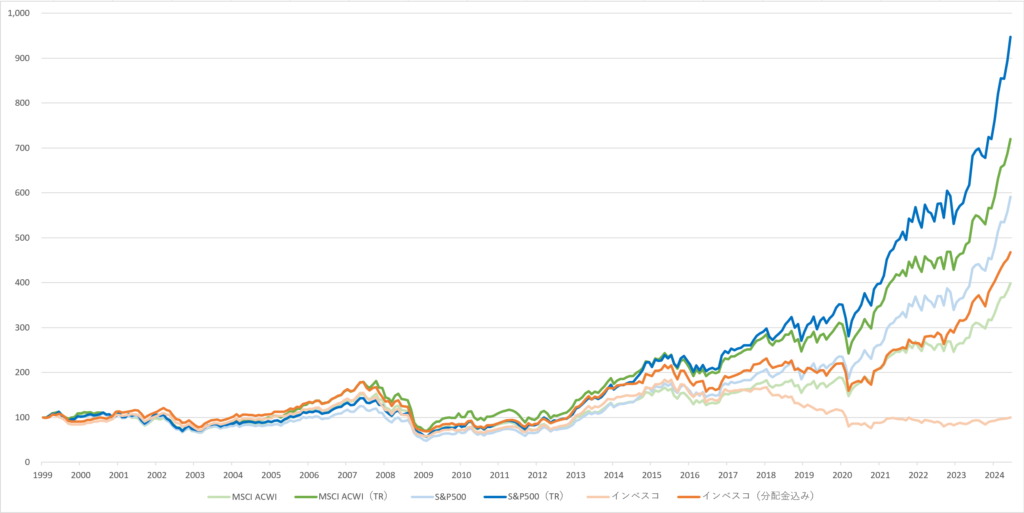

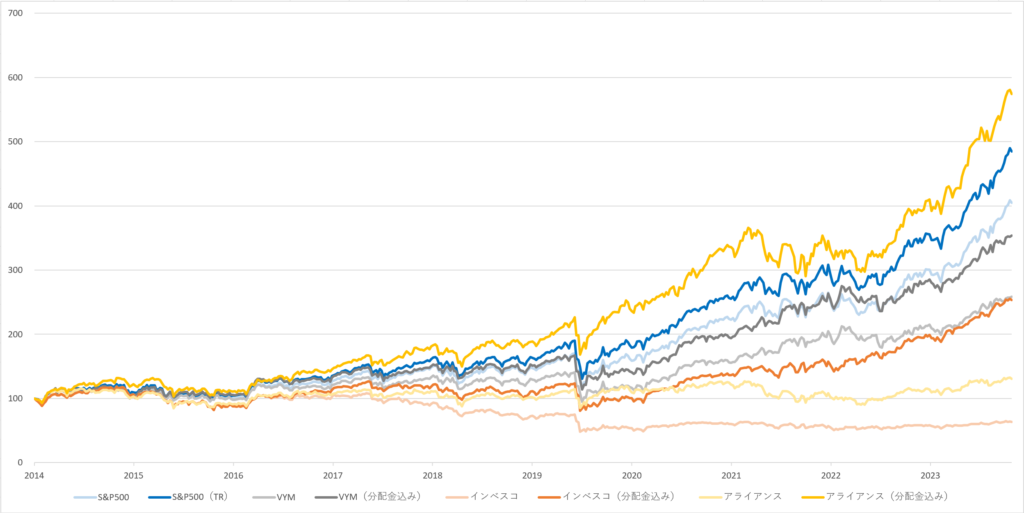

とりわけ良いと思われるのは、インベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月決算型)(以下、インベスコ)と、アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型(以下、アライアンス)の2つでしょう。

今回はこの2つを中心に、再び脚光を集める毎月分配型について徹底解剖したいと思います。

積み立て中は無分配だけでいいけど、引退後は高配当も考えないとね

基準価額とトータルリターン

まずコストですが、インベスコが信託報酬1.903%と信託財産留保額(解約時にかかる費用)0.3%、アライアンスが信託報酬1.727%(信託財産留保額は無し)とかなり高めです。

また、ベンチマークはインベスコがMSCIワールド・インデックス、アライアンスがS&P500となっています。

MSCIワールド・インデックスは、オルカンのベンチマークであるMSCI ACWI(オール・カントリー・ワールド・インデックス)とは違い、先進国のみが対象となります。

ちなみに、eMAXIS Slim 先進国株式インデックスなどのベンチマークであるMSCIコクサイ・インデックスは「除く日本」ですが、こちらは日本も含まれます。

ですので、MSCI ACWIの比率(日本含む先進国が約9割)を考えると、ほとんどオルカンと同じと言っても良いかと思います。

どちらも配当金をそのまま分配金として出しているのではなく、S&P500または先進国株式で(ベンチマークとして)運用しつつ、キャピタルゲイン(値上がり分の利益)も分配金として出すのが特徴です。

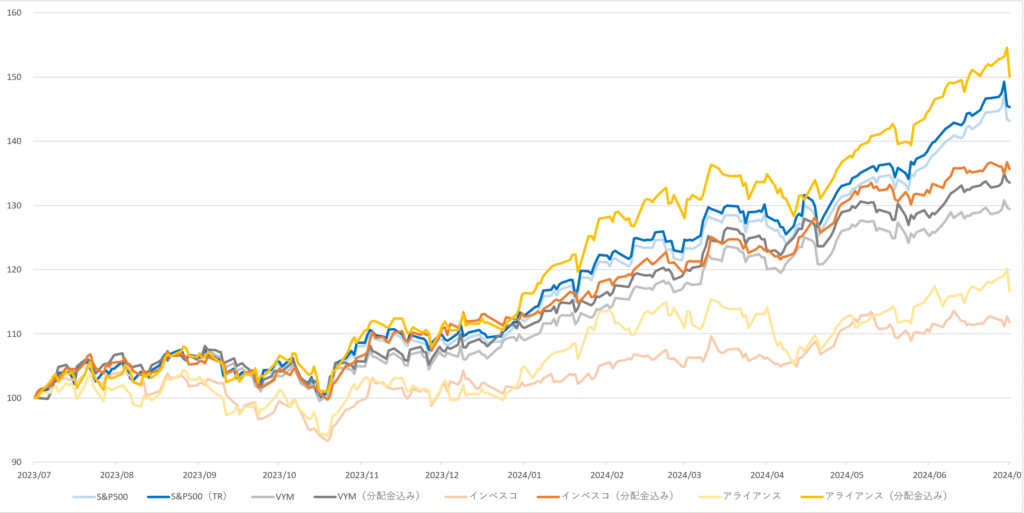

ここで重要なのが、分配金を再投資した場合のリターン(トータルリターン)が無分配型と比べてあまり劣らないのと、基準価額が下がらない(タコ足になっていない)ことですが、後者は上がりすぎないのも重要です。

目的を考えると、安定した配当が欲しいはずでしょうから、率が安定していても価格が上がって行くと金額で見ると最初は少なくて徐々に増えていくことになりますし、出来れば価格も一定が望ましいです。

信託報酬も基準価額に反映されてこの結果ですから、この2つ(特にアライアンス)はかなり理想に近い(基準価額が上がりも下がりもせず、トータルリターンも高い)と思います。

NISA非対象なのに純資産総額ランキングで3位に入っているのも納得だね

隔月(奇数月)分配ならNISA対象

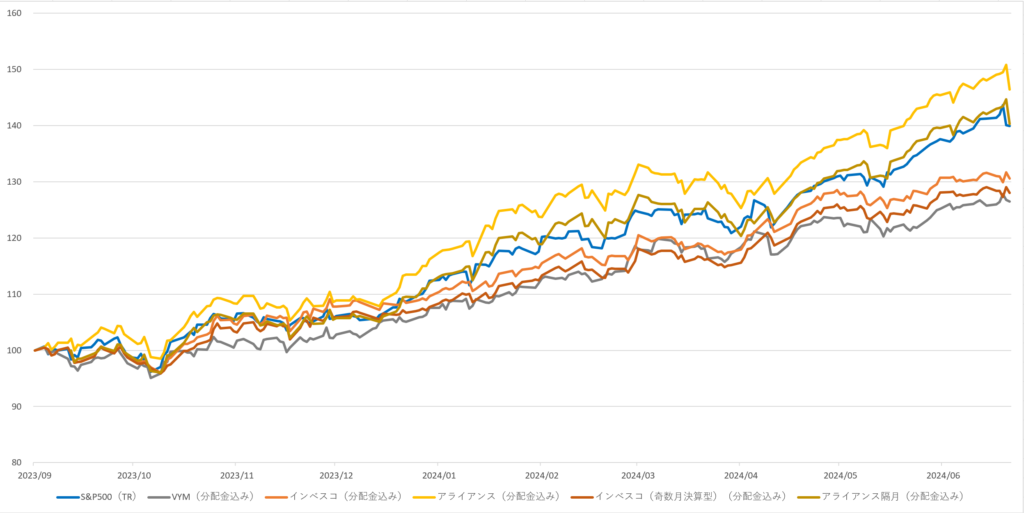

ちなみに、過去3年と1年で切り取ると、このようになるため、必ずしもアライアンスがインベスコの上位互換というわけではありません。

ですが、両者ともどの期間を切り取ってもトータルリターンはS&P500やオルカン、VYMなどと比べて大差なく、少なくともぼったくりでは無いのは確かでしょう。

前述の通り、毎月分配型はNISA対象外で、この2つも例外ではないのですが、実は新NISA開始直前にNISA対象バージョン(インベスコ 世界厳選株式オープン<為替ヘッジなし>(奇数月決算型) と アライアンス・バーンスタイン・米国成長株投信Eコース隔月決算型(為替ヘッジなし)予想分配金提示型)も出ています。

ある意味、規制の抜け穴を狙った商品とも言えますし、まだまだ運用期間が短いので絶対ではありませんが、今までの経緯を考えても、この2つに関してはこの先もタコ足や極端に低いトータルリターンにはならないと思います。

(ただし、下記のようにNISA対象であっても、中にはそういった商品もあります)

【投資信託の収益分配金に関するご説明】

●投資信託の分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので分配金が支払われると、その金額相当分、基準価額は下がります。なお、分配金の有無や金額は確定したものではありません。

●分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

(中略)

【NISAでの投資信託のお取引の際は、以下の点にご注意ください】

●元本払戻金(特別分配金)はもともと非課税です。 投資信託の分配金のうち元本払戻金(特別分配金)については従来より非課税であり、NISA においては制度上のメリットを享受できないことにご留意ください。

毎月または隔月分配型投資信託・通貨選択型投資信託に関するご注意事項|SBI証券

また、年金も偶数月に2ヶ月分が支払われるので、分配のペースも特に問題ないと思います。

毎月分配でなければNISA対象になるのね

暴落耐性があるわけではない

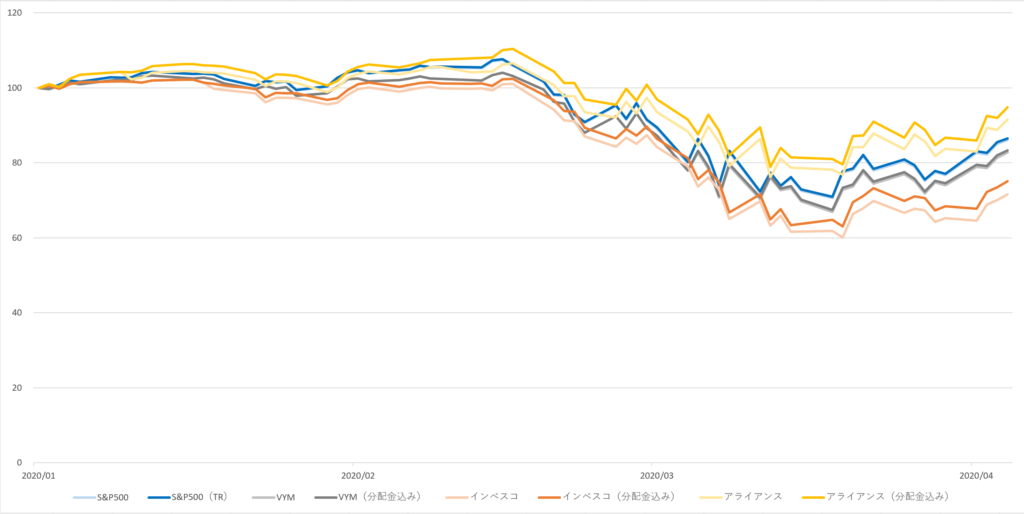

しかし、いくら上手く分配金を出してくれるとは言え、ベンチマークはS&P500または先進国株式(バリュー株中心ではない)ですから、暴落する時はきっちり暴落します。

問題なのは、こういった暴落中はほとんど分配金が出ない上に、その後も(基準価額の回復が優先されて)分配金は少なくなる恐れがある、ということです。

これだと、分配金を引退後の生活費に充てる場合、他から捻出する必要が出てきます。

ある程度の現金を用意しておくとしても(暴落が来るまでの間の)機会損失がありますし、一部売却して補填、となるとその後の分配金にも影響が出るので、それこそ計算が立たなくなってしまいます。

であれば、初めから売却(取り崩し)前提で無分配のファンドでいいのでは、となってしまいます(途中に暴落が来ることも想定したのが4%ルールです)。

ですので、理屈のみで考えたら積み立て期も取り崩し期も無分配のファンド(eMAXIS Slim 全世界株式(オルカン)や米国株式(S&P500)など)がベストなのですが、売却だけで生計を立てるのは心理的なハードルも高いでしょうから、

そういう意味では分配金収入をメインにしつつ、リターンもそれほど劣らないインベスコとアライアンスは(特に取り崩し期においては)大いにアリだと思います。

再投資しないなら税金や非課税枠で損をすることも無いしね

それでは皆様、よきフィットネスライフを〜🏃♀️