こんにちは〜🌤️おりおりです🙋♀️

海外株式の格安投信はここ数年

今や常識中の常識となっている米国株式(S&P500)や全世界株式(MSCI ACWI)のインデックスファンド(投資信託)への投資ですが、歴史はそれほど長くはありません。

近年、販売金額人気ランキングでダントツの1位と2位をキープし続け、純資産総額でもトップに躍り出たeMAXIS Slimシリーズも共に設定されてから6年程度しか経っていません。

(米国株式は2018年7月3日、全世界株式は同10月31日)

| 順位 | ファンド名 | 純資産総額 (億円) | 購入時手数料 (%) | 実質信託報酬 (%) |

|---|---|---|---|---|

| 1 | eMAXIS Slim 米国株式 (S&P500) | 52,279.05 | 0 | 0.09372 |

| 2 | eMAXIS Slim 全世界株式 (オール・カントリー) | 40,005.12 | 0 | 0.05775 |

| 3 | アライアンス・バーンスタイン・ 米国成長株投信Dコース毎月決済型 (為替ヘッジなし)予想分配金提示型 | 29,798.91 | 3.3 | 1.727 |

| 4 | SBI・V・S&P500 インデックス・ファンド | 17,910.33 | 0 | 0.0938 |

| 5 | 楽天・全米株式 インデックス・ファンド(楽天・VTI) | 16,486.88 | 0 | 0.162 |

それより以前で、コストが安めのファンドと言うと、このあたりかと思います。

(ニッセイのファンド名に「<購入・換金手数料なし>」が付いているのはこの頃、それが当たり前じゃなかったからこそ、と言えるかも知れません)

- 2013年12月10日 <購入・換金手数料なし>ニッセイ外国株式インデックスファンド

- 2015年12月18日 たわらノーロード先進国株式

- 2017年2月27日 eMAXIS Slim 先進国株式インデックス

- 2017年9月29日 楽天・全米株式インデックス・ファンド(楽天・VTI)

楽天・VTIが出るまでは、海外株式と言えば先進国株式で、上の3つも例に漏れません。

いずれも、MSCI コクサイ インデックス(MSCI Kokusai Index)がベンチマークで、これは日本を除く先進国であることも特徴です。

当時は、すでに日本株を持っている人が多く、また日本株が上がれば景気が良い=給料も上がるため、敢えてこれ以上日本株を持つ必要が無い、と考えられていたためと思われます。

(皮肉にも今は日本株が上がっているのに給料は上がらない、という現象が起きていますが)

これより前にも、海外株式の投資信託はありましたが(古いものは2000年代から)、手数料が高く今のように気軽に手を出せるようなものでは無かったと思います。

選ぶものを間違えると手数料負けしそうね

知る人ぞ知る米国ETF

コスト面以外でも、この頃の投資信託と言えば毎月分配型が主流だったため、今のように増やす為の投資とは少し意味合いが違うものでした(どちらかと言うと、すでにある程度貯金がある人や、退職金をもらった人が不労所得を得るため)。

しかし、今のような米国株式or全世界株式に少額から積み立て投資、みたいなものを提唱する人も一定数いました(YouTubeやSNSではなく個人ブログの時代ですが)。

そこで用いられていたのが、ネット証券で米国ETF購入です。

- 2007年5月2日 ネット証券初!アメリカン証券取引所上場ETF(SPY・DIA)取扱い開始(楽天証券)

- 2007年6月19日 米国市場のETFの取扱いを開始(SBIイー・トレード証券(現SBI証券))

SPY(SPDR S&P500 ETF)と言えば、最も長い歴史を誇り(1993年1月に設定)、かつ世界最大(純資産残高はなんと約2,414億米ドル(約22.8兆円))のETFです。

日本人にとってはVOO(Vanguard S&P 500 ETF)やVT(Vanguard Total World Stock Index Fund ETF)の方が馴染みがあるかも知れません。

とは言え、それから数年が経過した後のランキングでも(ほぼ、投資信託=毎月分配型、ETF=インデックス(最低限の分配金のみ)となっているとは言え)、

海外ETF自体のポジションがこのような感じになっている事からも、投資の主流からはほど遠い存在であったと思われます。

この頃からeMAXISシリーズはあるけど、「Slim」じゃないから手数料が高い窓口用商品だね

非課税制度の歴史

そして、その後NISA制度が開始し、一般人(資産がそれほど多くない人)にも少しずつ投資が広まっていきました。

- 2014年1月 NISA(一般NISA)開始

- 2016年1月 ジュニアNISA開始

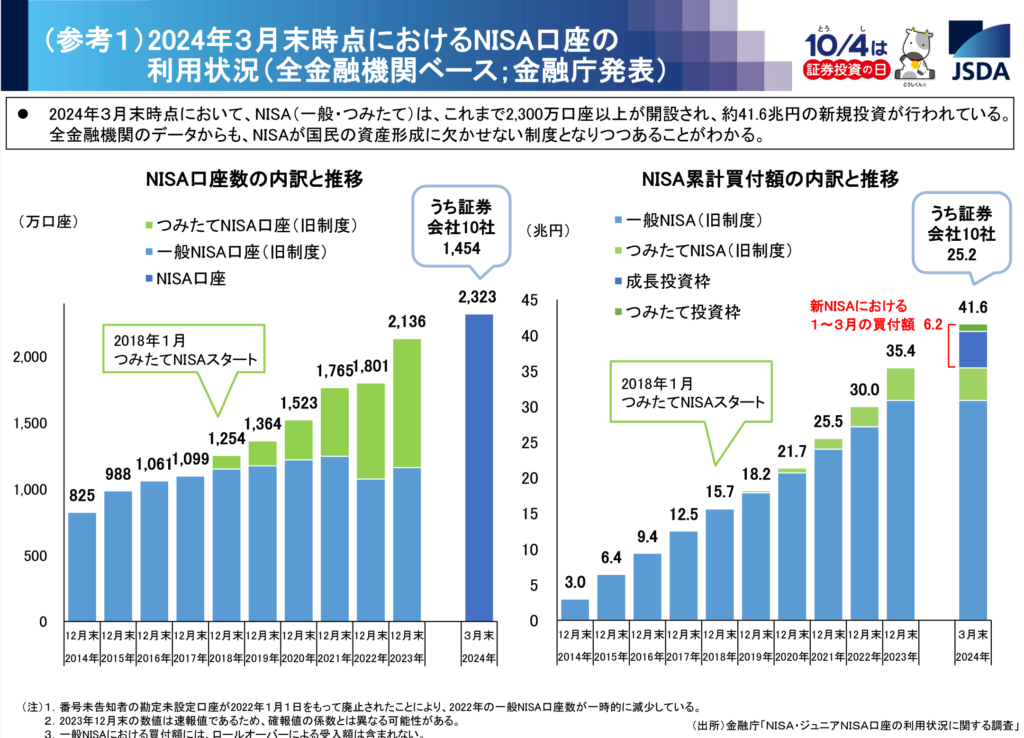

- 2018年1月 つみたてNISA開始

しかし、一般NISAは長期投資用としては使い勝手が悪く(非課税期間は5年で、それ以上に延長するためにはロールオーバーが必要)、

さらにジュニアNISAに至っては、(非課税期間が終了したり、売却したりしても)18歳になるまで引き出し不可、という制約まであり、あまり使われませんでした。

ですから、実際に少額からインデックスファンドにつみたて投資、が急速に広まっていったのは2018年のつみたてNISA開始以降になります。

2022年には、(2023年までで廃止が決定したことで)2024年以降は(口座を廃止すれば)いつでも引き出せる、ということでジュニアNISAにも実用性が出てきました。

確定拠出年金については、それよりもずっと前からありますが、その頃は海外株式どころかリスク資産を選ぶ人すら希少(ほとんどが元本確保型)だったと思います。

- 2001年10月 企業型確定拠出年金(企業型DC)開始

- 2002年1月 個人型確定拠出年金(日本版401k)開始

- 2016年9月 個人型確定拠出年金に「iDeCo(イデコ)」という愛称が付けられる

iDeCoという名前こそ新しいけど、制度自体はかなり古くからあるのね

10年で歴史は変わる!?

ですから、ここ20年と言わず、10年でも投資を取り巻く環境は大きく変わりました。

そう考えると、今が10年前と比べてそうであるように、10年後も今とは「常識」も「最適解」も全く違っていてもおかしくありません。

しかし、個人的にはその可能性は低いと思います。

それは、新NISAによって投資人口はさらに増え(現時点でも2,323万口座なので成人人口から考えても伸びしろは減ってきている)、NISAの特性を考えると(売却しても枠復活があるとは言え制約がある)乗り換えも難しく、

ことコスト面においては、純資産総額が多いほど有利になるため、(独占禁止法的な何かで制約が掛からない限り)ここから新たな投資先が生まれたとしても、逆転するのは困難と思われるからです。

アメリカの覇権が終われば米国株式は他の何かに置き換わる可能性はありますが、少なくとも10年後・20年後レベルではそれも考えにくいです。

よく、30年前の世界時価総額ランキングでは日本の企業がずらりと並んでたから、30年後も分からないと言われますが、その頃の企業はNTTや銀行など内需がほとんどである上に、米国の軍事力や基軸通貨のバックがある今の状況とは全く違います。

ですから、(未来を考えても)盤石な投資先がある今、投資が出来るのは幸せなことなのかも知れません。

昔から投資をしている人は、高い信託報酬のまま保有するか税金を支払って乗り換えるか、の二択に迫られているんだね

それでは皆様、よきフィットネスライフを〜🏃♀️