こんにちは〜🌤️おりおりです🙋♀️

久々の寒い冬

早くも、年が明けて2ヶ月が経とうとしています。

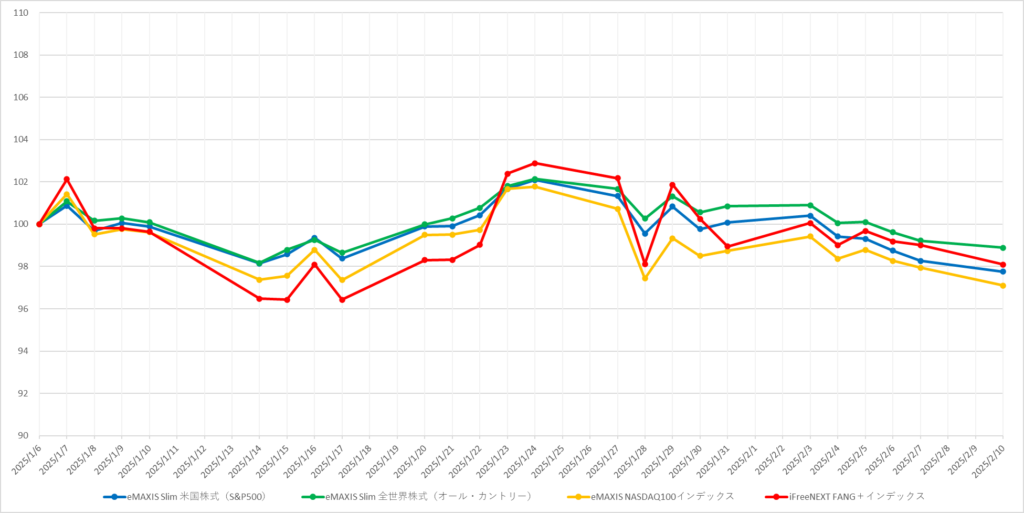

ですが、米国株(全世界株)のインデックスファンドは厳しい状態が続いています。

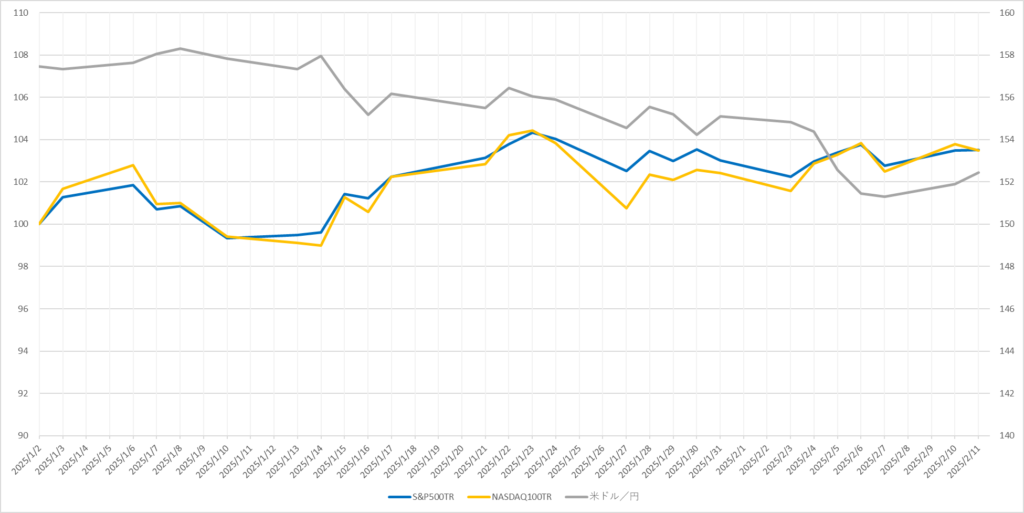

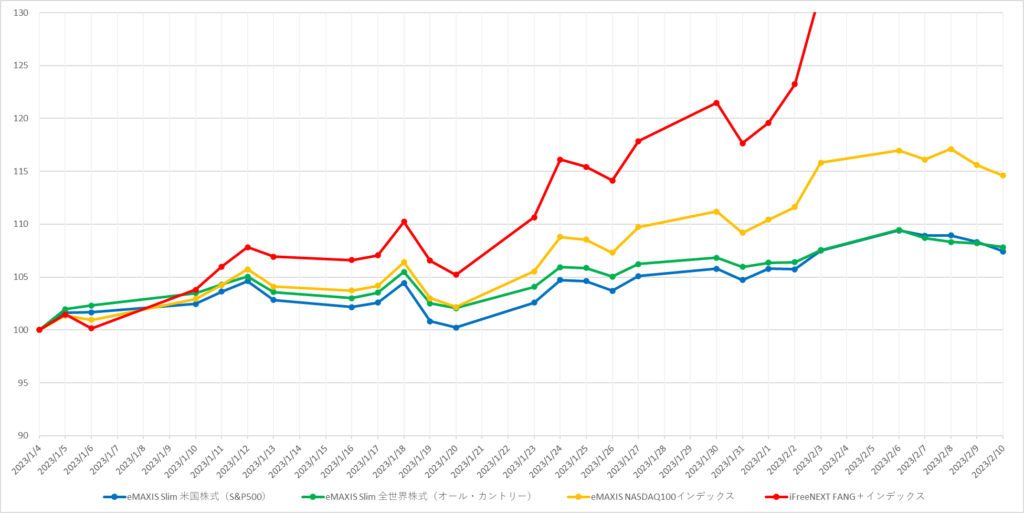

インデックスファンドと言っても、連動する指数そのものではなく、円ベースであるため為替の影響を受けますので、分離するとこうなります。

(正確には、指数=トータルリターン(配当込み)です)

こうしてみると、指数(株価)自体は横ばいから微増ですが、為替がそれ以上に円安に進んだため、結果的に若干下降気味になった、と言えます。

もう一つ面白いのが、S&P500がオルカンより下落率が高いのは分かるのですが、NASDAQ100やFANG+とほとんど変わらない所です。

ハイリスクハイリターン=下がる時は大きく下がる、ってイメージだったから意外ね

寒く感じる理由

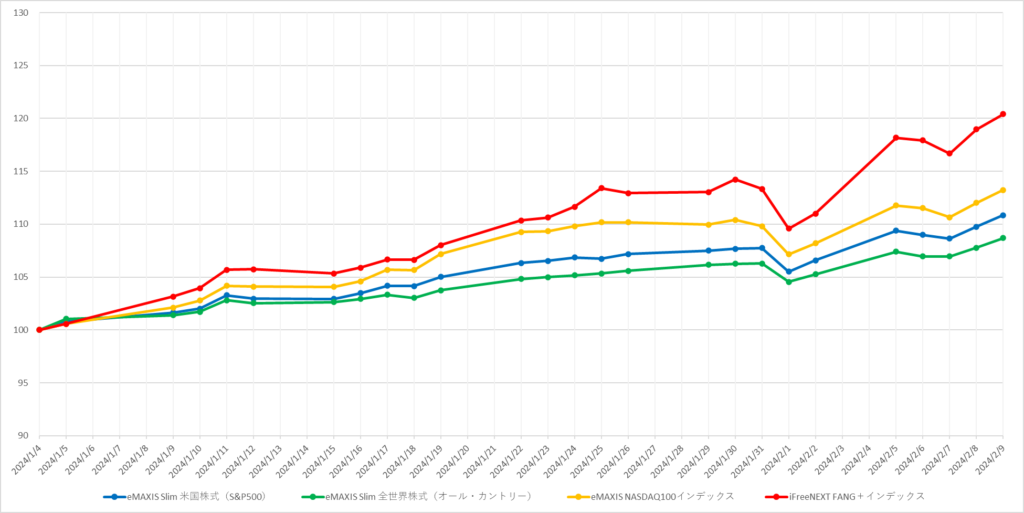

そう考えると、言うほど酷い状態ではないのですが、そう感じてしまうのはここ数年間が好調だったからだと思います。

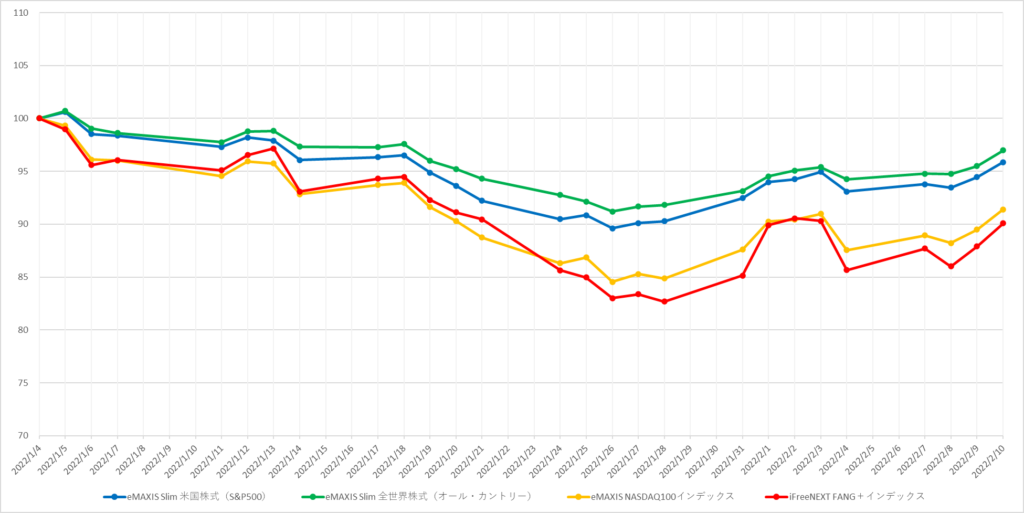

その証拠に、直近4年間の同じ期間(年始~2月10日ころ)を切り取るとこうなります。

年初の主要ファンドの値動き(クリックで拡大できます)

| 年度 | eMAXIS Slim 米国株式(S&P500) | eMAXIS Slim 全世界株式(オール・カントリー) | eMAXIS NASDAQ100インデックス | iFreeNEXT FANG+インデックス ※1 |

|---|---|---|---|---|

| 2025 | 97.76 | 98.89 | 97.10 | 98.10 |

| 2024 | 110.84 | 108.70 | 113.24 | 120.40 |

| 2023 | 107.43 | 107.83 | 114.59 | 130.33 |

| 2022 | 95.87 | 96.98 | 91.39 | 90.09 |

| 2021 | 105.80 | 106.44 | 107.80 | 113.39 |

※1:2021年のみ iFreeNEXT NASDAQ100インデックス

2022年を除いて、どのファンドも上向きだったことが分かります。

(2022年は1年を通してほぼ横ばい状態でした(指数自体はやや右肩下がり))

しかも、年初を100として1ヶ月あまりで105(+5%)以上になっているわけですから、過去の数年間の方が異常だったと言っても良いでしょう。

ちなみに、今年は初日から2日目にかけて急上昇(年末の最終日からは急下降)していますが、これが(約定日と受渡日の関係で)年初一括派には大きな痛手となっています。

(詳しくは下記の記事で解説しています)

-

-

「NISA損切り」再び~年初一括が裏目に!?~

続きを見る

今年が下がりすぎなんじゃなくて、ここ数年間が上がりすぎだったんだね

「今が買い時」に騙されてはいけない

こうなると、良く出てくるのが「NISA損切り」などの売却煽りで、当然これは論外なのですがよくYouTubeなどにある、今がチャンスだ、買い時だ、みたいなのにも要注意です。

この言葉の真意は、下落=ピンチではなくチャンス、くらいの出来事なので気にしなくて良い(焦って売却したり積み立てを停止したりするな)というものであって、

(予定していた積み立てにプラスして)買い増せ、という意味では無いはずです。

そもそも、買い増しが出来る、ということはそのお金は、

のどちらかだからです。

前者の場合、リスク許容度以上の投資になってしまい、今後さらに下落したら、買い増しすら出来なくなり、それこそ売却して退場という憂き目に会います。

もし、「精神安定剤」として買い増しを考えているなら、どんなに下落しても資金が枯渇しないようにルールを作った方が良いです。

-

-

ナンピン買いとは~追加投資の最適解!?~

続きを見る

しかし、理論上はそもそも最初から生活防衛資金以上の現金を取っておかない方が良いです(これが後者の話になります)。

確かに、現金があれば下落時に追加投資をして(平均)取得価額を下げられるのですが、見落としがちなのが、下落するまでの間の「機会損失」です。

その現金を得た瞬間に投資をしていれば、下落時に投入するまでの間の上昇は享受できていたわけで、「取っておく」という選択をしたことで(見かけ上は ±0 ですが)損をしています。

では、その「損」と下落時に投入できるという「得」を比べてどちらが大きいのか、と言うと現金を得た時点の価格(基準価額)と下落時(に追加投資した時)の価格、どちらが低いのか次第です。

これは、次の下落がいつ来るか、下落幅がどのくらいか、にもよるので分からない、というのが答えなのですが、少なくとも期待値としては「損」になります。

(上下を繰り返しながら長い目で見たら右肩上がり、だからこそ投資をしているのです)

-

-

暴落待ちをしてはいけない理由~スポット購入と▲5%ルールも~

続きを見る

暴落待ちが正解=投資自体しない方が良い、になっちゃうんだね

正解は毎月積み立ての継続

多くの(毎月、安定した給料を貰っている)人にとっての最適解は、毎月同額の積み立てを「継続する」だけです。

その上で、ボーナスや退職金、相続など、追加でまとまったお金が入った場合はその時に追加投資です(下落を待って投資をするわけではありません)。

投資を始めて日が浅い、もしくは投資額が少ない場合、分割して入れた方が安心、というのはありますが、それでも毎月〇日、毎年〇月、のように機械的にやるだけです(相場は関係ありません)。

下手にタイミングを計って機会損失するより、結果的に悪かった時もあれば良かった時もあるで良いのです。

また、「毎月の給料 + 毎月の積み立て」には、月々の家計管理がしやすくなる、というメリットもあります。

シンプルに、積み立て分も含めて収支がマイナスにならないように調整すれば良いだけです。

(ここで、収入と支出の期間が違うと計算がややこしくなります)

さらに、クレカ積立も毎月ですし、iDeCoも基本は毎月なので、相性抜群です。

クレカ積立に関しては、ポイントに目がいきがちですが、それ以上に「ほぼ1ヶ月前倒しで投資が出来る」という効果が大きいです(しかも、こちらは改悪される可能性が低い)。

-

-

過去37年のデータで年初一括vs毎月積立~クレカ積立なら年初一括に匹敵!?~

続きを見る

iDeCoについては、逆に税金の支払いの「後ろ倒し」になるのですが、こちらも投資機会を増やす、という意味では同じ(「期間」と「金額」が違うだけ)です。

しかも、その効果はクレカ積立の比ではなく、今後のさらなる改悪を想定したとしても、なお優秀だと思います。

-

-

iDeCo出口改悪は無問題!?~退職控除0円で何億円になっても損にならない理由~

続きを見る

厳密にはクレカ積立はNISAに限った話では無いのですが(特定口座でも可能)、投資に回せるお金がよほどある人以外、iDeCoに上限額、残りの投資可能額をNISAでクレカ積立で事足りるのではないかと思います。

あとは誘惑や不安に惑わされず、淡々と継続するだけね

それでは皆様、よきフィットネスライフを〜🏃♀️