こんにちは〜🌤️おりおりです🙋♀️

4%ルールは過去に遡っても成立する

以前、4%ルールは必ずしも引退した瞬間から開始する必要はなく、引退後しばらく経った後にその時の資産額でスタートしても良いため、取り崩し額の見直しが出来る、というお話をしました。

-

-

定率定額4%ルール~老後が豊かになりすぎる究極のルール~

続きを見る

実はこの理屈、引退後に限らず、引退「前」でも成立します。

通常、FIRE達成のための目標金額は4%ルールを基準に、年間の支出の25倍(1 / 0.04)、もしくは月の支出の300倍(25 × 12)に設定する場合が多いと思いますが、

資産額がその金額に到達していなくても(4%ルールで)FIREできる可能性があるのです。

なぜかと言うと、仮にその資産が数ヶ月前にあったとして、その時の時価で目標金額に達していた場合、そこから4%ルールによる取り崩しをスタートしていれば、

現在になった時点での資産額は(取り崩した分)実際の金額より少ないものの、4%ルールでの取り崩しの途中であるため、(理論上ですが)枯渇しないからです。

これは、目標金額の達成を見逃していた(その後に市況が悪くなって下回った)ことに後から気付いたパターンに限りません。

過去の最高値~現在の間に積み立てた分も含めて計算できるため、見た目上は一度も目標金額以上になっていなくても、実は達成しているケースもあります。

その判断方法は至ってシンプルです。

コロンブスの卵みたいな話ね

最高値を付けた時が一番の資産額

これは実際の例で見た方が分かりやすいと思います。

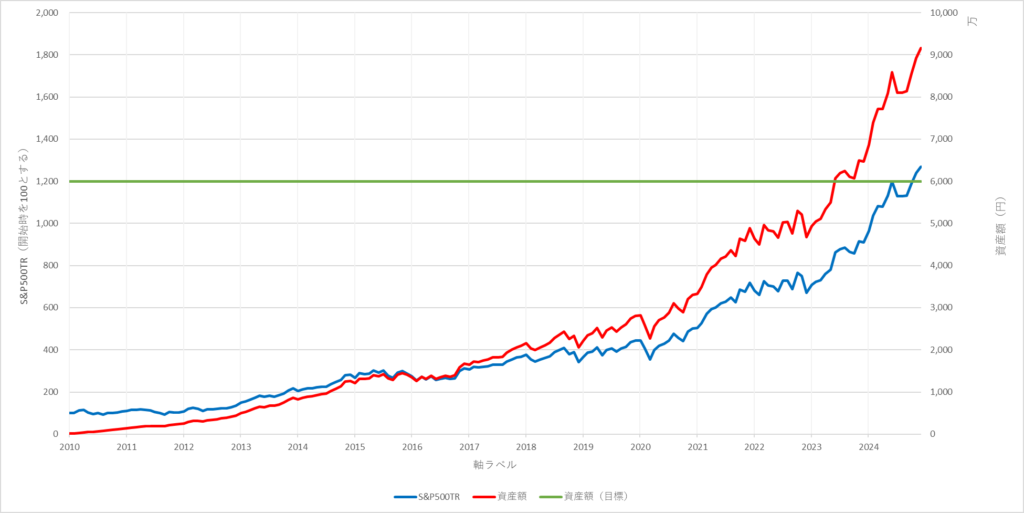

たとえば、2010年1月~2024年12月までの15年間、S&P500(基準価額=青色)に月10万円ずつ積み立てた場合、資産額(赤色)は以下のように推移します。

2010年1月末時点の資産額は10万円、2月末はこれに(2月末の基準価額 / 1月末の基準価額)を掛けて10万円を足す、3月末はさらに(3月末の基準価額 / 2月末の基準価額)を掛けて10万円を足す、といった繰り返しです。

元本は 10万円 × 12ヶ月 × 15年 = 1,800万円(NISAの範囲内)にも関わらず、約9,158万円 にもなるのは、いかに最近の市況が良いかを表していますが、

注目すべきは、序盤は資産額の推移がおおよそ右肩上がりなのに対し、終盤はほぼS&P500の値動きと同じになっている、という点です。

これは、資産が積み上がってくるにつれて、追加投資分の10万円よりも、すでに投資した分の資産の値動きによる影響の方が大きくなってくるからです。

ですから、一括投資やよほど短い積み立て期間でない限り、目標金額に到達するのは入金した瞬間ではなく、保有資産の基準価額が過去最高値を更新した瞬間だと思います。

いつの間にか達成していた、なんて事もありそうね

達成前に停滞したパターン

しかし、このように基準価額自体が(細かい上下はあれど)右肩上がりになっていれば、仮に「実はFIRE達成していた」状態であっても近いうちに見た目上も達成になるでしょう。

問題なのは、目標金額に到達する前に基準価額が停滞してしまった場合です。

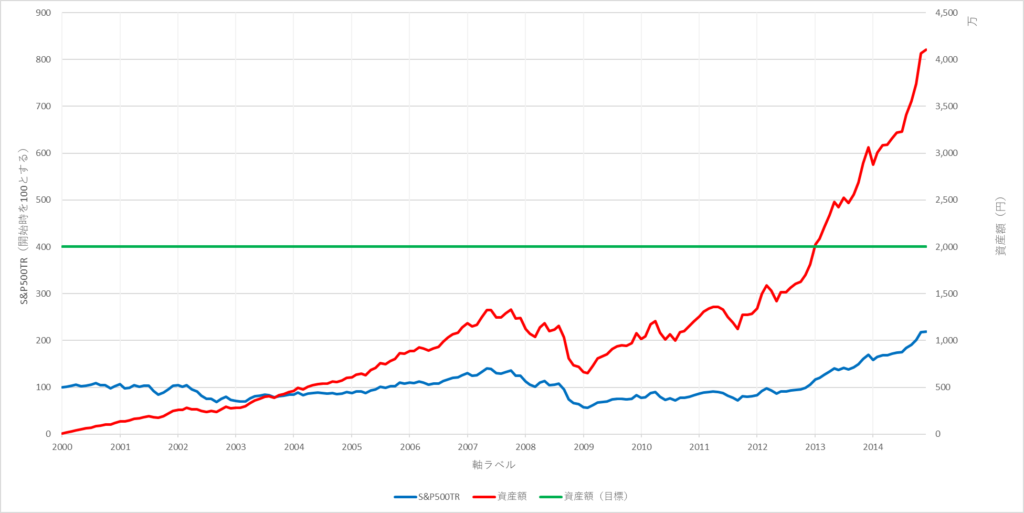

こちらは、先ほどの月10万円 × 15年の積み立てを、2000年1月~2014年12月にした場合です。

ちょうど2007年にリーマンショックがあり、回復(最高値の再更新)には2013年半ばまでかかるパターンです。

目標金額を2,000万円(緑色)とすると、達成(赤色と緑色が交差)するのは2013年1月です。

ここで、最初の計算式で計算した「たられば資産額」(ピンク色)を引いてみましょう。

すると、達成(ピンク色と緑色が交差)するのは2010年10月と、なんと先ほどよりも2年3ヶ月も早くFIREできることになります。

引退後に元気に動き回れる期間って限られるから、この差は大きいね

腑に落ちない理論!?

しかも、この「たられば資産額」だと上のグラフを見ても分かる通り、どの期間を切り取っても必ず右肩上がりになり、いつかは必ず達成できる、ということでモチベーションも上がると思います。

それもそのはず、過去最高値の状態をキープしながら積み立てているわけですから。

ちょっと理解しにくいですが、理由は最初に述べたようにもし今、基準価額が〇〇円だったら〇〇万円(目標金額)に到達している=〇〇万円(目標金額)の4%ずつ取り崩しても大丈夫、という理屈です。

仮に、その当時に「たられば資産額」があったとして、(取り崩さずに)ずっと保有したままでも今の資産額になる、ということは「取り崩しをすでに始めていた」とみなしてその金額で今から取り崩しを開始してもOKになります。

最初の計算式を逆にしただけです。

そう考えると、仮に取り崩しをすでに始めていた場合、(取り崩した分)今の資産額より少なくなりますし、実際はもう少し余裕がある(たられば資産額に上乗せできる)はずです。

しかも、取り崩し時の資産の目減りはその時の基準価額次第なのですが、このルールで本来より早くFIREできるということは、

最高値をつけてから現在までの間、基準価額がUの字のように推移している可能性が高く、その金額は「毎月の取り崩し額 × 月数」よりも多い(この金額を最低ラインとしても良い)と思われます。

つまり、最初の計算式はこうなります。

別の見方をすると、最高値と比べて現在の基準価額が大きく下がるほど、最高値をつけてから現在までの期間(停滞している期間)が長くなるほど、評価が甘くなる(「たられば資産額」が増える)とも言えます。

つまり、これだけ下がっているんだから、これだけ長く停滞しているんだから、この先は上がるはずだ、という予想のもと成り立っているわけです。

そもそも4%ルール自体、過去のデータに当てはめたら成立する、というだけの話なので致し方ないのですが、ランダムウォークと相反するため個人的には違和感を感じます。

ランダム・ウォーク

金融商品の値動きには規則性が無く、過去の変動とは一切関係ないとする仮説。今後の値動きを予測するうえで過去の値動きは参考にならず、過去の値動きの変動をパターン化することで投資判断材料にするテクニカル分析の有効性を否定している。現時点での株式市場には利用可能なすべての新たな情報が直ちに織り込まれており、株価の予測は不可能であるという学説の効率的市場仮説と密接に関連する。

ランダム・ウォーク|証券用語解説集|野村證券

しかし、4%ルールが成立する=このルールも成立するはずですので、少しでも早くFIREしたいという人は参考にしてみてはいかがでしょうか。

-

-

【完全保存版】〇%ルールの成功率~過去37年の全パターンを徹底検証~

続きを見る

実際に目標金額に到達するまで頑張って、結果的に想定よりも多く使える、というのもアリだね

それでは皆様、よきフィットネスライフを〜🏃♀️