こんにちは〜🌤️おりおりです🙋♀️

積み立てと取り崩しはセットで

老後資金のためにつみたて投資をしている人は多いと思いますが、どの程度積み立てれば良いのか、というのは頭を悩ませる問題です。

当然、お金はあればあるほど良いのですが、そのために時間を削りすぎる(引退時期を遅らせたり、副業に費やしたりする)のも考え物です。

一般的なつみたてシミュレーターでは、毎月の積立金額と期間、もしくは目標資産額ありきですが、出来れば取り崩しまで考慮して行いたい所です。

本サイトでも、実際の過去データと照らし合わせたいわゆる「リアル」積み立てor取り崩しシミュレーションは行ってきましたが、双方のパターンはありませんでした。

そこで、これを積み立てと取り崩しの双方で行ったらどうなるのか、というのが今回の話題です。

現実に当てはめると、(サイドFIREやコーストFIREなどの例外は除き)積み立てが終わった(会社を退職した)ら、すぐに取り崩しを開始するパターンが多いと思いますし、

条件を一定にするために、「積み立て期」と「取り崩し期」に分け、それぞれ毎月一定の金額を積み立て(or取り崩し)、積み立て終了時点で元本が1,800万円になる(NISA枠が埋まる)ように積み立て期間(残りは取り崩し期間)を設定する、とします。

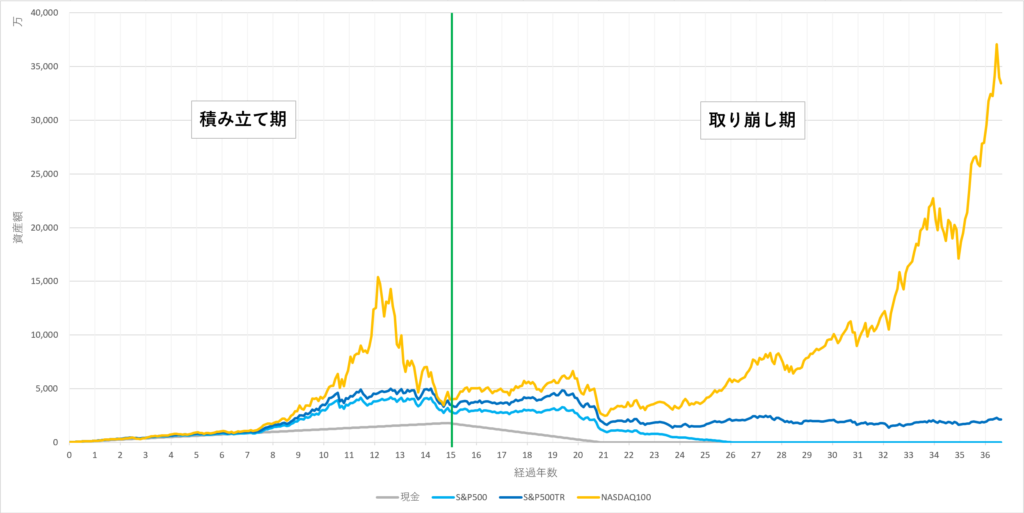

例えば、1988年から(36年9ヶ月)のデータで、積み立て金額を月10万円(積み立て期間は15年)、取り崩し金額を月25万円(取り崩し期間は21年9ヶ月)とすると、こうなります。

| 投資先 | 現金 | S&P500 | S&P500TR | NASDAQ100 |

|---|---|---|---|---|

| 積立終了時点 | 18,000,000円 | 32,039,614円 | 38,863,086円 | 47,027,954円 |

| 最終時点 | 0円 | 0円 | 21,124,110円 | 334,574,777円 |

| 枯渇まで | 6年 | 11年2ヶ月 | - | - |

この緑色の縦線の箇所が、積み立て終了(取り崩し開始)時点で、1988年からのデータに当てはめているため、15年=2003年になります。

同様に、8年目~12年目にかけての増加はITバブル、21年目あたりの減少はリーマンショックにあたります。

NASDAQ100は価格変動が大きすぎるためあまり参考になりませんがS&P500TR(トータルリターン、配当込み)、つまりeMAXIS Slim 米国株式(S&P500)などのファンドに最も近い(実際はNISAでも配当には外国税(10%)が掛かりますが)ものでは、

この設定(積み立て金額10万円、取り崩し金額25万円)がちょうど良いライン(枯渇せず、かつ最終時点の資産額も多すぎ=積み立てすぎでもない)となります。

思ったよりも取り崩せる金額は多いのね

50年データで検証

取り崩しが月25万円と言うと、本来(4%ルール)であれば積み立て終了時点の資産額は 25 × 300 = 7,500万円 も必要なのですが、ずっと少ない金額(3,886万円)で枯渇しないのは、ひとえに直近15年(リーマンショック以降)の株価の上昇が異常だったからと思われます。

ですから、もっと長期で見てみましょう。

残念ながら、これ以上長期のS&P500トータルリターンのデータが見当たらなかったため、プライスリターンの指数値になりますが、少な目に見積もってもいける、という観点で見て頂ければと思います。

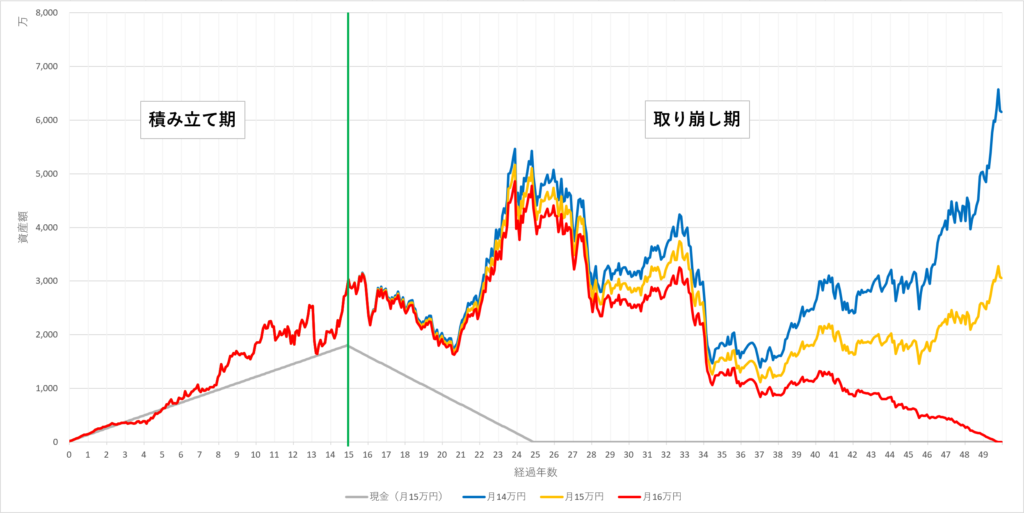

今度は、投資先(S&P500)と積み立て(月10万・15年)は固定で、月々の取り崩し金額を変動させます。

| 取り崩し額 | 現金(月15万円) | 月14万円 | 月15万円 | 月16万円 |

|---|---|---|---|---|

| 積立終了時点 | 18,000,000円 | 28,406,852円 | 28,406,852円 | 28,406,852円 |

| 最終時点 | 0円 | 61,498,539円 | 30,543,359円 | 0円 |

| 枯渇まで | 10年 | - | - | 34年11ヶ月 |

これは、1974年9月から(50年間)のデータですから、取り崩し期間だけでも35年(しかも取り崩し開始後にITバブル崩壊とリーマンショックの両方を経験)になるため、これで枯渇しなければかなり安心できると思います。

その結果、月14万円でも月16万円でもなく、取り崩し金額は月15万円が最適となりました。

ちょっと少なく見えるけど、年金(繰り上げ受給でも)と合わせると十分生活できそうだね

最適な積み立て金額(期間)は

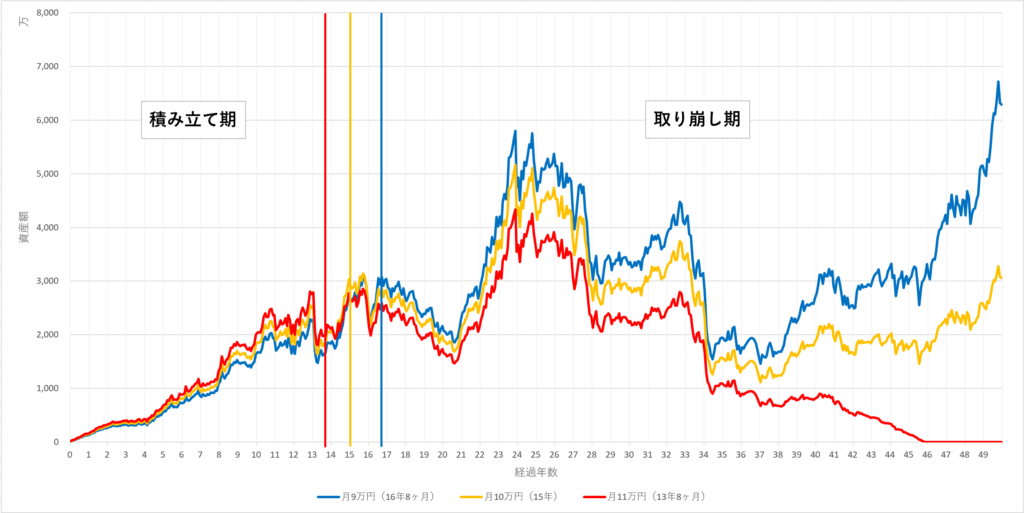

では、今度は取り崩しを月15万円に固定し、積み立て金額(期間)を変えてみましょう。

| 積み立て額 | 現金(月10万円) | 月9万円 | 月10万円 | 月11万円 |

|---|---|---|---|---|

| 積立終了時点 | 18,000,000円 | 30,547,885円 | 28,406,852円 | 19,675,468円 |

| 積立終了まで | 15年 | 16年8ヶ月 | 15年 | 13年8ヶ月 |

| 最終時点 | 0円 | 62,877,302円 | 30,543,359円 | 0円 |

| 枯渇まで | 10年 | - | - | 31年 |

積み立て終了時点で元本が1,800万円になる(NISA枠が埋まる)ように調整する設定なので今回はそれぞれ積み立て終了時点も変わります(赤・黄・青の縦線)。

しかし、結果は先ほどの取り崩し金額を変動させた場合と同じような感じになり、積み立て金額も月9万円でも月11万円でもなく月10万円(15年)が良い、となりました。

取り崩し期間より積み立て期間の方がずっと短いのですが、金額を1万円上下させた時の変動幅はこちらの方が大きいようです。

月10万円だとクレカ積立が使える金額だし、ちょうどいいわね

失敗パターンでも大丈夫!?

もちろん、現在の年齢や定年の年齢にもよりますし、NISAを埋める(特定口座を使わない)必要も全くありませんから、今回の検証はあくまで参考程度に留めておいて下さい。

その上で、S&P500プライスリターンの指数値(投資信託だともう少し上になるはず)で、かつ取り崩し期間35年(さらに2回の大暴落あり)ですから、かなり現実的なシミュレーションだと思います。

しかし、例外もあり、一番分かりやすいのが取り崩し開始直後に暴落が来たパターンです。

(先ほどの検証では取り崩し開始から13年前後で1回目の暴落が来ます)

-

-

順序リスクとは~4%ルールはなぜ4%なのか~

続きを見る

ですが、心配はありません。

取り崩し開始直後というのは、すなわち引退直後(比較的若い)ですから、元の職場への復帰や、それが無理でもスキルを活かした仕事や、そうでなくても(体力的に)パートなどもやりやすいはずです。

そうやって暴落期を(資産をあまり取り崩さずに)やり過ごしてさえしまえば、(元手が多い状態で)その後の伸びを享受できますから、始めの例(取り崩し金額が月25万円)のような豊かな老後も夢ではありません。

もちろん、将来どうなるか分からない状態で、そんな取り崩し金額を設定するのは非現実的ですが、このようないわゆる「瞬間」4%ルールで、結果的に使える状態になると思います。

-

-

4%ルールで贅沢も可能!?~大きな出費にも対応~

続きを見る

ですので、引退直後に暴落が来たら働けば良い、働けなくなった後に暴落が来ても(それまでに膨れ上がっているので)取り崩し続けても問題なし、と考えればこのシミュレーションも現実的かも知れません。

4%ルール(月15万円なら4,500万円が必要)よりハードルが低いから、モチベーションになるね

それでは皆様、よきフィットネスライフを〜🏃♀️