こんにちは〜🌤️おりおりです🙋♀️

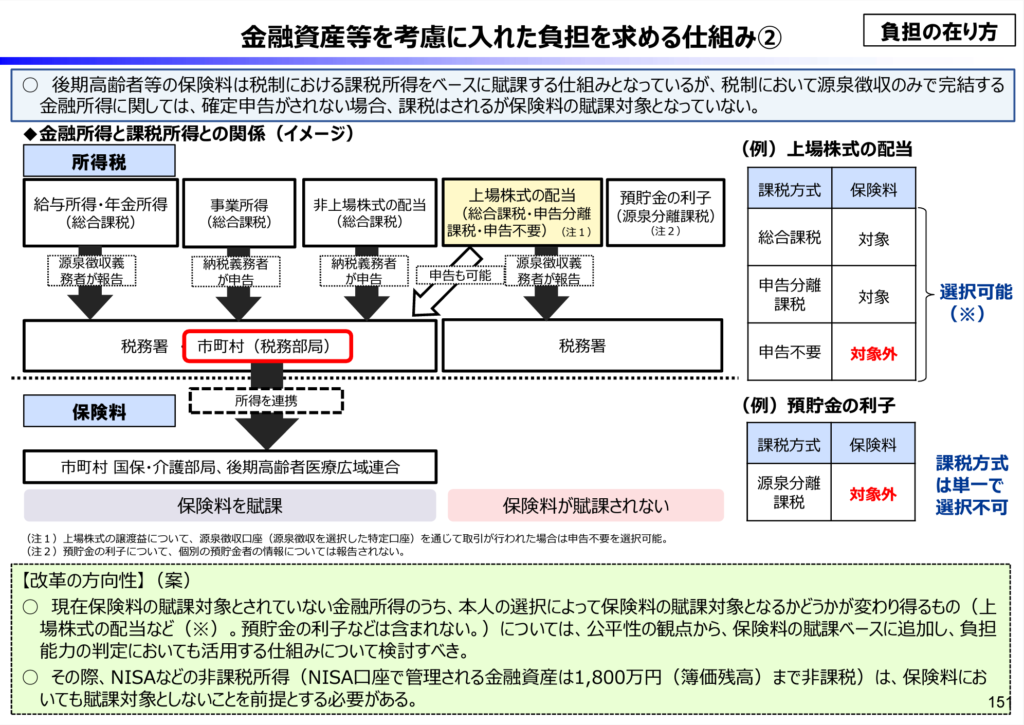

財政制度分科会の資料

先日開催された政府の会議資料がSNSで拡散され、一部で話題となりました。

それがこちらの資料ですが、医療保険・介護保険の負担を、所得だけではなく金融資産等も考慮する(保険料の計算に金融資産も含める)、という驚きの内容です。

今は、株や投資信託などの配当所得や譲渡所得を確定申告(総合課税または申告分離課税)した場合のみ所得としてカウントされて国民健康保険料などが上がりますが、申告不要の場合も例外では無くなりそうです。

また、公平性とありますから、無分配のファンドを利確しないで保有していた場合などでも何らかの形で反映されるようになると思われます。

(でないと一度にまとめて売却して、上限額を支払った上で他の年は限りなく低く(平均するとお得に)、みたいな事も可能になるので)

そこで、現時点で最も有力なのが、資産額そのものに比例して保険料が増えるような仕組みにすることでしょう。

早とちりで「NISA課税」なんてのも一時トレンド入りしたね

現在でも資産考慮の仕組みは存在する

先ほどの資料にも「介護保険の補足給付と同様の仕組みを適用すべき」とありますが、現在でもこの制度では資産額を考慮する仕組みが導入されています。

具体的にはこのような感じで、所得かつ預貯金額が一定額以下という形で段階的に分け、所得と預貯金額が少ないほど自己負担限度額が少なくなるようになっています(この預貯金額には株や投資信託などの金融資産も含まれるようです)。

<特定入所者介護サービス費(補足給付)>

介護保険施設入所者等の人で、所得や資産等が一定以下の方に対して、負担限度額を超えた居住費と食費の負担額が介護保険から支給されます。

なお、特定入所者介護サービス費の利用には、負担限度額認定を受ける必要がありますのでお住まいの市区町村に申請をしてください。サービスにかかる利用料 | 介護保険の解説 | 介護事業所・生活関連情報検索「介護サービス情報公表システム」

設定区分 対象者 預貯金額

(夫婦の場合)第1段階 生活保護を受給している方等 要件なし 世帯全員が市町村民税非課税で、

老齢福祉年金受給者1,000万円

(2,000万円)第2段階 世帯全員が市町村民税非課税で、本人の公的年金年収入額(※)+

その他の合計所得金額が80万円以下650万円

(1,650万円)第3段階① 世帯全員が市町村民税非課税で、本人の公的年金年収入額(※)+

その他の合計所得金額が80万円超~120万円以下550万円

(1,550万円)第3段階② 世帯全員が市町村民税非課税で、本人の公的年金年収入額(※)+

その他の合計所得金額が120万円超500万円

(1,500万円)第4段階 市区町村民税課税世帯 ※非課税年金を含みます。

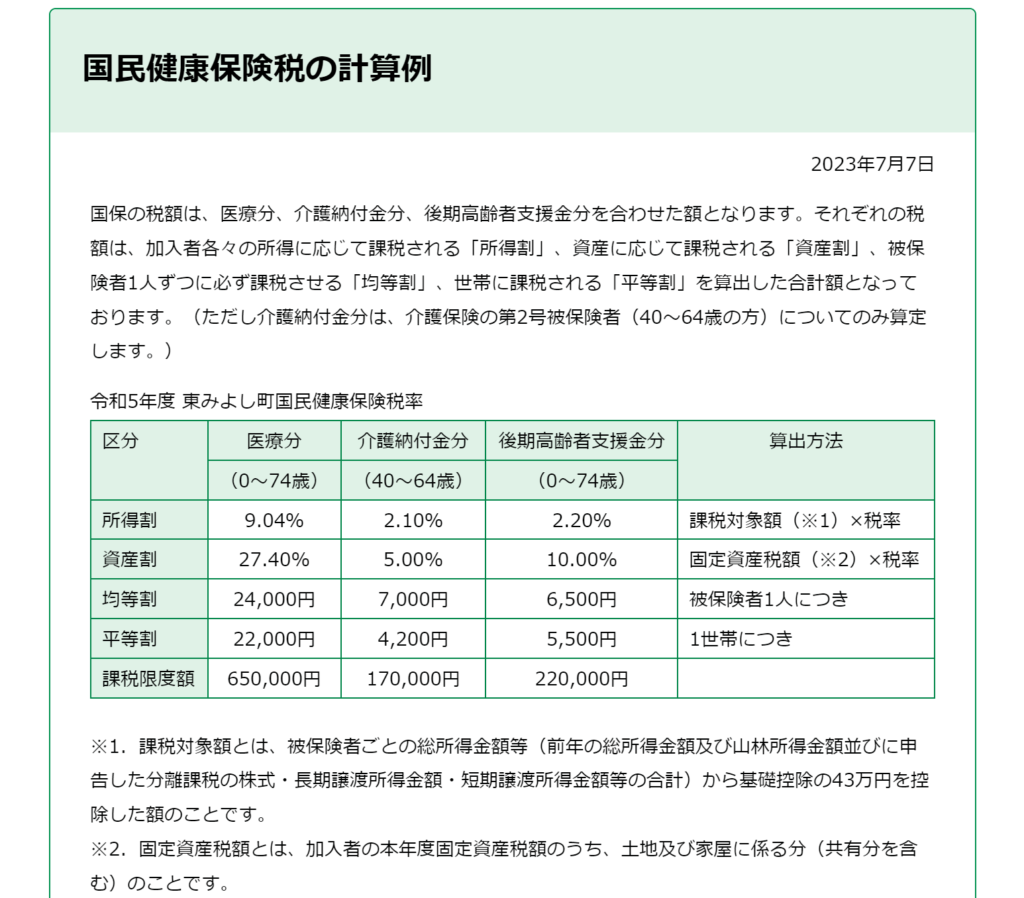

また、(数は少ないものの)地方の市町村では一部、国民健康保険料(税)の計算に「資産割」という形で資産額に応じた加算がある所もあります。

(ただし、こちらは下記の例にもあるように、あくまで固定資産税がベースなので、金融資産には適用されず不公平、などの理由で廃止になっている自治体も多いです)

どちらかと言うと、後者のほうをベースに、この資産割を(金融資産等も含めた)全資産額の〇〇%、みたいな感じにした方がシンプルかつ偏り(資産の種類による不公平や、〇〇万円の壁など)も起きにくい気がします。

でも結果的に負担増になると困るわね

金融資産に目を付けられた経緯

現実問題として、少子高齢化で社会保障費は増える一方で、どこかで財源は確保する必要はあるわけで、今でも税金+社会保険料などの負担率が50%近くに迫り、

現代の「五公五民」(江戸時代の租税徴収で、収穫の半分を年貢として納め、残りの半分を農民のものとすること)と言われる状態になっていますから、

今後、これが六公四民や七公三民となれば、ますます生活が厳しくなり子供を作る余裕もなくなって、少子化もさらに加速して悪循環です。

これを止めるには社会保障費を減らすか、どこかで財源を確保するかなのですが、前者はこれまで散々、高齢者のために負担してきた人達が、いざ自分が高齢者になった瞬間、自力でどうぞと言われて納得できるのか(そもそも余裕があるのか)という問題もありますし、

社会保障を維持したいが現役世代の負担に限界が来ているとなれば、お金に余裕がある高齢者(所得小・資産大)に白羽の矢が立つのは自然な流れかと思います。

資産は作る時に税金と保険料を払っているので二重負担だ、という意見もありますが、

そもそも税金や保険料自体が平等ではない(受けられるサービスは同じ(むしろ少ない)なのに所得が多いほど税率も保険料も増える)ですし、これも富の再分配の一種という事で致し方ないとも言えます。

実際、今回の話題(医療保険・介護保険の負担に金融資産等も考慮する)も今に始まった話ではなく、何年も前から議論されていたりします(例によって最近の増税の流れに乗じて、取り上げられる機会が増えただけでしょう)。

しかし、所得割にしろ資産割にしろ稼いだ(貯蓄した)以上に取られるわけではありませんから、そんなに悲観する必要はないと思います。

税金や保険料を減らすのが目的じゃないし、その分稼げばいいだけだね

実は朗報!?

そんな、よくある議論なのですが、実は今回だけ特筆すべき点があります。

それは、最初の資料にこっそり書かれている「その際、NISAなどの非課税所得(NISA口座で管理される金融資産は1,800万円(簿価残高)まで非課税)は、保険料においても賦課対象としないことを前提とする必要がある。」という文言です。

社会保険料は税金ではないので、非課税制度だろうが関係なく対象にしようと思えば出来る(というかその方が「資産」という括りで管理も楽な)はずなのですが、これで政府もNISAは対象外にしようという認識がある、という事が判明しました。

「NISA課税」なんてとんでもない、むしろ逆に今後、資産課税(名目上は保険料ですが)があったとしてもNISAは対象外になる(可能性が高い)ことになったのです。

生涯投資枠が1,800万円になり神制度となる新NISAですが、使わない手は無いでしょう。

なにしろ、貯金ですら保険料の徴収対象になる可能性がある中、唯一守られるであろう制度なのですから。

では、(購入時の金額で)1,800万円以上貯蓄したい場合はどうすれば良いかと言うと、一つにはiDeCoがあるでしょう。

こちらも、NISAを対象外とした意図を考えると同様に(年金なのでさらに(?))対象外となる可能性は高いですが、受け取った後どうするのか、という問題はあります。

(年金受け取りだと所得が上がってしまう、一時金だと受け取ったお金を使うまでの間、保険料算出の対象となってしまう)

-

-

一時金 vs 年金~iDeCo受け取り、どちらがお得か徹底比較~

続きを見る

もう一つは、法人を設立する、という方法もあります。

法人と個人は別人格というのが原則ですから、個人の保険料に考慮されるとは考えられないですし、(退職までの会社員とは違い)最大75歳まで健康保険に入れる(国民健康保険から逃れられる)というメリットもあります。

-

-

資産運用でマイクロ法人設立~事業を分ける必要なし~

続きを見る

高齢で(会社の)健康保険に加入している人は少数で、大抵そういう人は所得も多いでしょうから、ひょっとすると(国民健康保険と後期高齢者医療制度のみが資産考慮で)ここまでは手が入らないかも知れません。

とは言え、今30歳~50歳の人が70歳になる頃なんてそれこそどうなっているか分かりません(それこそ健康保険も一元化されているかも知れません)し、

その時に無理なく(所得や資産をわざと減らしたりすることなく)負担を減らす方法を選択できるよう、情報は継続的に取り入れるようにしたい所です。

今のところ、NISAは色んな意味で間違いない事は確かね

それでは皆様、よきフィットネスライフを〜🏃♀️