こんにちは〜🌤️おりおりです🙋♀️

投資信託の人気ランキング

各証券会社で投資信託の人気ランキングを見ていると、eMAXIS Slim 全世界株式(オール・カントリー)や 米国株式(S&P500)を始めとした低コストのオルカンかS&P500連動ファンドが並ぶ中、1つ異質なものがあります。

それは、日本株4.3倍ブルです。

| 順位 | ファンド名 | 分類 | 設定日 | 信託報酬 |

|---|---|---|---|---|

| 1 | eMAXIS Slim 全世界株式(オール・カントリー) | 国際株式 | 2018/10 | 0.05775% |

| 2 | eMAXIS Slim 米国株式(S&P500) | 国際株式 | 2018/07 | 0.09372% |

| 3 | SBI・V・S&P500インデックス・ファンド | 国際株式 | 2019/09 | 0.0938% |

| 4 | SBI 日本株4.3ブル | ブルベア | 2017/12 | 0.968% |

| 5 | iFreeNEXT FANG+インデックス | 国際株式 | 2018/01 | 0.7755% |

| 順位 | ファンド名 | アセット タイプ | 設定日 | 信託報酬 |

|---|---|---|---|---|

| 1 | eMAXIS Slim 米国株式(S&P500) | 海外株式 | 2018/07 | 0.09372% |

| 2 | eMAXIS Slim 全世界株式(オール・カントリー) | 海外株式 | 2018/10 | 0.05775% |

| 3 | 楽天・S&P500インデックス・ファンド | 海外株式 | 2023/10 | 0.077% |

| 4 | 楽天・全米株式インデックス・ファンド | 海外株式 | 2017/09 | 0.162% |

| 5 | 楽天日本株4.3倍ブル | その他 | 2015/10 | 1.243% |

これはSBI証券と楽天証券の月間(集計期間:2024/03/01~2024/03/31)の販売(買付)金額ランキングですが、週間だと1位に躍り出ることもしばしばあります。

また、設定日を見るとぽっと出の新参ファンド、というわけではなく、(最近の日経平均の好調で追い風を受けた部分もあるとは思いますが)以前から一定の人気があったようです。

他と比べると、分類(アセットタイプ)が違うのと信託報酬が高いのも特徴的です。

それで言うと、iFreeNEXT FANG+インデックスや楽天・全米株式インデックス・ファンドもやや高めなのですが、

前者はハイリスク派の人気ファンド(NISA対象外になったレバナスの後継とも)で、

-

-

巷で話題のFANG+とは~新NISAでハイリスク投資~

続きを見る

後者は、芸人としても有名な厚切りジェイソンさんの本「ジェイソン流お金の増やし方」で紹介されて一世を風靡した「楽天VTI」なのですが、今でも一定の人気があるようです。

VTIも米国株だけど約4,000銘柄と、S&P500の500銘柄より広く投資できるのが特徴だね

日経平均を尖らせる

この日本株4.3倍ブル、新NISAでは(つみたて投資枠でも成長投資枠でも)買えません。

そう考えると、他の上位のファンド(どちらの枠も対象)と競っているのが驚きです。

(買付金額(人数では無い)なので、特定口座で多額のお金を投資している一部の人が引き上げている、というのはあるのでしょうけど)

ちなみに、一般NISAとジュニアNISAでは買えていたようです(つみたてNISAはNG)。

これを聞くと、レバナスを思い出す人も居るかもしれませんが、仕組みは大体同じです(連動する指数と倍率は違いますが)。

-

-

レバレッジ投資の危険性~レバナスの闇~

続きを見る

厳密には、SBI 日本株4.3ブルも楽天日本株4.3倍ブルも具体的な指数名があるわけではなく、「わが国の株式市場」という表現になっています。

わが国の公社債に投資するとともに、株価指数先物取引を積極的に活用し、日々の基準価額の値動きがわが国の株式市場全体の値動きの概ね4.3倍程度となる投資成果を目指して運用を行う。

SBI 日本株4.3ブル|SBIアセットマネジメント

わが国の株価指数を対象とした先物取引(以下「株価指数先物取引」といいます。)を積極的に活用することで、日々の基準価額の値動きがわが国の株式市場の値動きに対して概ね4.3倍程度となることを目指して運用を行います。

楽天日本株4.3倍ブル|楽天投信投資顧問

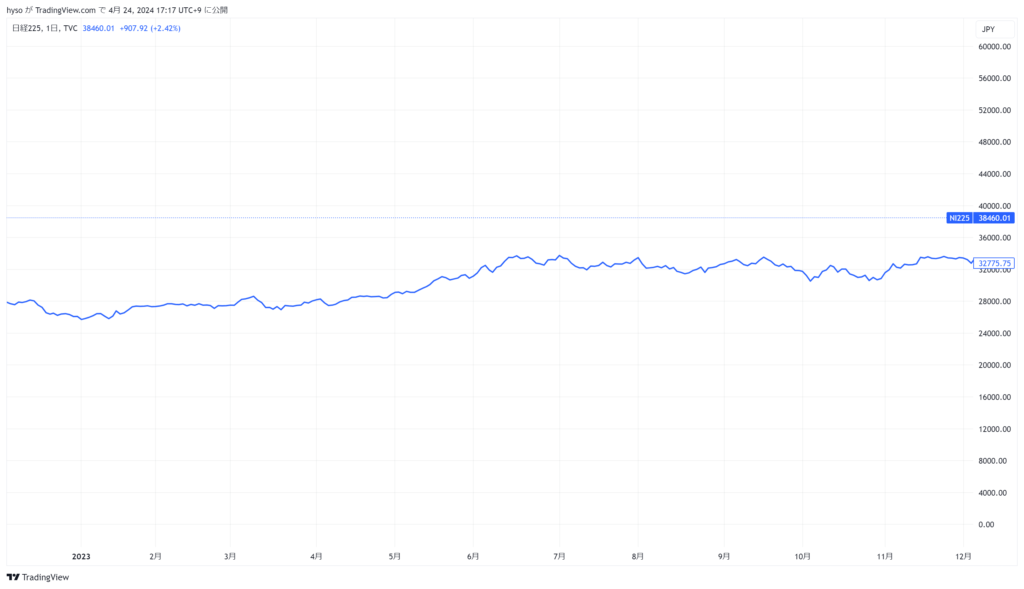

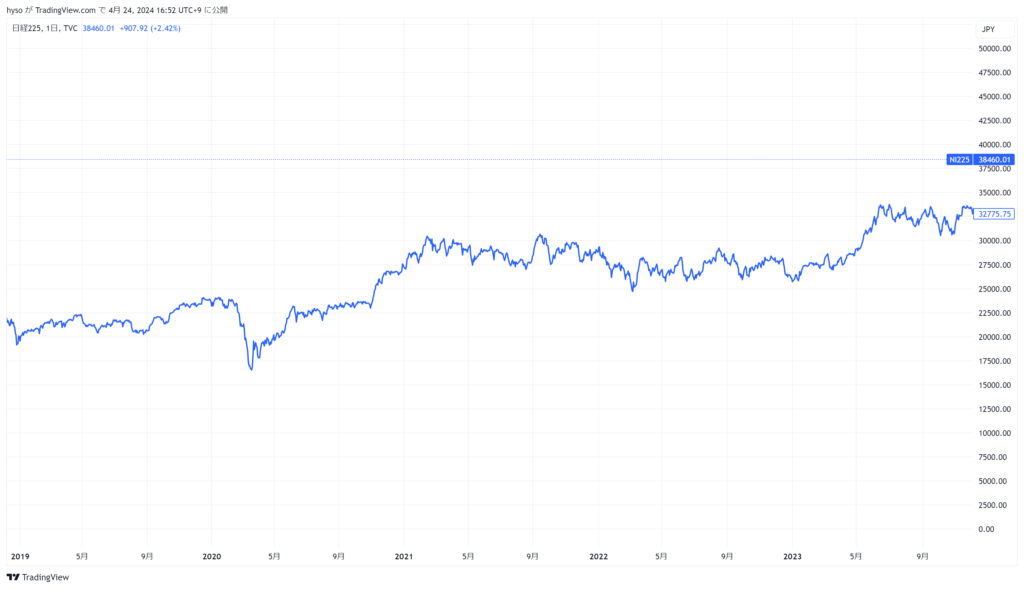

ですが、日経平均のチャートと比べると、ちょうどこれを尖らせたような値動きになっていることが分かります。

SBIアセットマネジメント

ちなみに、こういった比較をする場合、軸の最小値を0で揃えると特徴(尖っている、など)がよく分かります。

(上記の運用報告書にも日経平均のチャートがあるのですが、24,000~36,000円のレンジなので見た目の上下幅が大きくなって分かりづらいです)

4.3倍というだけあって、上下幅の差がすごいわね

日本株4.3倍ブルのリターン

上記のSBI 日本株4.3ブルのサイトから取得したデータで、最高値を付けた2024/03/22を基準にリターンを計算すると恐ろしい数字になります。

| 日付 | 基準価額 | リターン | リターン(年率) |

|---|---|---|---|

| 2024/03/22 | 33,729円 | ||

| 2024/02/22(1ヶ月前) | 28,207円 | 19.56% | 234.92% |

| 2023/12/22(3ヶ月前) | 14,213円 | 137.31% | 549.24% |

| 2023/09/22(6ヶ月前) | 13,594円 | 148.12% | 296.23% |

| 2023/03/22(1年前) | 6,908円 | 388.26% | 388.26% |

年率換算で300%ないしはそれを超える、景気のいい数字が並んでいますが、もちろんこれは最近の日本株好調の影響をモロに受けているからです。

ちなみに、日経平均(トータルリターン)で計算すると、このような感じになります。

| 日付 | 終値 | リターン | リターン(年率) | 4.3ブルの倍率 |

|---|---|---|---|---|

| 2024/03/22 | 71,770.88円 | |||

| 2024/02/22(1ヶ月前) | 68,592.24円 | 4.63% | 55.61% | 4.22倍 |

| 2023/12/22(3ヶ月前) | 58,096.19円 | 23.54% | 94.15% | 5.83倍 |

| 2023/09/22(6ヶ月前) | 56,343.94円 | 27.38% | 54.76% | 5.41倍 |

| 2023/03/22(1年前) | 47,215.82円 | 52.01% | 52.01% | 7.46倍 |

先ほどの日本株4.3倍ブルのリターンをこのリターンで割った倍率は、必ずしも4.3倍にはならない(期間が長いほど乖離する傾向がある)ことが分かります。

これは、上記で「日々の」基準価額の値動きが~概ね4.3倍程度、となっているからです。

例えば、10%の上昇が3日続いたとして、基準価額が100の場合、100 × 1.1 × 1.1 × 1.1 = 133.1(33.1%アップ)で、

3倍ブルの場合、30%の上昇が3日続くので、100 × 1.3 × 1.3 × 1.3 = 219.7(119.7%アップ)となりますが、

3日間のリターンで見ると、119.7 / 33.1 = 約3.62倍となり、3倍より大きくなるのです。

長期で持つのはかなりのリスクになりそうね

ブルファンドの欠点

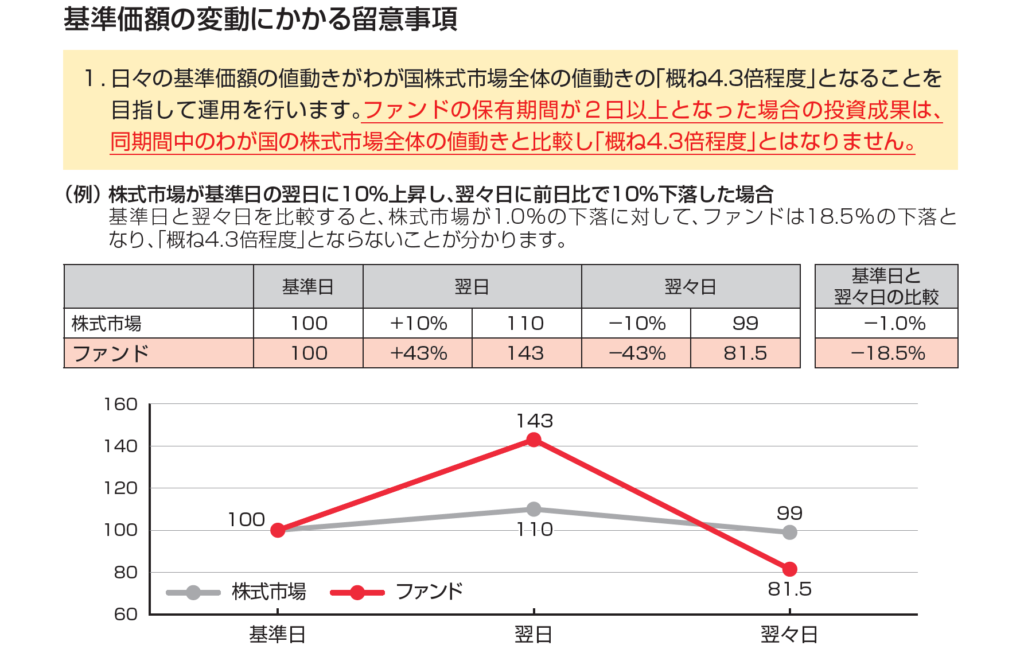

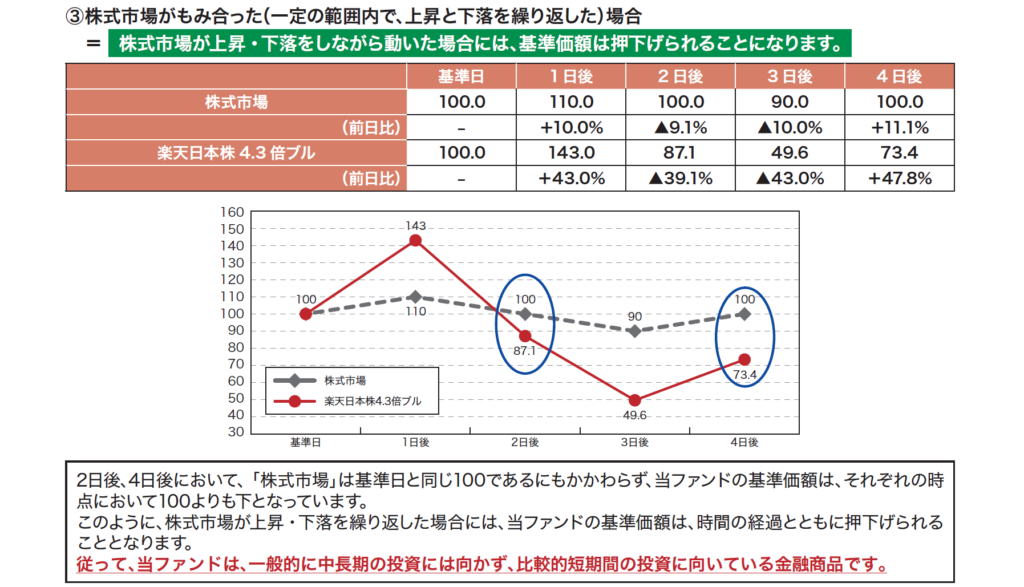

この仕組みは、ここ1年の日経平均のように右肩上がりになっていれば強いのですが、上下を繰り返した場合は悲惨です。

SBI 日本株4.3ブル の目論見書に載っている例が非常に分かりやすいです。

楽天日本株4.3倍ブル も同様で、どちらも保有期間が長くなるほど不利になる旨も記載されています。

こちらは、「中長期の投資には向かず、比較的短期間の投資に向いている」とまで明記されています。

ですので、そもそもオルカンやS&P500などと比べる対象ですらないのです。

今回の件に限らず、目論見書にはこういった自分にとってネガティブな情報も、きっちり分かりやすく記載されていますから、購入前には必ず目を通すようにしましょう。

一般的な商品みたいに、よく見たら小さい文字で書いてある、みたいな感じじゃないんだね

それでは皆様、よきフィットネスライフを〜🏃♀️