こんにちは〜🌤️おりおりです🙋♀️

配当金生活こそ最もシンプルな出口戦略

これまで、資産形成後の出口戦略として、取り崩しを前提としてお話してきましたが、いずれも計算したりグラフ化しなければイメージしにくい物でした。

何より、実際に取り崩す場面になってから、売却するのどうか、(売却するなら)いくらするのかを判断をする必要があり、特に老後(判断能力が低下している時)に行うことを考えると、出来れば避けたいところです。

投資信託であれば各証券会社に、自動的に毎月決まった金額だけ売却し、現金を受取れる定期売却サービスがあり、証券会社によっては定率指定や期間指定(指定した最終受取年月まで等分した額を売却)にまで対応していたりしますが、

基準価額がいくら以上なら売却するなどまでは設定出来ず、(暴落期の売却を避けたりする場合)どうしても自己判断のもとに手動で売却する必要があります。

(さらに米国ETFなどであれば、売却後にドル→円への交換(為替の見極め)も必要)

そう考えるとやはり、売却しない前提の、配当金生活が一番シンプルでかつ、持続性も高い(原則、どれだけ長生きしても枯渇することが無い)方法となるでしょう。

とは言え、いくら配当利回りが高くても、元本が減っていくようなもの(いわゆるタコ足配当)ではダメなので、ある程度の安定性を求めると配当利回りは4%程度が限度になってきそうです。

こうなると、4%ルール(元本が枯渇しない取り崩しルール)と同様、年間の必要額の25倍(月間だと300倍)の資産が必要、ということになりますし、税金を考えるともう少し必要になりそうです。

税金が20%とすると、さらに1.25倍(1 / 0.8)の資産が必要になるわけだね

新NISAで可能性が広がる

税金を含めると、引退には年間生活費の31.25倍(月間生活費の375倍)の資産が必要ということになり、例えば月30万円なら1億1,250円となり、途方もない数字になってしまいます。

ここで登場するのが非課税制度なのですが、これまでは、つみたてNISAではほとんどが分配金が皆無、もしくはほんの少ししか出ない投資信託しか選択出来ず、

高配当株を買うには使い勝手があまり良くない(非課税保有期間が5年しかなく、それ以降も保有するにはロールオーバーをしないといけない)一般NISAを使うしかありませんでした。

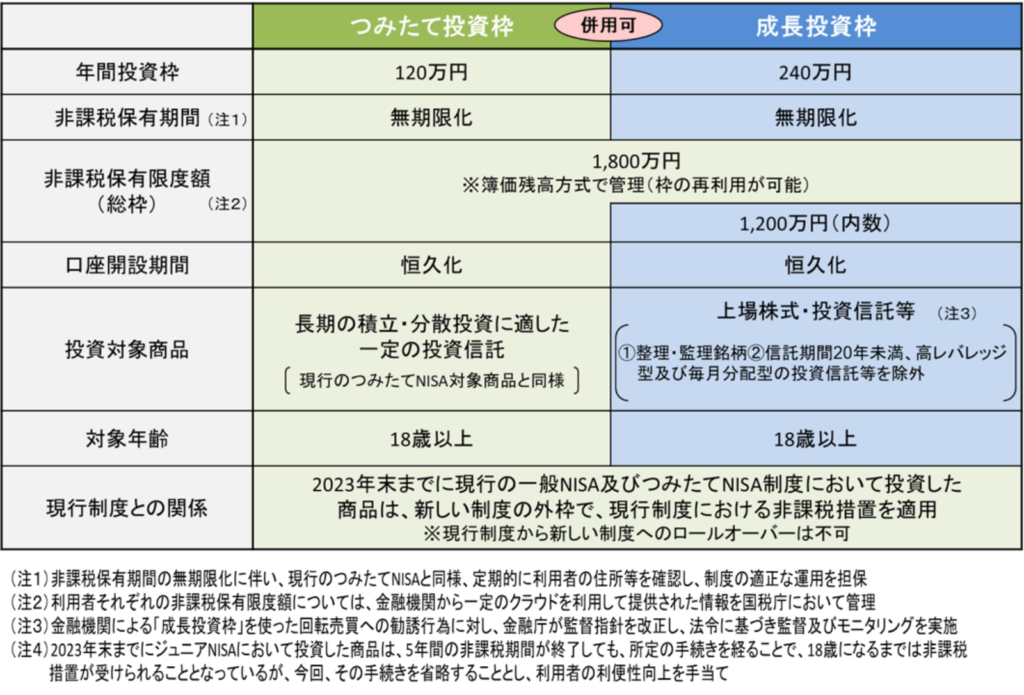

しかし、幸いなことに2024年から新NISA制度が始まり、一般NISA(の買える商品の多さ)を踏襲したような成長投資枠も設けられることになりました。

-

-

NISAはいつ始めるべきか~今が一番のチャンス!?~

続きを見る

しかも、買える対象はおそらく(本来、非課税保有期間5年しか無かった)一般NISAと同等にも関わらず、非課税保有期間はつみたてNISAの20年をも大きく超え、無期限となっています。

こう考えると、つみたてNISAでも買えた投資信託を買うよりも、高配当株を買った方が(これまでとの差を考えたら)得をしたような気分になりますね。

さらに、分配金が無い投資信託では、売却時まで非課税メリットを享受することは出来ませんが、配当を得る場合、その都度(本来かかる税金が)非課税になるので、体感もしやすそうです。

ただし、生涯投資上限額1800万円のうち、成長投資枠として使えるのは1200万円までとなっているため、(フル活用する場合)最低600万円は投資信託「も」買う必要があります。

1200万円の4%だと年に48万円、月にすると4万円にしかなりませんが、それでも副収入とすれば有難いです。

時間(労力)を使わずに月収が4万円も上がるなら文句ないわね

資産形成期のデメリットをカバー

さらに、非課税制度で高配当株投資を行うのには大きなメリットがあります。

それは、(分配金が無い)投資信託を積み立てるのに比べて、資産形成期に高配当株を買うことによるデメリットが無くなる、というものです。

資産形成期に高配当株を買う、ということは、その株の購入資金に(すでに持っている株の)配当金が含まれる、ということになります。

(配当金を生活費に充てて、余剰資金で買うとしても、余剰資金と生活費には関連性があるので同じことです)

当然、その配当金は税金が引かれた後のものですから、「税引後に再投資」になってしまうのです。

これに対して分配金を出さない投資信託の場合、運用で購入している個別株には配当金も発生していますが、内部で自動的に再投資を行い、その分も基準価額に反映されるようになっています。

ですので、結局は売却益(売った時の価格-買った時の価格)が大きくなる分、税金も高くなるのですが、税金を支払うタイミングが遅くなる(分配金が出る度に都度、ではなく後でまとめて支払い)、というだけでも十分なメリットがあります。

それは、先延ばしした税金分も運用に回せるからです。

これの最たるものが不動産などのレバレッジ投資(借り入れを行って自己資金以上の投資をする)ですが、ある意味、(本来、株式投資のための借り入れは不可なのに)税金分を前借りして株式投資が出来る、と言ってもいいかも知れません。

(信用取引はありますが、手数料やロスカットなどを考えると長期運用には不向き)

-

-

レバレッジについて~不動産・FX・信用取引~

続きを見る

これが出来ないことが、資産形成期に高配当株投資を行うことの大きなデメリットなのですが、それを解消してくれるのが非課税制度です。

非課税制度で(分配金が無い)投資信託を買っても高配当株を買っても条件は同じですが、どちらにせよ税金が無いので、税金を支払うタイミングによる優劣が無くなる、というわけです。

(ある意味、投資信託よりも高配当株の方が非課税制度を使うメリットが大きい、とも言えます)

店Aで300円引きの1000円、店Bで500円引きの1000円で同じ商品が売ってたら、店Bで買った方がお得な気分になるのと同じような感じかしら

生涯投資枠の膨らみ

しかし、新NISAを使ったからと言って、(投資信託と比べて)高配当株のデメリットが完全になくなるわけではありません。

なぜなら、非課税保有限度額(生涯投資上限額)が「簿価残高方式で管理」となっているからです。

簿価残高というのは、簡単に言うと買付時の価格であり、その後の価格の上下は考慮されない、ということです。

要するに、1800万円分買った後に、(価値の上昇によって)2000万円になろうが3000万円になろうが(非課税で)保持しつづけることが可能、というわけです。

そう考えると、上限まで投資した上、取り崩しまで期間がある場合は、やはり分配金が出ない代わりに基準価額が上がりやすい投資信託のほうが有利、ということになります。

-

-

成長投資枠の使い方~新NISAで広がる可能性~

続きを見る

とは言え、逆に言うと新NISAのおかげで、成長投資枠の1200万円(夫婦で2400万円)以下まで積み立てられたら十分、という場合は、高配当株投資でもデメリットが無くなる(投資信託に比べて効率が悪くなることは無くなる)、と言ってもいいでしょう。

高配当株投資を臆することなく出来るようになるのは大きいね

それでは皆様、よきフィットネスライフを〜🏃♀️