こんにちは〜🌤️おりおりです🙋♀️

一括返済と分割返済の差は絶大

たまに見かけるのが、NISAは先にローンを返済してからやった方が良い、という意見で中には住宅ローンや奨学金などの低金利ローンも例外ではない(繰り上げ返済をした方が良い)、というものまであります。

でも、ローンの金利よりも運用利回り(年率)の方が高いのなら投資をした方が得なのでは?と考える人も多いと思います。

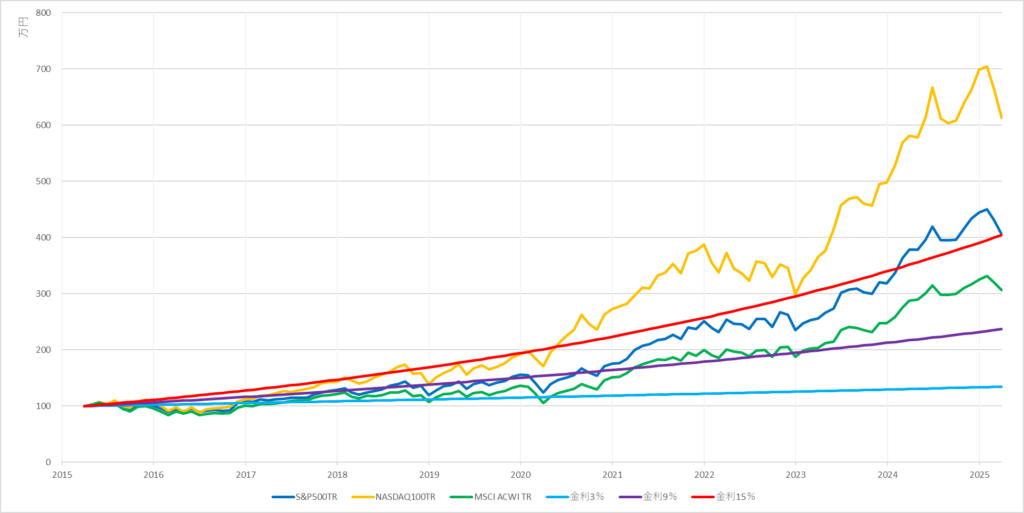

確かに、このように過去10年のデータで試算しても金利3%どころか9%でも十分お得、何ならS&P500かNASDAQ100なら金利15%(100万円以上では法律上の上限)でもプラスになっています。

しかし、これはあくまで「一括返済」の場合だけ、なのです。

一般の個人が長期で借り入れを行う場合は分割返済、それも元利均等返済が多いと思います。

元利均等返済とは、毎月の返済額が一定になる返済方法で、始めのうちは利息の部分が多い(元金があまり減らず、そこに利息がかかる)ため、元金均等返済よりも総支払額が多くなります。

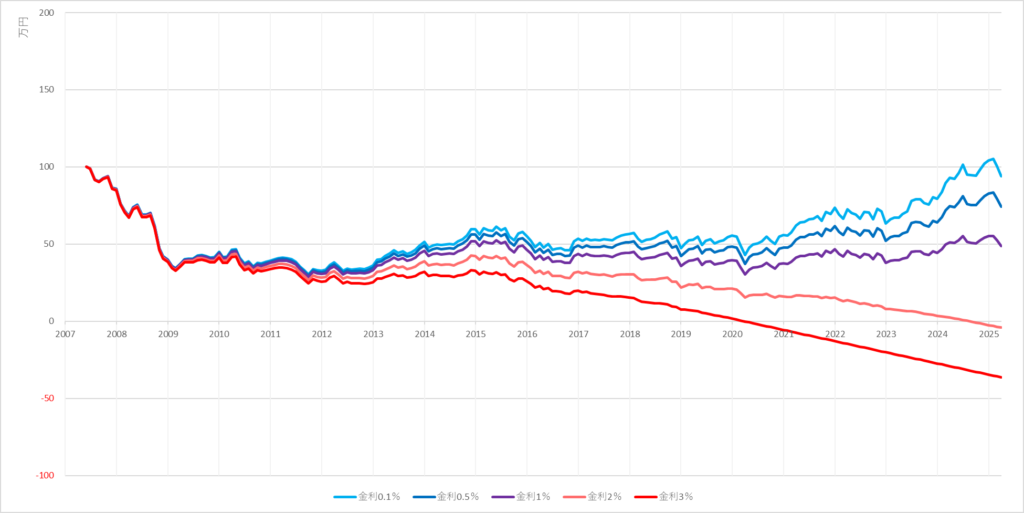

この元利均等型で借り入れをしてS&P500に投資し毎月、返済額の分だけ売却した場合の資産額の推移はこうなります。

金利3%でトントン!?と思うかも知れませんが、元々無かったお金を投資しているので0円を超えていればお得です。

しかし、そうだとしても年率15%はおろか12%でも損(マイナス)になっています。

分割返済だと金利は運用利回りよりもっと低くないとダメなのね

返済にも順序リスクがある

では実際、お得(損)になる金額がどの程度なのか、計算してみましょう。

(0円になった(枯渇した)後は価格変動を考慮せず、ローンの残債分をマイナスとします)

| 金利 返済期間 . | 3% | 6% | 9% | 12% | 15% |

|---|---|---|---|---|---|

| 3年 | 234,452 | 171,583 | 106,975 | 40,643 | -27,398 |

| 5年 | 1,509,428 | 1,375,759 | 1,236,070 | 1,090,448 | 939,007 |

| 10年 | 1,080,083 | 634,631 | 152,350 | -325,738 | -675,510 |

| 20年 | 2,232,150 | 15,359 | -1,010,741 | -1,642,447 | -2,150,922 |

| 35年 | 13,465,456 | 4,587,556 | -1,353,914 | -2,701,271 | -4,133,771 |

(それぞれ2025年3月末で完済するように借入&投資日を設定)

これを見ると、損益分岐点は金利6%~9%の間にあるようです。

また、期間が長ければ長いほど不利になるように見えますが、これは10年(2015年~)よりも20年(2005年~)、さらに35年(1990年~)の方が平均の利回りが低かったからで、一括返済だとしても同じです。

(とは言え、20年で金利12%でも若干プラスなので、分割の方が不利なのは同じです)

しかし、問題は「一括返済よりも金利の損益分岐点が低い」だけではありません。

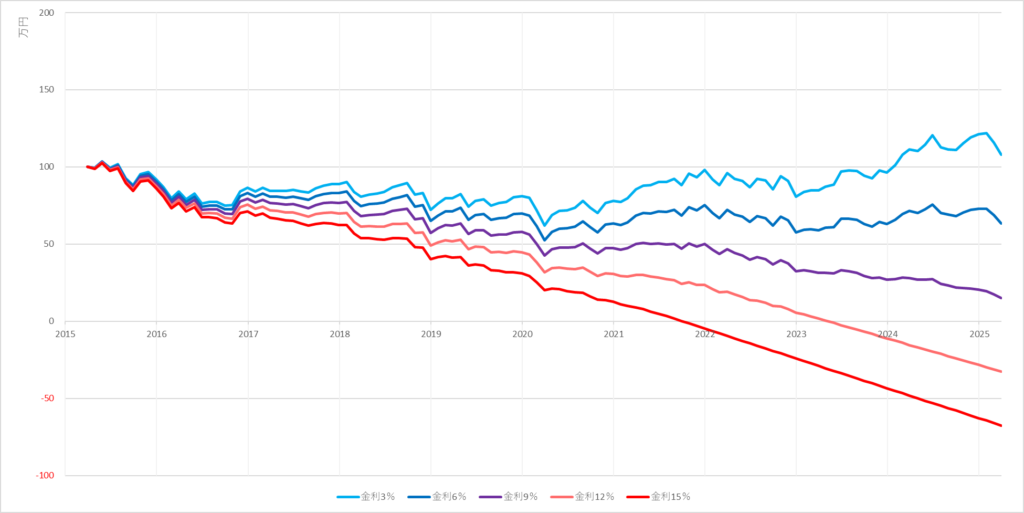

実は、分割返済にも「順序リスク」(同じ平均利回りでも、不調な時期が先に来ると売却時の資産の目減りが大きくなってしまい、その後の好調をあまり享受できない)が存在します。

例えば、リーマンショック前から開始にするとこうなります。

なんと、金利0.1%でも大きくマイナスになってしまうのです。

(返済が無ければ2倍近くになっている(灰色)にも関わらず、です)

この場合、金利の大小ではなく、分割返済そのものが原因なので住宅ローン控除で逆ザヤ状態(実質マイナス金利)だとしてもダメなのは想像に難くないと思います。

ちなみに、「順序リスク」とは本来、定額取り崩しで出てくるものですが、原理は同じです。

(詳しくはこちらで解説しています)

-

-

順序リスクとは~4%ルールはなぜ4%なのか~

続きを見る

大事なのは平均利回りじゃなくて波の形なんだね

お金に色は無い

しかし、実際には売却せずにローンの返済は毎月の給料から捻出するから問題ない、と言う人も居るかも知れませんが、それは関係ありません。

その状態でも、仮にローンが無ければ返済分も投資に回せるわけで、下落があってもそれだけ安価な時期に仕込めることになりますし、

ローンを組まなかった場合と比べて、ローンを組んだ場合に得をするのか損をするのか、またその差は同じです。

また、これは新たにローンを組む場合だけではなく、すでに組んでいるローンを繰り上げ返済するか、繰り上げ返済をせずに投資に回すか、にも言えます(この場合、損益分岐点は変わります(後述))。

さらには、持っている現金を返済に充てるか投資に回すかに限らず、すでに投資している状態だとしても、売却して返済に充てるかどうか、という選択でも同様です。

(ただし、特定口座で含み益が多い場合、売却して税金を払うことで、その分の運用機会損失になるというデメリットもあるため、それも加味する必要があります)

いずれにせよ、今から数年以内に暴落が来なければ大丈夫なのですが、状況次第(暴落が来た後に急上昇など)では「自分だけが損をする」可能性もある、ということは頭に入れておいた方が良さそうです。

そう考えると、金利が低いだけでなく一括返済、かつ(増額)借換で長期の借り入れが可能な小規模企業共済の貸付制度は、やはり強いです。

-

-

【最強】小規模企業共済+貸付制度~iDeCoの解約可能版!?~

続きを見る

直接、借り入れたお金で投資するわけじゃないから分かりにくいけど、返済せずに給料の一部を投資に回すのも同じなんだね

唯一の例外

ですが、ローンを組んでいる状態で今から数年以内に暴落が来たら必ず損をするのか、と言うと、そうとは限りません。

その例外とは、返済期間が長い場合です。

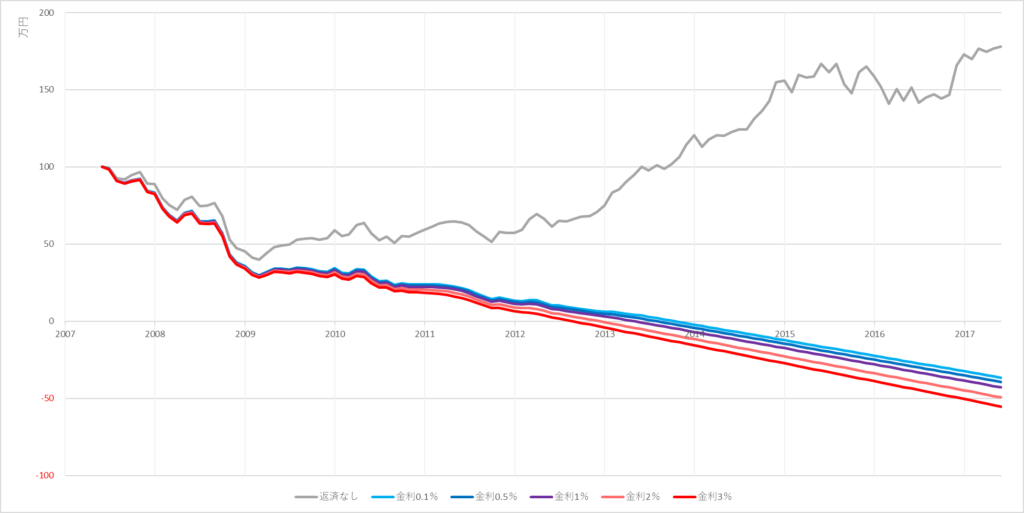

例えば、先ほどと同じ条件でも、返済期間を 10年(120回払い)→ 17年10ヶ月(214回払い)にするだけで、これだけ変わります。

金利2%(厳密には1.93%)以上は依然マイナスですが、それ未満だとプラスに転じています。

しかし、開始時点をITバブル崩壊前(2000年8月)とした場合、返済期間が20年でも損益分岐点は金利0.68%と、さらに厳しくなります。

これは4%ルールと基本的な考え方は同じで、毎年4%ずつ(毎月1/300ずつ)の取り崩し=返済であれば、つまり「ローン残高(残債)/ 毎月の返済額」が300以上、であれば繰り上げ返済をしなくても、少なくとも過去のどの期間を切り取っても100%得になるはずです。

(厳密には、ローン残高(残債)+それ以降に発生する利息)

そう考えると、ローンを組む時点で返済期間が25年以上は必須で、元利均等返済で35年ローンだと2.04%、30年だと1.25%が損益分岐点になりそうです(金利が一定なら、ですが)。

それ以外の場合、繰り上げ返済せずに投資をすれば損をする可能性が発生し、条件から離れれば離れるほどその確率は上がっていきます。

もちろん、それを分かった上で分が良いギャンブルとして行うのであれば良いのですが、投資期間が15年以上(積み立て期間が20年以上)なら100%損はしない、などの根拠をもとに投資をするのであれば、「借金を残すリスク」にも目を向けた方が良さそうです。

「ローン残高(残債)/ 毎月の返済額」が300未満なら繰り上げ返済も選択肢に入ってくるのね

それでは皆様、よきフィットネスライフを〜🏃♀️